Введение

Одним из результатов структурных реформ социального обеспечения во многих странах, включая Российскую Федерацию, стало расширение участия негосударственных институтов в управлении его финансовыми ресурсами. При этом учитывается опыт таких участников по дополнительной аккумуляции средств за счет размещения в финансовые инструменты – фондированию, что не только увеличивает средства социального обеспечения, но и расширяет внутренние источники инвестирования в экономику. Фондирование касается пенсионного обеспечения и обеспечения бесплатной медицинской помощи как важных элементов социального обеспечения, с которыми связано аккумулирование наибольшего объема денежных средств – более 70% от всех расходов на финансирование программ социального обеспечения и более 14% ВВП в среднем в мире по данным Международной организации труда [1]. В условиях появления и развития новых подходов к осуществлению социальной деятельности, основанных на приложении способов управления бизнесом к объектам социальной сферы, возникает вопрос, возможно ли связать инвестиционный потенциал негосударственного социального обеспечения и финансирование социального бизнеса (соответствующих объектов социальной сферы) (с определенной долей условности в данном случае деятельность негосударственных участников системы социального обеспечения и негосударственное социальное обеспечение рассматриваются как синонимы).

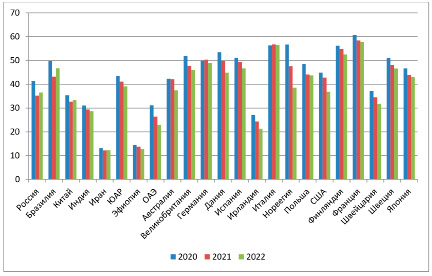

Актуальность поиска новых финансовых механизмов в социальной сфере во многом предопределена довольно высокой долей публичных расходов в процентах к ВВП в странах БРИКС и ОЭСР, которая колеблется от 12% в среднем в 2020-2022 г. в Иране до 59% во Франции (рисунок 1).

Целью исследования является оценка возможности расширения инвестирования средств частными участниками системы социального обеспечения (СО) в объекты социальной сферы как альтернатива финансированию из публичных источников.

Материалы и методы исследования

Основной метод проведенного исследования – контент-анализ публикаций, посвященных отечественному и зарубежному опыту инвестирования средств СО в объекты социальной сферы.

Частными участниками системы СО в Российской Федерации являются: негосударственные пенсионные фонды (НПФ), страховые медицинские организации (СМО) и негосударственные медицинские организации (НМО). НПФ выступают: одним из страховщиков по выбору застрахованными по обязательному пенсионному страхованию (ОПС), одной из сторон договора негосударственного пенсионного обеспечения (НПО), а с 2024 года – программы долгосрочных сбережений (ПДС). СМО и НМО – участники в системе обязательного медицинского страхования (ОМС).

Рис. 1. Публичные расходы стран БРИКС и ОЭСР в 2020-2022 гг., в % к ВВП Источник: составлено автором на основе статистики госфинансов МВФ

Число негосударственных финансовых участников системы социального обеспечения и располагаемые ими ресурсы в 2023 году

|

Негосударственный участник Показатель |

НПО |

СМО |

|

Число |

37 |

24 |

|

Объем располагаемых финансовых ресурсов |

2,2 трлн рублей (в совокупности пенсионных накоплений по ОПС и пенсионных резервов по НПО) |

2,6 трлн рублей |

Источник: составлено автором на основе данных Центрального банка Российской Федерации и Федерального фонда обязательного медицинского страхования.

НМО (около 3000 в 2023 году) реинвестируют полученные доходы в основную деятельность, по данным Росстата, доля собственных средств медицинских организаций в источниках финансирования в основной капитал составляла в 2022 году составила 10,2%. Поэтому основной вопрос касается инвестирования в социальные объекты финансовыми участниками СО, располагающими в 2023 около 5 трлн рублей (таблица).

Потенциально и государственные институты СО обладают инвестиционным потенциалом, связанным с тем, что по ОПС и ОМС основные выплаты осуществляются регулярно раз в месяц, разная демографическая и эпидемиологическая обстановки могли бы предусматривать создание и использование долгосрочных резервов – раскладка рисков во времени, свойственная страхованию. Но, несмотря на этот инвестиционный потенциал Социального фонда России (СФР) и фондов ОМС возможность фондирования временно свободных средств ограничена нормами бюджетного законодательства, а долгосрочный резерв создается только в рамках социального страхования на случай травматизма. В соответствии со ст. 361.1 Бюджетного кодекса Российской Федерации остатки средств на счетах СФР и Федерального фонда ОМС в конце операционного дня зачисляются на счет федерального бюджета и восстанавливаются «под потребность», а остатки средств на счетах территориальных фондов ОМС привлекаются на счета бюджетов субъектов Российской Федерации.

В публикациях, посвященных инвестированию средств фондов СО, как правило, при характеристике структуры активов не всегда отмечается связь эмитентов долговых ценных бумаг или объектов недвижимости с реализаций проектов в социальной сфере. На данный момент существуют лишь отрывочные данные в разных источниках об инвестировании средств СО в объекты социальной сферы.

Среди обзоров инвестиционной деятельности фондов СО выделяются африканские страны. Такие страны как Камерун, Нигер, Тунис, Буркина-Фасо, Алжир, Мозамбик среди общих принципов инвестирования (безопасность, доходность, ликвидность) применяют также такой принцип как экономическая и социальная полезность. Активную политику социальных инвестиций проводят Камерун (детские сады, начальные школы, больницы, жилье), Тунис, Гамбия, Марокко (жилищное строительство и ипотечное кредитование). При этом именно Камерун, Тунис и Марокко относятся к группе с наибольшим объемом инвестиций, но если у Камеруна доходность на треть ниже, чем у других африканских стран, Тунис и Марокко показывают уровень дохода, сопоставимый с доходностью инвестиций в финансовые инструменты у других стран. При этом отмечается, что общей тенденцией с начала 2000х годов было снижение инвестирования в социальные объекты из-за уменьшения объема финансовых ресурсов фондов СО в результате роста неформальной занятости и старения населения [2].

В Великобритании традиционно половина коэффициента замещения пенсией предшествующих заработков обеспечивается пенсионными накоплениями на индивидуальных или корпоративных пенсионных счетах, в том числе в рамках пенсионных планов для работников госсектора (например, учителя, пожарные). В 2008 г. были стандартизированы минимальные требования к накопительным пенсионным планам, введена автоматическая «подписка» при вступлении в пенсионный план NEST (National Employment Saving Trust) в момент приема на работу (работодатели могут бесплатно выбрать NEST), пенсионный план управляется одноименной корпорацией [3,4].

Принятию решения о NEST предшествовала, запустившаяся в 1992 г. программа «частная финансовая инициатива» (PFI), которая предусматривала инвестирование институциональными инвесторами средств в инфраструктурные проекты, в том числе. и социальные. Бюджетные средства, включая средства, предназначенные для государственной системы здравоохранения, выступали компенсацией для частных инвесторов, профинансировавших такие проекты.

После кризиса 2008-2009 программа PFI была скорректирована. В 2012 году по заказу Казначейства Великобритании был подготовлен научный отчет об инвестировании пенсионных резервов в социальную инфраструктуру, в котором отмечено, что «Инвестиции в социальную инфраструктуру по своей природе обладают характеристиками, которые пенсионные фонды находят привлекательными: долгосрочные контракты со стабильным и предсказуемым доходом, с минимальным инфляционным риском, высокой операционной маржой и высокой доходностью с поправкой на риск… Социальная инфраструктура характеризуется меньшими по размеру и относительно однородными активами и может предлагать лучшие возможности для диверсификации, предоставляя доступ к характеристикам денежного потока, которые являются желательными для инвесторов» [5]. Основная идея корректировки программы PFI заключалась в том, чтобы снизить стоимость заимствования в результате задолженности госорганов перед частными инвесторами за счет привлечения активов НПФ, но после преодоления кризисной ситуации 2008-2009 гг. необходимость в этом отпала и реального привлечения пенсионных накоплений для финансирования проектов PFI не было [6].

Целесообразность PFI дискутировалась в научной литературе (например, Барлоу, Рерих, Райт [7). Вместе с этим Офис национального аудита дал отрицательное заключение, и новые проекты на основе PFI перестали финансироваться, основная аргументация противников PFI состояла в росте скрытой задолженности правительства [6].

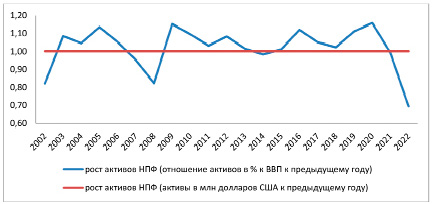

В результате привлечение средств НПФ к инвестированию объектов PFI не произошло, а объем активов НПФ в абсолютном выражении практически не менялся с 2002 по 2022 год, волатильность роста пенсионных активов в % к ВВП поэтому отражает волатильность самого ВВП, что наглядно демонстрирует рисунок 2.

Относительно новым явлением в инвестировании резервов пенсионных фондов и страховых компаний является impact-инвестирование (инвестирование в проекты воздействия), направленное на достижение целей устойчивого развития, определенных ООН в 2015 г.

Рис. 2. Рост активов НПФ Великобритании в 2002-2022 гг., (в млн долларов США к предыдущему году и в % к ВВП к предыдущему году) Источник: составлено авторами на основе данных ОЭСР

В целом в мире инвесторами проектов воздействия являются организации разного типа (всего в мире 308), в 2023 году страховые компании в составе инвесторов составляли 2% от общего числа, пенсионные фонды – 1% , институциональные инвесторы, к которым относятся НПФ и страховые компании, выступали impact-инвесторами только 3 проектов. Вместе с тем инвестиционные менеджеры, занимающие наибольший удельный вес в составе инвесторов, из всех привлеченных средств наибольшую часть привлекли от НПФ (20%). Примечательно, что инвесторы, работающие по рыночным ставкам, привлекли 20% своего капитала из пенсионных фондов, в то время как инвесторы, работающие по ставкам ниже рыночных, привлекли всего 0,2% [8].

Аналитика по impact-инвестированию включает и проекты, реализуемые на территории Российской Федерации. Примером реализованного проекта социального воздействия в Российской Федерации связанного с социальным обслуживанием (по классификации Government Outcomes Lab «Здравоохранение»), инвестором которого выступил ВЭБ.РФ, является проект «Поддержка самостоятельной жизни людей с ограниченными возможностями в Республике Саха (Якутия)», проект реализован в 2024 году, ожидаемая доходность инвестиций – 6% [9]. В Республике Саха (Якутия) реализуются также проекты в сфере образования на основе выпуска социальных облигаций.

Примером успешного инвестирования средств пенсионных накоплений, пенсионных и страховых резервов в социальные проекты ГЧП был реализованный в 2011 году проект по строительству спортивно-оздоровительных комплексов в Нижегородской области, для финансирования проекта были выпущены облигации, основными инвесторами в которые выступили НПФ «Благосостояние», НПФ «Промагрофонд», Страховая группа «СОГАЗ» [10,11]. Согласно отчету ОЭСР за 2021 год НПФ ВТБ фонд вошел в число мировых лидеров среди пенсионных фондов по доле социально значимых инвестиций (8,2% от портфеля) [12].

Наиболее популярной формой участия частных инвесторов, не являющихся участниками СО, в реализации социальных проектов является ГЧП. В настоящее время в Российской Федерации реализованы проекты ГЧП в здравоохранении [13-15], в рамках которых, как правило, основанных на концессионных соглашениях, реконструируются государственные учреждения здравоохранения частными инвесторами. Возврат средств частным участникам обеспечивает исходящий поток при эксплуатации объекта инвестиций, а именно поступление средств ОМС или бюджетных средств при оказании медицинской помощи в рамках программы госгарантий оказания бесплатной медицинской помощи, а также поступления за оказание платных услуг или по добровольному медицинскому страхованию (ДМС). В 2021 году 80% проектов ГЧП в здравоохранении финансировалось без участия бюджетных средств [16], в 2023 г. было заключено 56 соглашений ГЧП, 75 % которых финансировалось частными участниками [17].

Не только медицинские организации, но и стационары в сфере социального обслуживания предусматривают стабильный исходящий поток, поскольку только ограниченная категория лиц (несовершеннолетние, малоимущие, военные ветераны) освобождена от платы за пребывание в пансионатах для престарелых и инвалидов независимо от формы собственности поставщика социальных услуг [18]. Долговые обязательства, выпущенные под обеспечение такого потока, рассматриваются экспертами как объект для инвестиций не только НПФ и страховыми компаниями, но и суверенными фондами [19, с. 132]. В США есть примеры высокой доходности таких вложений. В российских нормативных правовых актов разделены понятия инвестирования средств в проекты ГЧП и инфраструктурные проекты, которые регулируются разными законодательными актами, но в зарубежных научных исследованиях инвестирование в социальные инфраструктурные проекты рассматривается как форма ГЧП.

Методика оценки эффективности проектов ГЧП в социальной сфере предусматривает в составе социально-экономических критериев сравнение расходов бюджетов при реализации проекта ГЧП и реализации проектов на основе государственных (муниципальных) контрактов [21]. Основная проблема существующих методик оценки социальных, как и других проектов в современных условиях состоит в том, что они построены на NPV, при этом корректно определить ставку дисконтирования в современных условиях довольно сложно.

Заключение

Таким образом, однозначно положительно оценить опыт инвестирования пенсионных накоплений и страховых резервов в социальные инфраструктурные объекты сложно. В ограниченных масштабах реализуются инфраструктурные проекты в социальной сфере на основе привлечения пенсионных накоплений. Макроэкономическая нестабильность не позволяет расширить этот опыт, но реализованные проекты и незаконченные проекты показывают, что такие объекты инвестирования могут принести инвесторам доход, а, значит, служить принципу диверсификации и доходности при инвестировании средств пенсионных накоплений, резервов и страховых резервов в системе СО.

Статья подготовлена по результатам исследований, выполненных за счет средств федерального бюджета по государственному заданию Финансовому университету на 2024 г.

Библиографическая ссылка

Седова М.Л. ВОЗМОЖНОСТИ ИНВЕСТИРОВАНИЯ СРЕДСТВ НЕГОСУДАРСТВЕННЫМИ УЧАСТНИКАМИ СИСТЕМЫ СОЦИАЛЬНОГО ОБЕСПЕЧЕНИЯ В ОБЪЕКТЫ СОЦИАЛЬНОЙ СФЕРЫ // Вестник Алтайской академии экономики и права. 2024. № 11-2. С. 270-276;URL: https://vaael.ru/ru/article/view?id=3852 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.3852