Введение

Начало пандемии коронавируса, помимо ощутимого отрицательного социального и демографического эффекта, также оказало негативное влияние на экономику страны и деятельность большинства предприятий. Вынужденная приостановка деятельности на фоне ввода нерабочих дней и длительной самоизоляции в первую волну пандемии способствовали нарушению налаженных производственно-экономических цепочек и стали причиной последующих сокращений масштабов деятельности [1].

При этом, в условиях неблагоприятной экономической ситуации, крупный бизнес в большинстве своем оказался более устойчив, поскольку имел хороший запас финансовой прочности. Имеющиеся в запасе ресурсы были направлены на выплату заработной платы простаивающему персоналу и прочие необходимые затраты, что позволило стабилизировать ситуацию и избежать потери финансовой устойчивости [2]. В свою очередь, мелкий и средний бизнес более тяжело пережил пандемию – огромное число самозанятых, индивидуальных предпринимателей и небольших фирм потеряли финансовую устойчивость и были вынуждены свернуть свою деятельность из-за продолжительного отсутствия дохода при необходимости нести затраты на постоянной основе [3, 4].

Вместе с тем, поддержание деловой активности бизнеса в регионах в условиях экономического кризиса является важной стратегической задачей, поскольку направленно на стабилизацию внутренней общеэкономической ситуации и является ключевым элементом всей экономической системы [5]. При этом особая роль отводится крупнейшим и системообразующим предприятиям в регионах, поскольку именно они являются активизаторами всех бизнес-процессов [6, 7]. В этой связи исследование особенностей и тенденцией производственно-экономической деятельности крупнейших предприятий региона в условиях пандемии является актуальным направлением исследования.

Цель исследования – провести оценку финансовой устойчивости крупнейших предприятий Курской области в условиях экономического кризиса на фоне пандемии коронавируса, выявить сложившиеся тенденции и их причины.

Материалы и методы исследования

В ходе исследования использовались данные рейтинга организаций Курской области за 2020-2021 годы, формируемые TestFirm [8], на основе которых были отобраны ТОП-10 крупнейших коммерческих организаций в регионе с наибольшим объемом выручки. С использованием формируемых в государственном информационном ресурсе БФО данных финансовых отчетностей отобранных предприятий за 2020 год [9] был произведен расчет основных показателей деловой активности, эффективности деятельности и вероятности наступления банкротства на основе отечественных и зарубежных методик прогнозирования [10-12]. В качестве периода исследования выбран 2020 год, поскольку отражает тенденции производственно-экономической деятельности в условиях кризиса на фоне пандемии. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных, общенаучные и финансовые инструменты анализа.

Результаты исследования и их обсуждение

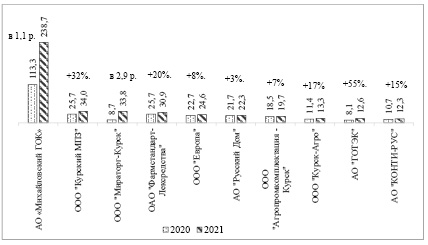

Среди ТОП-10 лидеров Курской области по объему выручки 1-е место как в 2020, так и в 2021 году занимает АО «Михайловский ГОК», где выручка за последний год выросла со 113 до 238,7 млрд руб., что в практически в 8 раз выше, чем у ближайшего конкурента и делает данное предприятие абсолютным лидером региона. Также высокую динамику к росту выручки в 2021 году по сравнению с уровнем предыдущего года показывает ООО «Мираторг-Курск», где прирост составил 2,9 раза. Вторым по объему выручки в 2020-2021 гг. является ООО «Курский МПЗ», где показатель вырос на треть и составил 34 млрд руб. Также еще в 2-х предприятиях региона в 2021 году выручка составила более 30 млрд руб., в других 2-х – более 20 млрд руб., а в оставшихся – находится в пределах 10-20 млрд руб. При этом наиболее динамичное увеличение выручки наблюдается также в АО «ГОТЭК», где прирост составил 55% (рисунок).

Сравнительная оценка показателей ликвидности в разрезе ТОП-10 лидеров Курской области показала существенное различие в разрезе рассматриваемых предприятий. При этом в 2020 году наибольшее значение абсолютной ликвидности отмечается в ООО «Мираторг-Курск» и АО «Русский Дом», которые в исследуемом периоде были способны погасить соответственно 69% 55% своих срочных обязательств за счет наиболее ликвидных активов. В свою очередь крайне низкое значение отмечается в ОАО «Фармстандарт-Лексредства», где коэффициент абсолютной ликвидности составляет менее 0,001. При этом оптимальным принято считать значение коэффициента абсолютной ликвидности более 0,2. В разрезе рассматриваемых предприятий только в 4-х из 10-ти показатель превышает общепринятый норматив.

Коэффициент промежуточной ликвидности, для которого оптимальным является значение более 0,7, в большинстве предприятий региона среди ТОП-10 находится на достаточно высоком уровне. При этом наибольшее значение можно выделить в АО «Михайловский ГОК» и ООО «Агропромкомплектация-Курск», а наименьшее (менее норматива) – в ООО «Европа», АО «КОНТИ-РУС» и ОАО «Фармстандарт-Лексредства», которые в 2020 году были способны погасить менее 60% своих обязательств за счет ликвидных активов. В свою очередь самый низкий уровень текущей ликвидности отмечается в ООО «Европа» и АО «ГОТЭК», где значение коэффициента не превышает даже 1,0, при том, что нормативным принято значение 2,0 и выше. Крайне высокий уровень текущей ликвидности можно выделить в АО «Михайловский ГОК», ООО «Агропромкомплектация-Курск» и ООО «Курск-Агро», где коэффициент текущей ликвидности равен более 2,0 (таблица 1).

Динамика выручки среди ТОП-10 крупнейших предприятий Курской области в 2020-2021 гг., млрд руб.

Таблица 1

Сравнение показателей ликвидности в разрезе ТОП-10 крупнейших предприятий Курской области в 2020 г.

|

Предприятие |

Показатель |

|||

|

Коэффициент абсолютной ликвидности |

Коэффициент промежуточной ликвидности |

Коэффициент текущей ликвидности |

||

|

1 |

АО «Михайловский ГОК» |

0,13 |

1,95 |

2,37 |

|

2 |

ООО «Курский МПЗ» |

0,05 |

0,93 |

1,01 |

|

3 |

ООО «Мираторг-Курск» |

0,69 |

1,15 |

1,73 |

|

4 |

ОАО «Фармстандарт-Лексредства» |

<0,001 |

0,57 |

1,04 |

|

5 |

ООО «Европа» |

0,07 |

0,17 |

0,62 |

|

6 |

АО «Русский Дом» |

0,55 |

1,19 |

1,41 |

|

7 |

ООО «Агропромкомплектация-Курск» |

0,38 |

1,29 |

2,14 |

|

8 |

ООО «Курск-Агро» |

0,13 |

0,96 |

2,31 |

|

9 |

АО «ГОТЭК» |

0,21 |

0,93 |

0,99 |

|

10 |

АО «КОНТИ-РУС» |

0,05 |

0,47 |

1,10 |

Сравнительный анализ показателей финансовой устойчивости среди ТОП-10 предприятий региона показ, что высокий уровень автономии в 2020 году был только в ООО «Курск-Агро» и ООО «Европа», где на долю собственных источников формирования имущества приходится 61% и 51% соответственно, в то время как в оставшихся предприятиях удельный вес собственных средств составляет менее 50%. В свою очередь самый низкий уровень автономии отмечается в ООО «Курский МПЗ» и АО «ГОТЭК», где доля собственных источников составляет менее 10%. Аналогичным образом обстоит ситуация и с долей устойчивого капитала, в состав которого принято включать собственные средства и долгосрочные заемные. Удельный вес устойчивого капитала превышает 80% только в АО «Михайловский ГОК», ООО «Мираторг-Курск» и ООО «Агропромкомплектация-Курск». Вместе с тем, доля устойчивого капитала не более 10% отмечается также в ООО «Курский МПЗ» и АО «ГОТЭК», в которых удельный вес собственных источников формирования имущества является крайне низким.

По соотношению собственных и заемных источников формирования имущества лидирует ООО «Курск-Агро», где на 1 рубль заёмных средств приходится 1,58 рублей собственных. Также более 1 рубля собственных средств на рубль заёмных наблюдается в ООО «Европа», где показатель составил 1,03 (таблица 2).

Среди ТОП-10 крупнейших предприятий региона самый короткий по продолжительности операционный цикл отмечается в ООО «Европа» и составляет 34 дня, что обусловлено спецификой деятельности данного предприятия, которое занимается розничной торговлей, чем и обусловлена высокая оборачиваемость. Также менее 50 дней операционный цикл в 2020 году был в АО «Русский Дом», также являющегося крупным агро-трейдером в регионе, а менее 100 дней – в промышленных предприятиях АО «Михайловский ГОК», АО «КОНТИ-РУС» и ООО «Курский МПЗ». Самый продолжительный операционный цикл в 2020 году отмечается в ООО «Мираторг-Курск» и составляет 612 дней, что обусловлено длительным периодом оборота оборотных средств (1218 дней) и кредиторской задолженности (542 дня), а также средств в расчетах и запасов. Это в наибольшей степени является следствием низкого объема выручки предприятия в 2020 году в сравнении с большим объемом приобретенных оборотных средств и обусловлено периодом наладки и наращивания масштабов производства, поскольку предприятие является достаточно молодым в регионе. Среди оставшихся предприятий среди ТОП-10 длительность операционного цикла, практически равная 1 году также наблюдается в ООО «Агропромкомплектация-Курск» и ОАО «Фармстандарт-Лексредства», что также обусловлено низкой оборачиваемостью оборотных средств. При этом ООО «Европа» характеризуется самой высокой оборачиваемостью оборотных средств и дебиторской задолженности, а ООО «Курский МПЗ» – оборачиваемостью запасов, поскольку период борота составляет всего лишь 8 дней. Необходимо отметить, что показатели деловой активности находятся в существенной зависимости от вида и характера деятельности конкретного предприятия, чем и обусловлена существенная вариация показателей в разрезе рассматриваемого ТОП-10 региона (таблица 3).

Таблица 2

Сравнение показателей финансовой устойчивости в разрезе ТОП-10 крупнейших предприятий Курской области в 2020 г.

|

Предприятие |

Показатель |

|||

|

Коэффициент автономии |

Доля устойчивого капитала |

Коэффициент соотношения собственных и заемных средств |

||

|

1 |

АО «Михайловский ГОК» |

0,38 |

0,88 |

0,62 |

|

2 |

ООО «Курский МПЗ» |

0,07 |

0,09 |

0,08 |

|

3 |

ООО «Мираторг-Курск» |

0,18 |

0,86 |

0,21 |

|

4 |

ОАО «Фармстандарт-Лексредства» |

0,31 |

0,35 |

0,45 |

|

5 |

ООО «Европа» |

0,51 |

0,51 |

1,03 |

|

6 |

АО «Русский Дом» |

0,31 |

0,31 |

0,45 |

|

7 |

ООО «Агропромкомплектация-Курск» |

0,21 |

0,85 |

0,26 |

|

8 |

ООО «Курск-Агро» |

0,61 |

0,78 |

1,58 |

|

9 |

АО «ГОТЭК» |

0,08 |

0,10 |

0,08 |

|

10 |

АО «КОНТИ-РУС» |

0,15 |

0,66 |

0,18 |

Таблица 3

Сравнение показатели деловой активности в разрезе ТОП-10 крупнейших предприятий Курской области в 2020 г.

|

Предприятие |

Операционный цикл, дней |

Оборачиваемость, в днях |

||||

|

Оборотных средств |

Средств в расчетах |

Производственных запасов |

Кредиторской задолженности |

|||

|

1 |

АО «Михайловский ГОК» |

86 |

94 |

72 |

14 |

36 |

|

2 |

ООО «Курский МПЗ» |

97 |

100 |

89 |

8 |

97 |

|

3 |

ООО «Мираторг-Курск» |

612 |

1218 |

330 |

282 |

542 |

|

4 |

ОАО «Фармстандарт-Лексредства» |

306 |

306 |

168 |

138 |

295 |

|

5 |

ООО «Европа» |

34 |

39 |

6 |

28 |

47 |

|

6 |

АО «Русский Дом» |

76 |

125 |

57 |

19 |

77 |

|

7 |

ООО «Агропромкомплектация-Курск» |

353 |

431 |

183 |

170 |

135 |

|

8 |

ООО «Курск-Агро» |

225 |

241 |

87 |

138 |

64 |

|

9 |

АО «ГОТЭК» |

193 |

246 |

179 |

14 |

103 |

|

10 |

АО «КОНТИ-РУС» |

96 |

102 |

39 |

57 |

49 |

Таблица 4

Сравнение показателей эффективности деятельности в разрезе ТОП-10 крупнейших предприятий Курской области в 2020 г.

|

Предприятие |

Рентабельность, % |

|||

|

Продаж |

Производства |

Экономическая |

||

|

1 |

АО «Михайловский ГОК» |

48,6 |

94,5 |

39,4 |

|

2 |

ООО «Курский МПЗ» |

0,7 |

0,7 |

2,2 |

|

3 |

ООО «Мираторг-Курск» |

3,7 |

3,8 |

0,5 |

|

4 |

ОАО «Фармстандарт-Лексредства» |

13,7 |

15,9 |

20,6 |

|

5 |

ООО «Европа» |

1,9 |

1,9 |

6,8 |

|

6 |

АО «Русский Дом» |

2,2 |

2,3 |

6,4 |

|

7 |

ООО «Агропромкомплектация-Курск» |

25,9 |

34,9 |

5,3 |

|

8 |

ООО «Курск-Агро» |

42,8 |

74,9 |

30,7 |

|

9 |

АО «ГОТЭК» |

7,1 |

7,6 |

5,2 |

|

10 |

АО «КОНТИ-РУС» |

7,8 |

8,4 |

5,2 |

Также в разрезе рассматриваемых предприятий – лидеров региона сохраняется и существенная дифференциация по уровню эффективности производственно-экономической деятельности. В результате, самый высокий уровень рентабельности продаж отмечен в АО «Михайловский ГОК» и ООО «Курск-Агро», где показатель превысил 40% в 2020 году. Также высокое значение отмечается в ООО «Агропромкомплектация-Курск», где рентабельность продаж превысила 25%. В свою очередь самое низкое значение наблюдается в ООО «Курский МПЗ», где на 1 рубль полученной выручки приходится менее 1 копейки прибыли от продаж. По эффективности производственной деятельности лидирующую позицию также занимает АО «Михайловский ГОК», где рентабельность составила 94,5%. Вторую позицию занимает ООО «Курск-Агро», где рентабельность продаж достигла 75%, что также можно охарактеризовать, как достаточно высокое значение, поскольку на 1 рубль себестоимости приходится 75 копеек прибыли от продаж. Самое низкое значение рентабельности производства также отмечается в ООО «Курский МПЗ», где на 1 рубль себестоимости приходится менее 1 рубля прибыли от продаж. По уровню экономической рентабельности ожидаем лидером также является АО «Михайловский ГОК», где показатель практически достиг 40%, что свидетельствует о том, что на 1 рубль активов приходится 40 копеек чистой прибыли (таблица 4).

Несмотря на сохранение динамики к увеличению объемов производственно-экономической деятельности предприятий-лидеров Курской области по объему выручки, в условиях экономического кризиса вероятность наступления банкротства существенно возросла. В соответствии с пятифакторной моделью Э. Альтмана вероятность наступления банкротства является низкой только в 4-х предприятиях среди ТОП-10, а именно в АО «Михайловский ГОК», ООО «Европа», АО «Русский Дом» и ООО «Курск-Агро», где интегральный показатель превысил 2,9.

Оценка вероятности наступления банкротства по методике Иркутской школы показала, что угроза потери платежеспособности является низкой только в АО «Михайловский ГОК», ООО «Агропромкомплектация-Курск» и ООО «Курск-Агро», где значение показателя превысило 0,42, в соответствии с произведёнными расчетами, в то время как в оставшихся предприятиях такая угроза существует (таблица 5).

По методике В.В. Ковалева угроза наступления банкротства является низкой при значении интегрального показателя 100 и более. В соответствии с произведёнными расчетами, только в 6-ти предприятиях из ТОП-10 вероятность наступления банкротства является невысокой, в то время как в оставшихся, а именно – в ООО «Мираторг-Курск», ОАО «Фармстандарт-Лексредства», ООО «Агропромкомплектация-Курск» и АО «КОНТИ-РУС» такая угроза существует.

Таблица 5

Оценка вероятности наступления банкротства в разрезе ТОП-10 крупнейших предприятий Курской области в 2020 г.

|

Пятифакторная модель Э. Альтмана (Z>2,9) |

Методика Иркутской школы (R>0,42) |

Методика В.В. Ковалева (R>100) |

||

|

1 |

АО «Михайловский ГОК» |

3,3 |

1,20 |

318 |

|

2 |

ООО «Курский МПЗ» |

-0,6 |

-6,21 |

341 |

|

3 |

ООО «Мираторг-Курск» |

0,2 |

0,39 |

40 |

|

4 |

ОАО «Фармстандарт-Лексредства» |

1,4 |

-2,36 |

60 |

|

5 |

ООО «Европа» |

3,9 |

-1,66 |

145 |

|

6 |

АО «Русский Дом» |

3,5 |

-1,67 |

149 |

|

7 |

ООО «Агропромкомплектация-Курск» |

0,9 |

0,73 |

63 |

|

8 |

ООО «Курск-Агро» |

3,8 |

2,57 |

167 |

|

9 |

АО «ГОТЭК» |

1,3 |

-4,73 |

231 |

|

10 |

АО «КОНТИ-РУС» |

1,7 |

-0,48 |

78 |

В результате, по совокупности полученных результатов в соответствии с применёнными методиками прогнозирования банкротства, можно сделать вывод о том, что однозначно устойчивой является финансовая ситуация только в АО «Михайловский ГОК» и ООО «Курск-Агро», поскольку все методики подтверждают устойчивое финансовое положение, в то время как для оставшихся предприятий были получены неоднозначные результаты, что связано с набором используемых для расчета показателей.

Заключение

Несмотря на то, что в 2021 году ТОП-10 крупнейших предприятий Курской области удалось сохранить тенденцию к росту объемов выручки по сравнению с уровнем 2020 года, оценка показателей ликвидности, финансовой устойчивости, деловой активности и эффективности показала, что ситуация является неоднозначной. В результате, высокий уровень ликвидности активов отмечен только в ООО «Мираторг-Курск» и АО «Русский Дом». В свою очередь высокая деловая активность в 2020 году наблюдается в АО «Михайловский ГОК», ООО «Курский МПЗ», ООО «Европа», АО «Русский Дом» и АО «КОНТИ-РУС», где операционный цикл составил менее 100 дней. По уровню рентабельности лидерами среди рассмотренных предприятий региона являются АО «Михайловский ГОК», ООО «Агропромкомплектация-Курск» и ООО «Курск-Агро». На основе прогнозирования вероятности наступления банкротства в соответствии с различными методиками было установлено, что среди ТОП-10 крупнейших предприятий региона угроза потери финансовой устойчивости в 2020 году отсутствовала только в АО «Михайловский ГОК» и ООО «Курск-Агро», в то время как в оставшихся предприятиях вероятность наступления банкротства была достаточно высокой. Следовательно, можно говорить о том, что пандемия коронавируса оказала существенный удар и по крупному бизнесу, что подтверждается результатами проведенного комплексного анализа финансово-хозяйственной деятельности.

Библиографическая ссылка

Перькова Е.Ю., Латышева З.И., Ноздрачева Е.Н. ФИНАНСОВО-ЭКОНОМИЧЕСКОЕ ПОЛОЖЕНИЕ ПРОМЫШЛЕННОСТИ РЕГИОНА В ПРИЗМЕ АНАЛИЗА ДЕЯТЕЛЬНОСТИ КРУПНЕЙШИХ ПРЕДПРИЯТИЙ // Вестник Алтайской академии экономики и права. 2022. № 5-1. С. 76-83;URL: https://vaael.ru/ru/article/view?id=2178 (дата обращения: 16.12.2025).

DOI: https://doi.org/10.17513/vaael.2178