Введение

В условиях современной экономики между хозяйствующими субъектами наблюдается жесткая конкуренция, которая заставляет компании не только не останавливаться на совершенствовании существующих методов, но и создавать абсолютно новые технологии, которые будут способствовать автоматизации процессов во всех сферах жизни общества.

Успешное проникновение финансовых технологий в сегменты финансового рынка заставляет задуматься, насколько широко возможно его развитие в будущем, поэтому возможная вследствие этого конкуренция между инновационными компаниями, предоставляющими финансовые услуги, является актуальной темой и требует подробного изучения.

ФинТех-компании – это коммерческие организации, которые используют инновационные технологии для оказания финансовых услуг и являются альтернативой традиционным финансовым организациям. В данный момент деятельность большинства таких компаний не лицензирована, поэтому в исследовании представлены организации за исключением кредитных и страховых организаций, а также государственных (муниципальных) учреждений и негосударственных пенсионных фондов, чья деятельность подлежит обязательному лицензированию.

Различные услуги, предоставляемые в ФинТех-секторе, включают в себя Регтех, платежи, страхование, денежные переводы, ипотечное кредитование и многие другие (кредитование, рынок капитала и управление капиталом). Согласно отчету Global Fintech Market (2018-2023), среди этих сегментов платежные услуги будут основным драйвером роста на мировом рынке, что приведет к получению выручки в 207,11 млрд долл. США к 2023 году. Авторы данного исследования полагают, что этот рост объясняется использованием бесконтактных карт и появлением ФинТех-компаний, ориентированных на розничную торговлю. Популярность платежных приложений, таких как Cayan, Stripe и Amazon Pay, среди покупателей и розничных продавцов будет способствовать дальнейшему развитию рынка [1].

Конечная цель любой коммерческой организации – получение прибыли вследствие привлечения максимального числа потребителей товаров и услуг. В случае с ФинТех-компаниями также применимо данное утверждение, поэтому можно сделать вывод, что огромную роль в их развитии играет конкуренция. Наиболее обсуждаемые (и наиболее финансируемые) ФинТех-стартапы призваны конкурировать с традиционными поставщиками финансовых услуг.

В научной литературе представлены различные исследования, посвященные данной тематике. В работе Никитиной Т.В., Никитина М.А., Гальпер М. А. говорится, что в настоящее время ФинТех-компании не могут в полной мере конкурировать с представителями банковского сектора, более того, 95% инновационных финансовых разработок принадлежит профессиональным участникам финансового рынка [2].

Авторы Кох Л.В. и Кох Ю.В. считают, что банковский сектор в будущем будет представлен кооперацией ФинТех-компаний и банков [3].

В научной статье Копосова А.В. отмечается отличительная особенность ФинТех-сегмента в России, которая заключается в том, что зачастую традиционные участники финансового рынка самостоятельно модернизируют свои услуги, однако появление высокотехнологичных компаний способствует увеличению конкуренции [4].

Шхвалова С.Ю. в своем исследовании отмечает, что современные ФинТех-компании в России не несут реальной угрозы для традиционных банков в связи с их инвестиционными возможностями [5].

Современные банки уже начинают активно формировать в своей структуре экосистемы, которые включают в себя наиболее привлекательные, с их точки зрения, ФинТех-стартапы, поэтому на современном российском рынке финансовых технологий основными участниками, вероятнее всего, останутся традиционные учреждения, которые лучше остальных приспособятся к изменяющимся потребностям общества и условиям среды.

Объектом исследования является рынок ФинТех-компаний в России, предмет исследования – механизм развития конкуренции на рынке ФинТех-компаний в России.

Цель исследования – оценка уровня конкуренции на рынке ФинТех-услуг в России с использованием структурного подхода.

Научной новизной является проведение анализа рынка ФинТех-компаний в России с помощью структурного подохода. На основании полученных результатов определены дальнейшие перспективы развития, входные барьеры и рекомендации по их устранению.

Материал и методы исследования

В процессе исследовательской работы использовались такие научные методы познания, как наблюдение, описание, синтез, анализ, прогнозирование.

Результаты исследования и их обсуждение

Существует несколько классификаций рынка ФинТех-услуг, представленные компаниями Rusbase, Business Insider Intelligence, а также в научных исследованиях [6,7,8].

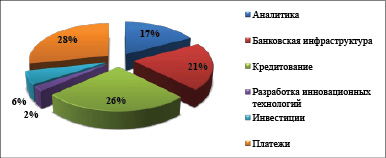

Используя различные классификации, бывает сложно определить, к какому направлению отнести ту или иную компанию, поэтому в рамках исследовательской работы будет использована классификация, представленная в IFZ FinTech Study 2018. Она включает в себя следующие сегменты: аналитика, банковская инфраструктура, кредитование, разработка инновационных технологий, инвестиции, платежи [9].

В рамках научной работы авторами была исследована конкуренция на рынке ФинТех-услуг в России с помощью структурного подхода. для применения которого была исследована годовая финансовая отчетность ФинТех-компаний с 2014 г. по 2018 г., включающая бухгалтерский баланс и отчет о финансовых результатах. В выборку вошли компании, функционирующие с 2014 г. по 2018 г. и предоставившие финансовую отчетность в открытом доступе. Процентное соотношение удовлетворяющих условиям исследования компаний по сегментам представлено на рисунке.

Для определения рыночной структуры необходимо рассчитать коэффициенты концентрации и Херфиндаля-Хиршмана на основе величины выручки и активов [10]. Результаты расчета по величине выручки для рынка в целом и по отраслям представлены в таблице 1.

Индекс концентрации, рассчитанный для трех крупнейших компаний на рынке в целом, и индекс Херфиндаля-Хиршмана свидетельствуют о средней рыночной концентрации. Конкуренция близка к монополистической, однако присутствует ярко выраженный лидер – Лаборатория Касперского. При оценке ФинТех-компаний по отраслям значения индексов свидетельствуют о высокой концентрации, поэтому можно сделать вывод о наличии слабой конкуренции и монополизации каждого сегмента рынка.

В таблице 2 представлены результаты расчета индексов концентрации и Херфиндаля-Хиршмана по величине активов для рынка в целом и каждой отрасли.

Значение индексов концентрации и Херфиндаля-Хиршмана демонстрируют высокую концентрацию как по рынку в целом, так и по каждой из отраслей. Это свидетельствует о низком уровне конкуренции и высокой монополизации.

Расчеты в рамках структурного подхода показали высокую монополизацию рынка ФинТех-услуг и его сегментов, поэтому необходимо выделить ключевые входные барьеры и разработать рекомендации по их устранению.

Сегментация рынка ФинТех-услуг

Таблица 1

Определение рыночной концентрации по величине выручки

|

Направление ФинТеха |

Топ-4 крупнеших ФинТех-компании по величине активов |

Размер выручки (млн руб.) |

Структурные индексы конкурентоспособности |

|

|

В целом |

Kaspersky Lab |

23 536 |

Индекс концентрации (%) |

|

|

SKB Kontur |

12 776 |

68,81 |

среднеконцентрированный |

|

|

eKapusta |

8 102 |

Индекс Херфиндаля-Хиршмана |

||

|

Evotor |

5 259 |

1987 |

среднеконцентрированный |

|

|

Аналитика |

Kaspersky Lab |

23 536 |

Индекс концентрации (%) |

|

|

EverPoint |

100 |

99,07 |

высококонцентрированный |

|

|

Cindicator |

88 |

Индекс Херфиндаля-Хиршмана |

||

|

Scorista |

58 |

9659 |

высококонцентрированный |

|

|

Платежи |

Evotor |

5 259 |

Индекс концентрации (%) |

|

|

InPlat |

1 050 |

75,36 |

высококонцентрированный |

|

|

CyberPlat |

556 |

Индекс Херфиндаля-Хиршмана |

||

|

A3 |

459 |

3571 |

высококонцентрированный |

|

|

Инвестиции |

ArtQuant |

10 |

Индекс концентрации (%) |

|

|

Conomy |

3 |

100 |

высококонцентрированный |

|

|

My.Karma |

0,082 |

Индекс Херфиндаля-Хиршмана |

||

|

- |

- |

6253 |

высококонцентрированный |

|

|

Кредитование |

eKapusta |

8 102 |

Индекс концентрации (%) |

|

|

TaxCom (TVC) |

2 204 |

93,4 |

высококонцентрированный |

|

|

ElbrusCapital |

333 |

Индекс Херфиндаля-Хиршмана |

||

|

Direkt Kredit |

233 |

5447 |

высококонцентрированный |

|

|

Банковская инфраструктура |

SKB Kontur |

12 776 |

Индекс концентрации (%) |

|

|

Bars Group |

1 992 |

86,07 |

высококонцентрированный |

|

|

BSS |

1 655 |

Индекс Херфиндаля-Хиршмана |

||

|

Logika Biznesa |

1 559 |

4743 |

высококонцентрированный |

|

|

Разработчики инновационных технологий |

Webim |

66 |

Индекс концентрации (%) |

|

|

Graphene Lab |

1 |

100 |

высококонцентрированный |

|

|

- |

- |

Индекс Херфиндаля-Хиршмана |

||

|

- |

- |

9595 |

высококонцентрированный |

|

Таблица 2

Определение рыночной концентрации по величине активов

|

Направление ФинТеха |

Топ-4 крупнеших ФинТех-компании по величине активов |

Размер активов (млн руб.) |

Структурные индексы конкурентоспособности |

|

|

В целом |

Kaspersky Lab |

20 434 |

Индекс концентрации (%) |

|

|

SKB Kontur |

4 397 |

65,04 |

среднеконцентрированный |

|

|

iDVP |

3 548 |

Индекс Херфиндаля-Хиршмана |

||

|

eKapusta |

2654 |

2463 |

высококонцентрированный |

|

|

Аналитика |

Kaspersky Lab |

20 434 |

Индекс концентрации (%) |

|

|

iDVP |

3 548 |

99,39 |

высококонцентрированный |

|

|

Scorista |

120 |

Индекс Херфиндаля-Хиршмана |

||

|

Cindicator |

52 |

7314 |

высококонцентрированный |

|

|

Платежи |

Evotor |

1 855 |

Индекс концентрации (%) |

|

|

CyberPlat |

1 513 |

72,27 |

высококонцентрированный |

|

|

A3 |

696 |

Индекс Херфиндаля-Хиршмана |

||

|

Plazious |

326 |

2069 |

высококонцентрированный |

|

|

Инвестиции |

ArtQuant |

333 |

Индекс концентрации (%) |

|

|

Karma |

31 |

99,14 |

высококонцентрированный |

|

|

Conomy |

5 |

Индекс Херфиндаля-Хиршмана |

||

|

My.Karma |

2 |

8070 |

высококонцентрированный |

|

|

Кредитование |

eKapusta |

2 654 |

Индекс концентрации (%) |

|

|

TaxCom (TVC) |

1 152 |

78,5 |

высококонцентрированный |

|

|

Penenza |

221 |

Индекс Херфиндаля-Хиршмана |

||

|

ElbrusCapital |

220 |

3255 |

высококонцентрированный |

|

|

Банковская инфраструктура |

SKB Kontur |

4 397 |

Индекс концентрации (%) |

|

|

Logika Biznesa |

1 632 |

85,56 |

высококонцентрированный |

|

|

Bars Group |

1 026 |

Индекс Херфиндаля-Хиршмана |

||

|

BSS |

687 |

3467 |

высококонцентрированный |

|

|

Разработчики инновационных технологий |

Webim |

13 |

Индекс концентрации (%) |

|

|

Graphene Lab |

1 |

100 |

высококонцентрированный |

|

|

- |

- |

Индекс Херфиндаля-Хиршмана |

||

|

- |

- |

8816 |

высококонцентрированный |

|

Ключевыми входными барьерами являются несовершенство нормативно-правовой базы, проблемы финансирования и низкая покупательная способность населения. В качестве рекомендаций по устранению первого барьера авторами предлагается прописать специальные нормы, касающиеся компаний, предоставляющих ФинТех-услуги. Данные положения могут быть разработаны в ходе выполнения программы «Цифровая экономика» до 2024 года. Для преодоления оставшихся барьеров необходима стабилизация российской экономики и разработка организациями маркетинговой стратегии, направленной на повышение лояльности потенциальных клиентов.

Заключение

Новые финансовые технологии и бизнес-модели способны кардинальным образом изменить подходы к конкуренции между финансовыми институтами: от конкуренции брендов к конкуренции потребительских характеристик продуктов и сервисов, тем самым способствуя формированию благоприятной конкурентной среды.

Полученные результаты при использовании структурного метода для оценки конкуренции демонстрируют высокую рыночную концентрацию, которая характерна для монополии. Также существует высокая вероятность сделок слияния и поглощения.

В случае выполнения рекомендаций по устранению входных барьеров, предложенных в исследовании, уровень конкуренции на финансовом рынке вырастет, в противном случае ФинТех-компании, как отдельно функционирующие организации, могут исчезнуть и стать частью крупных традиционных участников финансового рынка.

Библиографическая ссылка

Ефимов Е.А., Королёва Е.В., Сухинина А.Р. АНАЛИЗ КОНКУРЕНЦИИ НА РЫНКЕ ФИНТЕХ-УСЛУГ В РОССИИ // Вестник Алтайской академии экономики и права. 2021. № 7-2. С. 146-151;URL: https://vaael.ru/ru/article/view?id=1792 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.1792