Введение

Аграрная экономика России играет системообразующую роль в устойчивом функционировании агропромышленного комплекса и поддержании продовольственной безопасности страны. В последние годы благодаря активной государственной политике российский аграрный сектор постепенно начинает занимать достойные позиции на мировом продовольственном рынке. Даже в непростой 2020 год сельское хозяйство вошло в тройку отраслей, которую пандемия не затронула напрямую. По всем направлениям АПК в России аналитики наблюдает рост показателей. Одним из важнейших сегментов продовольственного рынка России является зерновой рынок, функционирование которого обусловлено как общими рыночными законами и закономерностями, так и его специфическими особенностями. Зерновые хлеба занимают наибольшие площади в мировом растениеводстве, а зерновое хозяйство оказывает решающее влияние на получение прибыли и финансовое состояние всего сельскохозяйственного производства России благодаря своей высокой рентабельности. Определение стратегии сбытовой политики во взаимоувязанности с основными задачами глобальной маркетинговой стратегии зернопроизводителей всех уровней невозможно без анализа рыночной конъюнктуры.

Целью исследования является анализ экономической конъюнктуры зернового рынка России, выявление трендов и обоснование тенденций его дальнейшего развития на основе статистической модели Хольта-Винтерса.

Материал и методы исследования

В ходе исследования использованы общеметодологические принципы и комплекс методов научного познания: сравнительного, аналитического, абстрактно-логического анализов, экономико-математических, экономико-статистических моделей и моделирования с использованием современного программного обеспечения. Расчеты осуществлялись посредством прикладных программ Statistica, Microsoft Excel.

В качестве инструмента исследования авторами выбрана мультипараметрическая модель Хольта-Винтерса, учитывающая при анализе и прогнозировании три параметра: тренд, сглаженный экспоненциальный ряд и сезонность. Приведем кратко математическую основу расчетов [11].

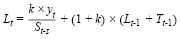

Экспоненциально-сглаженный ряд рассчитывают по формуле:

(1)

(1)

где St–s – коэффициент сезонности предыдущего периода. В первом периоде сезонность принимают равной единице.

Значение тренда определяется равенством:

Tt = b × (Lt – Lt–1) + (1 – b) × Tt–1, (2)

где Tt – значение тренда на текущий период;

b – коэффициент сглаживания тренда;

Lt – экспоненциально сглаженная величина за текущий период;

Lt–1 – экспоненциально сглаженная величина за предыдущий период;

Tt–1 – значение тренда за предыдущий период.

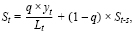

Оценка сезонности осуществляется по формуле:

(3)

(3)

где St – коэффициент сезонности для текущего периода;

q – коэффициент сглаживания сезонности (значение которого находится в пределах от 0 до 1);

St–s – коэффициент сезонности за этот же период в предыдущем сезоне.

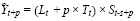

Прогноз на несколько (p) периодов вперед рассчитывается по следующей формуле:

(4)

(4)

где  – прогноз по методу Хольта-Винтерса на p периодов вперед;

– прогноз по методу Хольта-Винтерса на p периодов вперед;

– коэффициент сезонности за этот же период в последнем сезоне;

– коэффициент сезонности за этот же период в последнем сезоне;

p – порядковый номер периода, на который делаем прогноз;

Tt – тренд за последний период.

Результаты исследования

и их обсуждение

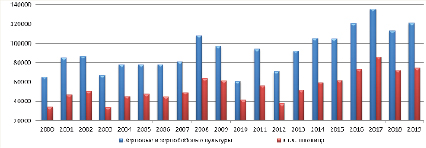

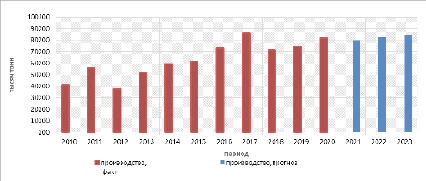

За последние десятилетия Россия существенно нарастила производство зерна. Темпы роста валового сбора зерновых по сравнению с 2000 годом составили 185,5 %, а производство пшеницы как основной зерновой культуры возросло более чем в 2,2 раза (рисунок 1). Это позволило стране из импортера зерна периода 1990-2000 гг. превратиться в мирового лидера по продажам пшеницы на экспорт. В рекордном 2018 году производство достигло 134 млн тонн зерна и Россия стала ведущим мировым экспортёром этого товара. По предварительным данным на 19 октября 2020 года зерновые и зернобобовые культуры обмолочены с площади 45,2 млн га или 94,1% к посевной площади, всего намолочено 130,6 млн тонн зерна при урожайности 28,9 ц/га. Сбор зерна в России в 2020 году составит 132-133 млн тонн, считает президент Российского зернового союза Аркадий Злочевский. «Урожай в весе после доработки (в чистом весе) составит 132-133 млн тонн, в том числе 82 млн тонн пшеницы. Это будет второй урожай в новейшей истории России» [7].

Увеличение производства зерна в последние 20 лет происходило как экстенсивным путем – за счет увеличения посевных площадей, так и интенсивным – за счет повышения агротехнологии производства, применении новых технологий в обработке земли и выведении новых, более урожайных сортов. В период 2001-2012 гг. в России производство зерновых культур увеличивалось за счет роста посевной площади. При этом урожайность в этот период оставалась очень низкой (таблица 1).

В последние 7-9 лет урожайность пшеницы существенно возросла. Одним из основных резервов повышения урожайности стало широкое внедрение интенсивных технологий возделывания зерновых культур, при которых на первый план выдвигается своевременное и высококачественное выполнение всего комплекса агротехнических мероприятий. Интенсивная технология базируется на введении и освоении севооборотов, применении наиболее урожайных сортов с хорошим качеством зерна, высококачественных семян, обеспечении почвы достаточным количеством элементов питания, надежной защите растений от сорняков, вредителей и болезней и т.д. Большое значение для подъема урожайности зерновых культур имеет умелое использование органических и минеральных удобрений, пестицидов, регуляторов роста. Однако, в некоторых регионах темпы роста урожайности зерновых и ее уровень все еще остаются низкими, урожаи колеблются по годам, свидетельствуя о большой зависимости зернового хозяйства от погодных условий. Это говорит о сильном влиянии экстенсивного ведения зернопроизводства [4, 5].

По данным продовольственной и сельскохозяйственной организации объединенных наций зерна, особенно продовольственного, производится в мире недостаточно, поэтому спрос на него на мировом рынке постоянно возрастает [9].

Рис. 1. Динамика производства зерна в России, тысяч тонн

*Источник: [2, 8, 12]

Таблица 1

Динамика посевной площади и урожайности зерновых и зернобобовых культур

в РФ в период 2000-2019 гг.

|

Вся |

Зерновые и тыс. га |

в т.ч. тыс. га |

урожайность ц/га |

урожайность ц/га |

|

|

2000 |

3977 |

283 |

70 |

15,6 |

16,1 |

|

2001 |

3929 |

328 |

105 |

19,4 |

20,6 |

|

2002 |

3833 |

333 |

116 |

19,6 |

20,7 |

|

2003 |

3780 |

382 |

160 |

17,8 |

17,1 |

|

2004 |

3588 |

398 |

172 |

18,8 |

19,8 |

|

2005 |

3423 |

384 |

169 |

18,5 |

19,3 |

|

2006 |

3207 |

394 |

176 |

18,9 |

19,5 |

|

2007 |

3089 |

401 |

185 |

19,8 |

21 |

|

2008 |

3115 |

431 |

197 |

23,8 |

24,5 |

|

2009 |

3136 |

465 |

210 |

22,7 |

23,2 |

|

2010 |

3137 |

485 |

224 |

18,3 |

19,1 |

|

2011 |

3092 |

510 |

232 |

22,4 |

22,6 |

|

2012 |

3038 |

528 |

252 |

18,3 |

17,7 |

|

2013 |

2848 |

453 |

192 |

22 |

22,3 |

|

2014 |

2803 |

495 |

219 |

24,1 |

25 |

|

2015 |

2680 |

461 |

203 |

23,7 |

23,9 |

|

2016 |

2598 |

481 |

214 |

26,2 |

26,8 |

|

2017 |

2505 |

455 |

206 |

29,2 |

31,2 |

|

2018 |

2432 |

428 |

195 |

25,4 |

27,2 |

|

2019 |

2305 |

421 |

197 |

26,7 |

27 |

*Источник [12]

Увеличение производства зерна остается важнейшей мировой задачей в перспективе, и постоянство сложившихся тенденций приводит, в свою очередь, к необходимости тщательного изучения и прогнозирования конъюнктуры рынка зерна.

Потребности внутреннего рынка России зерне и продуктах его переработки в настоящее время удовлетворяются полностью за счет внутреннего производства. Поскольку потребление зерновой продукции внутри страны растет незначительно, то основным драйвером роста отрасли, перерабатывающей зерно, в последние годы является экспорт продукции. Благодаря высокому качеству отечественной продукции и конкурентным ценам, российская пшеница имеет высокий спрос на мировом рынке зерна [6].

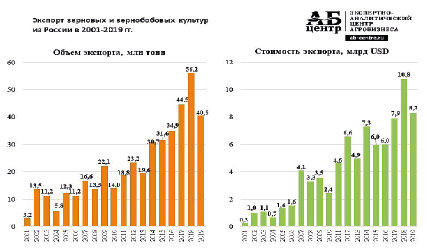

Экспорт пшеницы остается основной статьей российского зернового экспорта, да и экспорта товаров вообще. По итогам 2018 года РФ заняла первое место в мире по экспорту зерна, обогнав своего главного конкурента – США. На протяжении последних трех лет зарубежные поставки выросли на 33%, увеличив, таким образом, долю России в мировом рынке по продаже пшеницы до 23% (рисунок 2).

В период 2015-2018 гг. экспорт пшеницы из России устойчиво возрастал. Объем в 2018 году достиг 43 965,6 тыс. тонн. За год (к 2017 году) поставки пшеницы за рубеж выросли на 33,0% (на 10 899,7 тыс. тонн), за два года – на 73,6% (на 18 637,8 тыс. тонн), за три года – на 107,1% (на 22 734,9 тыс. тонн).

Стоимость экспорта российской пшеницы в рекордном 2018 году составила 8 432,5 млн USD. По отношению к 2017 году, она выросла на 45,5% (на 2 636,3 млн USD), за два года – на 100,0% (на 4 216,5 млн USD), за три года – на 113,6% (на 4 484,8 млн USD). Как прогнозирует глава Зернового союза, экспорт зерна из РФ в этом сельхозгоду (июль 2020-июнь 2021 гг.) ожидается «в районе 50 млн тонн, в том числе 38 млн тонн пшеницы» [7].

Ключевым покупателем российской пшеницы является Египет, его доля в общем объеме экспорта составляет 21,8%. Также в значительных объемах пшеницу закупает Турция – 11,3% в общем объеме. В ТОП-10 стран-покупателей российской пшеницы, помимо выше перечисленных, входят: Вьетнам (5,7%), Судан (4,9%), Нигерия (4,5%), Бангладеш (4,2%), Индонезия (3,1%), Йемен (3,1%), Латвия (2,9%) и Филиппины (2,3%). Суммарно доля ТОП-10 стран в общем объеме российского экспорта пшеницы составила 63,8%. Всего в 2018 году Россия поставляла пшеницу более чем в сто стран мира. На мировом рынке пшеницы позиции России (как экспортера) за последние три года значительно укрепились. По расчетам АБ-Центр, в 2018 г. мировой экспорт пшеницы находился на уровне 190,6 млн тонн. Доля России в общем объеме экспорта составила 23,1%. Для сравнения в 2017 г. – 16,9%, в 2016 г. – 13,3% [10].

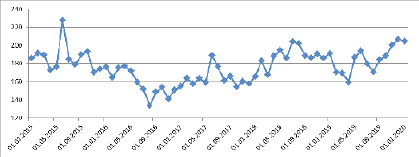

Ведущей составляющей в механизме формирования рыночной конъюнктуры является цена, так как именно она обеспечивает взаимодействие всех остальных факторов и поддерживает динамику [1]. В движении цен находят отражение не только изменения в объеме и пропорциях производства, но и состояние экономики страны. На рисунке 3 представлена динамика мировых цен на пшеницу.

В условиях чередования разноуровневых кризисов отечественной и мировой экономики, наблюдается скачкообразное изменение цен. Год от года колебание значений мировых цен на пшеницу составляет от 12,8% до 36,5 %. За последние пять лет максимальные цены на пшеницу на мировом рынке были зафиксированы в мае 2015 года в размере 227,68 долларов за тонну, минимальные – в сентябре 2016 года в размере 133,70 долларов за тонну.

Рис. 2. Динамика экспорта пшеницы из РФ в натуральном

и денежном выражении в период 2001-2019 гг.

*Источник [6, 7, 12]

Рисунок 3. Динамика мировых цен на пшеницу, USD/тонну

*Источник [2, 8]

Формирование цен на продукцию сельского хозяйства имеет свои особенности, обусловленные спецификой его производства. Издержки производства продукции АПК различны год от года в зависимости от природно-климатических условий, продуктивности земли, сезонности, а также неравномерности поступления денежных средств от реализации продукции. Временные ряды, характеризующие показатели сельскохозяйственного производства представляют собой тренд-сезонные временные ряды, которые включают как трендовую, так и сезонную компоненту, поэтому для анализа и моделирования их динамики хорошо использовать адаптивные модели с сезонной компонентой. Такие модели могут на текущем шаге учитывать информацию, полученную на предыдущих временных шагах, и отражать эволюцию динамических характеристик исследуемого объекта. Именно поэтому в качестве инструмента исследования авторами выбрана трехпараметрическая модель Хольта-Винтерса, учитывающая не только экспоненциальный тренд, но и аддитивную сезонность.

Анализ конъюнктуры любого рынка завершается разработкой прогноза ее динамики, поскольку принятие производителем эффективных коммерческих решений основывается не только на анализе текущей конъюнктуры, но и на прогнозе ее дальнейшего изменения. Проведенное исследование позволило авторам построить экономико-математическую модель по методу Хольта-Винтерса, отражающую прогноз конъюнктуры зернового рынка России и учитывающую три параметра: тренд, сглаженный экспоненциальный ряд и сезонность.

На основе вышеописанной методики авторами проведен анализ производства пшеницы как основной экспортной позиции Российского зернового рынка за период 2002–2020 гг. (примечание: данные за 2020 год предварительные по состоянию на 19.10.2020г.) и составлен прогноз на 2021-2023 гг. В таблице 2 приведены данные, отражающие параметры анализируемого временного ряда.

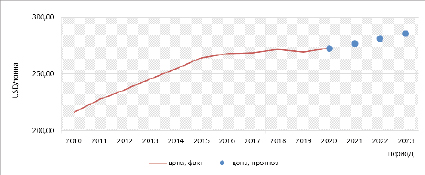

Аналогично проведен анализ средних цен реализации российской пшеницы на внешнем рынке за период 2000-2020 гг. (примечание: данные за 2020 год предварительные по состоянию на 19.10.2020 г.), результаты которого представлены в таблице 3.

Определение коэффициентов сглаживания тренда и сезонности проводилось по формулам (2)-(3) вышеприведенной методики. Проверка качества прогноза проводилась авторами эмпирическим путем на основе отклонения ошибки ретропрогноза модели от фактических данных. Результаты представлены в таблице 4.

Полученные расчеты о значениях параметров исследуемого процесса позволили авторам смоделировать их динамику на перспективу. Авторский прогноз объемов производства пшеницы в России и средних цен ее реализации на период 2021-2023 гг. представлен графически на рисунках 4 и 5 соответственно.

Таблица 2

Количественные результаты анализа временного ряда

объема производства пшеницы сельхозпроизводителями всех категорий в РФ

|

Год |

Объем |

экспоненциально |

значение |

коэффициент сезонности |

|

2010 |

41554,57 |

41554,57 |

1 |

|

|

2011 |

56293,37 |

54819,48919 |

2652,983838 |

1,013443028 |

|

2012 |

37766,80 |

39286,49802 |

-984,2111636 |

0,987380286 |

|

2013 |

52139,68 |

51355,69923 |

1626,471312 |

1,001323002 |

|

2014 |

59713,15 |

58969,04339 |

2823,845881 |

1,00697078 |

|

2015 |

61811,49 |

61424,52359 |

2750,172745 |

1,006635288 |

|

2016 |

73345,68 |

71993,46546 |

4313,926569 |

1,012708871 |

|

2017 |

86002,54 |

84061,67564 |

5864,783291 |

1,017898732 |

|

2018 |

72136,15 |

72773,58235 |

2434,207976 |

1,004569803 |

|

2019 |

74452,69 |

74223,38418 |

2237,326747 |

1,003829616 |

|

2020 |

82000,00 |

81164,52364 |

3178,08929 |

1,007061616 |

*Источник: расчеты авторов

Таблица 3

Количественные результаты анализа временного ряда цен

реализации российской пшеницы на мировом рынке

|

Год |

(Yt) цена, |

экспоненциально |

значение |

коэффициент сезонности |

|

2010 |

216,15 |

216,1527778 |

1 |

|

|

2011 |

227,47 |

222,9444444 |

2,0375 |

1,014216297 |

|

2012 |

235,99 |

229,6024891 |

3,423663396 |

1,023741055 |

|

2013 |

245,64 |

237,1786162 |

4,669402516 |

1,032105309 |

|

2014 |

254,21 |

244,5196701 |

5,470897916 |

1,037367866 |

|

2015 |

264,22 |

252,8197959 |

6,319666286 |

1,042785334 |

|

2016 |

267,93 |

257,8164507 |

5,922762845 |

1,040288127 |

|

2017 |

268,51 |

260,3628586 |

4,909856363 |

1,033992637 |

|

2018 |

271,37 |

263,5802982 |

4,402131344 |

1,030894372 |

|

2019 |

269,38 |

263,9743108 |

3,199695707 |

1,023589714 |

|

2020 |

272,64 |

266,6601883 |

3,045550248 |

1,022669299 |

*Источник: расчеты авторов

Таблица 4

Результаты расчета коэффициентов сезонности и сглаживания

и оценки точности прогноза

|

Коэффициент сезонности |

Коэффициент |

Коэффициент |

Оценка точности |

|

Временной ряд данных по объему производства |

|||

|

0,9 |

0,2 |

0,5 |

87,1 |

|

Временной ряд цен |

|||

|

0,6 |

0,3 |

0,7 |

93,4 |

*Источник: расчеты авторов

Рис. 4. Динамика временного ряда объема производства пшеницы в России:

фактические данные и авторский прогноз

*Источник: расчеты авторов на основе данных [12]

Рис. 5. Динамика сглаженного временного ряда цен на зерно на мировом рынке:

фактические цены и авторский прогноз

*Источник: расчеты авторов на основе данных [8]

Согласно расчетам производство пшеницы в России будет находиться в пределах 80,2-84,9 млн тонн. Краткосрочный прогноз цен необходим для стратегического планирования мощностей по хранению производимой продукции. Кроме того, на этапе реализации производственно-сбытовой стратегии он позволит осуществить тактическое планирование продаж и обеспечивать максимизацию выручки путем оптимального сочетания сроков и объемов реализации [3].

Согласно расчетам, временной ряд цен сохранит восходящую направленность. В 2021 году цена за тонну российской пшеницы составит на мировом рынке 276,7 долларов, к 2022 году – 281,1 доллар, к 2023 году достигнет отметки 285,5 долларов. Учитывая, что экспорт пшеницы в последние годы в среднем составляет 41,3 млн тонн, доход в бюджет России от ее реализации на внешнем рынке может составить от 10,7 до 11,4 млрд долларов.

Выводы

Проведенное исследование зернового рынка России позволяет авторам сделать следующие выводы:

• Текущая конъюнктура на российском рынке зерна характеризуется превышением уровня предложения над уровнем спроса, поэтому драйвером роста для зернового рынка России является экспорт продукции.

• Производство пшеницы как основной экспортной позиции в России будет расти в соответствии с построенной математической моделью примерно на 1,02% ежегодно и составит 84,9 млн тонн к 2023 году.

• Цена на российскую пшеницу в условиях стабильного спроса со стороны переработчиков (в основном зарубежных) не снизится, что открывает новые возможности развития для российских производителей.

В соответствии со сложившейся ситуацией и оценкой тенденций развития мирового рынка зерна, мы предполагаем, что в ближайшее время вектор развития рынка не изменит своего направления. В перспективе производство, переработка, а также экспорт пшеницы будет иметь большое значение в экономике России, а значит, важным будет и дальнейшее научное обоснование развития экономической конъюнктуры зернового рынка как системообразующего звена продовольственного рынка России.

Библиографическая ссылка

Мельникова Ю.В., Лажаунинкас Ю.В. МАТЕМАТИЧЕСКОЕ МОДЕЛИРОВАНИЕ ЭКОНОМИЧЕСКОЙ КОНЪЮНКТУРЫ РОССИЙСКОГО ЗЕРНОВОГО РЫНКА НА ОСНОВЕ ТРЕХПАРАМЕТРИЧЕСКОЙ МОДЕЛИ ХОЛЬТА-ВИНТЕРСА // Вестник Алтайской академии экономики и права. 2020. № 11-2. С. 280-288;URL: https://vaael.ru/ru/article/view?id=1422 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1422