Введение

Инновации в нефтегазовом комплексе являются основным инструментом снижения производственных затрат, повышения эффективности производства, осуществлении подготовительных работ (геологоразведка) и заключительных работ (вывод скважин из эксплуатации). Тем не менее, за рубежом данный комплекс не является лидером инновационной активности. Так, по данным Thomson Reuters Derwent World Patent Index, в 2014 году количество патентов в нефтегазовой отрасли по сравнению с 2013 годом увеличилось на 1 % (с 23925 до 24158), в то время как рост аналогичного показателя для фармацевтической промышленности составил 12 % (с 99950 до 111479 патентов). При этом доля патентов, полученных в нефтегазовой отрасли, от общего количества полученных патентов по двенадцати отраслям составило всего 2 % [1]. Однако анализируемый показатель свидетельствует об инновационной активности, которая заканчивается получением патента, но не затрагивает более широкое представление об инновационной активности в поле межотраслевых взаимодействий. Распространена практика, когда нефтегазовые компании работают с партнерами за пределами отрасли. Например, магнитно-резонансная томография, первоначально разработанная для медицинской практики, в настоящее время используются для отображения запасов нефти в скальных породах [2].

Цель исследования

В эпоху неустойчивости развития нефтегазовой отрасли, перед нефтегазовыми компаниями встают вопросы, связанные с поиском новых инновационных стратегий развития, позволяющим увеличить их конкурентоспособность на рынке за счет снижения как капитальных затрат, так и операционных издержек, и за счет увеличения стоимости бизнеса.

Материалы и методы исследования

Основным трендом развития нефтегазового комплекса в нефтедобывающих странах является противодействие вызовам неустойчивости, основными факторами которой для отрасли являются:

– уменьшение спроса;

– изменения правового поля нефте- и газодобычи;

– политическая неопределенность и международная нестабильность;

– стихийные бедствия.

Сила воздействия этих факторов порождает ответную реакцию нефтегазовых компаний и отрасли, которая проявляется в нарастании инновационной активности как своего рода компенсатора, амортизирующего воздействие угроз. Поэтому компании ищут новые инновационные стратегии развития, которые позволяют сохранить или увеличить рентабельность и капитализацию компаний. Можно выделить два основных направления инновационной активности: в области управления процессами и коммуникациями и в области операционной деятельности.

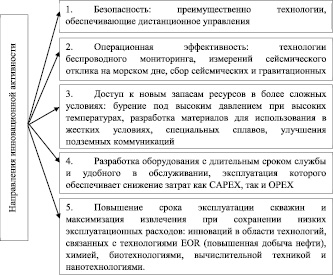

На рисунке 1 представлены инновации в области управления процессами и коммуникациями, обеспечивающие сохранение и рост стоимости компании в современных условиях.

Рис. 1. Основные направления инновационной активности. Составлено авторами по [1, 3]

Электронный документооборот и безбумажные технологии управления за последние 10-15 лет эволюционировали от общих операций, включая управление человеческими ресурсами и бухгалтерских учет, до технологических и технических вопросов отраслевого масштаба, таких, как, например, регистрация результатов бурение, ведение журналов техники безопасности. Кроме того, взаимоотношения с контролирующими и инспектирующими инстанциями достаточно часто требуют представления данных в оцифрованном виде. Таким образом изменения нормативно-правовых требований инициируют инновационную активность в управленческой деятельности нефтегазовых компаний.

Способность управленческим инновациям, интенсивность их внедрения стали определять способность компаний к эффективным коммуникациям в профессиональном поле. Некоторые компании переходят к работе на централизованной платформе для согласования процессов, обеспечения прозрачности информации и обеспечения согласованности действий между подразделениями и дивизионами [3]. Унифицированный подход к управлению позволяет оптимизировать отчетность и обеспечить доступность информации в режиме 24/7. Даже сокращение потерь за счет быстроты коммуникаций является фактором роста бизнеса компании.

В период высоких цен на углеводороды в начале XXI века нефтегазовые компании проводили весьма дорогостоящие аналитические исследования по отдельным направления деятельности. Соответственно, управленческие решения принимались на основе локальных исследований по локальным проблемам и могли противоречить друг другу. Этот подход перестал оправдывать себя в условиях высокой волатильности рынка, которая требует принятия быстрых системных решений. За период 2007-2017 г. нефтегазовые компании потратили миллиарды долларов на внедрение локальных управленческих систем, и эти вложения не оправдали себя [1].

Мобильность данных для принятия управленческих решений предполагает создание системы, которая интегрирует и раскрывает данные, позволяя аналитикам получить комплексное представление о состоянии дел в отрасли и в компании на основе единой методологии.

На рисунке 2 представлены потребные возможности инновационной системы мобильности данных. Цифровые решения в обработке данных, обеспечивая их интеграцию для подготовки системных решений, одновременно обеспечивают сокращение расходов и рост производительности при использовании адекватных бизнес-стратегий. Их эффективность, в числе прочих факторов, обусловливает третье направление инновационной активности нефтегазовых компаний (рисунок 1) – контракты с внешними партнерами в области информационных технологий и цифровых решений. Анализ Accenture Digital Performance Index, основанный на исследовании 343 ведущих мировых компаний в восьми отраслях, включая нефтегазовую, показывает, что большинство из них способны использовать цифровые технологии для повышения эффективности бизнеса.

В настоящее время немногие используют их для существенного улучшения производительности в долгосрочной перспективе [4]. Однако достижение устойчивых конкурентных преимуществ рассматривается в более широком поле взаимодействий, и инновационный потенциал компаний дополняется решениями, идеями и технологиями от внешних партнеров. Новейшим инструментом активизации инновационной деятельности в нефтегазовом секторе за рубежом стало заключение контрактов на основе результатов PBC (Performance-Based Contracts) [5]. Основным преимуществом PBC является высокая степень свободы для исполнителя по выбору способа предоставления товара или услуги при жестких требованиях к результату (объему, качеству, сроках поставки). В этих условиях исполнитель мотивирован на снижение затрат и, следовательно включается в инновационную деятельность заказчика, поскольку поставляемый им товар или услуга является звеном в цепи формирования стоимости добавленной стоимости. Интересы заказчика и исполнителя совпадают в области повышения эффективности за счет снижения затрат.

Рис. 2. Структура системы мобильности данных. Составлено авторами по [1, 3]

Эффективное и гибкое сотрудничество является особенно важным для нефтегазового комплекса вследствие высокой стоимости и длительных сроков контрактов, а также их межотраслевого характера. Объединений в один инновационный пул усилий компаний нефтегазового сектора, включая крупные компании, операторов по обслуживанию нефтяных месторождений, стратегических партнеров и поставщиков, а также научно-исследовательских организаций и университетов. Например, «Эни» – крупнейшая итальянская нефтегазовая компания [6] сотрудничает с университетами и национальным исследовательским советом Италии, а также со Стэндфордским и Массачусетским университетами.

Направления инновационной активности в области операционной деятельности нефтегазовых компаний представлены на рисунке 3.

О влиянии инновационной активности на капитальные (CAPEX) и операционные (OPEX) затраты пишет, в частности, V.Rack [7], отмечая, что падение цен на нефть в 2014 году привело к историческому спаду во всем нефтегазовом секторе мирового хозяйства. С падением цены на нефть с $114 долларов за баррель в 2014 году до $ 28 в 2016 году нефтегазовые компании как в области разведки, так и в области добычи столкнулись с ценовым давлением со стороны своих поставщиков.

Необходимость сокращений капитальных и операционных затрат по-разному повлияло на инновационную активность. Снижение капитальных затрат привело в основном к приостановке планируемых и уже начатых экологических проектов. Сокращение операционных расходов привело к сокращению всей отрасли.

Большинство операторов нефтегазовой отрасли сильно зависит от своих поставщиков, что подтверждается тем фактом, что до 95 % расходов на разведку и добычу составляют инвестиции в сервис и оборудование компаний.

Снижение капитальных затрат привело к сокращению возможностей инновационного решения таких важных проблем, актуальность которых была остра еще до падения цен на нефть в 2014 году, как нехватка легкодоступных традиционных ресурсов, потепление климата, конкуренция со стороны возобновляемых источников энергии, сжиженного газа как заменителя нефти.

Проведенный качественный анализ позволяет сделать вывод о том, что инновационная активность влияет как на капитальные затраты, так и на операционные издержки компаний нефтегазового комплекса, способствуя их снижению. Покажем, как данный вид активности влияет на стоимость бизнеса в нефтегазовой отрасли при его оценке на основе доходного подхода.

Рис. 3. Направления инновационной активности в области операционной деятельности нефтегазовых компаний. Составлено авторами по: [8]

Результаты исследования и обсуждения

Представленная ниже модификация доходного подхода основана на представлении о справедливой цене обыкновенной акции как основе для определения стоимости бизнеса, функционирующего как публичное акционерное общество.

Л.Д. Ревуцкий справедливой стоимостью обыкновенной акции называет такую «стоимость, которая соответствует научно и практически обоснованной оценке его полной рыночной стоимости с учетом наличия не только обыкновенных, но и привилегированных акций» [9]. Изменения к его методике определения справедливой цены акции представлены в таблице 1.

Для определения влияния инновационной активности компании на ее стоимость (на основе учета премии за инновационную активность) необходима реализация представленной ниже модели, включающей стандартные этапы, содержание которых уточнено авторами с учетом влияния инновационной активности на величину операционных расходов и капитальных затрат.

1. Прогноз влияния инновационной активности компании на ее стоимость.

1.1. Обоснование предположений и допущений об уровне и динамике основных отраслевых, региональных и макроэкономических показателях.

1.2. Разработка прогноза нефти, нефтепродуктов, газовых конденсатов, нефтебитумной и масляной продукции, продукции нефтепереработки и нефтехимии, сжиженных углеводородных газов.

1.3. Прогнозирование отпускных цен на нефть, нефтепродукты и газовые конденсаты, и другие виды продукции.

1.4. Прогнозирование выручки от реализации продукции и услуг компании (V).

1.5. Прогнозирование операционных издержек (O);

1.6. Прогнозирование капитальных затрат (C);

Таблица 1

Модификация методики расчета справедливой стоимости акции с учетом инновационной активности хозяйствующего субъекта

|

Базовая методика |

Предлагаемая модификация |

|

В качестве базы для расчета искомой величины предлагается использовать не фактические, а нормативные значения чистого операционного дохода либо прибыли предприятия до или после вычета налогов, сборов и уплаты процентов; |

В качестве базы для расчета искомой величины предлагается использовать фактические значения чистого операционного дохода с учетом влияния инновационной активности на CAPEX (капитальные затраты) и OPEX (операционные расходы); |

|

Расчет величины показателя Срп производится методом прямой капитализации упомянутых выше чистого годового дохода или годовой прибыли предприятия, а не методом дисконтирования его будущих денежных потоков, не пригодным для решения задач подобного рода; За ставку капитализации принимается текущая на дату расчета величины Срп безрисковая годовая ставка банковского процента, которая рассчитывается как средняя либо средневзвешенная величина установленных наиболее крупными банками самых высоких ставок этого процента, в частности, по долгосрочным вкладам-депозитам |

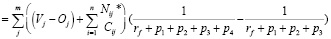

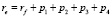

Расчет величины показателя Срп производится методом прямой капитализации. Ставка капитализации R определяется следующим образом:

где p1 – премия за риск вложения в бизнес; р2 – премия за низкую ликвидность бизнеса; p3 – премия за инвестиционный менеджмент; p4 – премия за инновационную активность |

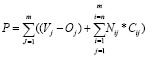

1.7. Расчет чистого операционного дохода компании (P):

(1)

(1)

где Nij – норма амортизации i-группы объектов капитальных вложений в j-ый период времени;

– амортизация объектов капитальных вложений в i-ый период времени.

– амортизация объектов капитальных вложений в i-ый период времени.

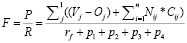

1.8. Расчет стоимости инновационно активной компании (F):

(2)

(2)

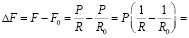

1.9. Прогноз влияния инновационной активности на стоимость хозяйствующего субъекта нефтегазового комплекса (ΔF) предлагается рассчитывать как разность ее стоимости как инновационно-активной компании F и ее стоимости без учета премии за инновационную активность F0:

(3)

(3)

2. Анализ влияния инновационной активности на стоимость хозяйствующего субъекта нефтегазового комплекса

2.1. Определение фактического значения чистого операционного дохода P.

2.2. Определение стоимости компании F.

2.3. Расчет влияния инновационной активности на стоимость ΔF.

Следует согласиться с мнением Л.Д. Ревуцкого о слабости метода дисконтирования денежных потоков так «из-за большого количества прогнозируемых исходных данных вероятность получения ошибочных результатов такого расчета весьма велика и слепо доверять справедливым ценам акций, публикуемым инвестиционными компаниями и банками, скорее всего не стоит» [9]. Эта неопределенность еще более усугубляется при оценке стоимости бизнеса с учетом инновационной активности компании, поскольку вряд ли возможно получить точную и надежную прогнозную оценку влияния инноваций на стоимость компании через 5-10 лет.

Необходимо подчеркнуть, что предложенная оценка носит ограниченный характер, позволяя оценить влияние инновационной активность на стоимость нефтегазовой компании в зависимости от трех факторов:

– доли завершенных инновационных проектов, по которым достигнуты запланированные показатели эффективности, в общем количестве инновационных проектов компании;

– доля научно-технического персонала компании, участвовавшего в успешно завершенных инновационных проектах, в общей численности персонала, занятого в научно-исследовательских и опытно-конструкторских работах;

– доля затрат на НИОКР в бюджете компании.

Пример расчета оценки влияния инновационной активности на стоимость хозяйствующего субъекта (ΔF) приведен в таблице 2 (данные условные).

В расчетах в качестве безрисковой ставки доходности принята среднемесячная доходность индекса пятидесятилетних государственных облигаций.

Таблица 2

Расчет влияния инновационной активности на стоимость хозяйствующего субъекта

|

№ п/п |

Показатель |

Период |

|||||

|

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

||

|

1 |

Безрисковая ставка дохода (rf) |

0,0973 |

0,0990 |

0,088 |

0,0822 |

0,0759 |

0,0874 |

|

2 |

Премия за риск вложения в бизнес (p1) |

0,150 |

0,160 |

0,170 |

0,172 |

0,174 |

0,172 |

|

3 |

Премия за низкую ликвидность бизнеса (p2) |

0,045 |

0,045 |

0,045 |

0,045 |

0,045 |

0,045 |

|

4 |

Премия за инвестиционный менеджмент (p3) |

0,003 |

0,003 |

0,003 |

0,003 |

0,003 |

0,003 |

|

5 |

Премия за инновационную активность (p4) |

0,9154 |

0,9086 |

0,9986 |

0,9024 |

0,7779 |

0,8888 |

|

6 |

Выручка от реализации, тыс. руб. |

214685974 |

224567842 |

243840564 |

271227942 |

368073526 |

381968735 |

|

7 |

Операционные расходы, тыс. руб. |

145679687 |

150284794 |

156787763 |

161939854 |

196783943 |

201167673 |

|

8 |

Амортизация, тыс. руб. |

896753 |

907362 |

923048 |

937584 |

958424 |

973827 |

|

9 |

Оценка стоимости компании, тыс. руб. |

330823663 |

346499585,3 |

287502774,5 |

537162144 |

2239896060 |

920845436 |

|

10 |

Оценка влияния инновационной активности на стоимость компании, тыс. руб. |

94104936 |

101579683 |

0 |

172418028 |

1661688584 |

329515283 |

Таблица 3

Индикаторы инновационного развития нефтегазового сектора

|

Индикаторы |

Характеристика индикатора |

|

Формирование нового субъекта развития НГС |

Становление компаний — экспортеров технологий нефтегазового производства субъектом развития НГС. Отношение затрат на НИОКР к продажам этих компаний соответствует международным показателям наукоемкости |

|

Рыночное стимулирование инноваций |

Принуждение к инновациям осуществляется с использованием рыночного механизма, а также посредством партнерства государства и бизнеса в различных направлениях и формах |

|

Применение собственных технологий производства и переработки углеводородов |

Разработка и внедрение собственных технологий разведки, добычи и переработки углеводородного сырья, преодоление зависимости компаний НГС от зарубежных технологий (оборудования) |

|

Диверсификация рынков сбыта |

Выход на растущие рынки сбыта и формирование новых сегментов рынка глобальной торговли углеводородами |

|

Оценка рыночной капитализации компаний НГС |

Соответствие оценки рыночной капитализации российских компаний НГС международным принципам и механизмам формирования рыночной стоимости |

Источник: [10, с. 74].

Премия за риск вложения в бизнес определяется экспертным путем как интегральный показатель от следующих параметров: страховой риск, качество управления, размер компании, источники финансирования, товарная и (или) территориальная диверсификация, дифференцированность клиентуры, уровень и прогнозируемость прибылей.

Премия за низкую ликвидность представляет собой премию за длительность экспозиции после принятия решения о продаже бизнеса в модельном расчете принята на уровне 4,5 %.

Премия за инвестиционный менеджмент может быть рассчитана на базе усреднения процентных ставок, взимаемых за управление капиталом наиболее надежных управляющих компаний по данным национального рейтингового агентства по предоставленным в доверительное управление средствами. В модельном расчете принята на уровне 3,0 %.

Представляется корректным выбор ключевых показателей для оценки стоимости бизнеса – чистого операционного дохода и ставки капитализации. Financial Times 500 (FT 500) представил в октябре 2018 года ежегодный рейтинг крупнейших компаний мира по ключевым критериям: оборот (выручка), рыночная стоимость (рыночная капитализация) и чистая прибыль, которая выбрана в качестве основного фактора как важнейшего для инвестора. Кроме того, использование показателей CAPEX и OPEX для формирования чистого операционного дохода соответствует международным принципам формирования рыночной стоимости компании. На это указывает Т.А. Малова, описывая индикаторы инновационного развития нефтегазового сектора (таблица 3).

Выводы

Т.А Малова утверждает, что «важным индикатором инновационного развития НГС является оценка его рыночной капитализации, которая позволяет продемонстрировать тесную взаимосвязь эффективности нефтегазового производства с применением компаниями этого сектора инновационных технологических и управленческих решений» [10, с. 77]. С этим тезисом можно согласиться только в том случае, если в структуре оценке можно выделить факторы инновационной активности. Однако рыночная капитализация компания – это показатель, который характеризует стоимость всех обыкновенных акций, выпущенных компанией-эмитентом, и большей степени зависит от внешних обстоятельств – конъюнктуры фондовых рынков и геополитических факторов.

,

, ,

,