Введение

Проблематика оценки эффективности и риска структуры капитала компаний, функционирующих в условиях рыночной экономики, несмотря на значительный теоретический и практический заделы (здесь отметим работы [1, 2, 3, 4, 5, 7], на которые будем далее ссылаться) продолжает оставаться весьма актуальной и, в том числе, в приложении к крупным российским корпорациям и отдельным компаниям сырьевой, обрабатывающей, машиностроительной и др. отраслей. Ее актуальность, теоретическая и практическая значимость связаны с выбором направлений повышения рыночной эффективности и инвестиционной привлекательности российских компаний в условиях модернизации экономики, осуществляемой на фоне ограничительных мер, сопровождающих режим санкций.

Условия деятельности предприятий российского бизнеса, в том числе, и самых крупных по капиталу и масштабу производства, весьма далеки от предпосылок основой теоремы Е. Миллера, Ф. Модильяни о независимости эффективности компании от структуры ее капитала, понимаемой как соотношение собственного и заемного капитала. Напротив, в работах [2, 3, 7] приведены результаты исследований оптимальной структуры капитала предприятий, использующих при финансировании своей рыночной деятельности ограниченные по составу и объемам источники собственного и заемного капитала. Показано, что оптимальность структуры капитала для большинства российских предприятий-актуальная категория, занимающая центральное место в финансовом планировании и управлении.

Нами продолжены исследования в этом направлении. Целью работы является проверка гипотезы существования оптимальной структуры капитала для крупной российской сырьевой компании, деятельность которой сопряжена с ограниченным доступом на рынки заемного финансирования.

Анализ составляющих и расчеты показателей структуры и цены капитала ПАО «Газпром»

Согласно официальной финансовой отчетности ПАО «Газпром», размещенной на официальном сайте [9], компания при финансировании своей деятельности использует как собственные, так и привлеченные источники финансирования.

Денежный поток компании на конец 2018 г.

Расчет денежного потока будем проводить на основании данных официальной отчетности, отраженной на сайте (табл. 1). Под денежным потоком будем понимать свободный денежный поток за вычетом налога на прибыль:

EBIT×(1 – np).

Таблица 1

Расчет свободного денежного потока ПАО «Газпром»

|

№ п/п |

Наименование показателя |

Величина, млн руб. |

|

1 |

Выручка |

8 224 177,00 |

|

2 |

Операционные расходы |

6 604 098,00 |

|

3 |

Прибыль до вычета налогов и процентных платежей (EBIT) |

1 620 079,00 |

|

4 |

Налог на прибыль (ставка 20 %) |

149 821,04 |

|

5 |

Свободный денежный поток EBIT×(1 – np) |

1 470 257,96 |

Примечание: Составлено на основании информации, представленной на официальных сайтах [9, 12].

В рамках данной работы сделаем допущение, что компания будет генерировать свободный денежный поток бесконечно долго, а его уровень будет расти с темпом g, в качестве которого примем среднее арифметическое оценок, предлагаемых разными инвестиционными компаниями. На конец 2018 г. ведущие инвестиционные аналитики прогнозируют темп роста компании на уровне 2 % [8, 11]. Это значение параметра g и будем использовать в расчетах.

Объемы и рентабельность собственного и заемного капитала

Согласно данных финансовой отчетности ПАО «Газпром» на конец 2018 г. собственный капитал компании составил 13 776 153 млн руб. [9]. На российском фондовом рынке акции ПАО «Газпрома» являются одними из наиболее ликвидных инструментов. Наибольший удельный вес акции компании занимают в индексах РТС и ММВБ. На фондовых биржах ПАО «Санкт-Петербургская биржа» и ЗАО «ФБ ММВБ» акции компании входят в первый (высший) уровень листинга. Компания имеет более 470 счетов, на которых числятся 23 673 512 900 акций. На конец 2018 г. стоимость одной акции составила 372,13 руб. Капитализации компании на 31.12.2018 г. составила 3 634 млрд рублей [9, 11].

Уровень заемного финансирования компании по итогам 2018 г. составил 7 510 431 тыс. рублей [9].

Рассчитаем доли собственного и привлеченного капитала (табл. 2).

Таблица 2

Показатели собственного и заемного финансирования ПАО «Газпром»

|

№ п/п |

Наименование показателя |

Величина, млн руб./% |

|

1 |

Чистая прибыль |

1 456 000,00 |

|

2 |

Собственный капитал |

13 776 153,00 |

|

3 |

Заемный капитал |

2 930 826,34 |

|

4 |

Проценты к уплате |

100 841,51 |

|

5 |

Свободный денежный поток EBIT×(1 – np) |

1 470 257,96 |

|

6 |

Доля собственного капитала |

82,46 |

|

7 |

Доля заемного капитала |

17,54 |

|

8 |

Рентабельность собственного капитала |

10,57 |

|

9 |

Рентабельность заемного капитала |

3,44 |

|

10 |

Стоимость активов предприятия |

15 736 141,60 |

|

11 |

Рентабельность активов |

9,25 |

|

12 |

Финансовый рычаг (DFL) |

1,32 |

Примечание: Составлено на основании информации, представленной на официальных сайтах [9, 12].

Из данных табл. 2 следует, что доля заемного капитала в структуре источников финансирования деятельности компании на конец 2018 г. составила 17,54 %, собственного капитала – 82,46 %. Превалирование доли собственных источников финансирования в совокупном капитале компании свидетельствует о наличии четкой стратегии самофинансирования текущей операционно-коммерческой деятельности и повышения эффективности затрат, покрываемых из собственного капитала.

Результаты расчетов демонстрируют также уровень влияния заемного капитала на чистую прибыль компании: не выше 1,92 %. Это означает, что использование заемного капитала позволило компании в 2018 г. увеличить рентабельность собственного капитала и операционную прибыль (на 1,92 %) при значении финансового рычага в диапазоне 25–30 %. Именно такая структура капитала нефтегазовой компании является оптимальной в соответствии с расчетами, представленными в работе Безухова Д.А. и Халикова М.А. [4]. Однако, справедливости ради, отметим, что модельные расчеты оптимальной структуры капитала компании были проведены авторами в 2014 г. и соответствовали ее финансово-экономическому состоянию на указанный период.

Расчет цен собственного и заемного капитала и средневзвешенной цены капитала компании

Расчет цены собственного (акционерного) капитала ПАО «Газпром» осуществим с помощью модели оценки долгосрочных активов CAРM [5]:

rc = rd + βe(rm – rd), (*)

где rd – безрисковая рыночная ставка. В качестве базового значения этого показателя используем значение месячной средней арифметической нормы доходности российских еврооблигаций «Россия-10» [11]. Значение показателя на конец 2018 г. – 8,73 %; rm – рыночная ставка доходности. Для определения значения показателя воспользуемся уровнем эффективной ставки доходности российского индекса RTSI фондовой биржи РТС [12]. В результате расчетов определено значение рыночной ставки – 11,5 %; β – величина бета-коэффициента обыкновенных акций ПАО «Газпром». Согласно проведенным оценкам значение коэффициента – 1,19.

Расчет цены собственного капитала компании по формуле (*) демонстрирует значение 12,03 %.

Согласно информации, представленной на официальном сайте ПАО «Газпром» [9], агентства Fitch Ratings и Moody’s повысили рейтинг компании до уровня ВВВ (прогноз «стабильный). Также на сайте компании имеется информация о разработанной компанией программе привлечения внешних заимствований с международных рынков капитала. Согласно этой программе компания привлекает облигационные займы в рамках мультивалютной возобновляемой кредитной линии на сумму до $40 млн. Средняя ставка одного займа составляет 7,15 % годовых [12]. В расчетах цены капитала компании будем считать это значение ценой заемного капитала.

Рассчитаем средневзвешенную стоимость капитала ПАО «Газпром» (используем агрегированную формулу, предложенную Горским М.А., Кухаренко А.Ю. и Стерн А.А [6]) и на основании полученных данных сделаем прогноз ее динамики (табл. 3).

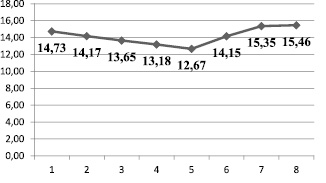

Как следует из приведенных данных, увеличение цены заемного финансирования влияет на изменение показателя средневзвешенной цены капитала, тормозя его рост. Минимальное значение показателя WACC достигается при уровне долговой нагрузки в 40 %. Динамика показателя за период 2011–2018 гг. представлена на рисунке.

Также отметим факт, что с ростом долга компании цена собственного капитала на остается значительно выше уровня цены заемного финансирования, что характеризует институциональные несовершенства (структурные перекосы) российского финансового рынка (как правило, в условиях ограниченного доступа к рынкам заемного капитала рост доходности собственного и заемного финансирования примерно одинаков в связи с равными рисками источников капитала [1, 5, 7]).

Таблица 3

Показатель средневзвешенной стоимости капитала ПАО «Газпром»

|

Х = D/D + E |

0 % |

10 % |

20 % |

30 % |

40 % |

50 % |

60 % |

70 % |

|

Ставка налога на прибыль, % |

0,20 |

0,20 |

0,20 |

0,20 |

0,20 |

0,20 |

0,20 |

0,20 |

|

rd – безрисковая рыночная ставка, % |

8,73 |

8,73 |

8,73 |

8,73 |

8,73 |

8,73 |

8,73 |

8,73 |

|

rm – рыночная ставка доходности, % |

11,5 |

11,5 |

11,5 |

11,5 |

11,5 |

11,5 |

11,5 |

11,5 |

|

β – коэффициент |

1,06 |

1,12 |

1,19 |

1,29 |

1,41 |

1,61 |

1,91 |

2,01 |

|

Цена собственного капитала, rc, % |

11,67 |

11,83 |

12,03 |

12,30 |

12,64 |

13,19 |

14,02 |

14,30 |

|

Цена привлеченного финансирования, rз, % |

6,11 |

6,61 |

7,15 |

7,25 |

7,85 |

8,65 |

9,15 |

9,25 |

|

WACC, % |

14,73 |

14,17 |

13,65 |

13,18 |

12,67 |

14,15 |

15,35 |

15,46 |

Примечание: Составлено на основании информации, представленной на официальных сайтах [9, 12, 13, 14].

Динамика средневзвешенной стоимости капитала ПАО «Газпром» за период 2011–2018 гг., %

Распределение стоимости компании на капитализацию, чистый долг и приведенную стоимость налогов

Организационно-правовая форма компании ПАО «Газпром» предполагает выплату дивидендов акционерам по результатам расчетного периода. Рассмотрим распределение стоимости компании между акционерами, кредиторами и государством. Для повышения точности расчетов введем дополнительный показатель – приведенную стоимость налогов, которая рассчитывается путем дисконтирования ежегодных налоговых платежей по каждому долговому обязательству компании по ставке цены привлеченного капитала. Результаты расчетов представлены в табл. 4.

Анализ полученных результатов показывает, что со снижением доли акционеров и государства в структуре капитала компании, растет доля стоимости, приходящаяся на кредиторов и других инвесторов и соразмерно – уровень долга и риск структуры капитала компании. Максимальное значение стоимость компании достигает при значении уровня долга в 60 %. Не в последнюю очередь это объясняется тем, что по итогам 2018 г. чистый долг компании практически совпадает с приростом ее капитализации за этот же период.

Анализ изменения цены обыкновенной акции ПАО «Газпром» в соответствии с изменением структуры капитала

Цель анализа – демонстрация доказанного в работах проф. Халикова М.А. и его учеников факта о соответствии максимальной стоимости акций публичной компании с долгом оптимальной структуре ее капитала с учетом цен собственного и заемного капитала и риска источников финансирования [1, 2, 3, 4, 7]).

Исходя из полученных данных, можно сделать вывод о том, что максимальная цена акции компании достигается при уровне долга примерно в 30–35 %.

Таблица 4

Распределение стоимости ПАО «Газпром» на капитализацию, чистый долг и приведенную стоимость налогов (млн руб., %)

|

D/(D + E) |

0 % |

10 % |

20 % |

30 % |

40 % |

50 % |

60 % |

|

Капитализация компании |

4 335 362 |

4 011 936 |

3 634 000 |

3 212 456 |

2 745 487 |

2 260 348 |

1 758 856 |

|

Чистый долг |

0 |

1 477 056 |

3 014 400 |

4 566 816 |

6 080 045 |

7 490 919 |

8 754 637 |

|

Капитализации + + чистый долг |

4 335 362 |

5 488 992 |

6 648 400 |

7 779 272 |

8 825 532 |

9 751 267 |

10 513 493 |

|

Приведенная стоимость налогов |

292 287 |

265 017 |

234 502 |

201 437 |

166 790 |

131 597 |

97 777 |

|

Итого |

4 627 649 |

5 754 009 |

6 882 902 |

7 980 709 |

8 992 322 |

9 882 865 |

10 611 270 |

|

Капитализация |

93,68 % |

69,72 % |

52,80 % |

40,25 % |

30,53 % |

22,87 % |

16,58 % |

|

Чистый долг |

0,00 % |

25,67 % |

43,80 % |

57,22 % |

67,61 % |

75,80 % |

82,50 % |

|

Капитализации + чистый долг |

93,68 % |

95,39 % |

96,59 % |

97,48 % |

98,15 % |

98,67 % |

99,08 % |

|

Приведенная стоимость налогов |

6,32 % |

4,61 % |

3,41 % |

2,52 % |

1,85 % |

1,33 % |

0,92 % |

|

Итого |

100,00 % |

100,00 % |

100,00 % |

100,00 % |

100,00 % |

100,00 % |

100,00 % |

Примечание: Составлено на основании информации, представленной на официальных сайтах [9, 12, 13, 14].

Таблица 5

Цена, количество акций и структура капитала ПАО «Газпром»

|

D/(D + E) |

0 % |

10 % |

20 % |

30 % |

40 % |

50 % |

60 % |

|

Структура капитала (уровень долга) |

|||||||

|

Капитализация компании |

4 335 362 |

4 011 936 |

3 634 000 |

3 212 456 |

2 745 487 |

2 260 348 |

1 758 856 |

|

Уровень чистого долга |

0 |

1 477 056 |

3 014 400 |

4 566 816 |

6 080 045 |

7 490 919 |

8 754 637 |

|

Капитализации + + уровень чистого долга |

4 335 362 |

5 488 992 |

6 648 400 |

7 779 272 |

8 825 532 |

9 751 267 |

10 513 493 |

|

Количество и цена обыкновенных акций |

|||||||

|

Количество обыкновенных акций |

29 691 |

26 703 |

23 673 |

20 661 |

17 768 |

14 925 |

12 239 |

|

Цена акции |

145,98 |

150,28 |

153,50 |

155,50 |

154,80 |

150,15 |

143,02 |

|

Отношение цены акции к прибыли на акцию. |

2,44 |

2,39 |

2,32 |

2,23 |

2,13 |

2,00 |

1,83 |

Оптимальная структура капитала ПАО «Газпром» (заключительные замечания)

Согласно табл. 1–5 можно утверждать, что на текущем этапе оптимальное значение структуры капитала ПАО «Газпром» соответствует уровню примерно 30–35 % долговой нагрузки. В этом случае цена одной акции компании достигает максимального значения – 155,50 руб., а значение средневзвешенной цены капитала – 12,67 % (цена собственного капитала – 12,64 %, а заемного – 11,96 %).

Такие затраты на капитал не выше общемировых и позволяют нефтегазовой компании сохранять конкурентоспособность в основной сфере деятельности даже в условиях санкционных ограничений и отсутствия стратегических источников финансирования. Однако снижение инвестиционной активности в реальном секторе российской экономики может негативно повлиять на эффективность компании в финансовой и инвестиционной сферах деятельности. В этом случае возможность выбора оптимальной структуры капитала компании окажется под вопросом по причине отсутствия достаточных объемов «дешевого» и низко рискового финансирования (если не принимать в расчет государственные субсидии и трансферты по особо затратным проектам).

Самофинансирование операционной и инвестиционной деятельности крупной компании неэффективно по причине высоких затрат на капитал, возможно на непродолжительном временном интервале и является вынужденной реакцией на непредвиденное сокращение доступных объемов заемного финансирования.

В условиях санкционных ограничений рост заемных источников капитала ПАО «Газпром» и других крупных сырьевых российских компаний связывается с внутренним финансовым рынком, а стимулом его активизации становится растущая капитализация компаний. В этих условиях приоритет в оценках оптимальности структуры капитала крупной компании реального сектора экономики следует перенести с «классического» эффекта финансового рычага на связь структуры капитала с уровнем капитализации.

В этой связи отметим, что по итогам 2018 г. уровень капитализации ПАО «Газпром» незначительно выше уровня чистого долга компании, а рост ее рыночной стоимости соответствует росту долговой нагрузки.

Указанная и другие особенности институционального развития российской экономики на этапе завершения рыночных реформ требуют дальнейшего анализа и обобщения с использованием данных по другим компаниям и отраслям, что позволит подтвердить или опровергнуть приведенный вывод.