Введение

Развитие жилищного строительства в России напрямую зависит от возможности привлечь финансовые ресурсы потенциальных инвесторов, в том числе физических лиц. Также на этот процесс большое влияние оказывает развитие различных форм реализации жилья, которые зависят от возможности государства создать правовые и экономические условия, чтобы принадлежащие гражданам денежные средства достаточно быстро переходили из разряда сбережений в разряд долгосрочных инвестиций.

Инвестиции в недвижимость рассматриваются инвесторами, как достаточно эффективный способ сохранения и приумножения капитала в долгосрочной перспективе. Вложение средств в недвижимость позволяет инвестору не только самостоятельно находить применение приобретенному объекту (распоряжаться им по своему усмотрению, в том числе дарить и передавать по наследству), но и использовать его в инвестиционных целях – сдавать в аренду или перепродавать с целью получения прибыли. Экономическая успешность вложений в жилую недвижимость зависит от выбора объекта инвестирования, его текущей и будущей стоимости, на которую оказывают влияние различные факторы. В связи с чем, данному вопросу – адекватной оценке основных факторов, оказывающих влияние на стоимость недвижимости, следует уделить максимум внимания, для принятия правильных финансовых решений при инвестировании на открытом рынке.

Цель исследования

При проведении данной работы авторы ставили перед собой следующую цель – совершенствование методического обеспечения оценки эффективности инвестиций в жилую недвижимость.

Материал и методы исследования

Теоретическую и методическую основу исследования составили результаты исследований отечественных ученых и практиков, действующая нормативно-правовая база, методические и практические материалы, посвященные проблемам, возникающим при определении и оценке финансовой эффективности стратегии инвестирования в жилую недвижимость физическими лицами. В качестве инструментария исследования использовались методы системного анализа, экспертные оценки, обобщения, сравнительного анализа, позволяющие обеспечить обоснованные и достоверные выводы по результатам проведенного исследования.

Результаты исследования и их обсуждение

Существует распространенное мнение о том, что инвестирование денежных средств в недвижимость является простым и интуитивно-понятным механизмом. Это мнение не вполне соответствует истине. Популярные среди начинающих инвесторов операции аренды и перепродажи жилья сопровождаются огромным количеством «подводных камней», изучение которых на практике может обернуться значительными проблемами, и в конечном итоге, потерями. Подробный анализ можно использовать как основу для выбора направления, повышения эффективности инвестиционной деятельности и минимизации рисков, сопутствующих операций с капиталом внушительных размеров. Тем не менее, инвестиции в недвижимость жилья считаются одним из самых надежных способов в долгосрочной перспективе.

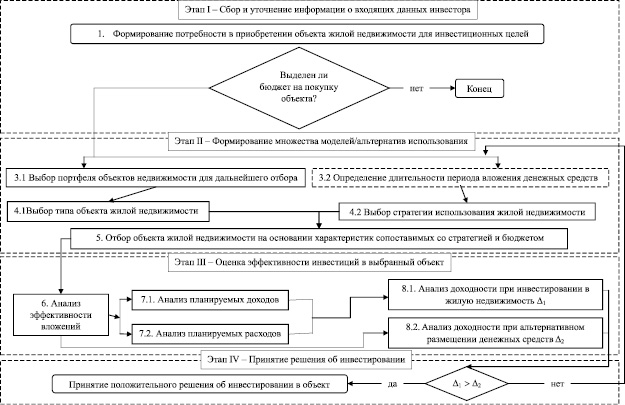

Авторы в своем исследовании предлагают сформировать методику оценки инвестиционной привлекательности жилой недвижимости в виде алгоритма. Для облегчения принятия решения об инвестиционной покупке жилой недвижимости авторами предлагается проработать неизменные во времени пункты алгоритма, которые могут помочь в принятии решения.

Перед формированием алгоритма нужно описать условия при которых применим данный алгоритм. В рамках методики оценки инвестиционной привлекательности недвижимости, рассматриваться следующие условия формирования алгоритма:

– инвестирование в рынок жилой недвижимости г. Красноярска;

– инвестиции происходят за счет собственных средства инвестора, заемные средства в данной модели не рассматриваются. Увеличение и получение прибыли – основная цель инвестирования;

– инвестором является физическое лицо (которое также может быть представлено в виде индивидуального предпринимателя), основная цель которого получение прибыли с купленного объекта жилой недвижимости.

Представим данный алгоритм, основанный на сформированных исходных данных для методики оценки привлекательности инвестиционных вложений в жилую недвижимость на рис. 1.

Рассмотрим подробнее каждый этап данного алгоритма и раскроем некоторые пункты.

Данный алгоритм начинаться с этапа I – «Сбор и уточнение информации о входящих данных инвестора». На данном этапе инвестор для себя должен выявить потребность в инвестициях в жилую недвижимость и сформировать ожидания от инвестирования.

После формирования потребности необходимо определить бюджет инвестиций. С одной стороны, логичнее было сначала подобрать недвижимость, а потом выделить бюджет, но первоначальный подбор недвижимости целесообразен в случае, если недвижимость берется под себя. В данном же случае автором принята основная цель – получение прибыли, соответственно финансовый вопрос является основным. Исходя из оценки собственных активов, инвестор может определить доступные направления и типы объектов жилой недвижимости доступные к покупке уже на следующем этапе II – «Формирование множества моделей/альтернатив использования».

На данном этапе инвестору необходимо дополнительно проанализировать состояние рынка, потенциал развития рынка в текущем состоянии, изучить тенденции в движении цен и определить стоит ли инвестировать именно в данный момент времени, так как возможна ситуация, что на рынке стоимость объектов искусственно увеличена, рынок перенасыщен и, в таком случае, приобретаемый объект превратиться в неликвидную жилую недвижимость за невозможностью продать или сдать в аренду для получения прибыли. В данном случае инвестор, как заинтересованное лицо, должен принять решение самостоятельного анализа рынка или привлечения специалиста либо риелтора.

Данный пункт для оценки невозможно привести к количественным показателям, используемым в любом момент времени, но возможно выдвинуть качественные рекомендации с учетом подстройки под постоянно меняющийся рынок. Необходимо проанализировать спрос и предложение на рынке недвижимости, изменение цен в динамике, проанализировать изменения в законодательстве и политическом влиянии на рынок жилой недвижимости.

В данном случае инвестор реально понимает какая сумма денежных средств у него иметься в обороте, и, исходя из общего состояния рынка, средних цен, уровня, начинает подбор портфеля объектов недвижимости подходящих под его критерии инвестирования, параллельно с этим инвестор определяет для себя сроки, на которые он готов вложить данные инвестиции.

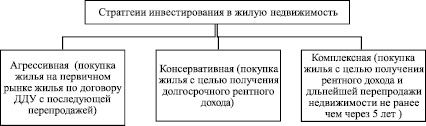

После определения срока инвестиций, инвестор параллельно выбирает стратегию инвестирования и объект жилой недвижимости подходящий по параметрам для целей его стратегии (рис. 2).

В совокупности с определением стратегии, выбирается тип объекта недвижимости:

– первичная недвижимость;

– вторичная недвижимость.

Для агрессивной стратегии необходимо выбирать первичную недвижимость на стадии ранее строительства «котлована», так как именно в этом случае возможен заработок на приросте стоимости после сдачи объекта. Вторичную недвижимость покупать нецелесообразно, так как она может резко влететь в стоимости только при условии вложения в ремонт, что соответственно увеличит стоимость недвижимости на размер ремонта, либо в случае кардинального изменения инфраструктуры окружения объекта, что может предугадать лишь эксперт рынка, а не среднестатистическое физическое лицо.

Для получения рентного дохода, может рассматриваться как первичное, так и вторичное жильё. Преимущества первичного рынка в данном случае низкая стоимость покупки, преимущество вторичного готовый ремонт, соответственно объект готовый к сдаче в аренду.

Рис. 1. Алгоритм методики инвестирования в жилую недвижимость

Рис. 2. Стратегии использования жилой недвижимости

Для комплексной стратегии интересен вариант приобретения первичной недвижимости в ДДУ, и рентной продажи в течение 5 лет. Так будет самый минимальный порог входа в инвестиции и минимальные затраты в связи с неуплатой налога на продажу по истечении 5 лет. А также, в данном случае будет максимальное увеличение стоимости объекта жилой недвижимости.

После определения пунктов 4.1 и 4.2, инвестору необходимо определиться с конкретным объектом недвижимости по характеристикам значимым для него. На основании изучения экономической литературы [1–5], авторами предлагаются следующие характеристики, их значимость определена методом экспертных оценок и представлена в табл. 1.

Таблица 1

Значимость факторов, влияющих на стоимость недвижимости в зависимости от стратегии использования недвижимости (на примере города Красноярска)

|

Факторы |

Для агрессивной стратегии, % |

Для консервативной стратегии, % |

Для комплексной стратегии, % |

|

Местоположение объекта: |

35 |

34 |

40 |

|

по отношению к деловому центру |

7 |

9 |

10 |

|

наличие и состояние коммуникаций |

8 |

8 |

9 |

|

наличие объектов социально-культурного назначения |

7 |

4 |

6 |

|

размещение объектов в плане города (района), примыкающее окружение |

8 |

10 |

9 |

|

экологическая обстановка района |

5 |

3 |

6 |

|

Физические характеристики: |

27 |

36 |

35 |

|

площадь, размеры, форма, материал постройки, уровень отделки, этажность и др. |

9 |

11 |

12 |

|

качество строительства и эксплуатации |

6 |

8 |

8 |

|

функциональная пригодность |

7 |

9 |

8 |

|

привлекательность, комфорт |

5 |

8 |

7 |

|

Архитектурно строительные: |

9 |

1 |

7 |

|

стиль, планировка, конструкции и т. д. |

4 |

0,6 |

4 |

|

объемно-планировочные показатели и др. |

5 |

0,4 |

3 |

|

Финансовово-эксплуатационные: |

29 |

29 |

18 |

|

надежность застройщика |

23 |

6 |

3 |

|

эксплуатационные расходы |

3 |

9 |

7 |

|

стоимость ремонта |

3 |

14 |

8 |

|

Итого |

100 % |

100 % |

100 % |

Примечание. *Составлено авторами.

Следующий этап III – «Оценка эффективности инвестиций в выбранный объект», осуществляется на основании оценки всех потенциальных доходов и расходов.

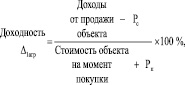

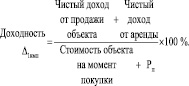

Доходность в случае агрессивной стратегии рассчитывается, как отношение дохода от перепродажи к стоимости объекта недвижимости на момент покупки. При этом от дохода от перепродажи вычитаются все возможные расходы. Представим расчет доходности в формуле:

(1)

(1)

где Рс – расходы на содержание объекта жилой недвижимости; Рп – расходы на покупку объекта жилой недвижимости.

Под доходами в формуле (1) подразумевается сумма перепродажи объекта жилой недвижимости по договору с конечным покупателем. В расходы на содержание объекта входят: коммунальные платежи (при условии нахождения объекта в собственности после приема госкомиссией), затраты на ремонт, налоговые отчисления в виде:

– налог на доходы от реализации имущества при перепродаже имущества менее чем через 5 лет после покупки имущества;

– налог с дохода полученного от сдачи недвижимости в аренду (уплата НДФЛ с инвестора в лице физического лица, либо уплата 6 % с дохода, если инвестором выступает ИП с упрощенной системой, либо выплата стоимости патента в случае выбором инвестора ИП с патентной системой). В расходы на покупку объекта входят пошлина на регистрацию права на объект недвижимого имущества, затраты на оформление договора купли-продажи, затраты на документы необходимые оформления договора купли-продажи, затраты на риэлтора.

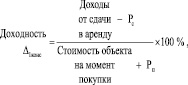

При подсчете доходности вложений при комплексной стратегии, необходимо учитывать прибыль от сдачи имущества в аренду и, соответственно, затраты на эту деятельность. Представим в формуле расчет доходности при сдаче недвижимости в аренду в год:

(2)

(2)

где Рс – расходы на содержание объекта жилой недвижимости; Рп – расходы на покупку объекта жилой недвижимости.

Доход от сдачи в аренду складывается из разницы между действительным валовым доходом и затратами на осуществление деятельности по аренде. Расчёт действительного валового дохода начинается с составления прогноза будущих доходов от сдачи оцениваемых площадей в аренду за период владения и на основе полученных данных определение потенциального валового дохода (ПВД).

ПВД представляет собой максимальный годовой доход, который способен приносить объект оценки, при 100 % загрузке площадей без учета всех потерь и расходов. ПВД зависит от площади оцениваемого объекта, установленной арендной ставки и рассчитывается по формуле:

ПВД = Аст×S, (3)

где Aст – средняя ставка аренды объекта оценки; S – площадь объекта оценки.

Как правило, собственник в долгосрочном периоде не имеет возможности постоянно сдавать в аренду 100 % площадей здания. Потери арендной платы имеют место за счет неполной занятости объекта недвижимости и неуплаты арендной платы недобросовестными арендаторами.

Степень незанятости объекта доходной недвижимости арендаторами характеризуется коэффициентом недоиспользования, определяемым отношением величины не сданных в аренду площадей к величине общей площади, подлежащей сдаче в аренду. Отношение сданных в аренду площадей к общей площади, подлежащей сдаче в аренду, называется коэффициентом загрузки. Для различных сегментов рынка недвижимости существуют типичные рыночные значения коэффициента загрузки.

Таким образом, величина потерь о незанятости площадей либо определяется исходя из рыночных данных, либо рассчитывается для конкретной недвижимости по формуле:

(4)

(4)

где Kнд – коэффициент недоиспользования; Kп – доля площадей, подлежащих сдаче в аренду, на которые в течение года происходит смена арендаторов; nc – средний период в течение года, который необходим для поиска новых арендаторов после ухода старых; na – общее число арендных периодов в году.

Чаще всего применяются рыночные данные, так как по формуле для расчета недоиспользования чаще всего рассчитывают недоиспользование коммерческой недвижимости, а для легковой некорректно определять долю площадей на которых происходит смена арендаторов. Интернет-агрегаторы по продаже и сдачи в арену жилой недвижимости в 2018 году дают данные о том, что квартиры простаивают до 6 % времени при долгосрочном использовании и до 32 % в случае краткосрочной сдачи в аренду [6]. В данной работе авторами предлагается использовать усредненные данные в виде 19 % недоиспользования объекта. Полученная в результате величина коэффициента недоиспользования выражает долю ПВД, теряемого в результате невозможности 100 %-ной сдачи в аренду всех предназначенных для этого площадей конкретного объекта недвижимости. Отсюда возникает необходимость скорректировать ПВД на коэффициент загрузки площадей (Kз), который определяется по формуле:

Kз = 1 – Kнд. (5)

Итак, расчет действительного валового дохода (ДВД) осуществляется по следующей формуле:

ДВД = ПДВ×Kз. (6)

Так же от величины ДВД необходимо вычесть расходы. Предварительно необходимо вычислить расходы на коммунальные платежи во время простоя объекта жилой недивжимоти. Интернет-порталы Avito и Domofond, на которых размещаются объявления о сдаче недвижимости в аренду, в правилах создания объявлений настаивают на том, что стоимости ежемесячной арендной платы должна включать в себя коммунальные платежи, кроме тех платежей, которые рассчитываются по счетчикам, представим разделение таких платежей и их среднюю долю в объеме общей стоимости из платежного документа в табл. 2.

Таблица 2

Доля затрат на начисляемые и не начисляемые коммунальные услуги при простое жилой недвижимости

|

Виды коммунальных услуг |

Доля затрат, % |

|

Плата не начисляется во время простоя |

|

|

ГВС теплоноситель |

2,9 |

|

ГВС теплоэнергия |

12,5 |

|

Водоотведение |

4,2 |

|

Электроэнергия |

7,4 |

|

Холодное водоснабжение |

3,7 |

|

Итого по коммунальным услугам, не начисляемым во время простоя |

30,7 |

|

Плата начисляется во время простоя |

|

|

Отопление |

21,8 |

|

Содержание жилого фонда |

35,3 |

|

Содержание общего имущества |

5,3 |

|

Прочие услуги (консьерж, охрана и т. д.) |

9,8 |

|

Итого по коммунальным услугам, начисляемым во время простоя |

69,3 |

|

Все коммунальные услуги |

100 |

Согласно табл. 2, инвестору в случае простоя необходимо будет понести дополнительные затраты на коммунальные платежи в случае простоя объекта недвижимости в виде 69,3 % от стоимости коммунальных платежей. Представим формулу расчета расходов инвестора на коммунальные платежи в случае простоя объекта по формуле:

Рком = Стком×0,693, (7)

где Рком – расходы инвестора на коммунальные услуги; Стком – стоимость коммунальный услуг по платежному документу.

Тогда все расходы на содержание объекта жилой недвижимости при сдаче недвижимости в аренду можно представить в виде формулы:

Рс = Рдок + Рремонт + Рком + Н, (8)

где Рдок – расходы в виде пошлины на регистрацию права на объект недвижимого имущества, затраты на оформление договора купли-продажи, затраты на документы необходимые оформления договора купли-продажи; Рремонт – затраты на ремонт и подготовку объекта к сдаче под аренду; Рком – затраты на коммунальные услуги с учётом простоя объекта недвижимости; Н – налоговые отчисления (на доход от сдачи недвижимости в аренду, на доход от реализации имущества).

Доходность при комплексной стратегии использования объекта жилой недвижимости будет определяться следующим образом, по формуле:

(9)

(9)

Чистый доход от продажи объекта рассчитывается как разница между доходами от продажи объекта и расходами который несет инвестор на период поиска покупателя и проведения сделки, подробнее алгоритм расчёта описан при определении доходности агрессивным способом. Чистый доход от аренды учитывается за весь период сдачи в аренду и рассчитывается как разница доходов от сдачи в аренду и расходов, который несёт инвестор, описанных при вычислении доходности при консервативной стратегии. В данном случае учитываются доходы по аренде за все время эксплуатации объекта, так же как учитываются и все расходы за весь период эксплуатации объекта. В формуле при подсчете доходности при консервативной стратеги в частном порядке рассчитывается годовая доходность и соответственно расходы и доходы берутся за год, в данном случае необходимо рассчитывать доходы и расходы на весь период сдачи недвижимости в аренду.

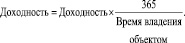

В формулах (1) и (9) расчета доходности не учитывается такой важный параметр, как время. Инвестор может получить доходность в 25 % за месяц, а можно и за 5 лет. Для корректного сравнения доходности разных видов активов время владения, которыми различается необходимо рассчитать доходность в процентах годовых. Доходность в процентах годовых – это доходность, приведенная к единому знаменателю доходности за год. Представим расчёт доходности в процентах годовых при инвестировании по агрессивной стратегии в формуле:

(10)

(10)

Завершающим этапом после определения всех потенциальных доходов и расходов необходимо провести анализ доходности при инвестировании в жилую недвижимость и найти ставку доходности Δ1 по формуле (1), (2) или (9), исходя из выбранной стратегии.

Для принятия окончательного решения инвестору необходимо провести анализ доходности при альтернативном размещении денежных средств Δ2.

За альтернативные методы принято понимать ставку вкладов в банках, как один из наиболее безрисковых вложений. Проведенный анализ по доступным источникам [7–10] выявил, что банковские ставки по депозитам (сумма инвестирования 2 000 000 рублей) для физических лиц колеблются от 4,54 до 7,5 %, сроком до 3 лет.

В рамках агрессивной модели берется средний период от даты покупки объекта недвижимости в стадии котлована до сдачи объекта, в рамках консервативной стратегии будет оцениваться в рамках периода планирования на 16 лет, так как именно такой срок окупаемости недвижимости выдвинут экспертами при условии получения дохода от сдачи аренды. В рамках комплексной стратегии рассматривается период от 5 до 8 лет, 8 лет в случае если недвижимость покупалась в долевое строилась около 3 лет и в дальнейшем сдавалась в течении 5 лет.

Помимо определения безрисковой ставки с помощью вкладов в банки, безрисковую ставку сопоставляют со ставкой рефинансирования. Ставка рефинансирования – это процентная ставка, по которой ЦБ РФ кредитует коммерческие банки. С 1 января 2016 года ставку рефинансирования принимают равной значению ключевой ставки Банка России на соответствующую дату. В начале 2018 года ключевая ставка Банка России составляла 7,75 % годовых, с 12.02.2018 года снижена до 7,50 %, с 26 марта 2018 года снижена до 7,25 % годовых, а с 17.09.2018 года вновь повышена до 7,50 %. В настоящее время она составляет 6,5 % [11]. Таким образом она подвержена сильной волатильности.

Так в случае инвестирования по агрессивной стратегии Δ2 определяемая как, безрисковая ставка принимается в размере 7,5 %. Делая анализ оценки эффективности инвестиций необходимо учитывать минимальный уровень безрисковой ставки как критерий исключения неэффективных инвестиций.

В случае если Δ1 > Δ2, инвестору предлагается принять положительное решение об инвестировании в выбранный объект жилой недвижимости и выбранной стратегии использования. В случае если Δ1 < Δ2 согласно этапу IV «Принятие решения об инвестировании», инвестору не рекомендуется вкладывать в данный объект жилой недвижимости и необходимо вернуться на второй этап «Формирование множества моделей/альтернатив использования» и в пунктах 3.1. и 3.2. выбрать иные значения.

Выводы (заключение)

Подводя итоги проведенного исследования, следует отметить, что предлагаемый алгоритм методики выбора наиболее выгодных вариантов инвестирования в жилую недвижимость, позволяет качественно оценить состояние рынка, выявить недооценённые объекты и сформировать диверсифицированный инвестиционный портфель, сочетающий в себе разные стратегии инвестирования.