Введение

Протекание лизингового процесса требует от менеджмента промышленного предприятия разработки стратегии и тактики управления им в рамках структурообразующего пространства, предполагающего наличие методической основы для оценки и управления лизинговым потенциалом. Разработка соответствующей методической основы ставит перед исследованием задачу проведения терминологического анализа научного понятия «потенциал».

Цель исследования

Цель исследования раскрыть сущность лизингового потенциала промышленного предприятия, изучить факторы, оказывающие на него воздействие и разработать методический инструментарий по его оценке.

Материал и методы исследования

Как показал проведенный нами анализ научной литературы [3, 4, 6, 10], в определенных сферах научного знания понятие потенциал используется, как правило, в качестве синонима ресурсов. Эту точку зрения Л.И. Абалкина, который указывает на то, что потенциал – это «обобщенная, собирательная характеристика ресурсов, привязанная к месту и времени [1]» разделяют и другие видные специалисты [2, 5, 7].

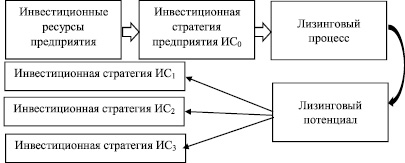

Необходимо отметить, что в целях настоящего исследования, понятие потенциал необходимо рассматривать с позиции результата, ориентированного на реализацию определенных возможностей в рамках поставленных перед предприятием стратегических задач, при этом осуществляется смена осознания потенциала от «ресурса» к «возможности» (рис. 1).

Результаты исследования и их обсуждение

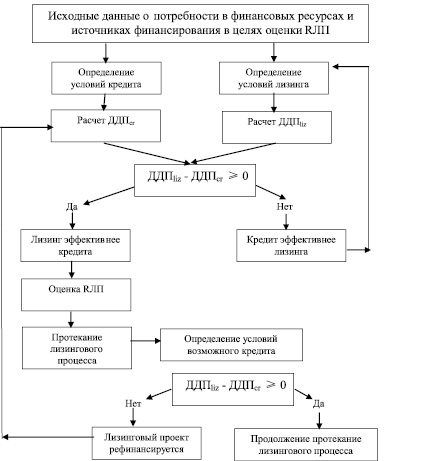

Эффективность лизингового процесса в период всего своего протекания диагностируется относительно альтернативной схемы финансирования-банковский кредит, имеющего схожие денежные потоки в период использования заемных ресурсов. В условиях высокой вариативности факторов внутренней и внешней среды происходит изменение всей экономики лизингового процесса, что может привести к вхождению эффективности лизингового процесса в «зону» отрицательных значений. Подобные условия ставят перед менеджментом промышленного предприятия вопрос банковского рефинансирования лизинговой задолженности.

Под лизинговым потенциалом нами будет пониматься накопленный приведенный экономический эффект, сгенерированный в период протекания лизингового процесса.

Имеющиеся исследования в области оценки и управления лизинговым эффектом [8, 9] становятся основой для оценки и лизингового потенциала (RЛП) и его значение характеризуется как разность между дисконтированными денежными потоками при лизинге (ДДПliz) и аналогичными потоками при кредитной схеме финансирования (ДДПcr):

RЛП = ДДПliz – ДДПcr.

Задачей оценки лизингового потенциала становится идентификация периода протекания лизингового процесса в рамках действующего лизингового договора в котором образуется положительная величина лизингового потенциала.

Для диагностики лизингового потенциала (RЛП) в границах структурообразующего пространства системы управления лизинговым процессом (СУЛП) предлагается использовать диагностическую шкалу, в рамках которой RЛП варьируется в границах {0; 1} и оценка производится на основе бальной составляющей в зависимости от сроков начала генерации положительного значения RЛП, при этом если:

– RЛП составляет 3 балла если (ДДПliz – ДДПcr) ≥ 0 в диапазоне {0; 0,33} длительности лизингового договора – лизинговый потенциал соответствует состоянию «рост»;

Рис. 1. Трансформация лизингового потенциала в возможность для перезагрузки инвестиционных программ

– RЛП составляет 2 балла если (ДДПliz – ДДПcr) ≥ 0 в диапазоне {0,33; 0,67} длительности лизингового договора – лизинговый потенциал соответствует состоянию «стабильность»;

– RЛП составляет 1 балл если (ДДПliz – ДДПcr) ≥ 0 в диапазоне {0,67; 1} длительности лизингового договора либо RЛП ≤ 0 – лизинговый потенциал соответствует состоянию «стабильность».

Оценка ДДПliz и ДДПcr производится на основе учета ключевых условий лизингового соглашения, к которым относятся место учета объекта лизингового процесса, срок лизингового договора, значение выбранного специального коэффициента, сумма вознаграждения за организацию сделки, уровень маржи лизинговой компании и др.

Факторы лизингового соглашения образуют модель денежных потоков предприятия (таблица), образующиеся в ходе протекания лизингового процесса, анализ которых дает аналитическую информацию о величине результирующего критерия.

Расчет значения накопленного эффекта формирующийся на основе принципа нетто-доходов [10] представляет возможность полностью учесть весь спектр налоговых щитов, образующихся за счет налога на добавленную стоимость, налог на имущество организаций и налога на прибыль, чего не дает использование в оценке эффективности схем финансирования принципа нетто – издержек.

Алгоритмизация логики выбора источников финансирования для проекта технологической модернизации промышленного предприятия и анализа эффективности альтернативных схем финансирования проводимого в ходе протекания лизингового процесса (рис. 2) позволяет выявить его отрицательную эффективность относительно кредита как на прединвестиционной стадии, так и в любой период с целью дальнейшего рефинансирования.

Выводы

Таким образом, проведенные в настоящей научной статье исследования позволяют сделать следующие выводы:

1. Предлагаемый нами метод оценки лизингового потенциала опирается на основу оперативных показателей инвестиционной деятельности и предполагает анализ формирующихся в ходе протекания лизингового процесса денежных потоков.

Модель денежных потоки при лизинговой и кредитной схеме финансирования

|

Выручка от реализации без акцизов и НДС |

||

|

(–) Себестоимость продаж |

||

|

(=) Валовый результат по операционной деятельности |

||

|

Схема финансирования – Кредит |

Схема финансирования – Лизинг (без капитализации) |

Схема финансирования – Кредит (с капитализацией) |

|

(–) Организационные расходы |

||

|

(+) Поступления средств в качестве кредита |

(–) Оплата авансового платежа |

|

|

(–) Оплата авансового платежа |

(–) Оплата лизингового платежа (ЛП) |

|

|

(–) Оплата стоимости оборудования |

(–) Страхование актива |

|

|

(–) Оплата стоимости сопутствующих услуг |

(–) НДС в бюджет |

|

|

(–) Страхование актива |

(–) Оплата ликвидационного платежа |

|

|

(–) Платежи по кредиту |

(–) Налог на имущество организаций |

|

|

(–) Налог на имущество |

||

|

(–) НДС в бюджет |

||

|

(–) налог на прибыль организаций |

||

|

(=) Скорректированный доход от реализации проекта |

||

|

(–) Дисконтирование денежных потоков по рыночной ставке |

||

|

(=) ДДПcr |

(=) ДДПliz |

(=) ДДПliz |

Рис. 2. Алгоритм логики выбора схемы финансирования и оценки лизингового потенциала промышленного предприятия

2. Предложенная модель денежных потоков схем финансирования позволяет получить аналитическую информацию для управления лизинговым процессом для целей возможной регенерации стратегии его протекания в рамках структурообразующего пространства.

3. Исследование показало потенциал использования динамической оценки оперативных показателей, что на наш взгляд, обладает высокой универсальностью и может быть пригодно как для формирования стратегии управления действующим лизинговым процессом, так и для централизованного отбора потенциального лизингополучателя на финансирование масштабных импортозамещающих производств.

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 19-010-0023.