В данной статье рассмотрен вопрос оценки управления финансовыми ресурсами предприятии. Представлена методика расчета ряда показателей, которые характеризуют формирование и использование финансовых ресурсов. В ходе поведенного исследования автором проанализированы объемы источников финансирования и направления использования финансовых ресурсов предприятия за 2015–2017 гг., определена финансовая устойчивость предприятия, сделаны выводы и предложения.

В статье отмечено, что управление процессом формирования и использования финансовых ресурсов предприятия представляет собой сложный процесс и включает в себя: управление собственным капиталом, заемными средствами, денежным оборотом, инвестициями в ценные бумаги, фондами денежных средств и финансовыми ресурсами предприятия, лизингом и иными источниками финансово-хозяйственной деятельности предприятия. Также авторами установлен тип политики управления системой финансирования на предприятии. Рассмотрены традиционные коэффициенты, а также способы использования финансовых ресурсов для оценки финансовой устойчивости предприятия.

Сделан вывод, что основной целью деятельности предприятия в области управления процессом формирования и использования финансовых ресурсов является обеспечение специалистов современными методиками, статистическими данными для расчета основных показателей, характеризующих процесс управления с целью выявления и устранения недостатков в системе формирования и использования финансовых ресурсов предприятия.

Введение

Одним из важнейших условий успешной деятельности предприятия является анализ управления процессом формирования и использования финансовых ресурсов на предприятии. Управление процессом формирования и использования финансовых ресурсов является необходимым условием и основным средством повышения эффективности финансово-хозяйственной деятельности, приобретения нового оборудования, поддержания конкурентоспособности продукции.

В основе управления процессом формирования и использования финансовых ресурсов лежат следующие принципы: самостоятельности в области финансово-хозяйственной деятельности; самофинансирования; заинтересованности в результатах работы; ответственности за эти результаты; образования финансовых резервов; разделения средств на собственные и заемные; первоочередности выполнения обязательств перед бюджетом и государственными внебюджетными фондами; финансового контроля за деятельностью коммерческой организации.

Управление процессом формирования и использования финансовых ресурсов предприятия представляет собой сложный процесс и включает в себя: управление собственным капиталом, заемными средствами, денежным оборотом, инвестициями в ценные бумаги, фондами денежных средств и финансовыми ресурсами предприятия, лизингом и иными источниками финансово-хозяйственной деятельности предприятия.

Финансирование играет большую роль в деятельности организации, т. к. финансовые ресурсы трансформируются в активы предприятия и во многом определяют объемы деятельности предприятия. От рациональности размещения финансовых ресурсов в активах предприятия и оптимальности структуры этих активов зависит повышение изменение суммы прибыли, рентабельности предприятия, а следовательно и улучшение его финансового состояния.

Цель исследования является изучение управления процессом формирования и использования финансовых ресурсов предприятия и разработка направлений совершенствования процесса управления на уровне предприятия. Структура активов характеризует в первую очередь уровень мобильности имущества предприятия, а также позволяет определить, за счет каких элементов эта мобильность обеспечивается, снижается или повышается. Рассмотрим динамику источников деятельности организации в 2015–2017 гг. (табл. 1) [1, с. 115]. Полученные результаты свидетельствуют о том, что размер уставного капитала предприятия за исследуемый период остался на прежнем уровне (46 073 тыс. руб.).

Положительным моментов является то, что величина заемных средств по долгосрочным обязательствам в 2017 г. снизилась на 2,2 % относительно 2016 г. Тенденция снижения также наблюдается у заемных средств по краткосрочным обязательствам (–80,1 %). Величина уставного капитала на протяжении анализируемого периода оставалась на уровне 46 073 тыс. руб.

В целом объем капитала в 2017 г. снизился на 18,4 % по сравнению с 2016 г., что обусловлено высоким уровнем конкуренции в данной отрасли, сложившейся неоднозначной денежно – кредитной политикой государства, увеличением темпов инфляции, существенными колебаниями курса рубля, неэффективностью проводимой предприятием инвестиционной политики, изменением конъюнктуры внутреннего и мирового рынка. Также необходимо отметить, что тенденции к снижению нераспределённой прибыли могут свидетельствовать о падении деловой активности, что должно стать предметом особого внимания руководства предприятия.

Совокупная стоимость источников формирования имущества ООО «Лисма» в 2017 г. заметно снизилась по отношению к предыдущим периодам и составила 775 508 тыс. руб., что на 94 410 тыс. руб. меньше показателей 2015 г., и на 175 381 тыс. руб. меньше показателей 2016 г.

Таблица 1

Состав и динамика источников формирования имущества ООО «Лисма», тыс. руб. за 2015–2017 гг.

|

Источники |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г. |

Отклонение 2017 г. от 2016 г. |

||

|

тыс. руб. |

темп прироста, % |

тыс. руб. |

темп прироста, % |

||||

|

I. Капитал и резервы, тыс. руб. |

|||||||

|

1. Уставный капитал |

46073 |

46073 |

46073 |

0 |

0,00 |

0 |

0,00 |

|

2. Резервный капитал |

2946 |

2946 |

2946 |

0 |

0,00 |

0 |

0,00 |

|

3. Нераспределенная прибыль |

75031 |

29272 |

–67580 |

–142611 |

–190,07 |

–96852 |

–330,87 |

|

Итого по разделу I |

124050 |

78291 |

–18561 |

–142611 |

–114,96 |

–96852 |

–123,71 |

|

II. Долгосрочные обязательства, тыс. руб. |

|||||||

|

1. Заемные средства |

492611 |

372611 |

364140 |

–128471 |

–26,08 |

–8471 |

–2,27 |

|

2. Отложенные налоговые обязательства |

6501 |

11423 |

4264 |

–2237 |

–34,41 |

–7159 |

–62,67 |

|

Итого по разделу II |

499112 |

384034 |

368404 |

–130708 |

–26,19 |

–15630 |

–4,07 |

|

III. Краткосрочные обязательства, тыс. руб. |

|||||||

|

1. Заемные средства |

12600 |

156469 |

31022 |

18422 |

146,21 |

–125447 |

–80,17 |

|

2. Кредиторская задолженность |

200155 |

299456 |

393425 |

193270 |

96,56 |

93969 |

31,38 |

|

3. Оценочные обязательства |

33982 |

32616 |

1218 |

–32764 |

–96,42 |

–31398 |

–96,27 |

|

4. Доходы будущих периодов |

19 |

23 |

0 |

–19 |

–100,00 |

–23 |

–100,00 |

|

Итого по разделу III |

246756 |

488564 |

425665 |

178909 |

72,50 |

–62899 |

–12,87 |

|

Итого капитал |

869918 |

950889 |

775508 |

–94410 |

–10,85 |

–175381 |

–18,44 |

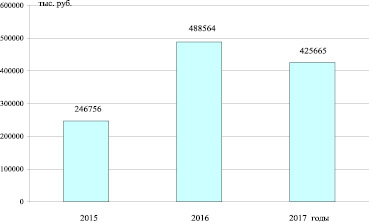

Рис. 1. Динамика краткосрочных обязательств предприятия в 2015–2017 гг., тыс. руб.

Долгосрочные обязательства организации уменьшились с 499 112 тыс. до 368 404 тыс. руб. или на 26,19 %. Отложенные налоговые обязательства за 2015–2017 гг. уменьшились с 6501 тыс. до 4264 тыс. руб. или на 2237 тыс. руб. (26,19 %). Краткосрочные обязательства за 2015–2017 гг. возросли с 246756 тыс. до 425665 тыс. руб. или на 178909 тыс. руб. (72,50 %) (рис. 1).

Структура финансовых ресурсов организации за 2015–2017 гг. изменилась:

1. Удельный вес уставного капитала в 2017 г. составил 5,94 %, что выше показателей 2015 г. на 0,65 % и выше показателей сравнительно 2016 г. на 1,1 %.

2. Удельный вес резервного капитала в 2017 г. составил 0,37 %, что выше показателей 2015 г. на 0,04 % и выше показателей сравнительно 2016 г. на 0,07 %.

3. Удельный вес долгосрочных заемных средств в 2017 г. составил 46,95 %, что меньше показателей 2015 г. на 9,67 % и выше показателей сравнительно 2016 г. на 7,77 %.

4. Удельный вес отложенных налоговых обязательств в 2017 г. составил 0,54 %, что меньше показателей 2015 г. на 0,2 % и меньше показателей сравнительно 2016 г. на 0,66 %.

5. Удельный вес краткосрочных заемных средств в 2017 г. составил 47,50, что выше показателей 2015 г. на 46,06 % и выше показателей сравнительно 2016 г. на 31,05 %.

6. Удельный вес кредиторской задолженности в 2017 г. составил 50,73 %, что выше показателей 2015 г. на 27,73 % и выше показателей сравнительно 2016 г. на 19,24 %.

Величина собственных и заемных финансовых ресурсов представлена в табл. 2.

По результатам таблицы можно сделать выводы, что за 2015–2017 гг. снизилась величина финансовых ресурсов с 869 918 тыс. до 775 508 тыс. руб. или на 94 410 тыс. руб. (10,85 %). В ходе анализа выявлено, что в состав источников финансирования деятельности предприятия входят собственные и заемные источники. В том числе:

1. Собственные финансовые ресурсы снизились с 124 050 тыс. до –18 561 тыс. руб. или на 142 611 тыс. руб. (в 2,14 раза).

2. Долгосрочные обязательства снизились с 499 112 тыс. до 368 404 тыс. руб. или на 130 708 тыс. руб. (26,19 %).

3. Краткосрочные обязательства возросли с 246756 тыс. руб. до 425665 тыс. руб. или на 178 909 тыс. руб. (72,50 %).

Заемные источники формирования имущества предприятия играют большую роль в деятельности хозяйствующего субъекта [2, с. 152]. Далее рассчитаем финансовую устойчивость и финансовое состояние ООО «Лисма». Финансовая устойчивость – это определенное состояние счетов предприятия, гарантирующее его стабильную платежеспособность. Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы дает возможность генерировать подобные тенденции хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости. Относительные показатели финансовой устойчивости демонстрируют уровень зависимости предприятия от внешних инвесторов и кредиторов. Финансовая устойчивость оценивается с помощью системы финансовых коэффициентов.

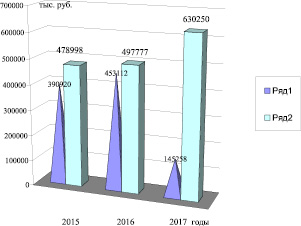

Рассмотрим традиционные коэффициенты, а также способы их использования для оценки финансовой устойчивости предприятия. Общая величина вложений во внеоборотные активы снизились с 390 920 тыс. до 145 258 тыс. руб. или на 245 662 тыс. руб. (62,84 %) (рис. 2).

Рассмотрим направления использования финансовых ресурсов ООО «Лисма» в 2015–2017 гг. (табл. 3).

Общая величина вложений в оборотные активы возросла с 478 998 тыс. до 630 250 тыс. руб. или на 151 252 тыс. руб. (31,58 %). Структура вложений финансовых ресурсов за анализируемый период изменилась. Так на долю внеоборотных активов в 2015 г. приходится 44,94 %, а в 2017 г. доля снизилась до 18,73 % или на 26,21 п.п. Одновременно доля оборотных активов увеличилась с 55,06 % до 81,27 % или на 26,21 п.п., т. е. баланс стал менее ликвидным.

Таблица 2

Динамика источников финансовых ресурсов ООО «Лисма» в 2015–2017 гг., тыс. руб.

|

Источники |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г. |

Отклонение 2017 г. от 2016 г. |

||

|

тыс. руб. |

темп прироста, % |

тыс. руб. |

темп прироста, % |

||||

|

1. Собственные финансовые ресурсы |

124 050 |

78 291 |

–18 561 |

–142 611 |

–114,96 |

–96 852 |

–123,71 |

|

2. Заемные финансовые ресурсы, в том числе |

745 868 |

872 598 |

794 069 |

48 201 |

6,46 |

–78 529 |

–9,00 |

|

Долгосрочные обязательства |

499 112 |

384 034 |

368 404 |

–130 708 |

–26,19 |

–15 630 |

–4,07 |

|

Краткосрочные обязательства |

246 756 |

488 564 |

425 665 |

178 909 |

72,50 |

–62 899 |

–12,87 |

|

Всего источников |

869 918 |

950 889 |

775 508 |

–94 410 |

–10,85 |

–175 381 |

–18,44 |

Рис. 2. Динамика вложений финансовых ресурсов ООО «Лисма» в 2015–2017 гг., тыс. руб.: ряд 1 – внеоборотные активы; ряд 2 – оборотные активы

Таблица 3

Динамика имущества ООО «Лисма» в 2015–2017 гг., тыс. руб.

|

Источники |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г. |

Отклонение 2017 г. от 2016 г. |

||

|

тыс. руб. |

темп прироста, % |

тыс. руб. |

темп прироста, % |

||||

|

1. Нематериальные активы |

1327 |

1775 |

1300 |

–27 |

–2,03 |

–475 |

–26,76 |

|

2. Основные средства |

386 553 |

434 799 |

118 013 |

–268 540 |

–69,47 |

–316 786 |

–72,86 |

|

3. Отложенные налоговые активы |

0 |

13 905 |

25 945 |

25 945 |

100,00 |

12 040 |

86,59 |

|

4. Прочие внеоборотные активы |

3040 |

2633 |

0 |

–3040 |

–100,00 |

–2633 |

–100,00 |

|

Итого внеоборотные активы |

390 920 |

453 112 |

145 258 |

–245 662 |

–62,84 |

–307 854 |

–67,94 |

|

5. Доходные вложения в материальные ценности |

0 |

0 |

296 050 |

296 050 |

100,00 |

296 050 |

100,00 |

|

6. Финансовые вложения |

0 |

0 |

134 701 |

134701 |

100,00 |

134 701 |

100,00 |

|

7. Запасы |

334 786 |

410 880 |

81 418 |

–253 368 |

–75,68 |

–329 462 |

–80,18 |

|

8. НДС по приобретенным ценностям |

11 086 |

977 |

295 |

–10 791 |

–97,34 |

–682 |

–69,81 |

|

9. Дебиторская задолженность |

68 329 |

71 830 |

105 889 |

37 560 |

54,97 |

34 059 |

47,42 |

|

10. Денежные средства |

56 235 |

3357 |

3757 |

–52 478 |

–93,32 |

400 |

11,92 |

|

11. Прочие оборотные активы |

8562 |

10733 |

8140 |

–422 |

–4,93 |

–2593 |

–24,16 |

|

Итого оборотные активы |

478 998 |

497 777 |

630 250 |

151 252 |

31,58 |

132 473 |

26,61 |

|

Итого стоимость имущества |

869 918 |

950 889 |

775 508 |

–94 410 |

–10,85 |

–175 381 |

–18,44 |

Материал и методы исследования

Рассчитаем финансовую устойчивость, которая считается главным звеном общей устойчивости предприятия и формируется в процессе всей производственной деятельности. Для того, чтобы понять, на сколько грамотно предприятие управляет своими ресурсами проводиться анализ финансовой устойчивости. Финансовую устойчивость предприятия можно охарактеризовать системой абсолютных и относительных показателей. Существует четыре типа финансовой устойчивости: абсолютная финансовая устойчивость, нормальная финансовая устойчивость, неустойчивое финансовое состояние, кризисное финансовое состояние.

Относительные показатели финансовой устойчивости демонстрируют уровень зависимости предприятия от внешних инвесторов и кредиторов. Финансовая устойчивость оценивается с помощью системы финансовых коэффициентов. Коэффициент концентрации собственного капитала. Он характеризует финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия, необходимые данные для расчета содержит бухгалтерский баланс предприятия.

Коэффициент абсолютной ликвидности за 2015–2017 гг. увеличился с 0,2279 до 0,3253 или на 0,0974 пункта, что в 2015 г. соответствует нормативному значению. Однако наметилась тенденция к превышению норматива, а это отрицательное явление. В настоящее время, предприятие способно расплатиться по краткосрочным обязательствам (табл. 4).

В ООО «Лисма» коэффициент промежуточной ликвидности в организации за 2015–2017 гг. имел низкое значение. Однако к 2017 г. значение возросло на 0,0692 и составило 0,5740. Увеличение коэффициента промежуточной ликвидности в организации за 2015–2017 гг., а это положительное явление.

Коэффициент ликвидности запасов за 2015–2017 гг. снизился с 1,3567 до 0,1913 или на 1,1655 пункта. На протяжении трех лет предприятие способно погашать краткосрочные обязательства за счет запасов. В ООО «Лисма» коэффициент текущей ликвидности за 2015–2017 гг. снизился с 1,9412 до 1,4806 или на 0,4606 пункта, что ниже норматива (норма 2) и имеет отрицательную динамику к снижению. Это означает, что предприятие не может в 2015–2017 гг. полностью расплатиться по краткосрочным обязательствам за счет оборотных активов.

Таблица 4

Показатели ликвидности и финансовой устойчивости ООО «Лисма» в 2015–2017 гг.

|

Наименование показателя |

Формула |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г. |

|

|

2015 г. |

2017 г. |

|||||

|

1. Валюта баланса, тыс. руб. |

ВБ |

869 918 |

950 889 |

775 508 |

–94 410 |

–175 381 |

|

2. Заемный капитал (краткосрочный и дол- госрочный), тыс. руб. |

ЗК |

505 211 |

529 080 |

395 162 |

–110 049 |

–133 918 |

|

3. Денежные средства, тыс. руб. |

ДС |

56 235 |

3357 |

3757 |

–52 478 |

400 |

|

4. Краткосрочные финн. влож., тыс. руб. |

КФВ |

0 |

0 |

134 701 |

134 701 |

134 701 |

|

5. Краткосроч. обязательства, тыс. руб. |

КО |

246 756 |

488 564 |

425 665 |

178 909 |

–62 899 |

|

6. Дебиторская задол. кратк., тыс. руб. |

ДЗск |

68 329 |

71 830 |

105 889 |

37 560 |

34 059 |

|

7. Запасы, тыс. руб. |

З |

334 786 |

410 880 |

814 18 |

–253 368 |

–329 462 |

|

8. Оборотные активы, тыс. руб. |

ОА |

478 998 |

497 777 |

630 250 |

151 252 |

132 473 |

|

9. Собственный капитал, тыс. руб. |

СК |

124 050 |

78 291 |

–18 561 |

–142 611 |

–96 852 |

|

10. Внеоборотные активы |

Авн |

390 920 |

453 112 |

145 258 |

–245 662 |

–307 854 |

|

11. Долгосрочные обязательства, тыс. руб. |

ДО |

499 112 |

384 034 |

368 404 |

–130 708 |

–15 630 |

|

12. Собств. оборотный капитал, тыс. руб. |

СОК = СК – Вна |

–266 870 |

–374 821 |

–163 819 |

103 051 |

211 002 |

|

13. Коэффициент общей платежеспособности (Копл) (норма 2) |

Копл = ВБ/ЗК |

1,7219 |

1,7972 |

1,9625 |

0,2406 |

0,1653 |

|

14. Коэффициент абсолютной ликвидности, (Кал) (норма 0,2–0,25) |

Кал = (ДС + КФВ)/КО |

0,2279 |

0,0069 |

0,3253 |

0,0974 |

0,3184 |

|

15. Коэффициент промежуточной ликвидности, (Кпл) (норма 0,7–1) |

Кпл = (ДС + КФВ + + ДЗкс)/КО |

0,5048 |

0,1539 |

0,5740 |

0,0692 |

0,4201 |

|

16. Коэффициент ликвидности запасов, Клз |

Клз = З/КО |

1,3567 |

0,8410 |

0,1913 |

–1,1655 |

–0,6497 |

|

17. Коэффициент текущей ликвидности, Ктл (норма 2) |

Ктл = ОА/КО |

1,9412 |

1,0189 |

1,4806 |

–0,4606 |

0,4618 |

|

18. Коэффициент обеспеченности собственными оборотными средствами, Кособ |

Кособ = СОК/ОА |

–0,5571 |

–0,7530 |

–0,2599 |

0,2972 |

0,4931 |

|

19. Коэффициент финансовой устойчивости Кфу |

Кфу = (СК + ДО)/ВБ |

0,7163 |

0,4862 |

0,4511 |

–0,2652 |

–0,0351 |

В организации коэффициент обеспеченности собственными оборотными средствами за 2015–2017 гг. имел отрицательное значение, но наметилась тенденция к повышению коэффициента на 0,2972, что означает приобретение оборотных активов за счет заемного капитала.

Коэффициент финансовой устойчивости снизился за 2015–2017 гг. с 0,7163 до 0,4511, что является отрицательным явлением. В ходе анализа выявлено, что значения многих расчетных показателей стремится к нормативу, однако ряд других ухудшается. На протяжении 2015–2017 гг. финансовая устойчивость ООО «Лисма» ухудшилась, о чем свидетельствуют данные табл. 5.

В ходе анализа выявлено, что финансовое положение ООО «Лисма» в 2015–2017 гг. можно считать недостаточно стабильным. Это связано с тем, что на протяжении 2015–2017 гг. более 50 % финансовых ресурсов покрывается заемными ресурсами (Ка ≥ 0,5). В ООО «Лисма» в 2015–2017 гг. выявлено значительное ухудшение коэффициента соотношения заемных и собственных средств (–25,3625), коэффициента автономии (–0,1665). Ухудшение коэффициента автономии указывает на увеличение финансовой зависимости ООО «Лисма» от заемных средств. Определим тип политики управления системой финансирования в ООО «ЛИСМА» за 2015–2017 гг. (табл. 6).

Исходя из данных таблицы видно, что интегральный показатель рассчитывается отдельно для политики управления оборотными средствами, политики управления ликвидностью и политики управления источниками финансирования. Это позволяет оценить степень сочетаемости различных политик управления. Для расчета интегрального показателя необходимо рассчитать долю каждого коэффициента в общей сумме оптимального значения многофакторной модели.

Таблица 5

Анализ показателей финансовой устойчивости ООО «Лисма» за 2015–2017 гг.

|

Показатель |

Рекомендуемое значение |

2015 г. |

2016 г. |

2017 г. |

Отклонение 2017 г. от 2015 г. |

|

|

2015 г. |

2017 г. |

|||||

|

1. Собственный капитал, тыс. руб. |

0 |

124 050 |

78 291 |

–18 561 |

–142 611 |

–96 852 |

|

2. Активы, тыс. руб. |

0 |

869 918 |

950 889 |

775 508 |

–94 410 |

–175 381 |

|

3. Долгосрочные заемные средства, тыс. руб. |

0 |

492 611 |

372 611 |

364 140 |

–128 471 |

–8471 |

|

4. Краткосрочные заемные средства, тыс. руб. |

0 |

126 00 |

156 469 |

31 022 |

18 422 |

–125 447 |

|

5. Внеоборотные активы, тыс. руб. |

0 |

390 920 |

453 112 |

145 258 |

–245 662 |

–307 854 |

|

6. Собственные оборотные средства, тыс. руб. (п. 1 – п. 5) |

0 |

–266 870 |

0,5 |

6,22395002 |

266 876,224 |

5,72395002 |

|

7. Оборотные средства, тыс. руб. |

0 |

478 998 |

497 777 |

630 250 |

151 252 |

132 473 |

|

8. Коэффициент автономии Ка, (п. 1/п. 2) Ка ≥ 0,5 |

0,50 |

0,1426 |

0,0823 |

–0,0239 |

–0,1665 |

–0,1063 |

|

9. Коэффициент соотношения заемных и собственных средств Кзс ((п. 3 + п. 4)/п. 1) Кзс < 1,0 |

1,00 |

4,0726 |

6,7579 |

–21,2899 |

–25,3625 |

–28,0478 |

|

10. Коэффициент маневренности собственного капитала Км (п. 6/п. 1) Км ≥ 0,5 |

0,50 |

–2,1513 |

0,0000 |

–0,0003 |

2,1510 |

–0,0003 |

|

11. Коэффициент обеспеченности собственными оборотными средствами Кос (п. 1 – п. 5)/п. 7) Кос > 0,3 |

0,30 |

–0,5571 |

–0,7530 |

–0,2599 |

0,2972 |

0,4931 |

Таблица 6

Критерии оценки показателей, используемых для расчета интегральных значений

|

Показатели |

Фактическое значение в 2017 г. |

Оптимальное значение |

Доля показателя в интегральном значении |

|

1. Расчет интегрального показателя политики управления оборотными средствами (Ипуос) |

0,4928 |

||

|

2. Доля оборотных средств в составе имущества |

0,8127 |

0,8 |

1,6491 |

|

3. Доля запасов в составе оборотных средств |

0,1050 |

0,8 |

1,6234 |

|

4. Коэффициент оборачиваемости оборотных средств |

0,5981 |

2 |

1,2137 |

|

5. Доля производственных оборотных средств в выручке |

1,8683 |

0,3 |

3,7912 |

|

6. Итого |

3,3841 |

3,9 |

8,2774 |

|

7. Тип политики управления оборотными средствами |

|||

|

8. Агрессивный |

0 |

0,3500 |

|

|

9. Умеренный |

0,36 |

0,7000 |

|

|

10. Консервативный |

+ |

0,71 |

1,0 и выше |

|

11. Расчет интегрального показателя политики управления ликвидностью (Ипул) |

0,274 |

||

|

12. Коэффициент покрытия |

1,4806 |

2 |

5,4037 |

|

13. Коэффициент быстрой ликвидности |

0,8127 |

0,9 |

2,9660 |

|

14. Коэффициент абсолютной ликвидности |

0,3253 |

0,6 |

1,1871 |

|

15. Коэффициент покрытия краткосрочных обязательств активами |

1,4806 |

0,9 |

5,4037 |

|

16. Итого |

4,0992 |

4,4 |

14,9606 |

|

17. Тип политики управления ликвидностью |

|||

|

18. Низколиквидная |

0 |

0,3500 |

|

|

19. Среднеликвидная |

0,36 |

0,7000 |

|

|

20. Высоколиквидная |

+ |

0,71 |

1,0 и выше |

|

21. Расчет интегрального показателя политики управления источниками финансирования (Ипуиф) |

9,4999 |

||

|

22. Коэффициент автономии |

–0,0436 |

0,9 |

-0,0046 |

|

23. Коэффициент соотношения |

4,3388 |

1 |

0,4567 |

|

24. Коэффициент маневренности |

8,8260 |

0,6 |

0,9291 |

|

25. Коэффициент эффективности использования собственного капитала |

0,0491 |

0,9 |

0,5172 |

|

26. Итого |

13,1703 |

3,4 |

1,8984 |

|

27. Тип политики управления источниками финансирования |

|||

|

28. Агрессивный |

0 и меньше |

0,3500 |

|

|

29. Умеренный |

0,36 |

0,7000 |

|

|

30. Консервативный |

+ |

0,71 |

1,0 и выше |

Результаты исследования и их обсуждение

Из представленных данных видно, что политика управления оборотными средствами зависит от доли, структуры текущих активов и эффективности их использования. В свою очередь, политика управления ликвидностью зависит от наличия различных видов ликвидных активов для погашения краткосрочных обязательств. Политика управления источниками финансирования складывается под влиянием наличия и недостатка собственных и заемных средств в организации.

По результатам проведенных расчетов интегральный показатель политики управления оборотными средствами ООО «ЛИСМА» в 2017 г. составил 3,3841. Это свидетельствует о том, что в течение анализируемого периода предприятие использовало консервативную политику управления оборотными средствами, так как Ипуос > 1,0. Интегральный показатель политики управления ликвидностью в 2017 г. составил 4,0992. Данные показали, что в течение анализируемого периода ООО «ЛИСМА» использовало консервативную политику управления (Ипул > 1,0).

Интегральный показатель политики управления источниками финансирования составил в 2017 г. значение 13,1703. В течение анализируемого периода ООО «ЛИСМА» использовало консервативную политику управления источниками финансирования, так как Ипуиф > 1,0.

Выводы или заключение

Руководству ООО «Лисма» нужно и дальше принимать такие решения, которые способствовали бы улучшению финансовой устойчивости предприятия. В ходе поведенного исследования выявлены следующие особенности в финансовом управлении деятельностью ООО «Лисма»:

1. Процесс управления формирования и использования финансовых ресурсов предприятия осуществляют руководитель и главный бухгалтер. Так руководитель предприятия выполняет следующие функции:

– имеет право подписи всех правовых и бухгалтерских документов предприятия;

– издает приказы и распоряжения, которые обязаны выполнять все сотрудники предприятия;

– обеспечивает выполнение обязательств по договорам;

– обеспечивает безопасные условия труда работников;

– организует обеспечение сохранности имущества предприятия, обеспечивает ведение бухгалтерского учета и отчетности;

Главный бухгалтер в целях управления деятельностью организации выполняет следующие функции:

– ведете бухгалтерский и налоговый учет финансово-хозяйственной деятельности;

– обеспечивает сохранность бухгалтерских документов;

– готовит приказы и распоряжения по вопросам, относящимся к компетенции бухгалтерии;

– организовывает налоговый учет;

– участвует в проведении внутренних ревизий;

– осуществляет предварительный контроль за своевременным и правильным оформлением документов бухгалтерского отчета;

– обеспечивает сохранность денежных средств;

– начисляет и выплачивает заработную плату работникам предприятия;

– проводит инструктаж материально – ответственных лиц;

– участвует в проведении совещаний и семинаров.

2. В ходе управления проводится ежегодный анализ финансового состояния, ликвидности и платежеспособности предприятия. Коэффициент ликвидности запасов за 2015–2017 гг. снизился с 1,3567 до 0,1913 или на 1,1655 пункта. На протяжении трех последних лет предприятие способно погашать краткосрочные обязательства за счет запасов. Большое значение в деятельности предприятия играет процесс осуществления своевременных налоговых платежей в бюджет> [3, с. 195].

В ООО «Лисма» коэффициент текущей ликвидности за 2015–2017 гг. снизился с 1,9412 до 1,4806 или на 0,4606 пункта, что ниже норматива (норма 2) и имеет отрицательную динамику к снижению. Это означает, что предприятие не может в 2015–2017 гг. полностью расплатиться по краткосрочным обязательствам за счет оборотных активов. В организации коэффициент обеспеченности собственными оборотными средствами за 2015–2017 гг. имел отрицательное значение, но наметилась тенденция к повышению коэффициента на 0,2972, что означает приобретение оборотных активов за счет заемного капитала. Коэффициент финансовой устойчивости снизился за 2015–2017 гг. с 0,7163 до 0,4511, что является отрицательным явлением. В ходе анализа выявлено, что значения многих расчетных показателей стремится к нормативу, однако ряд других ухудшается.

Нами выявлены возможные направления улучшения управления процессом формирования и использования финансовых ресурсов ООО «Лисма» организации, в частности:

– достижение финансового равновесия посредством соблюдения собственного и заемного капитала предприятия;

– получение максимальной прибыли и улучшения рентабельности деятельности предприятия;

– снижение административных и прочих операционных расходов, путем снижения общехозяйственных расходов и расходов, связанных с управлением предприятия;

– необходимо постоянное осуществление регулярного финансового анализа деятельности предприятия;

– необходимо внимание и резервам формирования и совершенствование структуры источников формирования финансовых ресурсов предприятия [4, с. 63];

– рациональное использование финансовых ресурсов [5, с. 41];

– повышение роли достоверности бухгалтерской информации предприятия [6, с. 150];

– применять требований к системам менеджмента качества [7, с. 72];

– применение финансового планирования в деятельности предприятия;

Управление финансовой деятельностью коммерческой организации представляет собой сложный процесс, который нацелен на получение прибыли и нуждается в постоянном совершенствовании [8, с. 230]. Предложенные мероприятия, на наш взгляд, будут способствовать совершенствованию управления системой финансирования предприятия, повышению доли собственных средств, снижению доли заемного капитала, улучшению финансовой устойчивости и платежеспособности предприятия [9, с. 61]. В целом предприятие характеризуется эффективной управленческой деятельностью, однако выполнение предложенных управленческих решений будет способствовать дальнейшему развитию, что благотворно отразится на повседневной деятельности предприятия. Так же необходимо учитывать все существующие риски при реализации рекомендаций, так как они были сделаны на основании анализа внутренних факторов и не затрагивают внешние факторы.