Введение

Главное направление животноводства Оренбургской области – молочно-мясное скотоводство. Оно дает 2/3 стоимости товарной продукции данной отрасли сельского хозяйства. Скотоводство распространено на всей территории региона, но, в наиболее засушливых восточных районах поголовье крупного рогатого скота невелико, поэтому главным образом в данной местности разводится скот мясного направления, а не молочного [2, с. 133].

Цель исследования заключается в том, чтобы определить организационно-экономические особенности формирования ценностной цепочки создания стоимости продукта молочной пищевой промышленности Оренбургской области посредством аналитического исследования статистических показателей за ряд лет.

Материал и методы исследования

Сведения об объемах производства молока и основных видов продукции молочной промышленности представлены в динамике за 2010–2017 гг. в табл. 1.

Таблица 1

Объем производства молока и основных видов продукции молочной промышленности в Оренбургской области за 2010–2017 гг. [4, c. 346, 356; 5, с. 315, 324]

|

Вид продукции |

2010 г. |

2014 г. |

2015 г. |

2016 г. |

2017 г. |

||||

|

тыс. т |

тыс. т |

в % к 2010 г. |

тыс. т |

в % к 2010 г. |

тыс. т |

в % к 2010 г. |

тыс. т |

в % к 2010 г. |

|

|

Продукция сельского хозяйства |

|||||||||

|

Молоко |

861,1 |

811 |

94,2 |

797,5 |

92,6 |

756,5 |

87,9 |

708,1 |

82,2 |

|

Продукция молочной промышленности |

|||||||||

|

Цельномолочная продукция (в пересчете на молоко) |

94,1 |

81,6 |

86,7 |

83,8 |

89,1 |

90,9 |

96,6 |

73,1 |

77,7 |

|

Масло сливочное |

2,7 |

3,0 |

111,1 |

2,9 |

107,4 |

2,5 |

92,6 |

3,1 |

114,8 |

|

Сыры, продукты сырные и творог |

1,2 |

0,4 |

33,3 |

0,4 |

33,3 |

0,5 |

41,7 |

2,5 |

208,3 |

Из таблицы видно, что ежегодно сокращаются объемы производства как продукции сельского хозяйства, так и продукции непосредственно молочной промышленности.

Объем производства молока в Оренбургской области сокращается. В 2010 г. в регионе произведено 861,1 тыс. т. молока. В 2014 г. данный показатель сократился на 5,8 %, в 2015 г. наблюдается снижение объемов производства по сравнению с 2010 г. на 7,4 %. В 2016 и 2017 гг. сокращение объемов производства молока произошло на 12,1 и 17,8 % соответственно.

По продукции молочной промышленности ситуация развивается следующим образом. В 2010 г. цельномолочной продукции (в пересчете на молоко) произведено 94,1 тыс. т. В 2014 г. по сравнению с 2010 г. объем производства сократился на 18,4 %, что расценивается как негативная динамика. На протяжение 2015–2016 гг. наблюдается в некоторой степени увеличение объемов производства продукции на 2,4 и 7,5 % соответственно. Но к концу 2017 г. заметено стремительное снижение объемов производства цельномолочной продукции (в пересчете на молоко) в Оренбургской области до уровня 73,1 тыс. т., что составляет около 77,7 % от уровня производства в 2010 г.

В отношении масла сливочного в Оренбургской области на протяжение исследуемого периода времени наблюдается положительная динамика. ежегодно объемы производства данного продукта возрастают.

Начиная с 2010 г. динамика в отношении производства сыров, продуктов сырных и творога в регионе негативная. Невысокий объем производства данных видов продуктов и стабильное его снижение свидетельствуют об ухудшении ситуации.

В интервью информационному агентству «РИА Новости» Исполнительный директор Ассоциации производителей и поставщиков продовольственных товаров РФ («Руспродсоюз») Дмитрий Востриков обратил внимание на значительное увеличение предложения российских товаров на полках магазинов в 2017 г. «Общую долю российских продуктов питания на прилавках сетей мы оцениваем на уровне 80 %, в то время как до введения Россией контрсанкций доля импортных продуктов превышала одну треть». [11]. Ограничения, хотя и лишили россиян части привычных им продуктов, способствовали притоку инвестиций в российское сельское хозяйство и росту производства.

Если анализировать структуру объема производства основных видов сельскохозяйственной продукции в Оренбургской области по категориям хозяйств в 2017 г., целесообразно обратиться к рис. 1.

Данные о самообеспеченности продукцией молочной пищевой промышленности в Оренбургской области в 2016–2017 гг. представлены в табл. 2.

Таблица 2

Объем собственного производства основных видов продукции молочной пищевой промышленности в Оренбургской области за 2016–2017 гг. [4, c. 346, 356; 5, с. 315, 324]

|

Вид продукции |

Объем производства, тыс. т |

Нормы потребления на душу населения, кг/год1 |

Нормативная годовая потребность в продуктах питания, тыс. т |

Самообеспеченность продуктами собственного производства, % |

|||

|

2016 г. |

2017 г. |

2016 г. |

2017 г. |

2016 г. |

2017 г. |

||

|

Молоко и цельномолочная продукция (в пересчете на молоко) |

847,4 |

781,2 |

297 |

590,9 |

587,4 |

143,4 |

133,0 |

|

Масло сливочное |

2,5 |

3,1 |

2 |

4,0 |

4,0 |

62,8 |

78,4 |

|

Сыры, продукты сырные и творог |

0,5 |

2,5 |

26 |

51,7 |

51,4 |

1,0 |

4,9 |

Из табл. 2 видно, что по продукции вида «Молоко и цельномолочная продукция (в пересчете на молоко)» население Оренбургской области полностью покрывает собственные потребности как в 2016 г., так и в 2017 г. При нормативной годовой потребности в продуктах питания в объеме 590,9 тыс. т. в 2016 г. объем производства в регионе покрывал ее на 143,4 %, т. е. произведено было 847,4 тыс. т. молока и цельномолочной продукции (в пересчете на молоко). В 2017 г. объем покрытия сократился (учитывая даже снижение нормативной годовой потребности до 587,4 тыс. руб.), но не превысил порогового значения.

В отношении масла сливочного и сыров, продуктов сырных и творога ситуация развивается негативным образом. Годовая потребность в производстве масла сливочного в 2016 г. в полном объеме не покрывается, население региона испытывает дефицит данного продукта питания в размере 37,2 % от нормативной годовой потребности. В 2017 г. уровень дефицита сократился до 21,6 %, но по-прежнему, находится на достаточно высоком уровне. Аналогичная ситуация складывается и в отношении сыров, продуктов сырных и творога. Обращаясь к данным табл. 1, из которой видно, что в 2017 г. объем собственного производства масла сливочного и сыров, продукции сырной и творога в Оренбургской области стремительно возросли, можно сделать выводы что в большинстве своем обозначенная продукция реализуется за пределами области, не позволяя в первую очередь населению региона потреблять продукцию собственного производства.

Уровень использования среднегодовой мощности по производству отдельных видов молочной продукции в Оренбургской области за 2010–2017 гг. оценим по данным табл. 3. [1]

Таблица 3

Уровень использования среднегодовой мощности по производству отдельных видов молочной продукции в Оренбургской области за 2010–2017 гг., % [1, с. 39–42]

|

Вид продукции |

2010 г. |

2014 г. |

2015 г. |

2016 г. |

2017 г. |

|

Цельномолочная продукция (в пересчете на молоко) |

59,1 |

53,5 |

54,7 |

54,3 |

68,1 |

|

Молоко и сливки сухие, сублимированные |

37,0 |

38,2 |

33,8 |

35,6 |

37,3 |

|

Масло сливочное |

25,8 |

31,5 |

35,4 |

33,2 |

25,7 |

|

Сыры и продукты сырные |

28,7 |

26,7 |

17,4 |

8,6 |

10,2 |

|

Творог |

– |

– |

– |

– |

63,1 |

|

Продукты кисломолочные (кроме творога) |

– |

– |

– |

– |

65,7 |

|

Мороженое |

– |

– |

– |

– |

42,3 |

|

Продукция молочная для детского питания |

– |

– |

– |

– |

36,3 |

На сегодняшний день материально-техническая база большинства организаций пищевой и перерабатывающей промышленности остается слабой. Эти выводы подтверждают данные табл. 3. Неразвитая инфраструктура хранения, транспортировки и холодильной обработки скоропортящегося сырья и продовольствия не позволяет комплексно перерабатывать исходное сырье и создавать оптимальные условия для хранения продукции, что приводит к дополнительным потерям, снижению безопасности и качества продукции.

Оценка динамики уровня использования среднегодовой мощности по производству отдельных видов молочной продукции позволила сделать следующие выводы. Наибольший процент уровня использования среднегодовой мощности имеет место в производстве цельномолочной продукции (в пересчете на молоко). В 2010 г. данный показатель находился на уровне 59,1 %. На протяжение 2014–2016 гг. наблюдаются колебания относительно уровня использования среднегодовой мощности, а уже к концу 2017 г. заметен стремительный прирост данного показателя до 68,1 %.

В производстве молока и сливок сухих, сублимированных процент использования среднегодовой мощности на протяжение всего исследуемого периода времени колеблется в пределах 33,8–38,2 %. По маслу сливочному ситуация развивается аналогичным образом.

Достаточно низкий процент уровня использования среднегодовой производственной мощности имеет место относительно производства сыров и продуктов сырных. Причем в 1015 г. показатель снижается до 17,4 %, а к концу 2016 г. до 8,6 %. В 2017 г. наметилась некоторая положительная тенденция, исследуемый показатель увеличился до 10,2 %, но по-прежнему, достаточно низок.

В Оренбургской области ведется активная грантовая поддержка глав крестьянских (фермерских) хозяйств с целью их дальнейшего развития в рамках региона. Подробная информация располагается на официальном сайте Министерства сельского хозяйства, пищевой и перерабатывающей промышленности Оренбургской области. Начиная с 2012 г. грантовую поддержку получили 146 глав крестьянских (фермерских) хозяйств региона на общую сумму 340,5 млн руб. В 2015 г. были заложены дополнительные средства согласно Государственной программе «Развитие сельского хозяйства и регулирование рынков сельскохозяйственной продукции сырья и продовольствия Оренбургской области на 2013–2020 гг.». На эти цели в областном бюджете были предусмотрены средства на финансирование мероприятий по развитию семейных животноводческих ферм в объеме 40999,0 тыс. руб. и начинающих фермеров – в объеме 36976,0 тыс. руб.

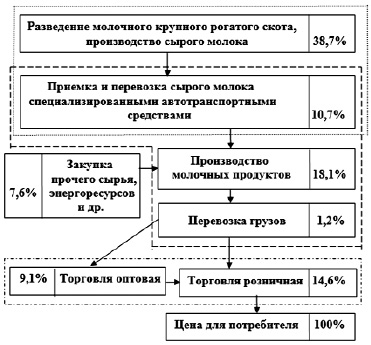

Производство молочной продукции – сложный, многоступенчатый процесс, который охватывает большое количество участников. Если рассматривать комплексно процесс производства молочной продукции, то представить его можно в виде ценностной цепочки создания стоимости продукта пищевой (молочной) продукции (далее – ЦЦССМП).

Состав основных звеньев и участников ценностной цепочки создания стоимости молочных продуктов (ЦЦССМП) можно наблюдать на рис. 1.

Каждое звено ЦЦССМП, соответствующее определенному коду ОКВЭД, включает в себя ряд хозяйствующих субъектов, осуществляющих конкретный вид деятельности.

Перечень организаций-участников ценностной цепочки создания стоимости молочных продуктов, осуществляющие разведение молочного крупного рогатого скота и производство сырого молока в Оренбургской области в разрезе трех экономических районов региона представлены в табл. 4.

Из табл. 4 видно, что каждая экономическая зона Оренбургской области располагает хозяйствующими субъектами, занимающимися разведением молочного крупного рогатого скота и производством сырого молока. Наибольшая активность в обозначенной сфере наблюдается в Западном экономическом районе Оренбуржья, который представлен семью районами. В абсолютном выражении наибольший объем выручки за 2015–2017 гг. наблюдается в ООО «МТС АК «Ташлинский» – 635613,0 тыс. руб., хотя рентабельность продаж при этом составляет 14,8 %. Наиболее рентабельными предприятиями Западного экономического района явились ООО «Нива» (Ташлинский район) с рентабельностью продаж в 32,6 %, ООО «Луговое» (Курманаевский район) с рентабельностью продаж 27,3 % и ООО «Елань» (Асекеевский район), рентабельность продаж которого составила 25,6 %. Тоцкий и Северный районы области представлены единичными убыточными предприятиями данной сферы деятельности с убыточностью 28,9 и 8,1 % соответственно.

Центральный экономический район Оренбургской области представлен меньшим количеством участников ценностной цепочки. Наибольший объем выручки обеспечен СПК Колхоз «Красногорский», который в абсолютном выражении получил выручку за 2015–2017 гг. в объеме 427529 тыс. руб., рентабельность продаж за исследуемый период времени составила 14,3 %. При относительно небольших объемах выручки участников ценностной цепочки данный экономический район отличается максимальными значениями рентабельности продаж.

Рис. 1. Состав основных звеньев и участников ценностной цепочки создания стоимости молочных продуктов (ЦЦССМП) (составлен авторами на основе ОКВЭД [8])

Таблица 4

Организации-участники ценностной цепочки создания стоимости молочных продуктов, осуществляющие разведение молочного крупного рогатого скота и производство сырого молока в Оренбургской области в разрезе экономических районов*

|

Район |

Наименование организации |

Среднегодовое значение |

||

|

выручки, тыс. руб. |

прибыли, тыс. руб. |

рентабельности продаж, % |

||

|

за 2015–2017 гг. |

||||

|

Западный экономический район |

||||

|

Асекеевский |

ООО «Елань» |

287204 |

73508 |

25,6 |

|

Колхоз имени Димитрова |

115466 |

10396 |

9,0 |

|

|

ООО «Юдинское» |

60653 |

13434 |

22,1 |

|

|

Бузулукский |

ООО «Альфа» |

136951 |

6837 |

5,0 |

|

ООО «Возрождение» |

95405 |

18167 |

19,0 |

|

|

Грачевский |

ООО «Верхнеигнашкинское» |

60721 |

13950 |

23,0 |

|

Курманаевский |

ООО «Луговое» |

143399 |

39211 |

27,3 |

|

Серевный |

ООО «Добрино» |

23053 |

–1862 |

–8,1 |

|

Тоцкий |

АО «Племзавод им. Свердлова» |

54995 |

–15870 |

–28,9 |

|

Ташлинский |

ООО «МТС АК «Ташлинский» |

635613 |

94186 |

14,8 |

|

ЗАО «Степное» |

253752 |

39267 |

15,5 |

|

|

ЗАО им. Калинина |

255211 |

34401 |

13,5 |

|

|

СХПК Колхоз «Гигант» |

86117 |

6900 |

8,0 |

|

|

ООО «Нива» |

143683 |

46832 |

32,6 |

|

|

Центральный экономический район |

||||

|

Октябрьский |

СПК Колхоз имени Кирова |

224885 |

34190 |

15,2 |

|

ООО имени С.А. Попова |

118680 |

57453 |

48,4 |

|

|

ЗАО «Нива» |

299509 |

72832 |

24,3 |

|

|

Оренбургский |

ООО «Агрофирма» Промышленная» |

38009 |

8686 |

22,9 |

|

Сакмарский |

Сельхозартель (Колхоз) СХА имени Карла Маркса |

93559 |

2918 |

3,1 |

|

Саракташский |

СПК Колхоз «Красногорский» |

427529 |

61165 |

14,3 |

|

СПК «Рассвет» |

126163 |

32392 |

25,7 |

|

|

Тюльганский |

ООО «Металлург» |

72065 |

2694 |

3,7 |

|

Шарлыкский |

ООО «Шарлыкский Агроснаб» |

102327 |

11351 |

11,1 |

|

Восточный экономический район |

||||

|

Гайский |

ООО «Амалия» |

4776 |

1104 |

23,1 |

|

Домбаровский |

КФХ «НСАН» |

5365 |

857 |

15,9 |

|

Ясненский |

ООО «Заря» |

3797 |

637 |

16,8 |

Примечание. * Составлено авторами на основе данных справочной системы Rusprofile.ru [7].

Самым неблагоприятным экономическим районом по количеству участников ценностной цепочки создания стоимости молочных продуктов, осуществляющих разведение молочного крупного рогатого скота и производство сырого молока, является Восточный экономический район. Организации-участники ценностной цепочки создания стоимости молочных продуктов, осуществляющие производство молока (кроме сырого) и молочной продукции в Оренбургской области в разрезе экономических районов за период 2015–2017 гг. представлены в табл. 5.

Таблица 5

Организации-участники ценностной цепочки создания стоимости молочных продуктов, осуществляющие производство молока (кроме сырого) и молочной продукции в Оренбургской области в разрезе экономических районов*

|

Район (количество организаций) |

Наименование организации |

Среднегодовое значение за 2015–2017 гг. |

||

|

выручки, тыс. руб. |

прибыли, тыс. руб. |

рентабельности продаж, % |

||

|

Западный экономический район |

||||

|

Абдулинский |

АО «Молкомбинат Абдулинский» |

34729 |

–14229 |

–41,0 |

|

Асекеевский |

ООО «Юдинское» |

60653 |

13434 |

7,4 |

|

Бугурусланский |

ООО «МК «Бугурусланский» создано 15.05.2018 |

– |

– |

|

|

Бузулукский |

ООО «Бузулукское Молоко» |

316222 |

10863 |

3,4 |

|

ООО «Бугурусланский Сыродельный Завод» |

31295 |

–4507 |

–14,4 |

|

|

Северный |

ООО «Северное Молоко» |

35296 |

–475 |

–1,3 |

|

Ташлинский |

ООО МПЗ «Ташлинский» |

1551362 |

102310 |

6,6 |

|

Центральный экономический район |

||||

|

Октябрьский |

ООО «Октябрьское Молоко» |

201572 |

–1557 |

–0,8 |

|

Оренбургский |

ООО «А7 Агро – ОМК» |

1998500 |

41988 |

2,1 |

|

ООО «Оренбургский Хладокомбинат» |

490897 |

17830 |

3,6 |

|

|

ООО «Оренбургмолоко» |

948614 |

21549 |

2,3 |

|

|

Новосергеевский |

АО «Новосергеевский маслозавод» |

317906 |

5303 |

1,7 |

|

Переволоцкий |

ООО «Родник» |

5191 |

24 |

0,5 |

|

Саракташский |

ООО «Степь» |

71130 |

6765 |

9,5 |

|

Шарлыкский |

ОАО Шарлыкский «Агроснаб» |

76868 |

–1061 |

–1,4 |

|

Восточный экономический район |

||||

|

г. Новотроицк |

ООО «Молоко» |

402163 |

32773 |

8,1 |

|

Новоорский |

ООО «Ириклинский молочный завод» |

62574 |

5904 |

9,4 |

|

ООО «Ирикла Молоко» |

77576 |

4653 |

6,0 |

|

Примечание. * Составлено авторами на основе данных справочной системы Rusprofile.ru [7].

Из табл. 5 видно, что ситуация с производством молока и молочной продукции в Оренбургской области напряженная. Хозяйствующие субъекты, осуществляющие производство молока и молочной продукции, функционирующие в различных экономических районах Оренбургской области, малоприбыльны или вовсе убыточны. Складывающаяся ситуация свидетельствует о целесообразности создания холдинговых структур, позволяющих оптимизировать различные звенья ценностной цепочки создания стоимости продукции молочной промышленности.

Количественная структура организаций-участников ценностной цепочки создания стоимости молочных продуктов, осуществляющих производство молока (кроме сырого) и молочной продукции Оренбургской области в разрезе экономических районов представлена в табл. 6.

На рис. 2 представлены возможные варианты интеграционного взаимодействия участников ценностной цепочки создания стоимости молочных продуктов, сгруппированные в порядке возрастания сформированной ими добавленной стоимости.

Расчет добавленной стоимости каждого участника цепочки осуществлен с помощью метода вертикального сравнительного анализа средних розничных цен на основные виды молочных продуктов в России (молоко питьевое 2,5–3,2 % жирности, творог, сливочное масло, сыры). Выявлено, что в ценностной цепочке молочных продуктов, якорное звено принадлежит сельхозпроизводителям, осуществляющим разведение молочного крупного рогатого скота и производство сырого молока, на долю которых приходится 38,7 % добавленной стоимости.

Таблица 6

Количественная структура организаций-участников ценностной цепочки создания стоимости молочных продуктов, осуществляющих производство молока (кроме сырого) и молочной продукции в Оренбургской области в разрезе экономических районов*

|

Район |

Количество организаций, ед. |

Удельный вес организаций, % |

||||||

|

всего |

убыточных |

с объемом выручки > 150 млн руб. |

с растущим объемом продаж |

всего |

убыточных |

с объемом выручки > 100 млн руб. |

с растущим объемом продаж |

|

|

Западный |

6 |

3 |

3 |

3 |

35,3 |

50,0 |

50,0 |

50,0 |

|

Центральный |

8 |

2 |

4 |

3 |

47,1 |

25,0 |

50,0 |

37,5 |

|

Восточный |

3 |

0 |

1 |

2 |

17,6 |

0,0 |

33,3 |

66,7 |

|

ИТОГО |

17 |

5 |

8 |

8 |

100,0 |

29,4 |

47,1 |

47,1 |

Примечание. * Составлено авторами на основе данных справочной системы Rusprofile.ru [7]

Рис. 2. Пропорции распределения добавленной стоимости между звеньями ценностной цепочки создания стоимости молочных продуктов

Определение якорного (ключевого) звена ценностной цепочки создания стоимости продукта является основой выбора направления интеграции («вперед» и/или «назад») при создании эффективных интегрированных структур в пищевой промышленности в форме холдингов, корпораций, совместных предприятий, государственно-частного партнерства, финансово-промышленных групп и кластеров.

Выводы

Проведенный анализ участников ценностной цепочки создания стоимости молочных продуктов в Оренбургской области позволил выявить следующие организационно-экономические особенности:

– наличие большого количества разрозненных сельхозпроизводителей сырого молока, удельный вес которых в общем объеме производства составляет: сельскохозяйственные организации – 25 %, хозяйства населения – 68,6 %, крестьянские (фермерские) хозяйства и индивидуальные предприниматели – 6,4 % [1];

– незначительное количество региональных и межрегиональных вертикально-интегрированных структур холдингового типа;

– отсутствие в регионе инновационных форм интеграции в агропромышленном комплексе – кластеров, а также предпосылок для их создания.

Статья публикуется при поддержке гранта РФФИ в рамках научного проекта № 19-010-00050 «Методологический инструментарий управления ценностной цепочкой продукта пищевой промышленности в регионе (на примере Оренбургской области)».

[1] Установлены Приказом Министерства здравоохранения РФ от 19 августа 2016 г. № 614 «Об утверждении Рекомендаций по рациональным нормам потребления пищевых продуктов, отвечающих современным требованиям здорового питания» в целях имопрозамещения в сельском хозяйстве.