Введение

Бинарная классификация – одна из наиболее распространенных проблем прикладной статистики и машинного обучения, которая решается во множестве прикладных областей – в медицине, биологии, метеорологии, анализе почтовых сообщений, кредитном скоринге, классификации текстов, изображений и т.д.

Оценка качества моделей классификации является важным аспектом во многих областях, для которых разрабатываются модели машинного обучения. Данная оценка качества отвечает на вопрос, насколько хорошо полученный классификатор разделяет интересующие нас классы на некоторой выборке. Сравнение моделей между собой на основе исключительно 4-х базовых показателей (табл.1) не представляется возможным в силу невозможности оптимизировать данные показатели под конкретную задачу, стоящую перед исследователем. В то же время, существуют метрики качества, которые позволяют сравнивать модели между собой и выбирать оптимальные, не забывая при этом о желаемом бизнес-эффекте.

В данной статье основной акцент сделан на решении задачи бинарной классификации в главном её экономическом приложении – проблеме кредитного скоринга.

Проблема кредитного скоринга является важнейшей составляющей процесса кредитования в банковской сфере. На основе результатов моделей кредитного скоринга, среди прочего, рассчитывается средний уровень вероятности дефолта (Probability of Default – PD) – одного из факторов, участвующих в расчете норматива достаточности капитала в соответствии с требованиями Базельского комитета в рамках продвинутого подхода на основе внутренних рейтингов (A-IRB). Модель напрямую влияет на предсказанные значения долгосрочной вероятности дефолта, что может приводить к существенным изменениям требований к резервному капиталу банка.

Метрики качества моделей бинарной классификации

Оценка качества построенных тем или иным методом классификаторов является важнейшей компонентой жизненного цикла моделей, особенно в сфере экономики и финансов, где эффект от ошибок 1-го и 2-го рода может генерировать существенные потери для бизнеса.

Наиболее распространенная метрика качества для моделей бинарной классификации – Area Under (ROC) Curve (AUC) позволяет получить интегральную оценку качества модели, не принимая во внимание эффекты от вариации порога отсечения (threshold). Для задачи кредитного скоринга используется иной интегральный показатель качества ранжирующей способности модели – коэффициент Джини.

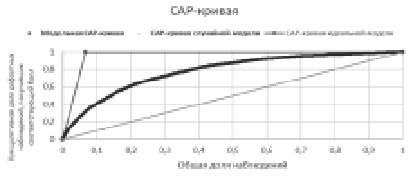

Метрикой качества алгоритмов принимается коэффициент Джини [1], который непосредственно связан с CAP-кривой (Cumulative Accuracy Profile) [2].

CAP-кривая показывает, какой части дефолтных клиентов модель присваивает относительно худший скоринговый балл. Соответствующий CAP-кривой коэффициент Джини (Gini) вычисляется следующим образом [3, 4]:

Пример CAP-кривой

Коэффициент Джини варьируется в интервале [0, 1], где 1 – идеальная модель, 0 – случайные результаты (аналогичные подбрасыванию монеты).

Тем не менее, существуют другие метрики качества моделей бинарной классификации, которые могут использоваться для идентификации сильных и слабых сторон модели применительно к конкретному бизнес-процессу, что подробно описано в работе [5].

Перед тем, как перейти к конкретным метрикам качества, стоит рассмотреть 4 базовых показателя результатов модели на некоторой выборке, для которой известны «правильные ответы» – True Positives (TP), False Positives (FP), True Negatives (TN) и False Negatives (FN). Разместив эти показатели в матрицу 2x2, мы получим матрицу неточностей для конкретной модели бинарной классификации на конкретной выборке.

Используя приведенную выше матрицу неточностей, представляется возможным и полезным получить целую серию метрик качества модели бинарной классификации, которые при это не являются взаимоисключающими, но дополняют друг друга и могут быть использованы в процессе принятия решения об оптимальной модели в каждом конкретном случае. К примеру, в задаче кредитного скоринга, ошибка 1-го рода может быть не столь критична, как ошибка 2-го рода, если глобальная стратегия банка направлена на наращивание кредитного портфеля. Напротив, если говорить о медицинской сфере, то ошибка 1-го рода является наиболее критичной, т.к. может быть более предпочтительно поставить чересчур пессимистичный диагноз, чем чересчур оптимистичный. [6]

Таблица 1

Матрица неточностей для бинарной классификации

|

Истинный «+1» класс |

Истинный «-1» класс |

|

|

Предсказанный «+1» класс |

True Positives (TP) |

False Negatives (FN) |

|

Предсказанный «-1» класс |

False Positives (FP) |

True Negatives (TN) |

Таблица 2

Таблица специальных метрик для конкретных порогов отсечения

|

Метрика |

Формула |

Интерпретация |

|

Accuracy (acc) |

|

Базовая метрика. Оценивает общее соотношение корректных предсказаний модели к общему числу наблюдений в выборке |

|

Error Rate (err) |

|

Обратная предыдущей метрика. Оценивает отношение некорректных предсказаний модели относительно общего числа наблюдений в выборке |

|

Sensitivity (sn) |

|

Чувствительность оценивает долю положительно классифицированных наблюдений, предсказанных корректно |

|

Specificity (sp) |

|

Специфичность оценивает долю негативно классифицированных наблюдений, предсказанных корректно |

|

Precision (p) |

|

Точность показывает, какая часть положительно классифицированных примеров предсказана корректно |

|

Recall (r) |

|

Полнота показывает, какая часть положительных примеров классифицирована корректно |

|

F-Measure (FM) |

|

F-мера представляет гармоническое среднее между точностью и полнотой, позволяя оптимизировать сразу две эти метрики |

|

Geometric-mean (GM) |

|

Геометрическое среднее используется для максимизации верно-положительных и верно-отрицательных классификаций, при этом сохраняя баланс между ними |

Таблица 3

Метрики качества для 3-х вариантов построенных моделей

|

Вариант модели |

Коэффициент Джини |

Accuracy |

F-мера для оптимального порога отсечения |

|

Модель 1 |

51.58 % |

91.5 % |

0.83 |

|

Модель 2 |

54.35 % |

96.8 % |

0.84 |

|

Модель 3 |

53.67 % |

94.3 % |

0.87 |

Таким образом, используя 4 приведенных выше показателя, можно прийти к следующим метрикам качества модели (в таблице приведены названия метрик качества, формулы их расчета, а также интерпретация результатов).

Проиллюстрируем важность проверки модели бинарной классификации специальными метриками помимо интегральных показателей для задачи кредитного скоринга.

Было построено 3 варианта модели бинарной классификации на данных заемщиков юридических лиц одного из крупных банков РФ, табл. 3 содержит результаты оценки качества данных моделей.

Можно видеть, что интегральный показатель ранжирующей способности модели, а также базовая точность отдают предпочтение модели 2, однако гармоническое среднее между точностью и полнотой после оптимизации порога отсечения выше для модели 3. Такое расхождение может быть вызвано более уверенным разделением модели 3 классов к «положительным» и «отрицательным», что особенно релевантно для задачи кредитного скоринга.

При этом, в конкретный момент времени финансовая организация может быть заинтересована в первую очередь в наращивании своего кредитного портфеля, допуская при этом повышенный уровень риска. В такой ситуации уместно сравнивать модели между собой на уровне конкретных порогов отсечения по метрика Precision/Recall, F-мера.

Заключение

Выбор оптимальной метрики для конкретной бизнес-задачи является ключевым шагом в разработке «правильной» модели. Корректный выбор метрики обеспечит достижение поставленных показателей эффективности процесса в целом. В статье были рассмотрены основные метрики качества моделей бинарной классификации, которые могут быть использованы при принятии решения об оптимальности разработанной модели. Было показано, что интегральные метрики качества, такие как ROC-AUC или Gini не всегда могут однозначно свидетельствовать о превосходстве одной модели над другой, т.к. оценивают исключительно ранжирующую способность, но не анализируют ошибки классификаторов при конкретных порогах отсечения.

Рассмотренные в табл. 2 метрики, в свою очередь, оперируют значениями, соответствующими именно конкретным порогам, оптимизация которых в соответствии с поставленными бизнес-задачами является главной задачей владельцев моделей для их оптимального применения.