Введение

Определение термина «кредит» дискуссионное. Данный термин происходит от латинского слова означающего долг или ссуду, однако ряд экономистов считают, что термин близок по значению термину, означающему «верю». В.И. Тарасов дает следующее определение кредита «категория, выражающая экономические отношения, формирующиеся кредитором и заемщиком по вопросу кредитной сделки». Экономическая категория «кредит» многогранна, имеет несколько форм и видов, например «потребительский кредит». Что же такое «потребительский кредит»? Существует ряд определений «потребительского кредита». Е.Ф. Жуков дает такое определение «кредит, предоставляемый населению для приобретения дорогих предметов потребления, улучшения жилищных условий и т.д.». В.А. Челноков пишет «это кредит, предоставленный населению (физическим лицам)». Исследователи объясняют экономическую категорию «потребительский кредит» как вид общественных отношений, а базисные идеи и начала составляют основу потребительского кредитования.

Потребительский кредит, решая разнообразные социально-экономические задачи, увеличивает товарооборот в экономике, способствует расширению производства за счет роста платежеспособности населения и объема продаж. Потребительский кредит является средством удовлетворения потребительских нужд населения, ускоряет реализацию товаров, услуг, способствует росту капитала. Потребительский кредит поднимает имидж кредитора в решении социально-экономических задач общества.

Цель исследования является анализ состояния потребительского кредитования в России в современных экономических условиях для выявления проблем в его развитии, которые могут способствовать образованию «мыльных пузырей» на рынке кредитования, а в дальнейшем к нарушению экономических отношений и нарастанию социальной напряженности в обществе.

Материал и методы исследования

В качестве материала исследования выступают нормативные правовые акты в области потребительского кредитования, статистические данные, представленные на официальных сайтах: ЦБ РФ, Ассоциации российских банков, информационного агентства Bankir.Ru, Trading Economics, результаты исследований российских и зарубежных ученых.

В процессе исследования были использованы методы статистического анализа, декомпозиции, индукции, дедукции, графический метод.

Результаты исследования и их обсуждение

В качестве основных принципов потребительского кредитования выделяют: возвратность, срочность, платность, обеспеченность и дифференцированный подход к заемщику.

Возвратность, являясь одним из основных принципов кредитной деятельности, означает, что средства, выданные кредитной организацией заемщику, обязательно должны быть возвращены. Возвратность кредита является основой экономического кругооборота средств.

Срочность кредитования означает, что заёмщик отдаст предоставленную ссуду кредитору в определенный, в кредитном договоре, срок. При потребительском кредитовании важно чтобы не возникло противоречие между сроками погашения кредита, в соответствии с условиями кредитного договора, и сроками получения заемщиком доходов, достаточных для его текущего потребления и сумм, необходимых для погашения кредита и уплаты процентов за пользованием кредита. При появлении временных разрывов между двумя этими денежными потоками, возможно возникновение внутренних противоречий в кредитной сделке, которые приведут к росту кредитного риска кредитора и просроченной задолженности или приведут к ухудшению благосостояния заемщика.

При помощи принципа «обеспеченность» на практике достигается возвратность кредита. Через обеспечение по кредиту происходит разделение кредитного риска между кредитором и заемщиком и растет вероятность получения выгоды кредитором от заключенной сделки. В качестве обеспечения при потребительском кредитовании может выступать приобретаемое имущество и имущественные права заёмщика, однако часто потребительский кредит носит доверительный характер.

Такой принцип кредитования, как дифференцированный подход к заемщику, заставляет кредитора определять класс кредитоспособности заемщика, минимизирую риск невозврата ссуды. Однако в последние годы возросли объемы кредитования без предварительного определения класса кредитоспособности заемщика, а это привело к росту просроченной задолженности по ссудам. Кредиторы, пытаясь компенсировать высокий риск невозврата ссуд, чрезмерно завышают процентные ставки, что приводит к снижению интереса к потребительскому кредиту в обществе. Это приводит к снижению роли потребительского кредитования в экономике государства.

Развитию потребительского кредитования способствует комфортный экономический и политический климат в стране, четкое соблюдение законодательства и порядок в управлении [2]. Экономическая стабильность способствует росту доверия населения к потребительским кредитам. Темпы роста доверия потребителей к потребительским кредитам представлены на рисунке 1.

Четкая нормативная база защищает интересы и заемщика и кредитора от принудительных и умышленных отклонений сделки от условий кредитного договора или форс-мажорных обстоятельств. А недостаточное правовое регулирование кредитных отношений является причиной возникающих при кредитовании проблем. Благодаря ФЗ № 353ФЗ «О потребительском кредите (займе)», вступившему в силу с 21.12.2013 года, количество претензионных и судебных случаев будет снижено, повысится индекс доверия населения к потребительскому кредитованию. Данный закон определен весь перечень возможных платежей заемщиков в связи с получением и обслуживанием кредита, что будет способствовать снижению расхождений между полной суммой стоимости кредита и полной суммой всех выплат по нему.

Рис. 1. Динамика индекса доверия населения к потребительским кредитам [8]

Рис. 2. Динамика показателей по кредитам, предоставленным кредитными организациями физическим лицам [4]

В ходе реализации кредитных отношений между кредитором и заемщиком возникают внутренние противоречия, однако они не свидетельствуют о негативном развитии кредитных отношений [3]. Причиной возникновения внутренних противоречий на рынке потребительского кредитования является столкновение интересов противоположных сторон, так как кредитор и заемщик видят кредитные отношения со своих позиций. Интересы заемщика определяются необходимостью получения денежных средств по низкой кредитной ставке на конкретный срок для реализации своих потребностей. Интересы кредитной организации связаны с получением дохода на размещенные собственные и привлеченные денежные средства при допустимом, с точки зрения кредитора, риске. Если стороны приходят к компромиссу интересов, то кредитный договор будет заключен. Если интересы сторон существенно отличаются, то кредитная сделка не будет заключена. Причинами такой ситуации может быть:

– потребность заемщика в более крупном кредите по сравнению с предложением кредитора;

– высокий уровень ссудного процента по сравнению с доходами заемщика;

– различия в сроках кредитования;

– отсутствие достаточного обеспечения у заемщика;

– нестабильные источники денежных доходов заемщика;

– несбалансированность денежных потоков заемщика со схемой кредитования и другие.

Заключенный кредитный договор не исключает наличие внутренних противоречий между кредитной организацией и физическим лицом. Внутренние противоречия могут быть в скрытой форме и при изменении экономической ситуации в стране или финансового положения заемщика проявится в явном виде, что приведет к нарушению условий кредитного договора или их изменению.

Обзор рынка кредитования свидетельствует, что потребительский кредит является одним из наиболее востребованных обществом банковских продуктов. Рассмотрим текущее состояние дел в сфере потребительского кредитования в России (рис. 2).

Рынок потребительского кредитования за анализируемый период показывает высокие темпы роста. За период с 01.01.2017 года по 01.07.2019 года объем кредитов, предоставленных кредитными организациями, физическим лицам вырос на 50,8 % и, по мнению аналитиков рейтинговых агентств, приближается к точке насыщения. За 2018 год было выдано более 16 млн. потребительских кредитов, а объем потребительского кредитования достиг 2721,2 млрд рублей, тогда как в 2017 году объем потребительского кредитования составил 1361,7 мрлд. рублей. За первую половину 2019 года уже выдано потребительских кредитов на 1384,8 млрд. рублей. Рынок потребительского кредитования бьет рекорды, особенно если сравнивать с показателями кризисного 2015 года, когда было выдано потребительских кредитов лишь на 1,1 трлн.рублей. В 2016 году рост объемов данного вида кредитования составил 37 % по сравнению с показателем предыдущего года, и на 83 % вырос объем кредитования в 2017 году по сравнению с показателем 2015 года. Рост объемов потребительского кредитования связан с постепенным снижением Банком России ключевой ставки (с 11 % в июле 2015 года до 7,0 % в сентябре 2019 года), высокими инфляционными ожиданиями населения и высокой активностью кредитных организаций к увеличению процентных доходов, через проведение сезонных акций и программ рефинансирования.

Однако, как отмечают большинство аналитиков банковского сектора, замедлился рост количества предоставленных кредитов (рис. 3).

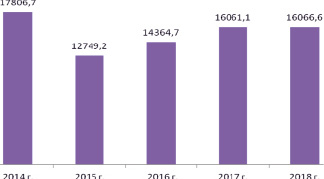

В 2018 году прирост количества предоставленных кредитов населению по сравнению с 2017 годом составил менее 1 %, зафиксировавшись на уровне 16 млн. заемщиков [5]. Данный показатель не смог достичь уровня аналогичного показателя 2014 года, когда количество предоставленных кредитов составляло 17,8 млн. Это привело к увеличению в 2 раза средней суммы предоставленного физическому лицу кредита в 2018 году по сравнению с 2017 годом. Средняя сумма кредита в 2018 году составила 169,4 тыс. рублей, что в 17 раз больше данного показателя 2016 года. Как отмечают аналитики банковского сектора, в ряде крупнейших банков средняя сумма потребительского кредита в 2018 году составляла 450-500 тыс. рублей для первичных клиентов и 750 тыс. рублей для клиентов, обратившихся за получением кредита второй раз и более и для зарплатных клиентов. Ряд кредитных организаций, как отмечают аналитики рейтинговых агентства, продолжали выдавать «новые» кредиты заемщикам, имеющим просрочку по действующим кредитам. Деятельность кредитных организаций, ослабляющих стандарты андеррайтинга в целях выполнения показателей роста кредитного портфеля и прибыльности, неблагоприятно влияет на качество кредитного портфеля в долгосрочной перспективе.

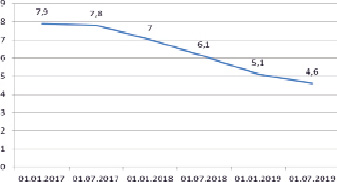

Объем просроченной задолженности в банковском секторе снижается медленными темпами с 856,1 млрд. руб. на 01.01.2017 года до 759,4 млрд. рублей на 01.07.2019 года. Снижение данного показателя связывают со списанием «плохих» долгов кредитными организациями. Однако в связи с быстрым ростом объемов потребительского кредитования в анализируемом периоде удельный вес просроченной задолженности снизился на 3,3 п.п. (рис. 4).

Рис. 3. Динамика количества предоставленных потребительских кредитов, тыс. ед. [4]

Рис. 4. Удельный вес просроченной задолженности по предоставленным потребительским кредитам, % *Источник: составлено авторами по данным официального сайта ЦБ РФ

Рост средней суммы предоставленного физическому лицу кредита и низкий рост располагаемых доходов у заемщиков может привести к росту дефолтности по потребительскому кредитованию. Аналитики рейтинговых агентств считают, что рост объемов кредитования населения должен замедлиться благодаря действию ряда факторов:

– в обществе произойдет насыщение спроса на потребительские кредиты;

– наблюдается слабый рост располагаемых доходов населения;

– Банк России вводит меры, ограничивающие рост потребительского кредитования.

В целях ограничения роста необеспеченного потребительского кредитования Банк России неоднократно повышал надбавки к коэффициентам риска. С целью регулирования кредитной деятельности банков введен показатель долговой нагрузки (ПДН) заемщика и с 1 октября 2019 года Банк России вводит специальные надбавки для кредитов, предоставляемых кредитными организациями заемщикам с высокой долговой нагрузкой. Предоставляя кредиты заемщикам с накопленной долговой нагрузкой, кредитные организации обязаны формировать дополнительный запас капитала, необходимый для покрытия возможных убытков. Это приведет к снижению рентабельности капитала банков. Вводимые надбавки снизит интерес коммерческих банков к рискованному потребительскому кредитованию.

Заключение

По оценке аналитиков банковского сектора, в целом долговая нагрузка жителей России относительно других стран невысока, а по необеспеченным кредитам находится на среднем уровне, и ещё не достигла уровня, при котором она стала бы источником спада в экономике страны. При этом запасы, накапливаемые финансовым сектором, будут сдерживать нарастание рисков финансовой стабильности. Однако для дальнейшего возрастания вклада потребительского кредитования в экономический рост, необходим рост располагаемых доходов жителей России за счет увеличения производительности труда.