Введение

«Риск» – это процесс, который направлен на постижение цели, сопряженное с опасностями, угрозами, потерями либо неудачами. Помимо этого, встречаются трактовки, где риск – это сбившиеся от запланированных исходов, неожиданные итоги либо, проще говоря, шанс потерять что-то. Но все трактовки имеют один смысл, что риск взаимосвязан с какими- то нехорошими результатами, утратами, что риск характеризует неопределенность. Наиболее уточненную трактовку дает О.А. Кулагина, где риск – «возможный неблагоприятный результат при неопределенности» Неопределенность выявляется в информационных ресурсах на всех ступенях переработки. Неопределенность сложно измерить, традиционно ее измеряют согласно качеству, к примеру, неопределенность данных равно тридцать процентов.

Цель исследования является изучение сущности рисков и неопределенности в менеджменте.

Материалы и методы исследования

Методологическую основу исследования составили труды отечественных ученых в области менеджмента.

Результаты исследования и их обсуждение

Неопределенность выявляется в информационных ресурсах на всех ступенях переработки. Неопределенность сложно измерить, традиционно ее измеряют согласно качеству, к примеру, неопределенность данных равно тридцать процентов [1].

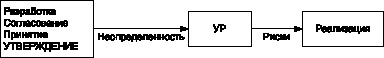

Традиционно неопределенность связана со стратегическим решением, но риск связан с выполнением, то есть результатом (рис. 1).

Неопределенностью считается началом проявления риска. Именно сокращение неопределенности, которое способствует рискам, является главной миссией административных структур и работников.

В том случае, когда существуют некоторые последовательные решения, то риск предыдущих решений выступает неопределенностью для дальнейших (рис. 2).

Неопределенность – это явления и процессы.

В качестве явлений, неопределенность является совокупностью нескоординированных и разных положений, где данные взаимоисключающи либо недостаточны. Явлениями служат ситуации, возникшие против желания персонала и невозможность перечить ходу положений.

В качестве процесса неопределенность выступает результатом работы плохого специалиста, который принимает неправильные решения, потому что решения принимают при определенной четкости, когда руководство в силах точно наметить итог любой альтернативы, присчитать любой исход процесса. Заметим, что немногие предприятия или лица принимают решения при четкой определенности. Но этому есть место быть. Помимо этого, составляющие усложненных больших решений, возможно, принимать в качестве определенных.

Степень определенности в принятии решений взаимосвязано с внешней средой, что укрепляется с устойчивым нормативно – правовым законодательством, которое ограничивает число выбора и снижает риск.

К примеру, принятие решения об инвестиции нераспределенного дохода в государственные акции, где управленец явно осведомлен об объемах вкладываемых средств, вправе определять временной промежуток вклада, подсчитать доход и четко рассчитать запланированный доход этого дела. Правительственные структуры могут не исполнить то, что должны и прописано соглашении, при ЧС, хотя зачастую это маловероятно. Но на самом деле это менее определенно, в сравнении с развитыми государствами.

Рис. 1. Взаимодействие неопределенности и риска

Рис. 2. Возрастание риска

Решения, которые принимают при неопределенности и риске, исход, не являющийся точным, однако возможный итог легче сопоставить. Вероятность варьируется в пределах от нуля до единицы, предоставляя шанс совершить это действо. Совокупность возможных вариантов равен 1.

Риски существуют разные в случае стратегических решений, в экономической системе есть типы риска: страховой, валютный, кредитный и т. п. Согласно видам риска, вероятность определяется статистически-математическими способами [2].

Самым удобным методом нахождения вероятности служит объективный взгляд, в том случае, когда возможно найти статистически-математическим способом согласно опытным изучениям. Вероятность объективно определяется, для полноценных данных, чтобы прогнозирование оказалось верным.

Далеко не все предприятия обладают полноценными данными для объективности оценивания вероятного исхода. В данном аспекте зачастую администрация рассматривает выбор по определенным субъективным либо планируемым вероятностям.

Благоприятным стратегическим решением при возникновении риска служит страхование. Наблюдение наступления страховых событий во всех сферах проводится полноценно. Для этого руководство просчитывает возможность наступления страхового события и принятия решений о том, страховать либо не страховать конкретную недвижимость предприятия, какие-то финансовые операции и т. п.

Страховые компании на этой базе рассчитывают сумму страхования и сумму, необходимую для заключения страхового договора, чтобы покрыть возможные расходы и получить доход.

Решение, принимаемое при неопределенности, нельзя рассчитать возможность планируемых итогов, если нужно учесть условия новые и усложненные из-за отсутствия возможности обладать доступными данными, которая способствует объективным оценкам вероятности, или реальное событие, не подчиняющееся всеизвестным законам. Неопределенность свойственна некоторым разрешениям, которые принимаются в стремительно меняющемся мире.

При неопределенности, руководство применяет 2 вероятности:

1) попытка обладать дополнительными релевантными данными и тщательно провести анализ проблемы, что может снизить уровень новизны и усложнить дела. В этом случае руководство объединяет данные с опытом, возможность обсуждения либо на интуитивном уровне для придания итогов субъективных либо предполагаемых возможностей;

2) возможно осуществлять деятельность согласно прошлому опыту, рассуждая и полагаясь на интуицию и осуществить прогноз исхода событий. Это нужно, когда время сжато для отбора дополнительных данных [3].

Релевантные данные могут быть получены разными методами. Есть внешние ресурсы – разные статданные официальных учреждений и ведомств, итоги социсследований, итоги переписи и т. п.

Если внешние источники отсутствуют в организации, то в праве проводить свои анализы. При исследовании рыночного сегмента часто применяется в прогнозах востребованность новейших товаров, телешоу, политических деятелей.

В практической деятельности неопределенность и принятие решений редко можно встретить, вследствие того, что в при различных делах, возможно отобрать какие-то дополнительные релевантные данные, провести анализ ситуации, или принять решение на базе рассуждений, интуитивного подхода, накопившегося навыка администрирования, которое снижает степень неопределенности. Зачастую неопределенность присуща в социокультурно-политических и наукоемких областях деятельности.

Например, принятие решений при неопределенности – это создание нового усложненного технического средства. Причиной служит временной промежуток, тогда как конкуренты создают результативнее техсредство, либо совершаются инновации, которые исключают использование создаваемого технического средства.

В реальности неопределенность – это единство. Неопределенность делится на 2 части: объективные и субъективные. Объективные не находятся в зависимости от руководства, работника, которые разрабатывают решения, где ресурс неопределенности располагается за пределами предприятия. Субъективными неопределенностями служат процессы, возникающие вследствие профессиональных ошибочных допущений. Ресурсами неопределенности служат внутриорганизационные моменты. Работнику необходимо учиться снижать степень субъективных факторов неопределенности.

Выделяют 3 степени неопределенности:

– низкая, которая не влияет на разработку управленческих решений;

– средняя, требующая пересмотра действующих процессов разработки управленческих решений;

– высокий, который требует формирования новейших шагов по разработке управленческих решений.

Причины возникновения неопределенности:

– нехватка полноценных, правдивых данных;

– сложный процесс переработки данных;

– монополизация нужных данных внешними управленческими структурами [4].

Информация очень сильно влияет на неопределенность. Руководству нужно адаптироваться на документальные данные (дипломы, свидетельства и т. п.).

Задачами работника для уменьшения неопределенности, который имеет дело с данными являются: поиск данных; отбор ценных данных от дезинформации; оценивание свойств данных; отделение важных данных, которые анализирует текущее положение дел РУР.

Выбор необходимых данных нуждаются в специфичных средствах, финансах и профессионализме в качестве важных элементов. Данные ценятся согласно объемам, достоверности, ценных свойств и насыщенностью. Размер данных показывает свойство полноценных данных какого-либо объекта менеджмента для того, чтобы принять правильное решение.

Правильность данных – это отношение фактической информации и всех данных, в процентном выражении, также есть 3 степени: абсолютный – стопроцентный, доверительный – свыше восьмидесяти процентов и негативный – меньше восьмидесяти процентов.

Ценностные данные снижают затраты источников производства (материальных ресурсов, временного интервала, финансов) на принятие необходимого решения. Ценностное свойство данных словно продукт, который имеет цену потребления.

Насыщенные данные – это отношение профессионально-фоновых данных.

Трудность переработки данных связана трудность самих данных; отсутствием временного создания.

Монополизация данных – это причинно-следственное коррупционное проявление в разных госорганах.

Риском признается вероятный убыток ресурсов либо недополучение прибыли, который связан с определенным выбором.

Риск непосредственно взаимосвязан с менеджментом. Работнику невозможно ликвидировать риск вообще, однако выявив повышенный риск, количественно измерив, работник обязан овладеть положением и уметь управлять им.

Риск в менеджменте – это равновесие рискового и выгодного уровня осуществления принятого решения.

Работнику нужно сравнивать позитивные и негативные вероятные решения и анализировать возможный исход, определяя оправдан ли риск по сопоставлению с вероятной прибыльностью.

Риск в менеджменте в качестве научно-профессиональной специализации предполагает усложненный раздел менеджмента, потому что лежит на границе разных областей познания и для которой нужны механизмы смотря на виды рисков и неопределенностей.

Б. Мильнер и Ф. Лис предложили разделить риски на области причин – внешние и внутренние риски.

Внешними рисками предполагают риски внешнего окружения, которое окружают организацию, к ним относят политико-законодательные, природные, регионально-отраслевые, макроэкономические риски.

Организация не в силах повлиять на них, спрогнозировать и учесть их в своей работе [3].

Внутренними рисками являются риски, формируемые при менеджменте организацией, это: производственно-инвестиционные, коммерческие риски.

Причиной является нерезультативный менеджмент, ошибка проводимого маркетинга, зачастую внутриорганизационные превышения полномочий.

Важными при внутренних рисках являются кадровые риски, которые связаны с квалификационным уровнем и характером рабочего организации.

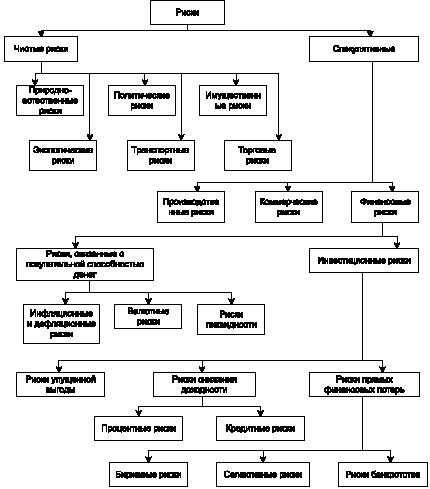

Полноценной трактовкой выступает разделение рисков, предложенная отечественным ученым-экономистом А.П. Шапкиным, который базовым признаком видит последствия и делит производственные риски на чистые и спекулятивные (рис. 3).

Чистыми рисками (иногда называемые «простые») предполагают убыток предпринимательства, последствиями которых являются чрезвычайные события, несчастные случаи, недееспособность менеджеров организации и т. д.

Спекулятивные риски – это убытки в добавочном доходе бизнесмена, причинами которых выступает курсовые сдвиги валютных изменений, конъюнктуры рыночной системы, инвестиционные тенденции и т. д.

По области работы классифицируют производственно-коммерческие и финансовые риски.

Производственные риски взаимосвязаны с неисполнением предприятием собственных запланированных обязательств по изготовлению продукции, услуг по условиям внешней и внутренней среды.

Коммерческими рисками выступают риски убытков финансовой и хозяйственной сферы; вследствие упадка закупочных процессов, увеличение ценовой закупки продукции, рост расходов обращения, убыток продукции при обращении и т. д.

Финансовыми рисками является невыполнение предприятием собственных финансовых обязанностей, вследствие тенденций ликвидности, задержка по оплате, курсовые спады и рост.

Согласно важной причине проявления рисков, классифицируются на типы:

– природные риски – это проявления стихий природы;

– экологические риски – риски, которые объединены с обретение гражданской ответственности за причинение ущерба окружающему миру;

– политическими рисками служат риски, проявляющиеся в убытках либо уменьшения дохода, вследствие госполитики;

– транспортными рисками служат риски, которые объединены с провозом грузов различными транспортными средствами;

– имущественными рисками служат риски вследствие банкротства;

– торговыми рисками служат риски вследствие задержек по оплате, не вовремя доставленной продукции, отказы от оплаты и т. д.

Большая часть рисков связана с покупательной возможностью – инфляционно-дефляционные и валютные риски, риски ликвидности.

Инфляционным риском предполагают обесценивание реальной покупательной способности денежных средств, где бизнесмен реально убыточен. Дефляционным риском выступает снижение цен, снижением прибыли. Валютным риском выступает тенденция валютных курсов, причисляемых к спекулятивным неопределенностям.

Из-за этого потери одной стороны вследствие изменения валютных курсов, другая сторона, приобретает добавочный доход и наоборот. Неопределенность ликвидности взаимосвязана с убытками при размещении акций либо продукции вследствие переоценки их качественной и покупательной стоимости [5]. Инвестиционная неопределенность взаимосвязана с неполучением либо потерей доходности при осуществлении инвестпроектов. Согласно А.П. Шапкину риски недополученной пользы и сокращения прибыльности, биржево-селективные риски, банкротство. Риск недополученной пользы – это финансовая утрата вследствие неисполнения определенного процесса. Риск сокращения прибыльности связан с сокращением уровня процентной ставки и доходов портфельных инвестиционных средств, существует процентно-кредитный риск. Процентным риском признают превышение процентов, которые выплачивают по инвестиционным средствам, над процентами по кредитным средствам. Кредитная неопределенность наступает при неоплате заемщиком основного долгового обязательства и процентных выплат, которые обязан банку.

Рис. 3. Структура экономических рисков [1]

Биржевыми рисками выступают убыточность биржевых сделок, селективными рисками являются неверно организованные инвестсредства, к примеру в ценные бумаги. Риск обанкротиться взаимосвязано с общим убытком бизнесмена своих средств вследствие неоправданного вклада. Приведенная классификация видов и подвидов рисков не отвечает в полной мере на вопрос, каков же подход существенный и будет способствовать уменьшению риска. Различные деления показывают на актуальность исследования предпринимателем для определения важных факторов реализации финансово-производственной работы.

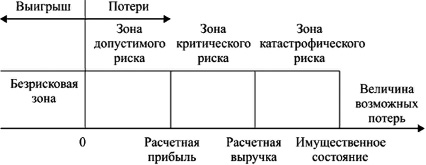

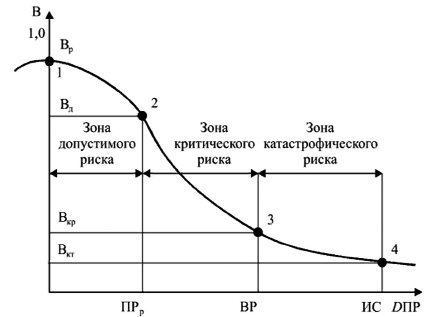

Для рассмотрения основных показателей риска необходимо для начала определить сферы риска согласно величине утрат, которые возникают при осуществлении проекта (рис. 4).

Рис. 4. Сферы риска

Сфера, где убытка нет, именуют безрисковой сферой, которой свойственны 0 утрат либо негативные (доход больше утрат).

Сферой допустимого риска берется зона, где предпринимательство держит собственную экономическую ценность или когда убыток имеет быть, однако, не менее запланированного дохода.

Пограничные сферы дозволенного риска приравниваются потерям, которые равны рассчитываемому доходу от предпринимательства.

Опасной сферой является зона критического риска, характеризующая возможные убытки, которые превышают запланированный доход рассчитываемой прибыли от предпринимательской деятельности, которая является совокупностью расходов и доходов.

То есть зона критического риска опасна убытками, превышающих планируемый доход и приводят к невосполнимым убыткам всех инвестиций проекта. В этом случае бизнесмен не имеет прибыли, и потери превышают затраченных средств.

Помимо критического риска, необходимо просмотреть катастрофический риск.

Сфера катастрофического риска – убытки, превосходящие критическую зону и максимально достигающие имущественное положение бизнесмена. Катастрофический риск приводит к банкротству организации, ликвидации и выставление на продажу имущественные средства.

К катастрофическому риску относят не зависимо от имущественных либо денежных потерь риск, который связан с опасностью для здоровья человека либо ведущий экологическую чрезвычайную ситуацию.

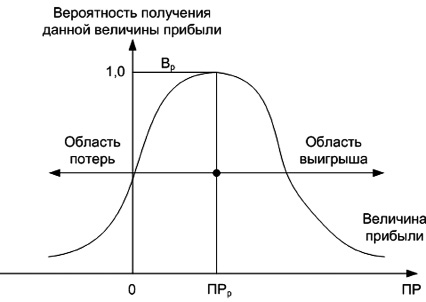

Полноценную картину риска показывает кривая разделения вероятностей убытков либо графическая картина взаимосвязи возможных убытков от их степени, что показывает, возникнут ли те или иные убытки.

Для установления кривой возможных убытков, нужно показать доход принимать в качестве случайной величины и изобразим кривую распределения возможностей получения конкретного размера дохода (рис. 5) [5].

Для построения кривой предположим:

1. Вероятнее получение дохода принятой за ПРр. Возможность (Вр) получения данного дохода доходит максимума, значит ПРр – это математическое ожидание дохода.

Возможность получения дохода, больше либо меньше, если сопоставлять с рассчитываемой ниже, чем выше данный доход отличен от рассчитываемой, т. е. вероятность отличия рассчитываемого дохода постепенно снижается при увеличении сдвигов.

2. Потерей дохода ПР) принимают ее снижение в сопоставлении с рассчитываемой ПРр. Реальный доход равен ПР, соответственно DПР = ПРр – ПР.

3. Возможность только огромных убытков = 0, потому что убытки обладают верхним пределом (кроме убытков, к которым невозможно применить оценку по количественному параметру).

Рис. 5. Кривая возможного приобретения конкретного дохода

Данные предположения можно оспорить, потому что в реальности возможно применять не для всех типов риска. Однако точно выражают общие тенденции предпринимательского риска и основаны на том, что доход – случайная величина, которая подчиняется нормальному закону перераспределения.

Следуя кривой возможного приобретения дохода, изобразим кривую перераспределения возможных убытков в доходе, которая называется кривой риска. На самом деле это та же кривая, однако, построена в иной системе координат (рис. 6).

Отразим на кривой перераспределения возможных убытков дохода несколько свойственных точек.

Первой точкой (DПP = 0 и В = Вр) выделим возможность минимальных убытков в доходе.

Второй точкой (Вкт > ПР = ПРр и В = Вд) охарактеризуем вероятные убытки, которые планируется получить, т. е. полная мера дохода, возможность равная Вд. Точки один и два пограничны, которые определяют зону возможного риска.

Третьей точкой (ПР = ВР и В = Вкр) описывается степень убытков, которые равны рассчитываемой выручке ВР. Возможность убытков обозначается Вкр. Точки два и три показывают ограничения зоны критического риска.

Четвертой точкой (ПР = ИС и В = Вкт) описываются убытки, приравненные имущественному (ИС) состоянию бизнесмена, возможность которых обозначается Вкх. Среди точек три и четыре расположена зона катастрофического риска.

Убытки, которые превышают имущественное состояние бизнесмена, не принимаются в расчет, потому что их нельзя вернуть.

Возможности убытков – это важный индикатор, который позволяет судить запланированный риск и его приемлемость, для этого построенная кривая называют «кривая риска».

Возможность катастрофических убытков называют индикатор, который свидетельствует ощутимую опасность всего положения (к примеру, равен 0,2), то бизнесмен заранее отречется от данного проекта и не допустит этот риск.

Итак, если при оценивании риска можно изобразить не всю кривую возможного риска, а лишь определить 4 свойственные точки (более вероятную степень риска и возможно допустимые, критические и катастрофические убытки), то задача оценивания решена.

Знать эти индикаторы достаточно, чтобы соглашаться на риск.

Рис. 6. Кривая перераспределения возможностей возникновения убытков в доходе

Бизнесмену, который оценивает риск, в большей степени характерен не точечный, а интервальный ориентир. Знания о том, что возможно достичь убытка в размере одной тысячи рублей в запланированном проекте будет достигать примерно 10 %, его заинтересованность выражена в том, насколько возможно потерять сумму, которая находится в конкретных интервалах, к примеру, 1–1,5 тысяч рублей.

Кривая возможных убытков дает ответ вопрос как средняя степень возможных убытков в определенной границе.

При принятии запланированных решений о возможном риске главное представлять не определенные убытки, а возможность того, что убытки не перейдут за пределы определенного интервала, что и выступает важным индикатором риска.

Возможность того, что убытки не будут превышать определенный интервал, является надежностью плана, индикаторы риска и надежности взаимосвязаны.

Зная индикаторы риска – Вр, Вд, Вкр, Вкт – это помогает принятию решения по проекту. Для данного принятия решения не только важно рассчитать индикаторы допустимого, критического и катастрофического риска. Необходимо определить границы данных индикаторов, более которых не принимаются в запланированном проекте, чтобы не войти в сферу чрезмерного, неприемлемого риска.

Пограничная степень проявления допустимого, критического и катастрофического риска именуются Вд, Ккр, Ккт. Индикаторы должны определяться и рекомендоваться прикладной теорией риска. Б. Врублевский рекомендует придерживаться ориентира на значения индикатора риска Кд = 0,1; Ккр = 0,01, Ккх = 0,001, т. е. 10,1 и 0,1 %, не нужно соглашаться на проект, если в 10 случаях из 100 есть риск убытка, в 1 случае из 100 убыток и лишь в 1 случае из 100 лишиться имущества.

Зная 3 индикатора риска и интервал предельного риска, определим общую приемлемость риска при составлении проектов:

– допустимый риск не более предела значений (Вд < Кд);

– критический риск менее предела величин (Вкр < Ккр);

– катастрофический риск не более предела величин (Вкх < Ккх).

Итак, важным в оценивании предпринимательского риска является навык построения кривой возможных убытков либо определение границ и индикаторов допустимого, критического и катастрофического риска.

Есть механизмы, применяемые для построения кривых возможных убытков.

Среди практических механизмов построения кривой риска выделяют статистический, экспертный, расчетно-аналитический.

Статистический механизм изучает статистику убытков, которые присутствуют в предпринимательстве, определяются колебания среди конкретных уровнях убытков.

Если статмассив внушителен, то колебания проявления этой ступени убытков при первом взгляде напоминает возможность их появления и можно построить кривую возможных убытков, являющаяся кривой риска.

Определяя колебания некоторых убытков, деля соответствующие ситуации на их совокупность нужно в общие случаи, вносят бизнес – проекты, где убытков не наблюдалось, а только рост дохода. В противном случае индикаторы возможных убытков и риски будут превышены.

Экспертный способ или метод экспертных оценок относительно предпринимательского риска осуществляется через исследование мнений именитых администраторов либо опытных работников.

Лучше всего если эксперты оценят возможность появления конкретных убытков, где возможно отыскать среднюю величину экспертных оценок и проследить изменения на примере кривой перераспределения возможностей.

Достаточно и определение экспертных оценок возможного получения конкретной степени убытков в 4-х свойственных точках. Или если интерпретировать по-другому, нужно определить экспертным способом индикаторы более приемлемо допустимых, критических и катастрофических убытков, принимая в расчет степень их вероятности [6].

По вышеуказанным 4-м свойственным точкам нетрудно примерно изобразить кривую перераспределения возможных убытков. Несомненно, при скромных данных экспертных оценок колебания выглядят не совсем красочно, а кривая возможностей, согласно данного рисунка, строится по неточным координатам. Однако полноценную картину риска и его индикаторов лучше наибольше узнать, чем не планировать риски вообще.

Заключение

Расчетно-аналитический инструмент строения кривой перераспределения возможных убытков и оценивания на этой базе индикаторов риска основывается на теоретико-методологических предположениях. Как уже упоминалось, практическая теория риска действует лишь к страховому и игровому риску и неопределенности.

Части теории игры применяются ко всем типам риска в бизнесе, однако практические матметоды расчетов производственно-коммерческого, финансового риска на базе теории игр до сегодняшнего дня не разработаны.