Введение

В настоящее время российской экономике присущи высокий уровень риска в предпринимательской сфере и серьезные финансовые проблемы, основной причиной возникновения которых является глобальный экономический кризис и неблагоприятная внешняя геополитическая обстановка. В таких экономических условиях финансовое состояние предприятий чаще всего можно охарактеризовать как неустойчивое с повышенным уровнем риска неплатежеспособности или кризисное. Перечисленные выше факторы показывают на сколько актуальным является оценка финансовой устойчивости компании.

Изучение современных методик оценки финансовой устойчивости фирмы представляет собой цель проведенного исследования.

В процессе написания статьи авторы использовали такие методы научного познания как обобщение и изучение, метод синтеза и теоретического анализа.

Результаты исследования и их обсуждение

Одним из основных факторов эффективного развития компании и стабильности ее финансового положения является показатель финансовой устойчивости. Финансовая устойчивость зависит не только от стабильности функционирования внешней экономической среды и результатов деятельности компании, но и от своей способности адаптироваться к возникающим изменениям как внутри организации, так и на рынке товаров и услуг.

Изучив работы отечественных и зарубежных экономистов, можно сказать, что финансовая устойчивость основывается на оптимальном соотношении между видами активов организации и соответствующими источниками их формирования [1, с. 1].

К примеру, в своих научных трудах Л.Т. Гиляровская рассматривает понятие финансовой устойчивости предприятия как оценку различных сторон своей деятельности.

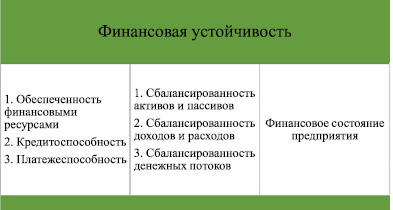

На рисунке наглядно представлены составляющие финансовой устойчивости компании, выделенные В.Ю. Волынским, Р.Г. Лебедевой.

В.Ю. Волынский и Р.Г. Лебедева отмечают, что финансовая устойчивость оказывает влияние и на обеспеченность финансовыми ресурсами компании и на сбалансированность активов, и на финансовое состояние фирмы.

Опираясь на данные рисунка, можно сделать вывод о том, что сущность финансовой устойчивости заключается в грамотном и эффективном формировании, распределении и использовании финансовых ресурсов предприятия.

Дальнейший анализ научных работ позволяет условно разделить на три группы существующие методики оценки финансовой устойчивости предприятия (табл. 1).

Качественная оценка финансовой устойчивости предполагает определение степени финансовой устойчивости предприятия.

Составляющие финансовой устойчивости организации [2]

Таблица 1

Группы методик оценки финансовой устойчивости

|

Методики оценки финансовой устойчивости |

||

|

Качественная оценка |

Количественная оценка |

Оценка финансовой несостоятельности предприятий |

А.Н. Жилкина в своей работе выделяет 4 типа финансовой устойчивости [3]:

1. Абсолютная финансовая устойчивость (ООПФ < П1);

2. Нормальное устойчивое финансовое состояние (ООПФ < П1 + П2);

3. Неустойчивое состояние, подразделяется на два вида:

а) допустимое неустойчивое финансовое состояние  ;

;

б) недопустимое неустойчивое финансовое состояние характеризуется невыполнением неравенства.

4. Кризисное финансовое состояние (ООПФ ≥ НИФ)

Помимо этого А.Н. Жилкина напрямую связывает финансовую устойчивость с платежеспособностью предприятия, а именно:

1. Абсолютная платежеспособность ⇒ Абсолютная финансовая устойчивость;

2. Нормальная платежеспособность ⇒ Нормальная финансовая устойчивость;

3. Достаточная платежеспособность финансовая устойчивость ⇒ Допустимое неустойчивое состояние;

4. Недостаточная платежеспособность ⇒ Недопустимое неустойчивое состояние;

5. Неплатежеспособность ⇒ кризисная финансовая устойчивость.

К минусам качественной оценки финансовой устойчивости авторы научных работ относят:

– затрудненное сравнение финансового состояния одного предприятия с другим;

– отсутствие показателей динамики развития предприятия и как следствие невозможность принятия управленческих решений.

Для решения перечисленных выше проблем ученые-экономисты применяют методику количественной оценки, которая основана на расчете финансовых коэффициентов (табл. 2).

Таблица 2

Коэффициенты, определяющие финансовую устойчивость компании [4]

|

Показатели |

Порядок расчета |

|

Коэффициент маневренности капитала |

|

|

Коэффициент структуры долгосрочных вложений |

|

|

Коэффициент соотношения собственных и заемных средств |

|

|

Коэффициент обеспеченности запасов собственными средствами |

|

|

Коэффициент устойчивости финансирования |

|

|

Коэффициент реальной стоимости имущества |

|

Кроме этого, рассчитав финансовые коэффициенты, можно использовать метод рейтинговой оценки. Метод рейтинговой оценки представляет собой сравнение финансовой устойчивости организации путем расчета рейтингового коэффициента для всех исследуемых организаций с рейтинговым коэффициентом идеального (эталонного) предприятия.

Под идеальной организацией чаще всего предполагают организацию с наиболее высокими показателями.

При построении рейтинговой оценки используются средние величины: т. е. среднее значение показателя отчетного периода следует разделить на среднее значение показателя предыдущего периода; и темповые коэффициенты роста, для точности расчета которых следует данные по каждому коэффициенту на конец периода разделить на те же данные, но уже в начале периода.

Третья группа, которую выделили авторы данной статьи, это оценка финансовой несостоятельности компаний. В экономической литературе рассматриваются разные подходы к оценке финансовой несостоятельности организаций, например, в законодательстве РФ есть определенные коэффициенты, позволяющие проанализировать риск банкротства, это:

– коэффициент текущей ликвидности (определяется соотношением оборотных активов к краткосрочным пассивам > 2);

– коэффициент обеспеченности собственным капиталом (рассчитывается как отношение оборотных средств к оборотным активам > 0,1).

Нахождение хотя бы одного из показателей ниже установленного минимума говорит о том, что организация находится на грани банкротства.

Очень много методик оценки вероятности банкротства представлено в иностранной литературе, например, модель Бивера, методы Альтмана, формула Таффлера, формула Фуллера, модель Р. Лиса и другие.

Однако в современной российской экономике для расчета риска несостоятельности (банкротства) данные модели не могут быть применимы, так как они разработаны под зарубежные организации с их спецификой.

Подводя итоги, следует сказать, что методы первой группы предоставляют качественную оценку финансовой устойчивости предприятия, основным достоинством которых является большой выбор определений финансовой устойчивости предприятий, характеризующих их платежеспособность. Для расчета финансовой устойчивости предприятия следует определять, как показатели обеспеченности активов источниками их формирования, так и давать оценку платежеспособности предприятия, так как она является важным внешним показателем финансовой устойчивости.

Перечисленные выше минусы первой группы методик подводят к необходимости применения методов количественной оценки финансовой устойчивости. Однако здесь основным минусом является выбор нормативных ограничений для предприятий отдельно анализируемой отрасли.

Выводы или заключение

Финансовую устойчивость следует рассматривать через степень риска возникновения банкротства.

Для того, чтобы можно было адекватно оценивать финансовую устойчивость российских компаний следует:

– проводить качественную оценку финансовой устойчивости, т. е. определить ее тип и оценить степень платежеспособности;

– делать расчеты финансовых коэффициентов и давать адекватную оценку полученным результатам, руководствуясь установленными нормативами в каждой конкретной отрасли;

– оценивать риски вероятности наступления банкротства прежде чем оно наступит, а значит делать это регулярно.

В заключение важно подчеркнуть, что своевременная и правильная оценка финансовой устойчивости компании позволит добиться эффективного управления финансовыми потоками компании и успешной реализации ее финансовой стратегии, что в условиях рынка повышает конкурентные преимущества компании.