Введение

Розничный банковский бизнес является одним из приоритетных направлений развития современной банковской практики. Быстро меняющиеся условия предоставления банковских услуг диктуют необходимость постоянного совершенствования и обновления методов и стандартов продвижения банковских продуктов.

Рынок банковских услуг стремительно развивается. В условиях жесткой конкурентной борьбы наибольшее значение приобретает качество и разнообразие предлагаемых банковских продуктов и услуг. Инструментом достижения высоких темпов доходности банковских операций является рационально выстроенная и организованная система розничного банковского обслуживания [1, 58].

Цель исследования

Актуальность данного исследования определяется смещением ключевого направления банковской индустрии в сторону розничного обслуживания, когда одним из основных направлений для банка становится анализ возможных путей развития розничного обслуживания и выбор правильной стратегии, которая позволит в будущем получить ожидаемый результат.

Целью данной работы является исследование системы банковского розничного обслуживания в деятельности конкретного коммерческого банка, анализ актуальных проблем его развития и выработка предложений по совершенствованию розничного направления. В качестве объекта проведенного анализа был выбран ПАО Курскпромбанк, который является региональной банковской структурой. Предметом исследования в данной работе является концепция организации работы коммерческих банков с розничными клиентами и направления совершенствования продвижения розничных банковских услуг.

Материал и методы исследования

В качестве метода исследования выступают статистический и аналитический, прогнозный и сравнительный методы. Применение указанных методов позволило обеспечить обоснованность и достоверность проведённого анализа. Исследование было проведено на основе бухгалтерской отчетности ПАО Курскпромбанк, а также информации, размещенной на сайте Банка России.

Результаты исследования и их обсуждение

Под розничной банковской услугой понимается полезный эффект банковской операции, состоящий в удовлетворении заявленной клиентом потребности. Розничный банковский бизнес – это самостоятельное направление банковской деятельности, связанное с предоставлением стандартизированных услуг массовому потребителю. На данном рынке важно обеспечить стандартизацию продуктов, упрощение технологии их продвижения и на этой основе – снижение затрат банка. При этом «продуктовая линейка» должна быть достаточно широкой, чтобы удовлетворять потребности различных групп клиентов.

Розничный клиент банка – это любое физическое лицо, которое обращается в банк за каким-либо банковским продуктом или услугой. То есть это любой гражданин, пришедший в банк для получения кредита, внесения денежных средств на депозит, осуществления перевода, оплаты налогов или услуг, обмена валюты, совершения другой операции из длинного списка розничных услуг [4, 7].

Современная банковская практика выделяет кредитные операции, операции с ценными бумагами, посреднические операции, валютные и кассовые операции, операции с пластиковыми карточками и дистанционное банковское обслуживание (табл. 1).

Основная концепция любого коммерческого банка: надежный клиент – устойчивый банк, поэтому вся деятельность ПАО Курскпромбанк ориентирована на клиента.

В ПАО Курскпромбанк обслуживаются различные категории клиентов – частные лица, индивидуальные предприниматели, малый и средний бизнес, корпоративные клиенты и финансовые организации. Рассмотрим кредитные и депозитные операции ПАО Курскпромбанк в разрезе основных категорий клиентов (табл. 2).

Таблица 1

Классификация розничных операций, осуществляемых коммерческими банками

|

Основание |

Группировка операций |

Характеристика |

|

В зависимости от важности |

Основные |

Операции, которые для банка наиболее значимы |

|

Дополнительные |

Могут отсутствовать в перечне обязательных операций, направленных на привлечение новых клиентов |

|

|

Период появления |

Традиционные |

Операции, осуществляемые банком длительное время |

|

Современные |

Операции, которые возникли под воздействием научно-технического прогресса, направленные на совершенствование обслуживания клиентов. |

|

|

Характер операции |

Кредитные |

Размещение денежных средств |

|

Депозитные |

Привлечение денежных средств |

|

|

Расчетно-кассовые |

Расчетные и кассовые операции, включая валютные |

|

|

Прочие |

Неосновные банковские операции, направленные на получение дополнительной прибыли |

Таблица 2

Кредитные и депозитные операции ПАО Курскпромбанк в разрезе основных категорий клиентов, млн руб.

|

01.01.2017 |

01.01.2018 |

01.01.2019 |

|

|

Кредиты всего |

15 505,9 |

16 897,9 |

16 286,0 |

|

Кредиты корпоративным клиентам |

14 058,2 |

15 236,4 |

14 353,5 |

|

Кредиты розничным клиентам |

1447,7 |

1661,5 |

1932,5 |

|

Доля кредитов корпоративным клиентам, % |

90,6 |

90,1 |

88,1 |

|

Доля кредитов розничным клиентам, % |

9,4 |

9,9 |

11,9 |

|

Депозиты всего |

14987,4 |

16718,4 |

17 800,9 |

|

Депозиты корпоративных клиентов |

2626,4 |

2777,8 |

3382,8 |

|

Депозиты розничных клиентов |

12 361,0 |

13 940,6 |

14 418,1 |

|

Доля депозитов корпоративных клиентов, % |

17,5 |

16,6 |

19,0 |

|

Доля депозитов розничных клиентов, % |

82,5 |

83,4 |

81,0 |

При формировании ресурсной базы ПАО Курскпромбанк доля депозитов розничных клиентов составила 82,5 % в 2016 г., 83,4 % в 2017 г., 81,0 % в 2018 г. В отношении кредитных операций складывается обратная тенденция – доля кредитов корпоративным клиентам составила 90,6 % в 2016 г., 90,1 % в 2017 г., 88,1 % в 2018 г.

Итоги анализа состава кредитного портфеля банка говорят о четких приоритетах в направлениях кредитования, а именно целевым направлением является обеспечение кредитными ресурсами реального сектора экономики. В то же время формирование фонда кредитных ресурсов банка обеспечено привлечением средств розничных клиентов. Подобная схема отражает концепцию классического финансового посредничества, которую призваны реализовывать коммерческие банки в рамках экономической системы.

В связи с важностью вопросов формирования инвестиционных ресурсов рассмотрим процесс привлечения средств розничных клиентов ПАО Курскпромбанк.

По итогам анализа можно говорить о преобладании средне- и долгосрочных депозитов населения – в совокупности около 90 %. Постоянно неснижаемое значение имеют счета, открытые населением в режиме «до востребования», – около 5 %. Это объясняется тем, что текущие счета в ПАО Курскпромбанк традиционно использует население для осуществления различных расчетов и платежей, т. е. получение государственных субсидий, платежи по алиментам и т. д.

Таблица 3

Розничный депозитный портфель ПАО Курскпромбанк с точки зрения срочности привлечения ресурсов

|

01.01.2017 |

01.01.2018 |

01.01.2019 |

||||

|

млн. руб. |

уд. вес, % |

млн руб. |

уд. вес, % |

млн руб. |

уд. вес, % |

|

|

Счета «до востребования» |

612,4 |

5,2 |

696,5 |

5,4 |

758,2 |

5,6 |

|

Депозиты, размещенные на срок до 180 дней |

192,4 |

1,6 |

313,1 |

2,4 |

1210,0 |

8,9 |

|

Депозиты, размещенные на срок от 181 дня до 1 года |

36,5 |

0,3 |

78,4 |

0,6 |

424,0 |

3,1 |

|

Депозиты, размещенные на срок от 1 года до 3 лет |

7087,8 |

60,2 |

6828,6 |

52,9 |

6165,2 |

45,4 |

|

Депозиты, размещенные на срок свыше 3 лет |

3839,2 |

32,7 |

4989,5 |

38,7 |

5035,9 |

37,0 |

Исходя из важности привлечения средств розничного сегмента, банку необходимо применять новые меры по развитию розничного направления: улучшать качество обслуживания, расширять продуктовую линейка, активно используются различные форматы обслуживания клиентов (он-лайн, мобильный банкинг и т. д.).

В соответствии со сложившимися тенденциями необходимо понимание важности банковского маркетинга и рекламной политики для ведения банковского бизнеса.

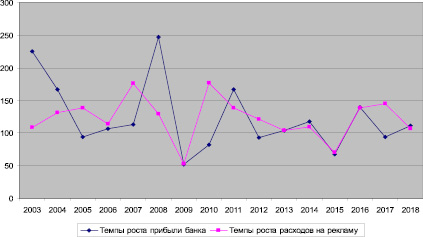

Рассмотрим темпы роста прибыли ПАО Курскпромбанк и его расходов на рекламу, используя данные бухгалтерского баланса и квартальной формы отчета о финансовых результатах (рис. 1).

Исходя из приведенного анализа, возможно говорить о том, что на отчетные даты в период с 2003 до 2018 годов пиковые точки двух графиков имеют равнозначную тенденцию, т. е. усиления маркетинговой деятельности банка и увеличение расходов на рекламу сопровождаются соответствующими изменениями полученной банком прибыли – ростом или падением.

Рассмотрим интенсивность присутствия в социальных сетях различных коммерческих банков (табл. 4).

Рис. 1. Динамика прибыли, полученной ПАО Курскпромбанк, и расходов, затраченных на рекламу, %

Таблица 4

Интенсивность присутствия в социальных сетях различных коммерческих банков по состоянию на 01.02.2019 г.

|

Количество подписчиков в официальной группе |

|||

|

ВКонтакте |

|

Одноклассники |

|

|

Сбербанк России |

2 572 932 |

427 979 |

1 539 692 |

|

ВТБ |

80 572 |

100 250 |

7181 |

|

Хоум Кредит Банк |

56 000 |

87 127 |

77 364 |

|

Тинькофф Банк |

366 584 |

132 740 |

58 726 |

|

Россельхозбанк |

32 205 |

5619 |

11 691 |

|

Курскпромбанк |

– |

– |

397 |

По результатам анализа присутствия в социальных сетях различных коммерческих банков можно говорить об отставании ПАО Курскпромбанк. В социальной сети «ВКонтакте» официальная страница банка вообще отсутствует. Необходимо усилить работу в отношении социальных сетей в коммуникационных и аналитических целях.

Информация, полученная из социальных сетей, может использоваться, но она не является ключевой для принятия решения. Оценка заемщика по социальному профилю не является полноценным модулем в скоринговом решении. В теории, чем большим объемом достоверной информации банк обладает о потенциальном заемщике, тем качественнее будет его оценка.

Таким образом, поведенческий мониторинг очень перспективное направление развития, и будет особенно актуально при системе онлайн-кредитования. Однако, сбор информации о клиенте в социальных сетях, совместно с анализом data-информации при заполнении онлайн-анкет на сайтах банков, активности клиента в интернет-магазинах и т. п. могут стать в будущем мощным средством при оценке кредитоспособности клиента на ряду с традиционными средствами (бюро кредитных историй). Однако для банков сегодня анализ данных о клиенте по страницам в социальных сетях не может стать решающим, поскольку является сам по себе недостоверным источником [3, 66].

Итак, развитие новых инструментов благодаря информационным технологиям в экономике дает большие возможности для кредитных организациях на рынках регионов. Для фирм, предлагающих услуги своим клиентам, такими и являются кредитные организации, поиск новых возможностей не только для устойчивого развития, но и сохранения нынешнего положения в конкурентной борьбе, остается вопросом номер один.

Использование системы интернет-банкинга дает ряд видимых преимуществ. Для клиентов, в первую очередь, эти технологии выгодны тем, что они представляют удобство, оперативность и невысокую стоимость услуг. Дистанционное обслуживание позволяет проводить весь спектр операций со счетом, за исключением, операций выдачи наличных денежных средств. Эти операции можно проводить в любое для клиентов время, что обеспечивает экономию, как времени, так и денег. Интернет-банкинг оказывает услуги при помощи системы электронных банковских платежей через сеть интернет.

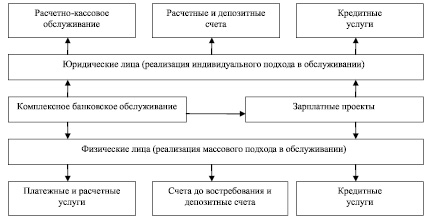

Рассмотрим вариант, при котором клиентская база формируется как единая база данных, независимо от принадлежности клиента к какой-либо группе (рис. 2).

Возможно разграничить понятия клиентской базы банка, связанные с потенциальными и реальными клиентами. Клиентскую базу в узком смысле можно определить как упорядоченную и организованную определенным образом совокупность существующих клиентов банка, являющуюся неотъемлемым элементом его ресурсной базы. Клиентскую базу в широком смысле определим как систематизированную совокупность реальных и потенциальных клиентов банка. В любом случае клиентская это элемент ресурсной базы и залог успешности развития банка.

Таблица 5

Преимущества и недостатки интернет-банкинга

|

Преимущества |

Недостатки |

|

Экономичность |

Недостаточная информированность населения |

|

Широкий охват клиентской базы |

Нехватка квалифицированных кадров |

|

Доступ к банковским операциям 24/7 |

Недостаточное развитие интернет-банкинга в розничном сегменте |

|

Новый источник прибыли |

Психологические затруднения |

|

Автоматическое отслеживание рисков |

Трудно прогнозируемый срок окупаемости |

Рис. 2. Модель оптимизации клиентской базы коммерческого банка с учетом критерия лояльности

Также необходимо отметить тот факт, что процесс формирования клиентской базы должен быть не хаотичным и случайным, а осмысленным, целенаправленным, упорядоченным и последовательным, а также соответствовать стратегическим ориентирам и возможностям банка, его концепции развития и специализации. При формировании клиентской базы необходимо учитывать состояние деловой среды, особенно в разрезе рынка, потребности потенциальных клиентов в банковских услугах, их запросы относительно подходов к обслуживанию в банке. Обязательной составляющей деятельности по формированию клиентской базы выступает сбор и обработка информации о входящих в нее клиентах.

Кредитные организации активно развивают и продвигают розничные банковские услуги. Продукты банков востребованы практически у всего населения страны, что объясняется разнообразием и качеством их предоставления. Приоритетом развития розничного бизнеса банков является переход от предложения населению отдельных банковских продуктов и услуг к формированию комплексной модели взаимодействия с клиентами. Комплексная модель взаимодействия с клиентом предполагает предоставление банковских услуг в совокупности и на более высоком уровне обслуживания. В рамках комплексной модели считаю более целесообразным внедрение пакетного предоставления банковских услуг в ПАО Курскпромбанк.

На практике все банковские услуги предоставляются клиентам индивидуально и в единичном экземпляре. Для расширения клиентской базы и увеличения уровня продаж было бы интересным для банка предоставить потребителям банковских услуг возможность выбора комплекса услуг в рамках одного пакета, при этом важно учесть возрастную категорию клиентов. Целесообразно предоставлять пакетные услуги для молодежи, клиентов зрелого возраста и пенсионеров. Данная сегментация клиентов банка позволит более детально учесть их потребности в банковских услугах (табл. 6).

Наиболее востребованными услугами молодого населения страны являются: дебетовые карты, мобильный банкинг, мобильное приложение. Эти продукты будут входить в состав пакета «Молодежный». При обращении в банк клиенту будет предложен пакет услуг с более выгодными условиями. При этом возможно удовлетворение нескольких потребностей клиента. Преимуществом данной услуги является возможность снижения расходов на банковское обслуживание и сниженная стоимость данной услуги для населения.

Таблица 6

Комплексный подход к пакетированию услуг для розничных клиентов ПАО Курскпромбанк

|

Пакет услуг |

Банковские продукты |

|

|

Молодежный |

Дебетовые карты Мобильный банкинг |

|

|

Взрослый |

Кредитный пакет |

Потребительский кредит Кредитная карта |

|

Депозитный пакет |

Дебетовые карты Обязательное пенсионное страхование Вклады Индивидуальный пенсионный план |

|

|

Зрелый возраст |

Кредитный пакет |

Потребительский кредит Кредитная карта |

|

Депозитный пакет |

Дебетовые пенсионные карты Вклады |

|

Для клиентов в возрасте от 25 до 45 лет будет предложен пакет услуг «Взрослый». В зависимости от потребности клиентов данный пакет услуг будет разделен по двум направлениям: кредитный и депозитный. Это деление позволит наиболее точно выявить потребности клиента и удовлетворить их в полном объеме. Условия кредитного пакета услуг будут представлять сниженные процентные ставки по потребительским кредитам и предодобренные кредитные карты. Оформление карты будет являться обязательным условием выдачи потребительского кредита. Депозитный пакет услуг позволит клиентам на более выгодных условиях открыть вклад и дебетовую карту, а также предоставит возможности перевода накопильной части пенсии и оформления индивидуального пенсионного плана, включая обязательное пенсионное страхование. Выгодные условия этого пакета позволят привлечь клиентов, расширить перечень потенциальных возможностей, повысить качество и уровень банковского обслуживания, а также индекс удовлетворенности и лояльности клиентов.

При обращении в банк клиентов пенсионного возраста интересуют льготные условия обслуживания, поэтому банку необходимо внедрить пакет услуг «Зрелый возраст», в котором для клиентов было бы интересно оформление потребительского кредита на льготных условиях и зачисление кредита на социальную дебетовую карту. Кроме того, по желанию клиента возможно оформление вклада с повышенной процентной ставкой.

В зависимости от размеров кредитной организации намеренно или нет, но от самых высоких уровней правления до самых низких маркетинговые функции будут выполнять субъекты разных уровней.

Выводы

Все больше и больше маркетинг как направление банковской деятельности выступает объединяющим инструментом между продавцом и покупателем банковского продукта, что дает ему не только экономическую, но также и социальную окраску, что в свою очередь позволяет понять данный процесс, где результатом является:

– формирование крепких доверительных отношений между клиентом и банком с помощью создания потребительской ценности в виде требуемых банковских продуктов.

– получение потребительской ценности от клиента, которая заключается не только в повышении прибыли, но также и в виде повышения объема продаж и формирования своей стабильной клиентской базы.

Маркетологам банковского дела нужно внедрять все новые и новые приемы, методы и стратегии управления маркетинговой деятельностью, что не только сможет снизить отрицательное влияние кризисных явлений на рынке финансовых услуг, но также позволит увеличить долу клиентов с высокой лояльностью, минимум, на 10 %. На основе анализа материалов можно сделать вывод, что нужно не только охватывать новые рынки сбыта и развивать круг предлагаемых услуг, чтобы повысить конкурентоспособность и прибыльность банка, но также нужно сформировать обоснованную маркетинговую стратегию, которая позволит заниматься маркетинговыми исследованиями и тем самым выяснять реальные нужды и потребности клиентов.

Таким образом, коммерческий банк, выполняя функцию финансового посредника, действует в экономике как локомотив инвестиционной деятельности. И средства населения играют в данном процессе наиважнейшую роль.