Введение

Финансовая устойчивость – главный элемент общей устойчивости предприятия, так как она является характерным показателем постоянного превышения доходов над расходами. О финансовой устойчивости можно говорить при условии, что компания в состоянии беспрепятственно и эффективно распоряжаться своими средствами, у неё налажен механизм бесперебойного производства и реализации продукции.

С финансовой устойчивостью неразрывно связано понятие платежеспособности. Платежеспособность трактуют как способность предприятия вовремя и в полном объеме рассчитываться со своими обязательствами. Неплатежеспособная организация не может быть финансово устойчивой и наоборот, предприятие, которое способно расплачиваться со своими долгами, скорее всего, является устойчивым. Платежеспособность также выступает внешним проявлением финансовой устойчивости компании.

Финансовая устойчивость характеризует финансовое положение хозяйствующего субъекта со стороны достаточности и эффективности использования собственного капитала. В современных рыночных условиях финансовая независимость играет важную роль в деятельности любой организации. Минимизация внешних заемных источников и их разумное использование при достаточном запасе источников собственных средств будет являться залогом финансовой устойчивости компании.

Для устойчивого финансового положения предприятия нужно, чтобы оно обладало достаточным размером собственного капитала, активами высокого качества, стабильным доходом и необходимым уровнем рентабельности.

Еще одним проявлением финансовой устойчивости организации служит её кредитоспособность. Предприятие является кредитоспособным, если у него есть предпосылки для получения ссуды и способность вовремя выплатить взятый заем вместе с процентами за счет прибыли или других финансовых ресурсов.

Руководство любой организации должно внимательно следить за уровнем своей финансовой устойчивости. Для того чтобы она была на должном уровне, необходимо обращать внимание на гибкость структуры капитала, выстроить его движение таким образом, чтобы уровень доходов постоянно превышал уровень расходов. Это достигается эффективной организацией всех сфер деятельности компании.

Финансовая устойчивость служит важным показателем работы организации для всех участников производственно-хозяйственной деятельности. Так, для собственников финансовая устойчивость – это гарантированные дивиденды, хорошая рентабельность и стабильность деятельности; для работников – своевременная оплата труда; для государства – в срок выплаченные налоги и другие платежи; для поставщиков – своевременное и полное выполнение обязательств; для инвесторов – показатель степени инвестиционной привлекательности и уровня риска вложений; для кредитных институтов – выплата в срок и в полном объеме тела кредита и процентов по нему.

Цель исследования

Для того чтобы финансовое состояние предприятия было на высоком уровне, необходимо регулярно определять и отслеживать изменения различных финансовых показателей его работы, вовремя реагировать на их изменения.

Для успешного управления финансовой устойчивостью необходимо совершать ряд действий:

1) планировать показатели деятельности организации на разные периоды времени;

2) регулярно проводить анализ и оценку показателей финансовой устойчивости;

3) отслеживать изменения в показателях устойчивости и их динамике;

4) выявлять причины их возникновения;

5) проводить комплекс мероприятий по их устранению и повышению финансовой устойчивости предприятия.

Анализ и оценку финансовой устойчивости организации проводят специалисты финансовой службы организации на основе бухгалтерских данных. Впоследствии, на основе результатов анализа руководство предприятия принимает управленческие решения по дальнейшим действиям [3].

Материал и методы исследования

Как нет единого мнения по поводу определения понятия «финансовой устойчивости», так и не существует единого подхода к оценке и метода её анализа.

В настоящее время ученые-экономисты выделяют достаточно много подходов к определению финансовой устойчивости организации. Рассмотрим наиболее распространенные из них в табл. 1.

Наиболее распространенным и разработанным является традиционный подход. Он представлен в нормативных методиках и в работах различных экономистов.

Таблица 1

Подходы к оценке финансовой устойчивости предприятия и их особенности [6]

|

Подход |

Метод оценки |

Описание подхода и показателей |

Недостатки подхода |

Преимущества подхода |

|

Традиционный |

Коэффициентный |

Показатели характеризуют активы организации, источники их формирования и другие стороны финансово-хозяйственной деятельности без группировки по определенному признаку |

– разные авторы выделяют различное количество и состав коэффициентов для анализа; – разное мнение о весе каждого коэффициента; – стоится на ретроспективных данных |

– существуют данные для анализа (бухгалтерская отчетность); – наиболее распространён в России |

|

Ресурсный |

Коэффициентный |

Показатели из разных групп, указывают на эффективность использования каждого из видов ресурсов предприятия |

– отсутствие единой группы показателей; – стоится на ретроспективных данных |

– существуют данные для анализа (бухгалтерская отчетность); – анализирует финансовую устойчивость через призму всех ресурсов организации |

|

Ресурсно-управленческий |

Коэффициентный |

Показатели наращивания экономического потенциала дополнены темпом роста управленческих расходов |

– отсутствие единой группы показателей; – стоится на ретроспективных данных. |

– учитывает качество управления предприятие; – существуют данные для анализа (бухгалтерская отчетность); – анализирует финансовую устойчивость через призму всех ресурсов организации |

|

Подход, основанный на стохастическом анализе |

Коэффициентный. Многофакторные модели прогнозирования банкротства |

Сопоставление показателей данного предприятия с аналогичными, обанкротившимеся или избежавшими банкротства, сопоставление результатов расчета с рейтинговым числом |

– не распространён в России; – сложен в расчете |

– выявление недостатков в деятельности предприятия |

|

Подход, основанный на использовании теории нечетких множеств |

Коэффициентный. Моделирование процессов на основе нечетких чисел |

Расчет для набора показателей степени вероятности определяемого уровня финансовой устойчивости |

– сложные расчеты, требуются специальные математические знания; – не распространён в России |

– наиболее точный прогноз в изменении финансовой устойчивости организации. |

Рассмотрев различные подходы к определению устойчивого финансового положения предприятия, можно заметить, что коэффициентный метод оценки устойчивости используется практически во всех. Итак, изучим показатели коэффициентного метода:

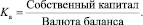

1. Коэффициент финансовой независимости (автономии) показывает долю собственного капитала в общей сумме средств предприятия, то есть уровень обеспеченности активов собственным капиталом.

Оптимальное значение показателя Kа ≥0,4–0,6. Чем больше значение коэффициента, тем лучшим будет считаться финансовое положение предприятия. С другой стороны, если Kа близок к 1, это может свидетельствовать о том, что, несмотря на финансовую независимость организации от внешних источников, она лишается возможности дополнительного финансирования.

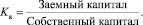

2. Коэффициент капитализации (коэффициент задолженности, плечо финансового рычага, соотношение заемных и собственных средств) – один из важнейших коэффициентов финансового анализа. Он показывает удельный вес заемных средств в структуре капитала предприятия, определяет, сколько заемных средств организация привлекла на один рубль, вложенный в активы собственных средств. Данный показатель позволяет определить, каких средств, собственных или заемных, у компании имеется больше.

Допустимое значение Kк ≤ 1. Чем ниже значение показателя, тем выше финансовая устойчивость и независимость предприятия от внешних источников финансирования. Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (40 % собственного и 60 % заемного капитала).

Также необходимо учесть, что значение показателя будет зависеть от специфики отрасли, в которой функционирует предприятие.

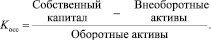

3. Коэффициент обеспеченности собственными источниками финансирования показывает, какая часть оборотных активов организации финансируется за счет собственных средств.

Нижняя граница коэффициента обеспеченности собственными средствами 0,1, оптимальным значением будет Kосс ≥ 0,5.

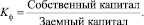

4. Коэффициент финансирования позволяет определить, какая часть деятельности компании финансируется за счет собственных средств, а какая – за счет заемных источников.

Данный коэффициент должен быть 0,7 и выше. Оптимальным значением будет 1,5.

5. Коэффициент финансовой устойчивости (коэффициент долгосрочной финансовой независимости) отражает, какая доля активов финансируется за счет устойчивых источников и наоборот.

Значение этого показателя в среднем должно быть ≥ 0,6. Однако необходимо учитывать отрасль, к которой относится организация. Большая доля долгосрочных кредитов в структуре заемных источников является признаком устойчивого финансового состояния компании.

6. Коэффициент маневренности (мобильности) собственного капитала отражает, какая часть собственного капитала используется для финансирования текущей деятельности, то есть вложена в оборотные активы, а какая доля капитализирована.

Значение показателя зависит от структуры капитала и отрасли деятельности предприятия. Рост этого показателя в динамике свидетельствует об улучшении структуры баланса и повышении уровня устойчивости. Рекомендуемое значение коэффициента от 0,2 до 0,5.

Проводя анализ и оценку финансовой устойчивости организации, нельзя забывать, что это только часть анализа финансового состояния предприятия. Для более полной и точной картины финансового положения компании необходимо провести также расчет платежеспособности, ликвидности, деловой активности и рентабельности [8].

Результаты исследования и их обсуждение

Оценку финансовой устойчивости произведем на базе АО «Владагролизинг». Акционерное общество «Владагролизинг» – это предприятие, занимающееся лизингом сельскохозяйственной техники в городе Владимир и Владимирской области. Оно было создано в целях развития лизинговой деятельности в агропромышленном комплексе (АПК) по обеспечению сельхозпроизводителей сельскохозяйственной техникой и племенным скотом в соответствии с распоряжением Губернатора области от 16.04.2004 г. № 211-р «О создании акционерного общества «Владагролизинг». Для определения финансовой устойчивости предприятия воспользуемся традиционным подходом к её оценке. Он представлен в нормативных методиках и в работах различных экономистов.

Проанализируем финансовую устойчивость по основным коэффициентным показателям:

1. Коэффициент финансовой независимости (автономии) считается по формуле:

где СК – собственный капитал; ВБ – валюта баланса.

Рассчитаем коэффициент финансовой независимости за 2014–2018 гг.:

Kа = 244 461/319 745 = 0,76 (на 2014 г.);

Kа = 344 583/444 962 = 0,77 (на 2015 г.);

Kа = 644 835/778 844 = 0,83 (на 2016 г.);

Kа = 747 475/937 774 = 0,8 (на 2017 г.);

Kа = 949 813/1 229 077 = 0,77 (на 2018 г.).

Обобщим коэффициенты в табл. 2.

Таблица 2

Анализ коэффициента финансовой независимости за 2014–2018 гг.

|

Год |

СК |

ВБ |

Kа |

Изменения Kа к предыдущему году, % |

|

2014 |

244 461 |

319 745 |

0,76 |

– |

|

2015 |

344 583 |

444 962 |

0,77 |

+ 1,32 |

|

2016 |

644 835 |

778 844 |

0,83 |

+ 7,8 |

|

2017 |

747 475 |

937 774 |

0,8 |

–3,61 |

|

2018 |

949 813 |

1 229 077 |

0,77 |

–3,75 |

Коэффициент автономии показывает долю собственного капитала в общей сумме средств предприятия, то есть уровень обеспеченности активов собственным капиталом. Оптимальное значение показателя Kа ≥ 0,4–0,6. По табл. 2 видно, что значения коэффициента финансовой независимости за последние пять лет у ОА «Владагролизинг» были оптимальными. С 2014 по 2016 гг. наблюдался рост значения коэффициента, а в последние два года – небольшой спад. За анализируемый период величина, как собственного капитала, так и валюты баланса ежегодно увеличивалась. Это свидетельствует о стабильной финансовой независимости предприятия от внешних заемных источников.

2. Коэффициент капитализации (коэффициент задолженности, плечо финансового рычага, соотношение заемных и собственных средств) можно рассчитать по следующей формуле:

где СК – собственный капитал; ЗК – заемный капитал.

Рассчитаем значения коэффициента капитализации за 2014–2018 гг.:

Kк = 75 284/244 461 = 0,31 (на 2014 г.);

Kк = 100 379/344 583 = 0,29 (на 2015 г.);

Kк = 134 009/644 835 = 0,21 (на 2016 г.);

Kк = 190 299/747 475 = 0,25 (на 2017 г.);

Kк = 279 264/949 813 = 0,29 (на 2018 г.).

Представим полученные значения в табл. 3.

Таблица 3

Анализ коэффициента капитализации за 2014–2018 гг.

|

Год |

СК |

ЗК |

Kк |

Изменения Kк к предыдущему году, % |

|

2014 |

244 461 |

75 284 |

0,31 |

– |

|

2015 |

344 583 |

100 379 |

0,29 |

–6,45 |

|

2016 |

644 835 |

134 009 |

0,21 |

–27,59 |

|

2017 |

747 475 |

190 299 |

0,25 |

+ 19,04 |

|

2018 |

949 813 |

279 264 |

0,29 |

+ 16 |

Коэффициент задолженности показывает удельный вес заемных средств в структуре капитала предприятия, определяет, сколько заемных средств организация привлекла на один рубль, вложенный в активы собственных средств. Данный показатель позволяет определить, каких средств, собственных или заемных, у компании имеется больше.

Допустимое значение Kк ≤ 1. Чем ниже значение показателя, тем выше финансовая устойчивость и независимость предприятия от внешних источников финансирования. Из табл. 6 видно, что значения коэффициента капитализации в период 2014–2018 гг. соответствовали норме. Величина коэффициента за первые три года уменьшалась, однако в последние два года немного увеличилась и в 2018 году составила 0,29 – что соответствует показателю 2015 года. Значения коэффициента капитализации за анализируемый период говорит о том, в структуре капитала ОА «Владагролизинг» преобладает собственный капитал.

3. Коэффициент обеспеченности собственными источниками финансирования (собственными средствами) рассчитывается по формуле:

где СК – собственный капитал; ВА – внеоборотные активы; ОА – оборотные активы.

Рассчитаем значения коэффициента обеспеченности собственными средствами за 2014–2018 гг.:

Kосс = (244 461 – 144)/319 601 = = 0,76 (на 2014 г.);

Kосс = (344 583 – 38)/444 924 = = 0,77 (на 2015 г.);

Kосс = (644 835 – 2097)/776 747 = = 0,83 (на 2016 г.);

Kосс = (747 475 – 2284)/935 490 = = 0,79 (на 2017 г.);

Kосс = (949 813 – 1500)/1 227 577 = = 0,77 (на 2018 г.).

Обобщим полученные значения в табл. 4.

Таблица 4

Анализ коэффициента обеспеченности собственными средствами за 2014–2018 гг.

|

Год |

СК |

ВА |

ОА |

Kосс |

Изменение Kосс к предыдущему году, % |

|

2014 |

244 461 |

144 |

319 601 |

0,76 |

– |

|

2015 |

344 583 |

38 |

444 924 |

0,77 |

+1,32 |

|

2016 |

644 835 |

2097 |

776 747 |

0,83 |

+7,79 |

|

2017 |

747 475 |

2284 |

935 490 |

0,79 |

–4,82 |

|

2018 |

949 813 |

1500 |

1 227 577 |

0,77 |

–2,53 |

Данный коэффициент показывает, какая часть оборотных активов организации финансируется за счет собственных средств.

Нижняя граница коэффициента обеспеченности собственными средствами 0,1, оптимальным значением будет Kосс ≥ 0,5. Из расчётов, приведенных в табл. 4 видно, что значения коэффициента обеспеченности собственными источниками финансирования в 2014–2018 гг. были выше оптимального значения. Наблюдалась положительная динамика показателя в 2014–2016 гг. и отрицательная – в 2017–2018 гг. Среднее значение коэффициента за пять лет составило 0,78. Это говорит о том, что более 75 % оборотных активов ОА «Владагролизинг» финансируются из собственных средств. Подводя итог, можно сделать вывод, что предприятие АО «Владагролизинг» является финансово устойчивым на протяжении анализируемого периода (2014–2018 гг.), однако руководству необходима программа управления дебиторской задолженностью для дальнейшего роста показателей финансовой устойчивости и платёжеспособности.

Выводы или заключение

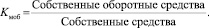

На рис. 1 представлен авторский алгоритм управления дебиторской задолженностью, который показывает выход к увеличению денежного потока и устойчивости предприятий за счет сокращения кассового разрыва путем снижения дебиторской задолженности, либо увеличения кредиторской задолженности, если не соблюдено следующие условие: ДЗ/КЗ ≤ 1ДЗКЗ≤1.

Для реализации алгоритма, представленного на рис. 1, предлагается ряд мероприятий по снижению и предотвращению роста дебиторской и кредиторской задолженностей на предприятии.

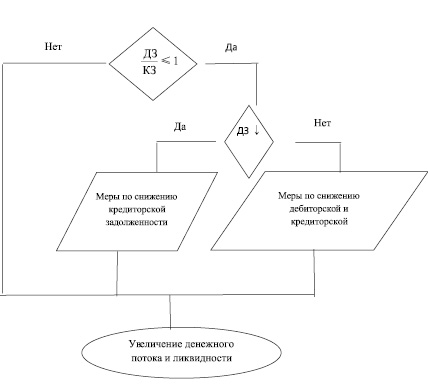

Рекомендуемая последовательность осуществления основных функций и шагов управления дебиторской задолженностью представлена на рис. 2.

Рис. 1. Алгоритм управления дебиторской задолженностью предприятия: ДЗ – дебиторская задолженность; КЗ – кредиторская задолженность

Рис. 2. Рекомендуемая последовательность осуществления основных функций и шагов управления дебиторской задолженностью