В современных условиях деятельность российского бизнеса характеризуется высоким усложнением способов и форм взаимодействия хозяйствующих субъектов, непредсказуемостью рисков, усилением конкуренции. Поэтому российские организации обращаются к проблеме обеспечения собственной финансовой жизнеспособности стабильности. Одним из важнейших инструментов обеспечения устойчивого роста является финансовая политика организации.

При существующем многообразии универсальных подходов к условиям адаптации финансовой политики, не учитываются индивидуальные особенности функционирования организации, которые отражают специфику ее деятельности и особенности инфраструктуры.

Актуальность исследования заключается в адаптации финансовой политики организации, с учетом особенностей ее функционирования. В связи с чем, возникает объективная необходимость определения перспективных направлений её совершенствования.

Различные теоретические, методологические, методические и прикладные аспекты проблемы финансовой политики корпораций изучались многими российскими и зарубежными учеными.

Основные фундаментальные положения теории управления организациями и структуры капитала разработаны были в классических трудах И. Ансоффа, Р. Мертона, Ф. Модильяни, М. Миллера, Дж. Ван Хорна.

Исследованием проблем управления финансами организации занимались Р. Акофф, Э. Боди, Р. Брейли, Ю. Бригхема, М. Харриса. Но, в силу специфических условий, созданная этими учеными научная база, не всегда используется в современных отечественных организациях.

Существенный вклад в изучение различных аспектов финансовой политики корпорации внесли и отечественные ученые: И. Балабанов, И. Бланк, В. Бочаров, В. Ковалев, Е. Лобанова, Р. Нургалиев, Е. Стоянова, В. Слепов, Т. Теплова, И. Хоминич и др.

Проблемы разработки корпоративной финансовой политики, ее методические и теоретические аспекты исследованы в работах: В. Ковалева, В. Слепова, Ю. Мардаровской, И. Пещанской и др.

Весомый вклад в изучение политики корпоративных финансов и инвестиций, анализ управления производством, в вопросы нормирования оборотных средств и бюджетирования внесли ученые П. Брусов, Л. Бурмистрова, Л. Вафина, Л. Игонина, И. Ивашковская, Н. Колчина, О. Лихачева, Т. Филатова и др.

Анализ трудов, представленных в экономической литературе, выявляет неоднозначность подходов к методам анализа финансовой политики у разных авторов. Учеными исследованы вопросы разработки принципов финансовой политики, финансовые модели, способы и приемы для обоснования решений по проблемам ее реализации.

Усиливающаяся конкуренция, волатильность капитала на мировых и отечественных финансовых рынках обусловливают поиск перспективных, более эффективных подходов к разработке финансовой политики организации, призванных обеспечить ее финансовую стабильность и возможности для устойчивого роста [1].

В современных условиях термин «политика» (греч. politika – государственные или общественные дела) получил общесистемное значение, использование его связано с определением целей, задач, видов и способов деятельности в сфере государственной власти и управлении хозяйствующими субъектами.

При широком использовании термина «финансовая политика» в большинстве работ ученых определение его различно. Рассмотрим их мнения.

Так, К.В. Мардаровская видит в финансовой политике целенаправленно организованные финансы, финансовые отношения, служащие целям, задачам (как стратегическим, так и тактическим) и направлениям развития организации [2].

Другие ученые (М.В. Романовский, О.В. Врублевская, Б.М. Сабанти) придерживаются позиции, согласно которой финансовая политика представлена методологическими основами, принципами, формами, методами, упорядочивающим процессы формирования, распределения и использования финансовых ресурсов для достижения целей и задач деятельности организации [3].

И.В. Пещанская и В.Л. Слепов характеризуют финансовую политику как общую финансовую идеологию организации [4]. Авторы также связывают финансовую идеологию с достижением целей организации [5].

У И.Л. Бланка первичной же является финансовая стратегия организации, финансовая политика же формируется отдельным, наиболее важным аспектам финансовой деятельности [6].

По мнению Е.Н. Карповой финансовая политика организации относительно ее денежных отношений представляется как политика в узком смысле, а с позиций финансовых отношений в целом – как политика в широком смысле [7].

По мнению О.С. Кайгородцевой и Я.И. Никоновой до сих пор нет однозначного определения понятия «финансовая политика» [8].

А.Г. Ивасенко считает, что финансовая политика – важный составной элемент общей политики развития коммерческой организации, представленный совокупностью мероприятий по целенаправленному формированию и использованию финансов для достижения целей организации [9].

Такие экономисты, как Р.Г. Попова, И.Н. Самонова, И.И. Добросердова отмечают, что применительно к хозяйствующим субъектам финансовая политика в общем смысле подразумевает действия, направленные на достижение конкретной цели. При этом решение любой задачи обязательно связано с финансовыми ресурсами, а реализация любого решения всегда требует финансового обеспечения [10]. Не давая сущностную характеристику, они раскрывают содержание финансовой политики через задачи управления финансами. Ими выделяются в качестве основные задачи управления:

– поиск источников финансирования, обеспечение ими и выбор их оптимального сочетания;

– эффективное использование финансовых ресурсов для достижения стратегических и тактических целей [11] организации.

Н.И. Берзон считает, что финансовая политика как составная часть управления финансами государства или иного участника, включает долгосрочные и краткосрочные цели и задачи управления, методы и способы реализации [12].

Сущность и назначение финансовой политики организации наиболее полно выражают определения, сформулированные Е.А. Приходько, в которых финансовая политика организации является совокупностью мероприятий (решений) по использованию финансов для осуществления организацией своих функций, и задач, качественно определенного направления развития; касающегося сфер, средств и форм, его деятельности, системы взаимоотношений внутри организации, а также позиций организации во внешней среде [13].

По мнению А.В. Зимовец финансовая политика является частью общей экономической политики и предполагает установление целей и средств достижения поставленных целей [14].

Один из наиболее логически взвешенных подходов к определению сущности финансовой политики организации, её места в управлении корпоративными финансами предложила А.Л. Макаренко. Здесь финансовая политика – форма реализации идеологии и целеполагания в области финансов..., которая включает способы мобилизации финансовых ресурсов, структурирует доходы и расходы, правовые регламенты, оценку влияния на экономику объекта управления [15].

На основании изложенного ранее материала, свой вклад в уточнение понятия финансовая политика внес и автор данной работы: финансовая политика является финансовой деятельностью организации и включает комплекс условий и мер, ориентированных на оптимизацию денежных потоков, с целью увеличения рыночной стоимости и обеспечения финансовой устойчивости организации [16].

Целесообразно считать, что финансовая политика определяет именно финансовые отношения [17]. Применительно к объекту исследования это финансовые отношения, возникающие в связи с деятельностью организаций.

В литературе часто встречается упоминание, что финансовая политика ориентирована на достижение целей и задач деятельности организации [18][19]. Соответственно, для того, чтобы определить сущность финансовой политики необходимо разграничить цели деятельности организации, и цели, которые преследует финансовая политика.

На стадии разработки финансовой политики для снижения возможных рисков необходимо выбрать оптимальное сочетание факторов её формирования [20].

Продуманная финансовая политика дает возможность организации вовремя реагировать на изменения внешней среды, быть конкурентоспособной, а также расширять сферы деятельности организации.

Финансовые инструменты формирования и реализации финансовой политики организации представлены на рис. 1.

Финансовая деятельность любой организации – это комплекс связанных между собой процессов, зависящих от многочисленных и разнообразных факторов [21].

Фактор – это движущая сила происходящего процесса или же одно из его необходимых условий.

Фактор в экономическом контексте – является движущей силой, влияющей на эффективность функционирования организации в условиях рынка.

Различные факторы оказывают влияние на эффективность работы организации в условиях современной рыночной экономики. В современной экономической литературе факторы классифицируются по разным признакам на факторы макроэкономического окружения, макроэкономические и микроэкономические факторы, политические, экономические, социальные, экономические и т. д.

В рамках исследования автором разработана классификация системы факторов, влияющих на формирование финансовой политики.

Развитие и рост организации требуют специально разработанных механизмов управления финансами.

Процесс управления экономическим развитием и ростом обуславливает необходимость одновременного управления всеми его характеристиками, в состав которых входят: рост объема продаж, рост активов и роста собственного капитала [23]. Поэтому одна из ключевых проблем организации – определение уровня роста продаж адекватного реальному состоянию рынка и финансовому положению организации, определение соответствия роста собственного капитала, структуры капитала нужному (планируемому) увеличению объема продаж.

Рис. 1 Финансовые инструменты, формирующие

и реализующие финансовую политику организации [22]

В качестве исходного параметра, по мнению автора работы, в условиях стабильно нормального делового поведения работающей организации, особенно когда реализуется стратегия роста, необходимо принимать объем продаж, рост которого достигается, опираясь на сложившуюся конъюктуру рынка и требующего дополнительного финансирования и соответственного увеличения активов.

Темпы увеличения объема продаж являются результирующим показателем, на который оказывают прямое влияние финансовые ресурсы и объем инвестиций. Финансовые ресурсы, к тому же, способны ограничить рост продаж.

Вопросу, насколько финансовая политика влияет на рост объема продаж достаточное внимание уделяется в различных статьях и публикациях.

Несмотря на это, практическое применение представленных взаимосвязей при управлении экономическим ростом требует создания адекватных моделей, которые позволяют производить расчеты темпов роста при динамично изменяющихся внешних и внутренних критериях работы организации.

Моделируя процесс роста можно, по мнению автора, достичь так называемого разумного компромисса.

Учитывая все вышесказанное, в работе автором поставлена задача: разработать финансовую модель устойчивого экономического роста ООО «Инвестстройреновация» на основе повышения стоимости бизнеса.

Составление такой модели предполагает, что организация не привлекает извне средства, используя выпуск новых акций, а собственный капитал увеличивается за счет реинвестирования прибыли. Формируя финансовую модель устойчивого экономического роста мы опирались на предположение устойчивого состояния организации, когда будущее является аналогом прошлого, касательно финансовых индикаторов, включенных нами в модель.

При учете названных предположений прирост объема продаж достаточно полно обуславливается приростом активов, равным сумме прироста собственного капитала и заемного капитала анализируемой организации.

Таким образом, модель устойчивого экономического роста, в соответствии с классической моделью Дж. Ван Хорна [24]:

(1)

(1)

где SGR – уровень роста (достижимого); A/S – отношение активов к объему продаж; NP/S – отношение чистой прибыли к объему продаж; Δ/Eq – соотношение заемных и собственных средств; S – доля прибыли, которая не распределяется на дивиденды-составляется таким образом.

Произведением таких индикаторов, как абсолютное изменение объема продаж на отношение общей величины активов к величине, обратной производительности активов представим абсолютный прирост активов:

ΔА = ΔВ•1/Па = ΔВ×А/В, (2)

где ΔА – прирост активов (абсолютное измерение); ΔВ – абсолютное изменение объема продаж.

Прирост собственного капитала (ΔСК) представлен произведением доли прибыли, которую направляют на реинвестирование (накопление), рентабельности продаж, вычисленной по чистой прибыли, и объема продаж, учитывая его рост:

ΔСК = Pп×(AB + Bо)×dнак = Рп×(ΔВ + Во)×(1 – kdv), (3)

где Во – начальный объем продаж; dнак – направляемая на инвестирование доля прибыли, которую определяем как разность между единицей и дивидендным выходом или dнак = 1 – kdv.

Прирост общей задолженности осуществляется теми же темпами, аналогичными собственному капиталу. Тогда прирост общей задолженности (ΔЗК) вычисляем путем умножения прироста собственного капитала на определенное соотношение заемного и собственного капитала (ЗК/СК):

Δ3K = Pп×(Bo + ΔВ)× (1 – kdv)×ЗК/СК. (4)

Объединив формулы (1)–(4) получим:

ΔВ×А/В = Pп×(Bo + ΔВ)×(1 – kdv) + Pп×(Bo + ΔB)×(1 – kdv)×ЗК/СК;

ΔА = ΔСК + ΔЗК, (5)

где ΔА – прирост активов (капитала) организации.

Формула (5) – основная балансовая формула финансовой модели устойчивого роста, в которой первым слагаемым этой формулы отражается прирост капитализированной прибыли, равный приросту собственного капитала. Вторым слагаемым представленной формулы показывается возрастание долгового финансирования. В сумме эти слагаемые равны приросту активов.

Опираясь на формулу (11) выводим последовательно темп прироста объема продаж следующим образом:

ΔВ×А/В = Pп×(Bo + ΔВ)× (1 – kdv)×(1 + ЗК/СК); (6)

ΔВ ×А/В = Pп×(1 – kdv)+ (1 + ЗК/СК)×Во + Pп×(1 – kdv)× (1 + ЗК/СК)×ΔВ; (7)

ΔВ×А/В – Pп×(1 – kdv)× (1 + ЗК/СК)×ΔВ = Pп×(1 – kdv)×(1 + ЗК/СК)×Во; (8)

ΔВ×[А/В – Pп×(1 – kdv)×(1 + ЗК/СК)] =Pп×(1 – kdv)×(1 + ЗК/СК)×Во. (9)

В результате темп прироста объема продаж – Ту равен:

Ту = Pп×(1 – kdv)× (1 + ЗК/СК) / [1/Па – [Pп×(1 – kdv)× (1 + ЗК/СК)], (10)

где Ту = ΔВ/Во, остальные обозначения известны.

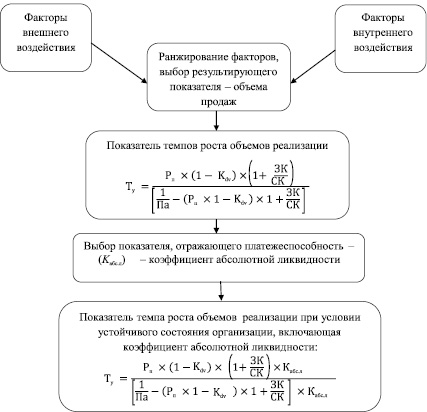

Необходимо отметить, что организация может достигнуть устойчивого экономического только поддерживая свою платежеспособность.

Поэтому в финансовую модель экономического роста необходимо ввести необходимые показатели, которые отражают платежеспособность организации.

Разработанная для этой цели модель темпа роста объемов реализации при условии устойчивого состояния организации, включающая коэффициент абсолютной ликвидности, имеющая вид:

Ту = Pп×(1 – kdv)×(1 + ЗК/СК)× Kабс..л / [1/Па – [Pп×(1 – kdv)× (1 + ЗК/СК×Kабс.л], (11)

где Ту – темп роста продаж, активов и собственного капитала; Pп – рентабельность продаж; Па – оборачиваемость активов; Kdv – доля чистой прибыли, направляемая на выплату дивидендов; dko – доля краткосрочных обязательств; ЗК – заемный капитал; СК – собственный капитал; Kабс.л – коэффициент абсолютной ликвидности.

Автором выбран именно коэффициент абсолютной (денежной) ликвидности, так как он показывает отношение наиболее ликвидных активов – денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам. Этот коэффициент является вариацией для других коэффициентов: коэффициента текущей и коэффициента быстрой ликвидности и выбран, потому что позволяет определить в любой момент времени насколько быстро денежные средства смогут погасить краткосрочные обязательства.

На рис. 2 представлена модель эффективной финансовой политики организации.

Формулами (10) и (11) характеризуется максимальный темп прироста продаж, которого организация может достигнуть, сохраняя на базовом уровне все финансовые индикаторы, входящие в модель устойчивого экономического роста, которая отличается равенством темпов прироста объема продаж, активов и собственного капитала, обеспечивающимся благодаря поддержанию стабильного (неизменного) уровня финансовых индикаторов, таких как: оборачиваемость активов, рентабельность, норма накопления и финансовый рычаг и позволяет, таким образом поддерживать на высокой уровне деловую репутацию, что, в свою очередь, способствует стабильному повышению стоимости бизнеса.

Рис. 2. Модель эффективной финансовой политики организации

Формулами (10) и (11) характеризуется максимальный темп прироста продаж, которого организация может достигнуть, сохраняя на базовом уровне все финансовые индикаторы, входящие в модель устойчивого экономического роста, которая отличается равенством темпов прироста объема продаж, активов и собственного капитала, обеспечивающимся благодаря поддержанию стабильного (неизменного) уровня финансовых индикаторов, таких как: оборачиваемость активов, рентабельность, норма накопления и финансовый рычаг и позволяет, таким образом поддерживать на высокой уровне деловую репутацию, что, в свою очередь, способствует стабильному повышению стоимости бизнеса.

Исходный момент в планировании и прогнозировании экономического роста организации торговли – расчет темпов устойчивого роста, значение которого в управлении экономическим ростом характеризуется тем, что уровень устойчивого роста дает возможность установить соответствие действующей в организации эффективной финансовой политики будущей конъюнктуре рынка услуг и конъюнктуре финансового рынка.

Необходимо отметить, что такая модель устойчивого роста может работать в условиях неизменности внутренних и внешних условий функционирования организации, являясь видоизменением так называемой базовой модели Дж. Ван Хорна – формула (1) со всеми вытекающими ограничениями.

Разработана авторская методика оценки эффективности финансовой политики организации, которая дает возможность перейти к вычислению количественной ее оценки, т. е. к объективному подходу.

Полученные в итоге новые данные позволяют сопоставлять степень рациональности управления финансами, как по различным объектам исследования, так и в отдельные конкретные периоды времени.