Введение

Налог на добавленную стоимость (НДС) характеризуется участниками экономических отношений как самым проблемный налог страны. Основание для этого есть: масштаб манипуляций с вычетами и ставками. Так в соответствии со статьей 171 главы 21 НК РФ предусматриваются «суммы налога, предъявленные налогоплательщику в результате приобретения товаров (работ, услуг), … в отношении товаров (работ, услуг): приобретаемых для осуществления операций, признаваемых объектами налогообложения; приобретаемых для перепродажи» [1]. В свою очередь устанавливаемые ставки налога имеют ряд уточнений по льготному проценту: например продовольственная группа товаров включает 17 наименований, которые по своему наполнению весьма разные. Бизнес, деятельность которого регламентируется общероссийскими классификаторами видов экономической деятельности и продукции по видам экономической деятельности, в результате не состыковок наименований продукции, вынужден делать выбор:

– или производить расчет налоговой ставки по алгоритму, предложенному налоговым кодексом в случае продажи разноименной по процентным ставкам продукции;

– или применить максимальную – 20 %-ую ставку, объединив все виды продукции;

– или отказаться производства отдельной продукции, с целью снижения риска налоговых нарушений.

В результате доля вычетов в общей исчисленной сумме налога ежегодно растет, зачастую вследствие нежелания счетных работников вести раздельный учет по разным ставкам налога.

С момента введения в российскую практику налог на добавленную стоимость создает массу проблем организациям и контролирующим органам. У организаций появляются трудности с зачетом НДС, у налоговых органов – с администрированием данного налога, от сотрудников налоговых органов требуется высокая квалификация, что отражается на стоимости администрирования данного налога.

Система возмещения из бюджета НДС, уплаченного экспортерами, уязвима с точки зрения ее неправомерного использования. По этой причине ежегодно расхищаются из бюджета миллиарды рублей. Это доказывает, что даже в странах с развитыми налоговыми отношениями и мощной судебной системой проблема злоупотреблений НДС эффективно не решается.

В странах, где основным экспортным товаром являются природные ресурсы, механизм применения налоговой ставки 0 % при экспорте перераспределяет НДС, уплаченный в секторе производства готовой продукции и торговли, в пользу высокорентабельных компаний, экспортирующих ресурсы.

Уплачиваемая сумма НДС зависит от ставок налога контрагента. В процессе взаимодействия партнеров наличие операций по реализации продукции, которые облагаются НДС по разным ставкам, приводит к потере экономического смысла налога:

– либо НДС переплачивается;

– либо не платится вообще;

– либо возмещается из бюджета.

Особый случай рыночных отношений: когда поставщик, освобожденный от уплаты НДС, становится невыгодным контрагентам – плательщикам налога из-за отсутствия возможности возместить НДС из бюджета, что приводит к потере конкурентоспособности первого участника. А таких организаций в России предостаточно – это практически все некоммерческие организации. Для малого бизнеса такая ситуация также не редкость.

Сумма НДС, подлежащая уплате налогоплательщиком в бюджет, зависит от добросовестности поставщика: если в ходе встречной проверки выяснится, что поставщик не уплачивал НДС или уплачивал его не полностью, возмещение уплаченного налога из бюджета не производится, а если налог уже был возмещен, то соответствующая сумма должна быть возвращена в бюджет с уплатой штрафов и пеней. Необходимость уплаты НДС за реализованную продукцию, за которую деньги еще не получены, существенно снижает возможность предприятия отпускать продукцию в кредит, что, в свою очередь, ударяет по покупателям с ограниченными финансовыми возможностями. Возможность возмещения из бюджета НДС за полученные и неоплаченные материалы существенно расширяет возможности злоупотребления для недобросовестных налогоплательщиков. Еще раз отметим, что проблемы возмещения НДС при экспорте продукции снижают экспортные возможности России.

Цель исследования

Целью исследования становится анализ изменения доходов бюджета страны и конечных потребителей в результате изменения ставки налога на добавленную стоимость в РФ.

Материал и методы исследования

Методологической базой исследования становятся традиционные методы диалектического, логического, сравнительного, абстрактно-логического, причинно-следственного анализа, позволяющие формировать объективные выводы по взаимосвязям социально-экономических явлений и процессов. В исследовании также нашли применение табличный и графический методы анализа, позволяющие наглядно демонстрировать взаимозависимости изучаемых явлений.

Информационную базу исследования составили официальные данные Федеральной службы государственной статистики Российской Федерации в части доходов населения страны; ресурсы Министерства финансов РФ по вопросам нормативного регулирования объекта исследования. Расчетные данные представлены с учетом арбитражной практики в России.

Результаты исследования и их обсуждение

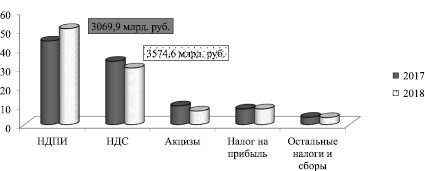

Поставленные цели в майских указах президента РФ явились предпосылкой перераспределения структуры и объема финансовых потоков, в частности доходной части консолидированного бюджета страны. Так исторически сложилось, что введенный в налоговую практику в 1992 году налог на добавленную стоимость, является по удельному весу вторым в структуре поступлений Федерального бюджета. В 2017 и 2018 годах доля налога составила 33,5 % и 30 % соответственно, уступив первое место налогу на добычу полезных ископаемых (НДПИ) [2]. При этом важно отметить наличие прироста поступлений в абсолютном выражении на 504,7 млрд рублей в 2018 году по сравнению с 2017 годом. Иными словами, есть рост собираемости налога, однако в общем объеме поступлений идет сокращение удельного веса на 3,5 процентных пункта (рис. 1).

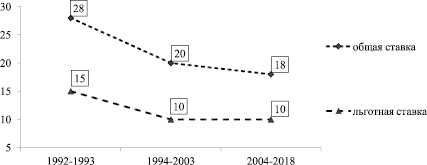

Для понимания предстоящих изменений, вызванных повышением с 1 января 2019 года НДС на 2 %, рассмотрим исторические значения процентных ставок (рис. 2).

Рисунок 2 позволяет наглядно отразить динамику процентных ставок по НДС. Очевидно, что принятые меры не столь критичны в исторической призме. Однако повышение ставки налога на добавленную стоимость может привести к негативным последствиям, как для потребителя, так и для экономического субъекта.

Рис. 1. Структура поступлений в Федеральный бюджет РФ за 2017–2018 гг., %

Рис. 2. Ставки налога на добавленную стоимость в РФ, % [1]

На сегодняшний день, государство повысило базовую ставку НДС с 18 до 20 %. По расчетам экспертов и экономистов с увеличением ставки цены возрастут от 5 до 10 % и выше. Вместе с этим уменьшится потребительская способность населения [3]. Данное нововведение повлечет за собой повышение доходной части бюджета примерно в 600 млрд руб. в год. Увеличение ставки НДС отразится не только на бюджете, но и на потребителях. Ведь этот налог включен полностью в цены на все товары, продукты, покупателями которых являются потребители.

Дополнительные поступления денежных средств в бюджет необходимы для реализации социально-экономических целей, которые, достижимы лишь при условии не просто роста экономики, а при ускорении сегодняшних темпов развития во всех отраслях. Рост НДС создает принципиально иные условия, не говоря уже о негативных социальных последствиях в виде неминуемого роста цен, который больнее всего ударит по самым незащищенным слоям населения. Многие депутаты с решением о повышении ставки НДС были не согласны, предлагали свои методы увеличения доходов, но этот метод оказался очень простым и не затрагивающим интересы граждан с высокими доходами [3].

В 2019 году льготная ставка НДС в 10 % (на продукты питания, лекарства и товары для детей) сохранена [1]. Отметим, что в Налоговом кодексе под эту ставку подпадают совсем мизерное количество товаров и продуктов.

Увеличение ставки НДС также ударит по карману не только потребителей, но также пострадают и все организации и малое предпринимательство, которые работают на обычном режиме налогообложения.

Если учесть, что на сегодняшний день количество производственных предприятий сократилось, а где-то закрылись вообще, то возникает вопрос, кто будет плательщиком этого налога. С потребителей много не наберешь, учитывая доходы. А вот у нас еще много некоммерческих организаций, которые существуют за счет субсидии или субвенции. Субсидии выделяются для выполнения государственного задания. Очевидна парадоксальная неувязка, которую никто не учел. Некоммерческим предприятиям выделяются средства из этого же бюджета, но уже с учетом НДС не 18 %, а все 20 %. И в бюджетных, казенных и автономных учреждениям сумма НДС включается в стоимость материалов, основных средств, а также в стоимость выполненных работ и услуг. Последствия от повышения НДС в России будут негативными: как для ее экономики в целом, так и для населения страны в частности. Произойдет повышение не на 2 %, а на более существенную сумму, потому как НДС платится на каждом этапе жизненного цикла товара.

На наш взгляд, НДС ускорит инфляцию в годовом выражении на 0,5–1 процентных пункта. Для текущего уровня инфляции это довольно много. Повышение ставки коснется лишь части товаров. Вполне возможно, что выявленная тенденция приведет к снижению инфляционного давления. Момент для объявления изменения в налоговой ставке был выбран удачно: все внимание населения было приковано к чемпионату мира по футболу, а не к экономическим вопросам, что позволило избежать массовых обсуждений, протестов и т. п.

Такое решение выглядит не самым оптимальным – рост налогов ударит по наиболее высокотехнологичным или и без того пострадавшим в кризис отраслям (больше всего пострадают машиностроение, особенно автопром, и строительство) и по всем категориям граждан, особенно по беднейшим.

Экономика растет с середины 2016 г. Рыночные отрасли, которые производят массовые изделия, растут быстрее, чем общий индекс промышленного производства, – около 5 % год к году против 1,3 % – но растут оба [4]. Получается, что перед правительством стоит вопрос, как ускорить экономический рост, а не как к нему прийти. Пока трудно оценить, как повышение НДС повлияет на экономический рост. Из опыта стран, которые повышали НДС, известно, что до половина этого повышения происходит в более ранние сроки, нежели нормативная дата повышения ставок. Поэтому рост цен уже начался со второго полугодия 2018 года.

Для большего понимания взаимосвязи принятых мер и их эффекта в стоимостном выражении целесообразно рассмотреть примеры. Итак, насколько увеличится стоимость жилья или стоимость строительства?

Если рассмотреть проектно-сметную документацию строительной отрасли, то заработная плата работников составляет максимум 25 %, 60–70 % – это удельный вес стоимости материалов и сырья, которая полностью облагается НДС. Возьмем для примера строительство 100 квартирного дома. Стоимость застройки составляла 300 млн рублей, в том числе НДС 45 млн руб. Таким образом, стоимость застройки без НДС будет составлять 255 млн рублей. С учетом увеличения НДС увеличивается сумма строительства, т. к. налог по новой ставке составит:

255 млн руб.?1,2 = 306 млн рублей,

тогда увеличение составит 51 млн рублей (306 – 255).

Таким образом, возникает разница между суммой до и после повышения: +6 млн рублей. В первом случае стоимость одной квартиры стоит 3 млн рублей. А вот во втором случае стоимость квартиры обойдется уже 3,06 млн рублей. Сумма 60 000 рублей не большая, но тем не менее ощутимая. В конечном итоге благосостояние всего населения падает, и нет ни одного пункта компенсации этих затрат.

Налог на добавленную стоимость является одним из ключевых налогов в современной налоговой системе большинства стран мира. Указанный налог обеспечивает устойчивые поступления доходов в государственный бюджет, а также не вызывает значительных искажений в производстве и потреблении товаров и услуг. Налог на добавленную стоимость имеет более широкую базу обложения, т. к. им облагаются не только розничные продажи, но и все непроизводственные покупки предприятий, в которых предприятия выступают конечными потребителями, в том числе, работы, выполненные самим предприятием для собственных нужд. Методика взимания НДС обеспечивает сбор налога на всех стадиях производства. НДС играет существенную роль в формировании федерального бюджета и является самым собираемым налогом. Благодаря совершенствованию методов налогового администрирования и тщательной аналитической работе налоговых органов сохраняется положительная тенденция по поступлениям НДС.

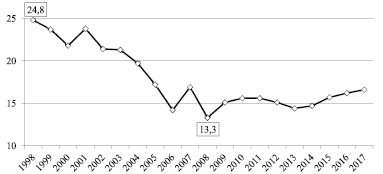

Для полноты обзора тенденций, представим структурные изменения налога на добавленную стоимость за период с 1998 по 2017 года (рис. 3).

Данные рис. 3 позволяют сделать вывод, что доля налога на добавленную стоимость напрямую не зависит от изменения процентных ставок.

Рассматривая НДС в зарубежных странах можно сказать, что существуют разные подходы к установлению ставок НДС. При этом их средний уровень колеблется от 15 до 25 % [14, с. 156]. Почти все страны применяют более низкие ставки НДС на товары (услуги), потребление которых важно для низкодоходных групп, и более высокие, чем стандартные ставки, на отдельные блага и предметы роскоши, потребляемые в основном высокодоходными категориями населения. Именно такой метод послужил бы хорошим двигателем экономики. Именно его нужно было рассматривать как альтернативу увеличения НДС до 20 %.

Рис. 3. Динамика удельного веса налога на добавленную стоимость в консолидированном бюджете РФ за 1998–2017 гг., % [5–13]

Заключение

Необходимо разработать рекомендации по реформированию системы НДС в Российской Федерации. Для данных рекомендаций необходим перечень социально значимых товаров, производителям которых будут выдаваться дотации для сдерживания цен. И кроме того установить единую ставку по НДС. Следует признать, что в настоящее время в обществе сложилось устойчивое мнение относительно несовершенства и неэффективности механизмов взимания НДС. Возможное установление единой ставки НДС – это первый шаг его совершенствования, последующими шагами должны стать: усиление собираемости косвенных налогов; упрощение налогового администрирования, и в результате – сокращение масштабов уклонения от уплаты налогов. В заключении стоит сказать, что налоговая система должна стимулировать развитие экономики, а не заставлять уходить предприятие в тень.

Повысить эффективность экономики путем повышения ставки налогов – решение конечно не ординарное. Денежно-кредитная политика станет тоже жестче. В основном кредитами пользуется молодежь – это ипотека до солидного возраста. Очевидным становится и снижение индикативных показателей развития страны в социальной сфере: рождаемость, миграция и общекультурное наследие великой державы.