Введение

При разработке и реализации любого бизнес-проекта предприниматель, в первую очередь, думает о том, чтобы все его вложенные средства вернулись и стали приносить прибыль. Для этого проводятся множественные оценки эффективности проектов и их отбор для инвесторов. Инвестиционная деятельность, в свою очередь, отличается высокими рисками, а в сфере инноваций они становятся особо высокими, поэтому частные предприятия, как и государство, с опасением и осторожностью относятся к вложениям в реализацию инвестиционных проектов. [1] На такие проекты может в итоге не оказаться спроса, поскольку были допущены ошибки при исследовании рынка или, ввиду долгой реализации и нарушенных сроков, инновация может оказаться уже устаревшей. Именно поэтому компании тщательно подходят к оценке инвестиционных проектов, особенно, где риск относительно высок. Отсюда вытекает актуальность выбранной темы, которая заключается в необходимости объективной оценки эффективности инвестиционных проектов. Она позволяет принимать правильные и обоснованные управленческие решения о целесообразности реализации проектов, при этом точная оценка дает возможность снизить высокие риски инвестирования.

В настоящее время инвестиционные проекты являются ключевым фактором экономического роста и повышения конкурентоспособности компаний и экономики в целом. Именно поэтому важна правильная оценка и в целом эффективное управление, которые способствуют повышению вероятности успешной реализации проектов. Использование традиционных методов оценки остается актуальным, однако для выбора наиболее перспективных проектов ими необходимо уметь правильно пользоваться. В данной статье авторами раскрывается суть применения традиционных методов оценки эффективности в настоящее время и пример использования одного из таких методов.

Цель данного исследования – выявить основные методы оценки инвестиционных проектов и рассмотреть пример применения метода чистого дисконтированного дохода для отбора инвестиционного проекта из нескольких возможных.

Материал и методы исследования

Материалами настоящего исследования являются научные публикации, учебные пособия, данные исследуемой организации. Методами исследования стали общенаучные методы (анализ, синтез, индукция, сравнение).

Результаты исследования и их обсуждение

Существуют различные методы оценки инвестиционных проектов, а также используется две группы показателей: с учетом фактора времени и без. Расчет показателей без учета фактора времени считается наиболее простым, однако, здесь присутствует отрицательная сторона – при расчете денежные потоки не приводятся к единому моменту времени (то есть не учитывается тот факт, что деньги инвестора могут иметь разную стоимость сегодня и завтра). Вторая группа показателей, которые рассчитываются с учетом временного фактора, считаются более эффективными и интересными для инвестора. Они более подробно описывают состояние проекта и являются надежными показателями. Расчет данных показателей основан на приведении будущих денежных потоков к текущему моменту. Этот процесс называется дисконтирование. Он помогает выяснить стоит ли вкладывать деньги сейчас, либо необходимо искать более эффективный проект (здесь при помощи расчета показателей с учетом фактора времени можно сделать вывод насколько эффективен проект, либо какой из нескольких наиболее выгодный).

Обратимся ко второй группе таких показателей (с учетом фактора времени). Они используются многими компаниями, являются удобными в расчете и позволяют сделать правильные выводы для принятия дальнейший решений. В группу входят: чистый дисконтированный доход, внутренняя норма доходности, дисконтированный срок окупаемости инвестиций [2]. Для того, чтобы рассчитать эти показатели, предприниматели используют данные из плана движения денежных средств проекта.

1. Внутренняя норма доходности (IRR – Internal Rate of Return). Показатель используется для определения размера дохода, который смогут получить инвесторы в будущем от одного проекта в сравнении с другим [3]. Существует два способа расчета IRR: с помощью формул и графический способ.

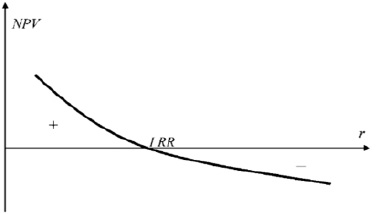

Зависимость величины NPV от r [4, с. 105]

Однако, конкретной формулы для данного показателя нет, он может быть рассчитан исходя из NPV. Также есть возможность произвести необходимые расчеты через Excel. Результатом расчета IRR является ставка, при значении которой NPV = 0.

На рисунке 1 представлен график функции y = NPV (r), показывающий как изменяется величина чистого приведенного дохода от значения ставки дисконтирования.

Из графика следует то, что с увеличением величины ставки дисконтирования (то есть повышением требований к эффективности), значение NPV снижается, при этом его нулевое значение принимается в точке пересечения графика с осью r. Можно сказать, что внутренняя норма доходности (IRR) – это значение ставки дисконтирования (r), при котором чистый дисконтированный доход (NPV) равен 0 [4].

Стоит отметить, что если рассчитанный показатель получается выше, чем сумма средств, вложенных в поиск и привлечение капитала, то принимается решение о начале реализации проекта [5]. В случае, если ставка дисконтирования равна внутренней норме доходности, эффективность от инвестирования получается нулевой.

Данный метод достаточно часто используется компаниями для выявления уровня привлекательности проекта. Однако, как и у любого метода, у него есть свои недостатки. IRR достаточно сложно рассчитывается и не позволяет в необходимой мере оценить добавленную стоимость, которую имеет возможность в будущем принести инновационный проект.

2. Дисконтированный срок окупаемости (DPP). Этот показатель рассчитывают для того, чтобы оценить тот временной промежуток, за который вложенные средства удастся вернуть. [6] То есть он определяет время, за которое финансы пройдут полный оборот.

Дисконтированный срок окупаемости рассчитывается по следующей формуле:

(1),

(1),

где n – время до возврата денежных средств (срок окупаемости);

i – период времени денежных поступлений;

IF – сумма денежных поступлений;

R – ставка дисконтирования.

При расчете данного показателя искажающие факторы, такие как инфляция, должны оставаться неизменными для точного результата. При помощи этой формулы каждый анализируемый период времени будет рассчитываться отдельно.

3. Чистый дисконтированный доход (NPV). Данный показатель предприниматели используют наиболее часто, поскольку он является точным и эффективным. Более того, он считается одним из простых и удобных в расчете и интерпретации результатов [7]. Чистый дисконтированный доход необходимо рассчитывать, используя верные и корректные данные, поскольку только в таком случае можно получить точный результат и не допустить ошибок при принятии решений о финансировании проекта.

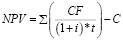

Формула расчета:

(2),

(2),

где CF – денежный поток;

i – ставка дисконтирования;

t – количество периодов времени;

C – размер первоначальных инвестиций [8].

Получив результат, используют следующую интерпретацию:

• если NPV > 0, то инвестиционный проект можно принимать и реализовывать, он эффективен;

• если NPV < 0, то инвестиционный проект принимать не стоит, поскольку он требует доработки и на данном этапе может привести к убыткам;

• если NPV = 0, то проект можно как принимать, так и нет, в данном случае он не принесет ни прибыли, ни убытка.

Авторами рассмотрен пример применения метода чистого дисконтированного дохода для отбора инвестиционного проекта из нескольких возможных.

Было допущено, что в организации могут быть разработаны, а, в последствии, внедрены 4 независимых проекта (таблица 1). Перед инвестиционным менеджером ставится задача, что первый проект должен быть внедрен немедленно и обязательно. Из остальных трех менеджеру необходимо просчитать наиболее эффективные, с учетом того, что организация располагает инвестиционными ресурсами в объеме 30 000 тыс.руб.

Таблица 1

Исходные данные

|

№ проекта |

Суммарные инвестиции, тыс. руб. |

Денежный поток от операционной деятельности на 1 шаге, тыс. руб |

Денежный поток от операционной деятельности на 2 шаге, тыс. руб |

Денежный поток от операционной деятельности на 3 шаге, тыс. руб |

Норма дисконта, % |

|

1 |

9000 |

3000 |

4000 |

7000 |

10 |

|

2 |

10000 |

5500 |

7000 |

9000 |

10 |

|

3 |

18000 |

10000 |

12000 |

14000 |

10 |

|

4 |

8000 |

4000 |

5000 |

6000 |

10 |

Источник: составлено авторами, исходя из ожиданий экономической эффективности.

Величина коэффициента дисконтирования по шагам расчета d1=0.909, d2=0.826, d3=0.751.

Для решения необходимо рассчитать величину чистого дисконтированного дохода по каждому из четырех проектов. Для расчета каждой величины суммируются произведения денежного потока с величиной коэффициента дисконтирования на каждом шаге.

NPV1=денежный поток на первом шаге*d1+денежный поток на втором шаге*d2+денежный поток на третьем шаге*d3

NPV1=3000 * 0.909 + 4000 * 0.826 + 7000 * 0.751 – 9000 * 0.1 = 10 388 тыс. руб.

NPV2=5500 * 0.909 + 7000 * 0.826 + 9000 * 0.751 – 9000 * 0.1 = 16 640.5 тыс. руб.

NPV3=10000 * 0.909 + 12000 * 0.826 + 14000 * 0.751 – 9000 * 0.1 = 28 616 тыс. руб.

NPV4=4000 * 0.909 + 5000 * 0.826 + 6000 * 0.751 – 9000 * 0.1 = 11 372 тыс. руб.

Поскольку NPV всех проектов выше нуля, каждый проект эффективен и рекомендуется к реализации. Но, поскольку первый проект, на реализацию которого отдается 9000 тыс. руб., внедряется немедленно, а организация имеет ресурсы в объеме 30 000 тыс. руб., то необходимо выбрать наиболее оптимальный вариант из оставшихся трех проектов.

Рассмотрим возможные сочетания проектов по имеющимся у организации инвестициям.

Суммарные инвестиции 1 и 2 проекта – 19 000 тыс. руб., то есть сочетание возможно

Суммарные инвестиции 1 и 3 проекта – 27 000 тыс. руб., сочетание возможно

Суммарные инвестиции 1 и 4 проекта – 17 000 тыс. руб., сочетание возможно

Суммарные инвестиции 1, 2, и 4 проекта – 27 000 тыс. руб., сочетание возможно

Суммарные инвестиции 1, 2 и 3 проекта – 37 000 тыс. руб., сочетание не является возможным

В остальных случаях сочетание также не является возможным, поскольку суммарные инвестиции превышают величину имеющихся ресурсов у организации.

При расчете суммарного эффекта оставшихся проектов с первым, были получены следующие данные:

NPV1 + NPV2 = 10 388 + 16 640,5 = 27 028,5 тыс. руб.

NPV1 + NPV3 = 10 388 + 28 616 = 39 004 тыс. руб.

NPV1 + NPV4 = 10 388 + 11 372 =21 760 тыс. руб.

NPV1 + NPV2 + NPV4 = 10 388 + 16 640,5 + 11 372 = 38 400 тыс. руб.

Для наглядности составим таблицу 2.

Таблица 2

Расчет суммарного эффекта по возможным сочетаниям проектов

|

Сочетание проектов |

1+2 |

1+3 |

1+4 |

1+2+4 |

|

Суммарные инвестиции, тыс.руб. |

19000 |

27000 |

17000 |

27000 |

|

Суммарный эффект, тыс.руб |

27028.5 |

39004 |

21760 |

38400 |

Источник: составлено авторами

Таким образом, наиболее оптимальный вариант сочетания второй (1+3) и четвертый (1+2+4), поскольку их эффективность примерно равна, но выше, чем у других вариантов, также эти суммарные сочетания проектов не превышают инвестиционный ресурс, которым располагает организация, но максимально приближен к сумме, которой располагает организация.

Данный пример показывает возможность применения метода чистого дисконтированного дохода для отбора инвестиционных проектов организацией или инвестором. Этот метод достаточно актуален, при этом прост в использовании. Более того, NPV позволяет принимать решения, которые направлены на максимизацию дохода для инвесторов. При использовании этого метода ставка дисконтирования может быть изменена с учетом имеющихся у проекта рисков, что позволяет более полно и объективно оценивать проекты. Метод чистого дисконтированного дохода является общепринятым способом оценки инвестиционных проектов, он используется любыми компаниями и применяется как в частных, так и в государственных финансовых и инвестиционных решениях.

Выводы

Существует огромное количество различных методов проведения оценки эффективности инвестиционных проектов, но традиционные остаются актуальными по сей день и продолжают играть ключевую роль в принятии инвестиционных решений. Рассмотренные методы определяют вероятность успеха проектов и позволяют инвесторам принимать обоснованные решения об инвестировании в тот или иной проект. Также они являются широко известными и применяемыми, что в разы упрощает процесс оценки и анализа. Однако, данные методы имеют отрицательные стороны и не учитывают всех аспектов современного инвестиционного анализа и оценки. Поэтому использование традиционных методов в сочетании с более передовыми методами позволит избежать определенных ограничений и неточностей.

В целом, оценка эффективности инвестиционных проектов является важным инструментом для инвесторов, позволяющая выбирать наиболее перспективные проекты, которые будут иметь спрос и не только окупятся, но и принесут прибыль. Проведение тщательной оценки позволяет сравнивать имеющиеся варианты, выявлять возможные риски, связанные с реализацией каждого из них, и выбирать наилучший вариант. Результаты анализа дают возможность повышать обоснованность и качество принимаемых решений, а также разрабатывать комплекс мер по минимизации возможных рисков. Кроме того, инвесторы могут выбрать более рентабельный проект и сосредоточить свои усилия и ресурсы на их реализацию, при этом избежать неэффективных капитальных вложений. Оценка эффективности инвестиционных проектов играет важнейшую роль в обеспечении рационального и результативного использования денежных средств инвесторов, вкладываемых в проект. Она является неотъемлемой частью инвестиционной деятельности компаний.