Введение

Обеспечение производственно-экономической эффективности деятельности в условиях рыночной экономики является одним из приоритетов предприятий, что позволит получать высокий размер прибыли и сохранять устойчивое финансовое положение. Однако актуальная экономическая ситуация показывает сохранение и усиление проявлений кризиса в стране, что безусловно негативно влияет на состояние бизнес-среды [1, 2].

На фоне санкций размер понесенного предприятиями ущерба во многом определяется отраслевой принадлежностью, поскольку проводимая антироссийская политика точечно влияет на отдельные сферы [3]. Для других же направлений сложившаяся геополитическая ситуация также стала катализатором финансовых проблем – снижения размера выручки и роста затрат, что в совокупности привело к снижению уровня рентабельности. Поскольку крупный бизнес зачастую привлекает кредитные ресурсы для реализации возможностей дальнейшего развития, такое положение дел сопособно поставить под угрозу финансовую устойчивость и повысить риск банкротства [4, 5].

Отдельно необходимо выделить предприятия пищевой промышленности, которые хоть и пострадали на фоне санкций, но с учетом возросшей роли АПК и пищевой промышленности в условиях реализации импортозамещения, получили новый вектор развития [6, 7]. И здесь сформировалась важная проблема, связанная с необходимостью соблюдения баланса между интересами государства и участников рынка [8]. То есть, производственно-экономическая деятельность предприятий пищевой промышленности должна характеризоваться наиболее полным удовлетворением интересов продовольственного рынка и государства с части объемов производства и уровня цен и обеспечением высокого уровня рентабельности [9, 10].

Цель исследования – оценить эффективность производственно-экономической деятельности предприятий хлебопекарной отрасли России на примере крупнейших субъектов рынка.

Материал и методы исследования

С использованием данных отраслевого рейтинга TestFirm была сформирована выборка предприятий хлебопекарной отрасли по критерию выручки в 2023 году [11, 12]. Среди 10-ти предприятий с наибольшим размером выручки проведена сравнительная оценка основных параметров финансово-хозяйственной деятельности – выручки, чистой прибыли, рентабельности, которые были рассчитаны по данным бухгалтерской отчетности. Оценка данных в динамике проводится за последние 3 года, отражающие наиболее актуальную ситуацию в отрасли. Методологической основой стал интеллектуальный анализ данных и анализ динамики.

Результаты исследования и их обсуждение

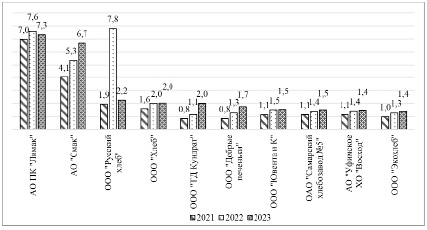

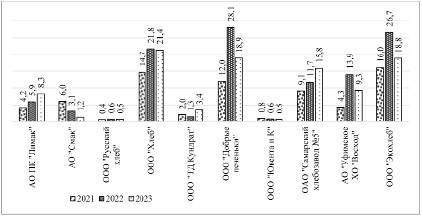

В хлебопекарной промышленности лидерами в 2023 году стали АО ПК «Лимак» и АО «Смак» – 7,3 и 6,7 млрд рублей в 2023 году соответственно. Среди других 8-ми предприятий отрасли выручки по итогам отчетного года находилась в пределах 1,4-2,2 млрд рублей, что ощутимо ниже уровня двух основных лидеров. А исследуемые 3 года для большинства предприятий общим трендом является рост выручки в динамике. Однако для ООО «Русский хлеб» пиковым стал 2022 год, когда выручка достигла 7,8 млрд рублей, а в 2023 году произошло сокращение в 3,5 раза. Среди оставшихся предприятий за 3 года выручка заметно выросла, но находится на достаточно низком уровне (рисунок 1).

Рис. 1. Оценка изменения выручки среди предприятий-лидеров хлебопекарной промышленности в России в 2021-2023 гг., млрд руб.

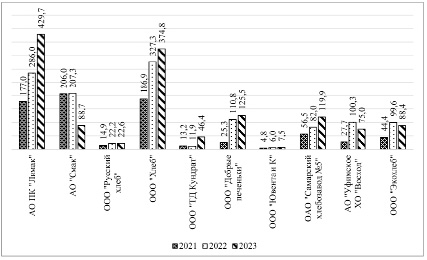

Рис. 2. Оценка изменения чистой прибыли среди предприятий-лидеров хлебопекарной промышленности в России в 2021-2023 гг., млн руб.

По размеру чистой прибыли среди рассматриваемой выборки наблюдается существенная дифференциация по годам, при этом в 2021-2022 гг. лидером являлось 4-е по размеру выручки ООО «Хлеб», где в 2022 году чистая прибыль составляла 327,3 млн рублей, в то время как в АО ПК «Лимак» только 286 млн рублей. Однако в 2023 году ситуация изменилась и лидером по размеру чистой прибыли, также как и по размеру выручки, стало АО ПК «Лимак» – 429,7 млн рублей. В ООО «Хлеб» чистая прибыль в 2023 году составила 374,8 млн рублей, что является вторым результатом среди рассматриваемых предприятий. Оставшиеся 8 предприятий хлебопекарной отрасли характеризуется существенно более низким размером чистой прибыли в рассматриваемом периоде. Стоит выделить АО «Смак», где в 2021-2022 гг. показатель превышал 200 млн рублей, а к 2023 году снизился до 89 млн рублей. Среди рассматриваемых предприятий устойчивый тренд к динамичному росту чистой прибыли отмечен в ООО «Добрые печеньки» и ОАО «Самарский хлебозавод №5». Снижение чистой прибыли сохраняется в занимающих 9-10 места рейтинга АО «Уфимское ХО «Восход» и ООО «Экохлеб» (рисунок 2).

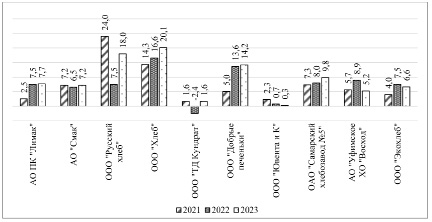

Несмотря на лидерство по размеру выручки, уровень рентабельности продаж в первых двух ниже, чем в других с менее высоким операционным результатом. В 2021 году самая высокая рентабельность продаж была отмечена в ООО «Русский хлеб», однако в 2022 году произошло существенное снижение рентабельности продаж – до 7,5%, в то время как лидирующие позиции в данном году заняли ООО «Хлеб» и ООО «Добрые печеньки». В 2023 году в ряде предприятий на фоне улучшения экономической обстановки отмечен рост рентабельности продаж, при этом наиболее высокая эффективность отмечена в ООО «Русский хлеб» и ООО «Хлеб». Самый низкий уровень рентабельности продаж среди предприятий хлебопекарной отрасли в 2021-2023 гг. устойчиво сохранялся в ООО «ТД Кундрат» и ООО «Ювента и К», что свидетельствует о невысокой степени эффективности их деятельности (рисунок 3).

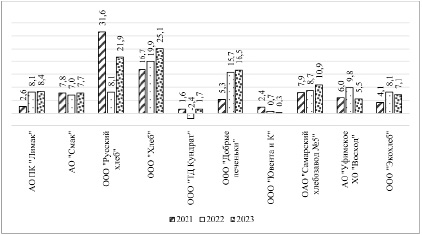

Наибольший уровень рентабельности производства в 2021 г. отмечен в ООО «Русский хлеб» и в ООО «Хлеб» – 31,6% и 16,7%. Среди прочих предприятий рассматриваемого рейтинга в 2021 году уровень рентабельности производства не превышал и 10%. В 2022 году в лидирующем по уровню эффективности производства ООО «Русский хлеб» произошло снижение показателя практически в 4 раза – до 8%, в то время как в части прочих предприятий наметился устойчивый рост. Так, в ООО «Добрые печеньки» в 2022-2023 гг. уровень рентабельности производства вырос до более чем 15%, в результате чего данное предприятие входит в тройку лидеров по уровню эффективности производства хлебобулочных изделий. В ООО «ТД Кундрат» в 2022 году также был получен убыток от производственной деятельности на уровне 2,4% (рисунок 4).

Самый высокий уровень экономической эффективности отмечен в ряде предприятий, которые не являются лидерами как по размеру выручки, так и по размеру чистой прибыли.

Рис. 3. Оценка изменения рентабельности продаж среди предприятий-лидеров хлебопекарной промышленности в России в 2021-2023 гг., %

Рис. 4. Оценка изменения рентабельности производства среди 10-ти крупнейших предприятий хлебопекарной промышленности в России в 2021-2023 гг., %

Рис. 5. Оценка изменения экономической рентабельности среди предприятий-лидеров хлебопекарной промышленности в России в 2021-2023 гг., %

В 2021 году наибольший уровень экономической рентабельности отмечен в занимающем 10-е место рейтинга ООО «Экохлеб», а также более 10% уровень экономической эффективности наблюдался в ООО «Хлеб» и ООО «Добрые печеньки». В 2022 году в большинстве предприятий отмечен рост уровня экономической рентабельности, при этом лидерами стали ООО «Добрые печеньки» и ООО «Экохлеб» – более 25%, а также ООО «Хлеб» с показателем 22%. В 2023 году, напротив наметился устойчивый тренд с снижению уровня экономической эффективности, при этом в наибольшей степени снизился показатель в ООО «Добрые печеньки» – практически на 10%. Самый низкий уровень экономической рентабельности устойчиво сохраняется в ООО «Русский хлеб» и ООО «Ювента и К» – менее 1% (рисунок 5).

Для предприятий хлебопекарной отрасли общим трендом является снижение уровня эффективности производственно-экономической деятельности к 2023 году. Кроме того, ситуация складывается таким образом, что предприятия-лидеры по размеру выручки показывают заметно более низкий уровень рентабельности по сравнению с теми, у которых объемы деятельности менее существенные.

Заключение

Эффективность производственно-экономической деятельности предприятий хлебопекарной отрасли в России существенно дифференцирована, что обусловлено особенностями каждого отдельно взятого предприятия. При этом общим трендом для большинства рассматриваемых предприятий является снижение уровня экономической эффективности, что связано с усилением проявлений кризиса в экономике. Лидерами по размеру выручки и чистой прибыли являются АО ПК «Лимак» и АО «Смак», однако наиболее высокая рентабельность сохраняется в ООО «Русский хлеб» и ООО «Хлеб», занимающих 3-4 места. В целом, по уровню экономической рентабельности наилучший результат показывают предприятия, которые имеют достаточно низкий размеру выручки и чистой прибыли и занимают 6-е и 10-е места соответственно – ООО «Добрые печеньки» и ООО «Экохлеб». На предприятиях хлебопекарной промышленности в условиях усиления кризиса не произошло существенных изменений в уровне эффективности производственной деятельности, поскольку показатели остались в пределах докризисных значений. При этом различие по уровню рентабельности обусловлено особенностями конкретного предприятия, объемами производства и другими существенными параметрами.