Введение

В последние годы усиливается тенденция перехода к новой экономической модели, основанной на совместном потреблении, где товары и услуги становятся доступными для временного использования без необходимости их приобретения в собственность. Шеринг-экономика не отменяет преимущества обладания, но позволяет минимизировать его недостатки, такие как высокие издержки на содержание налоги или износ активов. Это делает экономические отношения более гибкими и доступными, ориентируя потребителя на временное использование и приобретение опыта, а не на постоянное владение.

Цель исследования заключается в оценке воздействия шеринговой экономики на рынок недвижимости. Исходя их цели мы сформулировали следующие задачи:

1. Провести анализ основных теоретических аспектов шеринговой экономики

2. Изучить особенности инвестиционного поведения потребителей в условиях распространения тенденции аренды жилья

3. Организовать и провести количественное исследование в формате опроса для выявления предпочтений и инвестиционных установок потребителей.

Гипотеза исследования: шеринговая экономика снижает интерес к владению недвижимостью, так как делает аренду и временное использование более привлекательными альтернативами.

Материалы и методы исследования

Шеринговая экономика – особая инновационная бизнес-модель, которая стремительно развивается. Суть модели заключается в предоставлении временного доступа к активам без необходимости владения. Шеринговая экономика опирается на цифровые платформы, обеспечивая гибкость и краткосрочность использования [1].

Отношения, построенные на совместном использовании ресурсов, не являются новшеством для постсоветских стран. Однако в последние двадцать лет мировая экономика претерпела значительные изменения, которые не только способствовали развитию новых моделей обмена экономическими благами, но и существенно трансформировали существующие рыночные отношения. Среди этих изменений можно выделить усиление экологических проблем, возникших в результате чрезмерного потребления и нерационального использования ресурсов. Важную роль сыграло также усиление сетевых связей в обществе, что ускорило обмен информацией и упростило доступ к новым формам взаимодействия [2].

Эти процессы сопровождались изменением поведения людей: акцент сместился от модели «экономического человека», ориентированного на максимизацию собственной выгоды, к «институциональному человеку», который учитывает нормы и ценности общества в своих решениях [3].

Все эти факторы совместно создали благоприятные условия для появления и закрепления модели шеринговой экономики в экономическом пространстве, которая сочетает в себе новые подходы к потреблению и управлению ресурсами, отвечая на вызовы современного мира.

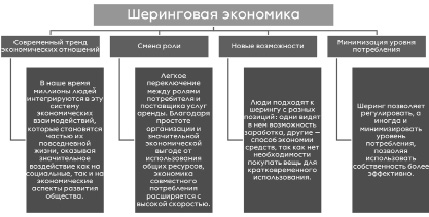

Конкретизируя особенности экономики совместного пользования, можно отметить характерные черты [4] (рис. 1).

Рис. 1. Характеристики шеринговой экономики Источник: составлено авторами на основе [4]

Согласно данным исследования «Чек. Индекс», в первом полугодии 2024 года количество покупок в секторе аренды увеличилось на 14% по сравнению с аналогичным периодом предыдущего года [5].

В качестве самых распространённых форм шеринга выделяют: каршеринг, аренда жилья, коворкинг, агро-шеринг [6].

Особое место среди них занимает именно аренда жилья, которая стала одним из ключевых направлений развития не только шеринговой экономики, но и одно из главных тенденций 2024 года.

В 2024 году рынок аренды недвижимости демонстрирует заметный рост, сопровождающийся изменениями в спросе и предпочтениях арендаторов, а также структурными сдвигами в экономике.

Одной из главных тенденций является увеличение спроса на аренду квартир. Одной из причин этого роста можно считать высокие ставки по ипотеке, из-за чего для многих аренда остаётся более доступной по сравнению с покупкой. Так, в большинстве случаев ежемесячные платежи по аренде оказываются ниже, чем выплаты по ипотечному кредиту, что делает аренду экономически более выгодным вариантом.

При этом с введением системы самозанятости арендодатели получили возможность легализовать доход от сдачи жилья в аренду, уплачивая налог по льготной ставке в 4%, что упростило процесс и сделало его доступнее.

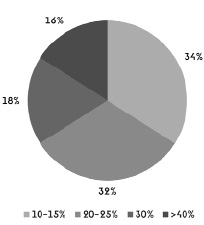

В июле 2023 года эксперты СК «Росгосстрах» проводили опрос россиян, посвященный съеме жилья. По этим данным около четверти жителей России снимают жильё, что значит, что их около 36,44 миллионов человек. Результаты исследования также показывают, что большинство россиян, снимающих жилье, столкнулись с ростом арендной платы за последний год [7] (рис. 2).

Согласно исследованию IBC, проводимого в 1 квартале 2024 года, совокупный объем инвестиций в российскую недвижимость в I квартале 2024 года составил 87 млрд рублей, что на 37% меньше по сравнению с аналогичным периодом 2023 года и на 9% ниже уровня 2022 года. Сокращение инвестиций связано с несколькими причинами. Во-первых, сохраняется жесткая денежно-кредитная политика со стороны Центрального банка России, которая оказывает сдерживающее влияние на реализацию многих проектов. Во-вторых, уменьшилось количество сделок по продаже российских активов иностранными инвесторами. Если в 2022 и 2023 годах на такие сделки приходилось 22% и 30% всех инвестиций соответственно, то сейчас их доля сократилась до 5%.

Рис. 2 Изменение арендной платы по мнению россиян за 2023 год Источник: составлено авторами

Несмотря на отрицательные тенденции, стоит отметить, что показатель за первый квартал 2024 года остается максимальным за период с 2000 по 2021 годы, что свидетельствует о сохранении высокого интереса инвесторов к недвижимости.

Помимо аренды жилой недвижимости, существует несколько других видов инвестиций в недвижимость. Среди них можно выделить покупку коммерческой недвижимости и покупку паев в фондах недвижимости (REITs).

Коммерческая недвижимость включает в себя офисные здания, торговые центры, складские помещения и объекты для аренды, которые приобретаются с целью получения регулярного дохода от аренды или прироста стоимости Коммерческая недвижимость, как правило, демонстрирует более высокую рентабельность инвестиций по сравнению с жилой недвижимостью. Это обусловлено стабильным спросом со стороны арендаторов, особенно в сегментах с долгосрочными арендными обязательствами, что обеспечивает устойчивость и предсказуемость доходов для инвесторов [8].

В 2021 году рынок коммерческой недвижимости в России характеризовался различными тенденциями в зависимости от вида помещения. Одной из главных было увеличение инвестиций в логистические и складские объекты на 61%. Это произошло из-за активного роста рынка онлайн-торговли и увеличения спроса на склады. К 2023 году логистический сегмент оставался одним из наиболее привлекательных для инвесторов, так как рост онлайн-торговли продолжался, а компании всё чаще требовали современных складских помещений [9]. Данная тенденция также обосновывается ростом популярности дарксторов и маркетплейсов.

Закрытые паевые инвестиционные фонды недвижимости (ЗПИФ) позволяют частным инвесторам с относительно небольшими капиталовложениями участвовать в реализации масштабных инвестиционных проектов, предоставляя доступ к активам с высокой капиталоемкостью. Это снижает порог вхождения на рынок коммерческой недвижимости, предоставляя доступ к активам, которые были бы недоступны при индивидуальном инвестировании. Управление объектами фонда осуществляется профессиональными управляющими компаниями, что уменьшает необходимость в непосредственном участии инвесторов и снижает риски, связанные с управлением недвижимостью.

При этом важно упомянуть, что поведение квалифицированных и неквалифицированных инвесторов также отличается. В контексте этой работы мы изучаем именно вопрос поведения участников рынка.

В ходе работы для проверки гипотезы использован статистический анализ. Целью опроса было изучить то, как различные факторы влияют на принятие решение в сфере инвестиций в области недвижимости. Сбор данных производился с помощью онлайн-анкеты.

В опросе приняло участие 130 человек. Выборка была сформирована случайным образом. Это было произведено с целью охватить различные слои населения. Так, в опросе принимали участие мужчины и женщины старше 18 лет, проваживающие в разных по численности населения городах (населенных пунктах).

Для анализа данных был применен критерий хи-квадрат, чтобы проверить, существует ли статистически значимая связь между статусом проживания респондентов и их намерением инвестировать в недвижимость. С помощью таблицы сопряженности были рассчитаны наблюдаемые и ожидаемые значения. Это позволило определить наличие или отсутствие связи между этими переменными. Уровень значимости был установлен на уровне 0.05.

Результаты исследования и их обсуждение

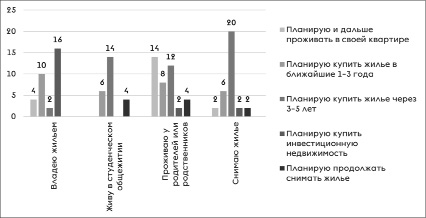

По результатам опроса, владельцы жилья чаще рассматривают недвижимость как инвестицию, а не как жилье для проживания. Вероятно, их потребность в стабильности уже удовлетворена, поэтому они фокусируются на дополнительных доходах от инвестиций. Респонденты, живущие в общежитии или у родителей, планируют покупку собственного жилья через 1-3 или 3-5 лет, что может быть связано с их стремлением к самостоятельности после учебы и улучшения финансового положения. Арендаторы также планируют покупку жилья, но чаще через 3-5 лет. Это, вероятно, связано с финансовыми ограничениями, из-за которых аренда временно кажется более доступным вариантом, но в будущем они хотят перейти к владению собственного жилья (рис. 3).

Говоря про тех арендаторов, кто собирается продолжать снимать жилье. Главное причиной являются финансовые ограничения (42,3% респондента это отметило), также выделяются такие факторы, как нестабильность рынка недвижимости (13,46%) и удобство аренды (11,54%). Под удобством аренды можно понимать гибкость в выборе жилья, не такая большая финансовая нагрузка, как при покупки квартиру в ипотеку.

С одной стороны, мы наблюдаем тенденцию, когда люди, имеющие своё жилье, в том числе и в возрасте от 18 до 25, планируют купить инвестиционную недвижимость в то время, как те, кто живут в студенческом общежитии, вовсе не думают о данном виде инвестиций. Так, можно выявить определенную корреляцию между статусами проживания и планами на недвижимость (табл. 1).

Для выявления факторов влияющих на инвестиционное поведение респондентов мы использовали хи-квадрат тест. Он был использован для проверки наличия статистически значимой связи между переменными места проживания и намерением респондентов рассматривать недвижимость как потенциальный объект для инвестиций. Данные по этим параметрам представлены на рис.4.

Рис. 3. Планы на покупку или аренду жилья респондентов в зависимости от текущего статуса проживания Источник: составлено авторами

Таблица 1

Взаимосвязь между текущим статусом проживания и планами на покупку или аренду недвижимости

|

Статус проживания |

Возраст респондентов |

Наиболее вероятный план |

Объяснение корреляции |

|

Владею жильем |

35 лет и старше |

Планирую купить инвестиционную недвижимость |

Владельцы жилья уже удовлетворили потребность в собственном жилье, поэтому больше склонны рассматривать недвижимость как инвестицию. |

|

Живу в студенческом общежитии |

18-25 лет |

Планирую купить жилье через 3-5 лет |

Респонденты, проживающие в общежитии, чаще всего студенты или молодые специалисты, которые планируют купить жилье в будущем, но для этого потребуется время на стабилизацию финансов. |

|

Проживаю у родителей или родственников |

18-30 лет |

Планирую и дальше проживать у родителей / Планирую купить жилье через 3-5 лет |

Для многих, кто живет с родителями, владение жильем не является приоритетом, но некоторые планируют покупку в будущем, когда достигнут финансовой независимости. |

|

Снимаю жилье |

25-35 лет |

Планирую купить жилье через 3-5 лет |

Арендаторы часто рассматривают покупку собственного жилья как долгосрочную цель, но текущие финансовые ограничения требуют отложить покупку. |

Источник: составлено авторами.

Наши расчеты показали, что нет статистически значимой зависимости между текущим статусом проживания (владею жильем, живу в студенческом общежитии, проживаю у родителей, снимаю жилье) и намерением инвестировать в недвижимость. Так как χ2 = 6,59 меньше критического значения 12,59, мы не можем выявить взаимосвязь между этими двумя факторами.

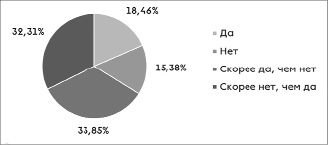

Несмотря на наши статистические вычисления, сами респонденты отмечают, что шеринговая экономика влияет на инвестиционное поведение (рис. 5).

Результаты исследования подтверждают гипотезу о том, что шеринговая экономика снижает интерес к владению недвижимостью, делая аренду и временное использование более привлекательными альтернативами.

Рис. 4. Рассмотрение респондентами недвижимости как объекта для инвестиций в зависимости от статуса проживания Источник: составлено авторами

Рис. 5. Оценка респондентами, насколько шеринговая экономика влияет на долгосрочные инвестиции Источник: составлено авторами

Основным фактором, влияющим на предпочтение аренды, является финансовое положение: большинство арендаторов, которые планируют продолжать снимать жилье, указывают на финансовые ограничения как главную причину отказа от покупки. Данный фактор свидетельствует о том, что для многих владение недвижимостью остается недоступным из-за высоких затрат на покупку и обслуживание, а аренда воспринимается как более гибкий и доступный способ решения жилищного вопроса.

По данным на 28 октября 2024 года, средневзвешенная базовая ставка по ипотеке в России превысила 25%. Процент на новостройки установился на уровне 25,4%, а на вторичное жильё – 25,43%. В таблице 2 приведены процентные ставки по ипотеке в разных банках.

Во многих случаях ежемесячные платежи по льготным ипотечным программам значительно выше стоимости аренды. Например, для семейной ипотеки в Москве ежемесячный платёж составляет около 92 400 руб., что почти на 30 000 руб. выше средней аренды (60 000 руб.). В регионах эта разница также заметна, хотя и не так велика (табл. 3). Льготные ипотечные программы предлагают значительную поддержку, но высокая сумма ежемесячных платежей может быть сдерживающим фактором, особенно в сравнении с арендной платой [10].

Сравнение ежемесячных платежей за ипотеку и аренду указывает на тенденцию выбирать аренду как более доступный вариант.

Таблица 2

Процентные ставки по ипотеке в разных банках

|

Банк |

Новостройки (%) |

Вторичное жильё (%) |

|

Транскапиталбанк |

27,75 |

27,75 |

|

Совкомбанк |

25,99 |

25,99 |

|

Сбербанк |

25,2 |

25,2 |

|

ВТБ |

26 |

26,7 |

Источник: составлено авторами.

Таблица 3

Анализ ежемесячных ипотечных платежей и арендной платы по различным программам льготной ипотеки

|

Программа ипотеки |

Ежемесячный платёж (примерно) |

Примерный платеж за аренду квартиры |

|

Семейная ипотека (Москва/СПб) |

~92 400 руб. |

~60 000 руб. |

|

Семейная ипотека (остальные регионы) |

~46 200 руб. |

~30 000 руб. |

|

Дальневосточная ипотека |

~30 000 руб. |

~20 000 руб. |

|

Дальневосточная ипотека (дом > 60 кв. м) |

~45 000 руб. |

~25 000 руб. |

|

Арктическая ипотека |

~30 000 руб. |

~18 000 руб. |

|

Арктическая ипотека (дом > 60 кв. м) |

~45 000 руб. |

~22 000 руб. |

|

Сельская ипотека |

~33 000 руб. |

~15 000 руб. |

|

Ипотека для IT-специалистов |

~66 000 руб. |

В зависимости от региона |

Источник: составлено авторами.

При этом стоит упомянуть такую стратегию инвестирования в жилье, как «арендная стратегия». Смысл этого подхода заключается в приобретении квартиры в ипотеку с последующей сдачей её в аренду за сумму, которая превышает ежемесячный платёж по кредиту [11]. В идеале это позволяет покрывать выплаты по ипотеке за счёт арендного дохода, а иногда и получать прибыль. Однако в случае неквалифицированных инвесторов данная стратегия может быть более сложной в реализации без сторонней помощи. Льготные программы требуют первоначального взноса в размере 20%. Для многих неквалифицированных инвесторов высокий первоначальный взнос выступает барьером для входа, особенно если они рассматривают недвижимость в крупных городах, где стоимость жилья высока. При этом в контексте покупки жилья для собственного проживания льготная ипотека действительно может помочь приобрести жильё на более выгодных условиях, снижая финансовую нагрузку на семью и делая покупку более доступной. Однако стоит учитывать, что льготная ипотека ограничивается критериями.

Особенно заметно снижение интереса к владению среди молодежи. Респонденты в возрасте 18–25 лет, проживающие в общежитиях или у родителей, преимущественно не планируют покупку жилья в ближайшее время, фокусируясь на долгосрочной аренде или временном проживании. Это подтверждает, что шеринговая экономика влияет на предпочтения молодых людей, которые не стремятся к владению, считая аренду удобной альтернативой.

С другой стороны, те, кто уже владеет недвижимостью, напротив, склонны рассматривать покупку дополнительных объектов для инвестиций. Можно сделать вывод, что шеринговая экономика оказывает меньшее влияние на тех, кто уже имеет собственность, в отличие от тех, кто арендует или живет временно.

Исходя из анализа видна четкая дифференциация в поведении тех, кто уже владеет своим жильем и тех, у кого его нет. Эта двойственность проявляется в приоритетах, финансовых возможностях и долгосрочных целях обеих групп. Владельцы жилья, как правило, рассматривают недвижимость не только как место для проживания, но и как актив для инвестиций. Поскольку базовая потребность в жилье у них уже удовлетворена, они имеют возможность и мотивацию рассматривать дополнительные объекты недвижимости с точки зрения увеличения капитала и получения дохода. Для них владение недвижимостью становится частью стратегии диверсификации активов, а также способом укрепить свою финансовую стабильность. Эта группа респондентов реже интересуется арендой и в целом меньше подвержена влиянию шеринговой экономики, так как их приоритеты сосредоточены на сохранении и увеличении собственности. Респонденты, которые не владеют жильем, напротив, проявляют совершенно иной подход. Их приоритетом чаще становится решение базовой жилищной проблемы с наименьшими затратами, и они склонны выбирать аренду, видя в ней гибкий и доступный вариант. Шеринговая экономика предлагает для них удобные модели временного проживания, избавляя от необходимости крупных вложений и обязательств, связанных с покупкой. Финансовые ограничения и нестабильность доходов также играют значимую роль, усиливая их предпочтение в сторону аренды и временного проживания. Для этой группы владение жильем не является первостепенной целью, а покупка откладывается на неопределенное будущее.

Двойственность между владельцами и арендаторами усиливает имущественное неравенство, так как владельцы жилья получают доступ к капиталу и доходам от недвижимости, а арендаторы остаются без актива, который мог бы служить источником накопления капитала.

Таким образом, результаты анализа подтверждают, что шеринговая экономика способствует снижению интереса к владению недвижимостью, особенно среди молодежи и тех, кто сталкивается с финансовыми барьерами. Аренда и временное проживание становятся предпочтительными вариантами для многих, соответствуя современным потребительским предпочтениям и финансовым реалиям.