Введение

Известно, что даже в простом процессе обмена товарами, назовём его в соответствии с тем, как это было сделано К. Марксом, «товар – товар», разные люди достигают отличных друг от друга результатов [1]. Одним из важнейших факторов успешности в этом процессе при сохранении общих экономических интересов сторон является сочетание их комплексов психологических характеристик. При этом каждая отдельная сделка является, как правило, лишь частью общего процесса, в котором потребительные и меновые стоимости товаров стремятся к некоторому балансу, о чём и писал в своё время, говоря о «невидимой руке рынка», А. Смит [2].

Таким образом, индивидуальные психологические аспекты участника процесса должны некоторым «правильным» образом сочетаться с психологией масс, принимающих участие в этом процессе и направляющих его. Ещё древняя школа индуистских философских учений под названием Вайшешика рассматривала общность как один из шести атрибутов любого исследуемого объекта [3]. Уже тогда было установлено, что общность – это категория, на основании которой индивидуальные субъекты объединяются и несут общее название. Члены таких общностей обладают некоторым набором общих качеств. В данном исследовании рассматриваются психологические особенности деятельности такой общности, как эффективные инвесторы.

С появлением денег основные обменные цепочки увеличили количество элементов. В начале это была схема: «товар – деньги – товар», а позже появилась схема: «деньги – товар – деньги». При этом последняя схема описывала движение капитала при его наращивании как при реальных инвестициях (вложении капитала в материальные и производственные активы), так и при финансовых (инвестировании в различные финансовые инструменты) [1]. При этом предполагается, что деньги на завершающей стадии обеспечивают некоторое приращение, тем самым, по сути, реализуется процесс накопления капитала, или, иначе говоря, капиталообразования. В этом случае исходным пунктом движения капитала в денежной форме является передача денежных средств их обладателем во временное пользование другим субъектам, а конечным пунктом становится возврат предоставленной суммы с приростом.

Особую сложность с психологической точки зрения, по нашему мнению, представляет процесс управления принятием решений для финансовых инвестиций. Дело в том, что в указанной выше цепочке в качестве товара могут выступать также деньги, временной лаг в расчётах, право на заключение иной сделки и даже просто случайный исход по какому-то событию в будущем с его вероятностями, рисками и возможными результатами. Для многих даже не приемлемо или не понятно, как можно на бирже продать то, чего не имеешь, с целью купить то же самое позже, но по более низкой цене, а ведь это базовые правила. Более сложные схемы вызывают у большинства буквально просто психологический ступор. Неэкономические факторы в принятии экономических решений играют очень важную, а иногда – определяющую роль [4], и психологические аспекты формируют значительный набор таких факторов [5]. В рамках данного исследования мы рассмотрим далее основные психологические аспекты, влияющие на эффективность принимаемых решений при финансовом инвестировании.

Цель исследования – представить основные группы индивидуальных психологических аспектов управления принятием решений финансового инвестирования, раскрывающих потенциал эффективности деятельности конкретного человека. Кроме того, в работе сделана попытка описания эффективного использования индивидуальных психологических аспектов участника рынка в сочетании с психологией масс и основных участников, движущих рынки и формирующих тренды, как проявлением коллективного решения, консенсуса. Также раскрываются психологические отличия в восприятии капитала от сбережений, преобладающие состояния личности, темпераменты, психофизиологические типы, аспекты коллективной психологии в свете их влияния на принимаемые инвестиционные решения в условиях взаимодействия с рынком.

Материал и методы исследования

В рамках данного исследования определяются теоретические и методические предпосылки, связанные с процессами принятия решений при финансовом инвестировании, определяются ключевые психологические аспекты, выступающие своего рода драйверами для соответствующих решений участников финансового рынка. Основные методы, примененные в рамках данного исследования, включают обобщение, индукцию и дедукцию, анализ и синтез, сравнение и классификацию.

Результаты исследования и их обсуждение

Психологическое отличие восприятия капитала от сбережений

Капитал является одной из ключевых категорий рыночной экономической системы. В интерпретации К. Маркса он выступал как определяющее общественное отношение между капиталистами и наемными рабочими, имеющее многообразные формы проявления (воплощения). В современном понимании капитал можно воспринимать как любые блага, использование которых позволяет увеличивать производство будущих благ (за счет этого обеспечивается «самовозрастание»). Также капитал можно рассматривать как значимый элемент (фактор) производства, выступающий в многообразных формах. Термином «капитал» нередко обозначают разнообразные ресурсы, используемые для производства товаров и услуг. Обобщая приведенные подходы, можно определить капитал как всё то, что способно создавать (приносить) доход.

Если под сбережениями принято понимать накапливаемые для текущего или будущего потребления ресурсы, то обобщённо под капиталом принято понимать ресурсы, применяемые для получения дохода. В понимании обладателя этих ресурсов они становятся некими средствами производства с целью получения большего количества ресурсов, но вместе с тем с рисками их возможной утраты. Поэтому основным отличием капитала от сбережений является отношение обладателя к нему как к условно избыточным с точки зрения потребления ресурсам, без которых можно обойтись и которые в силу проявления рисков могут быть частично или полностью потеряны навсегда. С капиталом и накоплениями совершаются разные арифметические действия, так как первый преумножается и делится, а вторые – прибавляются и отнимаются.

Исходя из описанного выше не следует использовать для инвестирования предназначенные для потребления в будущем ресурсы, осознаваемые как сбережения, так как это увеличивает риски из-за постоянного страха перед потенциальными потерями, а также приводит к серьёзным последствиям, если такие потери случились. Таким образом, одни и те же ресурсы могут быть психологически восприняты или капиталом, или сбережениями. По сути, другой границы, кроме психологической, между ними нет.

Влияние преобладающих развиваемых состояний личности на эффективность принимаемых решений при финансовом инвестировании

К.Г. Юнг в своей работе «Структура психики и архетипы» [6] подробно описал архетипы человека как поведенческие паттерны, которые, с одной стороны, побуждают его на прочувствованно-обдуманные действия, а, с другой стороны, буквально принуждают к определённым в рамках контекста действиям в силу их неуязвимости для критического разума [7]. Архетипы находятся в бессознательном и могут лишь быть осознаны. Ситуация усложняется тем, что каждому человеку в различных пропорциях по своему проявлению могут быть присущи все архетипы и описанные К.Г. Юнгом состояния, в которых он может находиться и коммуницировать, в том числе и как инвестор, принимающий решения.

В дальнейшем приведённые выше подходы К.Г. Юнга получили развитие благодаря Э. Берну [8], который выделял три эго-состояния: «дитя», «взрослый», «родитель». Некоторые из состояний, по Э. Берну, могли быть представлены одним из нескольких подсостояний. Например, состояние «дитя» может быть представлено подсостояниями свободного (естественного) ребёнка, маленького профессора, адаптированного (приспособившегося) ребёнка, бунтующего ребёнка. Состояние «родитель» может быть представлено подсостояниями: контролирующий (критический) или заботливый (воспитывающий) родитель.

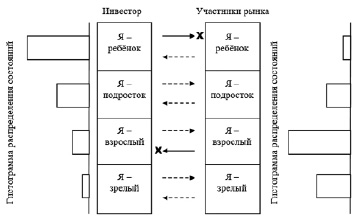

В современных публикациях, затрагивающих психологические аспекты управления, для широкой популяризации и упрощения практического применения всё чаще описывается четыре состояния: «я – ребёнок», «я – подросток», «я – взрослый», «я – зрелый». Рассмотрим, как нахождение в каждом из состояний оказывает влияние на эффективность принимаемых решений при инвестировании.

Первое состояние «я – ребёнок» толкает нас к исследованию чего-то нового, приводит к удивлению, впечатлениям, заинтересованности. Такое состояние нестабильно. Оно благотворно, когда является движущей силой к кропотливой работе по изучению рынка, теории и практики инвестирования, но разрушительно, когда мы принимаем решения по инвестированию, основываясь лишь на своей любознательности, стремлении к исследованию, коммуницируя при этом с «рациональным» рынком, движимым в основном участниками в состоянии «я – взрослый», как это показано на рис. 1. Дело в том, что позитивный исход любой коммуникации с большой группой возможен лишь при нахождении участников в одном состоянии, как на одной радиоволне с передатчиком должен работать радиоприёмник или две рации, по которым общаются между собой. Иначе коммуникации, слаженного взаимодействия с рынком не будет, а значит принятые инвестиционные решения не будут эффективными.

Рис. 1. Отсутствие позитивных коммуникаций и взаимодействия с рынком в состоянии «я –ребёнок»

Из выше описанного становится понятно, почему, например, хороший исследователь может стабильно плохо инвестировать.

Второе состояние «я – подросток» раскрывается словами: хочу, позволяю себе. В нём кроется жизненная сила человека. Каждый замечал, как не понятно от куда берутся и преумножаются силы, когда занимаешься тем, чем тебе хочется заниматься. В этом состоянии, как и в предыдущем, инвестор также статистически не идёт в ногу с рынком. Усугубит ситуацию то, что подсознательное подростковое начало заставит такого человека принять решение на основе преобладающего подросткового «хочу», даже, когда он будет по-взрослому осознавать, что это нерационально. В это трудно поверить, особенно по отношению к себе, но проведённые экспериментальные исследования доказали, что это работает именно так. Именно поэтому успешный профессиональный капер никогда не сделает ставку на любимую команду, за которую болеет, а биржевой инвестор не купит акции компании, к которой не равнодушен с детства. Если читатель знает человека, который с удовольствием и самоотдачей долгое время безуспешно занимается инвестированием, идя против рынка, то, скорее всего, ему чаще присуще именно это состояние. Таких людей интересно слушать, они зажигают своей энергией, а поэтому заражают своими идеями, но при принятии инвестиционных решений к ним вредно прислушиваться.

Третье состояние «я – взрослый» характеризуется выраженной целесообразностью и рациональностью. Оно наиболее эффективно при инвестировании, так как рынки среднестатистически двигают люди именно в этом состоянии, благодаря чему у инвестора с рынком возникают позитивные коммуникации и взаимодействие. Человек в таком состоянии избирателен, адекватно соотносит риски и возможный выигрыш, а, значит, достигает максимальных результатов.

Четвёртое состояние «я – зрелый» характеризуется знанием и пониманием тенденций, закономерностей и вариантов развития благодаря накопленному опыту. Из-за этого решения инвестора в таком состоянии среднестатистически будут менее рисковыми, чем в предыдущем описанном состоянии, но при этом менее прибыльными, так как будут игнорироваться многие точки входа, выход из рынка будет часто преждевременным, так как преобладающим в принятии решения будет положительный ответ на вопрос: так должно быть или уже когда-то было и что из этого получилось? Уверенность великих инвесторов, перешедших в это состояние, что они знают будущее, потому что так уже было, приводит их к весьма скромным результатам на склоне карьеры инвестора. Их учебники и книги самые полезные, но следовать в инвестициях за ними сегодняшними – не самое лучшее решение с точки зрения экономической эффективности.

Указанные выше данные по развиваемым психологическим аспектам показывают, что для того чтобы стать успешным инвестором в ряде случаев мало получить достаточные теоретические знания по профессии, надо пройти определённое внутреннее развитие, обеспечивающее преобладание благоприятного для инвестора состояния личности. Однако и этого мало. Ещё К.Г. Юнг отмечал, что важно развить в себе «внутреннего наблюдателя». Одна из его функций – это безошибочное определение и понимание своего текущего состояния, самости, отклонений от своей миссии и продиктованных ею собственных путей или, другими словами, идентичности, ценностей [9], что очень важно при принятии инвестиционного решения, а также других видов инвестиционной деятельности. Честный, непредвзятый взгляд инвестора на себя позволяет чётко разграничивать описанные Л.С. Выготским такие зоны собственного развития, как зона актуального развития (в которой инвестор может осуществлять профессиональные действия без ошибок) и зона ближайшего развития (в которой инвестор вынужден прикладывать дополнительные усилия, так как может испытывать трудности в решении профессиональных задач) [10].

Правильно составленный портрет инвестора и подобранные под него виды деятельности в инвестиционном процессе позволяют нивелировать в некоторой степени даже имеющиеся у него психологические недостатки и зависимости, среди которых, как наиболее опасную следует выделить адреналиновую и как её проявление – азарт.

Влияние врождённых психологических аспектов на эффективность принимаемых решений при финансовом инвестировании

Существуют психологические аспекты, которые будучи взаимоувязаны с физиологией человека в буквальном смысле врождённые и не меняются или слабо меняются вместе с физиологическими параметрами на протяжении всей жизни. Их невозможно быстро изменять, а можно только учитывать, как постоянные состояния при формировании профиля инвестора. Все они на сегодняшний день достаточно точно определяются количественно, как, например, по личностному опроснику Г. Айзенка [11] можно установить состояния по шкалам интроверсии-экстраверсии и нейротизма. Доказано, что состояние личности по обеим этим шкалам генетически предопределено [12, 13] и описывает темперамент.

Существует несколько известных классификаций темпераментов. Все они рассматривают во взаимосвязи психологические и физиологические аспекты. Связь настолько сильна, что даже начинающий специалист безошибочно по внешнему виду человека определяет его темперамент. Наиболее часто в настоящее время используются современные классификации темпераментов по Э. Кречмеру [14], У. Шелдону [15], а также древние классификации в соответствии с учениями Гиппократа-Галена и Аюрведы, которые прошли испытание временем и популярны до сих пор. Так, упомянутый выше Г. Айзенк в описании темпераментов, приведённых на рис. 2, опирается на классификацию Гиппократа-Галена [16], при этом на основании ответов по опроснику по каждой из шкал даётся бальная оценка.

Проанализируем более подробно темпераменты, приведённые на рис. 2, с точки зрения их влияния на деятельность инвестора.

Меланхолик склонен к аналитической деятельности, постоянным исследованиям, апробации нового. Творчество такого специалиста следует направлять на аналитическую работу, разработку стратегии инвестирования. Инвестируя самостоятельно, идя на поводу названных выше качеств он иногда отступает от выбранной стратегии, даже в ущерб экономической эффективности инвестиционного процесса. Меланхолик достаточно быстро психологически истощается, проявляя нестабильность в поведении: тяжело переживает неудачи, склонен к обидам и вспышкам гнева. В этих состояниях возможно иррациональное поведение при инвестировании.

Флегматик инертен в своём поведении, в том числе в выборе применяемых финансовых инструментов. С неохотой обучается новому, но стабилен в применении освоенных инструментов, склонен к точному следованию стратегии. При этом, как и меланхолик достаточно хорошо чувствует нюансы. Флегматик имеет достаточно большой психологический запас прочности, но тяжело переживает неудачи, запоминает надолго позитивные и негативные инвестиционные события. Он достаточно трудно выводится из равновесия, но возможны затяжные депрессии и разочарования. Флегматику на продолжительной временной дистанции часто удаётся стабильно показывать хорошие результаты принятых им инвестиционных решений.

Рис. 2. Темпераменты по Гиппократу-Галену в системе координат Г. Айзенка

Холерик импульсивен и спонтанен в принимаемых решениях на рынке. Фактически не способен к следованию выбранной стратегии. Быстро увлекается новыми стратегиями, инструментами, обычно не глубоко осваивая их, но и быстро от них отходит. Тем не менее, именно он может привнести в работу инвестиционной группы новые веяния рынков. Наиболее быстро утомляется, что может приводить к ошибкам, но за то короткое время, что он «в форме» может показывать феноменальные результаты. Особенно не переносит размеренный, монотонный характер деятельности. Не готов к длительным исследованиям рынка, отладке механизма применения финансовых инструментов, ожиданию кайроса. В малой степени переживает по поводу допущенных им ошибок.

Сангвиник стабилен и холодно рационален в применении финансовых инструментов и стратегий. Это позволяет стабильно на протяжении многих лет инвестировать системно, не поддаваясь психологическому давлению со стороны. При этом имеет низкую чувствительность к окружению и происходящему, в том числе к изменениям. Сангвиник не склонен к глубоким переживаниям, но часто упускает новые «детали», актуальные веяния инвестиционных процессов.

Шкала психотизма была предложена Г. Айзенком позже шкал, приведённых на рис. 2, и она не укладывается в систему темпераментов Гиппократа-Галена. Зато она, скорее, как отражённая через психологию поведения мера духовного развития перекликается с классификацией Аюрведы и совместно с психофизиологическими типами даёт наиболее полную картину модели личности [17]. В Аюрведе принято считать, что каждому человеку с рождения присущи все психофизиологические типы (доши), но для каждого в разном процентном соотношении. Изменение этих пропорций в течение жизни происходит, но медленно. Большие отклонения вредны для здоровья.

С точки зрения понимания возможностей инвестора, представленность всех психофизиологических типов в нём не только увеличивает количество учитываемых при принятии решений параметров, но и открывает дополнительные варианты эффективной профессиональной самореализации.

Инвестор и психология масс

Каждый инвестор ежедневно испытывает влияние на принимаемые им решения других людей, и круг эти людей не всегда ограничивается только профессиональной средой. Это могут быть его близкие и знакомые. Это средства массовой информации, чаты, блогеры и просто неизвестные ему люди, обрывки услышанных компетентных фраз которых из их диалога на интересующую тему были им случайно услышаны (иногда услышанные случайно два слова и наблюдаемые невербальные сигналы меняют позицию инвестора и спасают капитал). Это и все участники рынка, которые через меняющиеся котировки выражают свою позицию, оказывая влияние на решения инвестора.

Степень подобного влияния зависит от портрета самого инвестора. Инвестор вовлечён в коллективную психическую деятельность через совместное осмысление, обмен информацией о возникающих ощущениях и эмоциях. Кроме построенных на взаимоотношениях таких важных для инвестора личностных социально-психологических явлений, как психическое заражение, внушение, подражание, идентификация, существуют коллективные социально-психологические явления. К таким явлениям можно отнести коллективные настроения, мнения, потребности, традиции и ценности [18]. Коллективное мнение, как его сложившееся оценочное суждение, наиболее сильно оказывает влияние на остальные социально-психологические явления.

Важной компетенцией является способность выделять ценную информацию из общего информационного шума, отбирать и систематизировать сами каналы поступления информации. Другой значимой компетенцией является способность сохранять психологическую устойчивость и отличать истинные информационные сигналы от ложных, которые довольно часто создаются на рынке искусственно, в том числе через уже зарекомендовавшие себя информационные каналы. В настоящее время для биржевой торговли такие ситуации даже, скорее, стали правилом перед действительно обоснованным серьёзным движением котировок.

Финансовый рынок является одной из сфер деятельности, где реальная оценка обращающихся на нем финансовых активов (инструментов) объективно является сложной, многофакторной. Существующие технологии оценки разнообразных финансовых активов, включая фундаментальный и технический анализ, в целом позволяют обеспечивать достаточно высокие результаты инвестирования. Вместе с тем именно на финансовом рынке крайне сильно влияние воздействия психологии масс, воздействие так называемых субъективных факторов, в том числе психологических искажений.

По большому счету, всякое движение цен на финансовые активы (инструменты) можно воспринимать как результат столкновения разных точек зрения, взглядов участников рынка на их перспективы. При этом очевидно, что далеко не все участники рынка могут в каждый конкретный момент времени дать корректную оценку справедливой стоимости конкретных финансовых активов (инструментов), что приводит к неизбежным отклонениям от нее, а, следовательно, к возможным потерям. Однако незнание и / или неготовность произвести соответствующую оценку вовсе не мешает таким инвесторам присутствовать на финансовом рынке и совершать те или иные действия (сделки) на нем, следуя только им понятной логике.

Среди наиболее распространенных психологических искажений, деформаций, или, иначе говоря, поведенческих ловушек, воздействующих на рыночную динамику и обусловливающих нерациональное поведение участников рынка и соответствующие ему результаты инвестирования, выделяют следующие [19]:

− «Стадный эффект», или эффект конформизма, означающий, что инвесторы часто склонны действовать на основе решений остальных участников рынка, когда люди склонны присоединяться к большинству даже при самых простых визуальных стимулах. «Стадность» действий вызывает массовые падения фондовых рынков и биржевых индексов, акций компаний на фоне массовой их продажи без наличия на то объективных факторов (или наоборот). Частный и зачастую неопытный инвестор, наблюдая массовые тенденции к продаже, с высокой вероятностью присоединится к остальным участникам рынка с целью избежания еще большего снижения. Подобные проявления обладают накопительным эффектом и, как результат, могут приводить к значительному изменению котировок акций какой-либо компании или даже целой отрасли.

− «Эвристика доступности», или «эффект доступности», вследствие чего люди принимают решение на основе наиболее ярких элементов информации, например, недавний запоминающийся опыт или статья. Применительно к финансовому рынку примером этого психологического искажетия можно считать ситуацию, когда инвесторы покупают акции наиболее известных им компаний, поскольку количество знаний и информации о таких компаниях больше, чем о других.

− «Эффект владения», который отражает тенденцию высоко оценивать объект, которым человек давно владеет. Вариацией подобного поведения на финансовом рынке можно считать ситуацию, когда инвесторы не готовы вовремя продать акции компании, которыми давно владеют.

− «Замещение награды», означает, что человеку сложнее придерживаться долгосрочных целей, поскольку они слишком далеко в будущем. Проявлением подобного поведения на финансовом рынке можно считать то, что большая часть участников рынка более склонна к спекуляциям, чем к долгосрочным вложениям, поскольку достижение долгосрочной цели кажется им недостижимым. Склонность участников рынка к спекуляциям связана с так называемым эффектом замещения награды, поскольку им намного легче предвидеть краткосрочный результат своих инвестиционных вложений, нежели прибыль на горизонте следующих 20–30 лет. Действие указанного эффекта усиливают опасения появления «чёрных лебедей» и обвалов рынка, вызванных нерыночными факторами.

− «Эффект предрасположенности», или «эффект диспозиции», суть которого в том, что люди не хотят расставаться с ненужными вещами, думая, что они когда-нибудь пригодятся. Описание подобного поведения на финансовом рынке: стремление инвесторов продолжать удерживать активы, которые упали в цене, и продавать подорожавшие активы. Люди склонны не мириться с потерями, а пытаться взять реванш. Это же проявляется, например, в азартных играх, когда проигравший игрок не выходит из игры, а пытается отыграться, теряя в итоге всё.

В управленческой науке появился целый ряд исследований, в которых обсуждается соотношение рационального и интуитивного в рамках принятия оптимального решения. При этом еще более сложным становится принятие решения в условиях воздействия факторов неопределенности и риска, что формирования возможных способов действий, т.е. стратегий участника рынка, и возможных состояний окружащей его обстановки [20]. Как показывает анализ, опора на интуицию наиболее успешна при принятии решений, связанных с такими сферами деятельности организации, как формулирование стратегии, управление человеческими ресурсами или разработка продуктов, но не производство или финансы [21]. В полной мере указанный тезис можно распространить на финансовые и инвестиционные решения, принимаемые частными лицами (инвесторами).

Большие возможности и перспективы для оптимизации инвестиционных решений открываются благодаря рапространению Fintech и Big Data в финансовой сфере. Так, например, вместо традиционного анализа цен на акции Big Data теперь могут учитывать политические и социальные тенденции, субъективные и психологические факторы, которые могут повлиять на финансовый рынок и его динамику. Машинное обучение отслеживает их в режиме реального времени, позволяя собирать и оценивать соответствующие данные и принимать рациональные решения [22].

Таким образом, на участников рынка воздействуют целый комплекс разнообразных психологических факторов, предопределяя не всегда рациональный подход к принятию инвестиционных решений. Поскольку любые психологические искажения обычно слабо осознаются, то полностью избежать их не удастся. Поэтому даже специалист, изучающий эти эффекты и хорошо их знающий, не может полностью от них избавиться. Однако специалист, например, работающий в области инвестиций, может научиться отслеживать у себя проявление этих эффектов и переключать работу мышления в другой режим.

С одной стороны, следует уметь вовремя присоединяться к сформированному тренду, как проявлению психологического единства инвесторов на рынке, негласному социальному контракту, дающему всем прибыль. С другой стороны, нужно быть способным уметь ждать или даже идти наперекор тренду в его завершающей фазе, т.е. противостоять психологическому воздействию большинства. Совместить в себе обе эти способности под силу только высокопрофессиональному инвестору.

Есть большое количество способов выгодного взаимодействия с психологией масс, как правило за счёт создания статистического преимущества в результатах инвестирования за счёт использования знаний об особенностях поведения больших групп, но все они требуют высокой степени психологической устойчивости в неукоснительном следовании выбранной стратегии. Даже учёт инерции больших групп или рассогласованности мнений по одному инструменту инвесторов, представленных на нескольких торговых площадках может стать инвестиционным сигналом, если известно, например, что на одной из площадок доля компетентных по данному инструменту инвесторов выше, чем на других.

Заключение

В данной публикации были представлены лишь некоторые психологические аспекты работы инвестора. Тем не менее, даже из них следует, что к инвестору предъявляются высокие требования по психологической подготовке и соответствию его личностного портрета ряду выполняемых им в инвестиционном процессе функций. Очень сложно одному человеку удовлетворить все выдвигаемые ему психологией как наукой условия для успешного инвестирования. Именно поэтому так высок процент несущих убытки индивидуальных инвесторов. Вот почему больших результатов достигают именно инвестиционные группы. Несмотря на безусловную значимость и ценность теоретических и практических знаний в области финансов и инвестиционной деятельности, каждому инвестору также необходимо владеть определенными знаниями в области психологии поведения, что позволит изменить характер реализуемых операций и переориентировать собственное мышление с ориентацией на принятие более взвешенных и рационально обоснованных финансовых решений. Данная публикация направлена на то, чтобы каждый читатель задумался о соответствии своего психологического портрета инвестиционным процессам и грамотно позиционировал себя в них, а в случае выявленных существенных несоответствий – сконцентрировал свои усилия на поиск и выбор профессиональных участников рынка, которым можно делегировать полномочия по принятию инвестиционных решений.