Введение

В условиях рыночной экономики страхование стало одной из неотъемлемых частей финансового рынка, поскольку направлено на минимизацию возникающих в процессе производственно-экономической деятельности рисков. В развитых странах страхование давно и прочно вошло в повседневную жизнь, а в России страховой рынок только начал развиваться [1, 2].

В структуре страхового рынка страны выделяют 2 основных направления – обязательное и добровольное, при этом добровольные виды страховых услуг получают большее распространение, чем обязательные. Это связано с тем, что добровольное страхование развивается под воздействием рыночных факторов – спроса и предложения на конкретные виды страховых услуг, а обязательное страхование находится под контролем государства и охватывает наиболее значимые направления, такие как страхование гражданской ответственности [3-5].

Снижение доходов населения в последние несколько лет способствовало падению спроса на ряд добровольных страховых услуг, что способно привести к стагнации рынка. Поскольку рыночная конъюнктура остается главным условием развития страхового дела, в период усиления проявлений экономического кризиса, развитие страхования в России может оказаться под угрозой, чем и обусловлена актуальность оценки основных трендов развития рынка [6, 7].

Цель исследования – оценить основные тренды развития страхования в России в 2021-2023 гг., выявить их причины и последствия.

Материал и методы исследования

Информационной базой исследования стали статистические данные ЦБ РФ и Росстата [8, 9] о состоянии рынка страхования в России в 2021-2023 гг., на основе которых рассмотрена динамика и дана аналитическая оценка базовых индикаторов. В ходе исследования были рассмотрены следующие показатели: число страховых организаций всего и по видам страхования, число филиалов и заключенных договоров страхования, численность страховых агентов-физических лиц и сумма начисленных им вознаграждений, сумма страховых премий и выплат, суммы прибыли/убыточности, сальдированного финансового результата и рентабельность страхового дела. При проведении исследования основными методами стали анализ динамики и интеллектуальный анализ данных.

Результаты исследования и их обсуждение

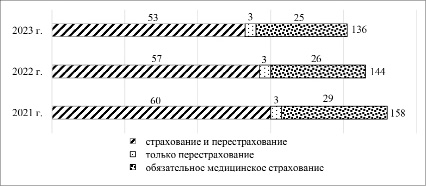

Основными тенденциями последних лет является снижение общего числа страховщиков в России: если в 2021 году насчитывалось 158 организаций, то уже в 2022 году их число сократилось более чем на 8,9% – до 144, а к 2023 году – еще на 9,4% до 136 единиц. При этом в разрезе основных видов деятельности страхового рынка наибольшее число страховщиков занимаются страхованием и перестрахованием – 60 ед. в 2021 году и 53 ед. в 2023 году. Только перестрахованием занимаются лишь 3 субъекта страхового дела, а в сфере обязательного медицинского страхования работают 25 организаций в 2023 году (рисунок 1).

Рис. 1. Оценка изменения числа страховщиков в России всего и по основным направлениям в 2021-2023 гг.

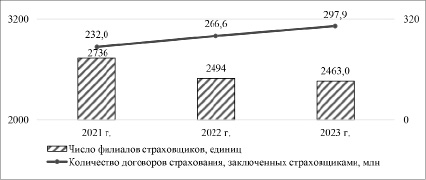

Рис. 2. Оценка изменения числа филиалов страховщиков и количества заключенных договоров на страховом рынке России в 2021-2023 гг.

Общее количество филиалов страховщиков в 2021 году составляло 2736, а к 2023 году показатель снизился на 10% – до 2463 ед. При этом общее количество заключенных договоров страхования за 3 года выросло более чем на 28% – до 297,9 млн единиц, что говорит о развитии страхового рынка (рисунок 2).

При этом тренд к сокращению числа филиалов страховщиков говорит об укрупнении субъектов страхового рынка. Вместе с тем, в 2022 году средняя численность страховых агентов-физических лиц выросла к предыдущему году на 5% – до 165,3 тыс. человек, а в 2023 году снизилась до 163,9 тыс. человек. Суммарный объем назначенных страховых вознаграждений растет динамично: в 2021 году был равен 37,5 млрд рублей, а в 2022 году на 8,8% больше – 40,8 млрд рублей. В 2023 году тренд сохранился и суммарный объем начисленных страховым агентам вознаграждений вырос на 12,3% – до 45,8 млрд рублей. В целом, несмотря на усиление кризиса в экономке в 2022-2023 гг., страховой рынок продолжил развитие, что подтверждается сохранением числа страховых агентов и рост объема получаемых ими вознаграждений (рисунок 3).

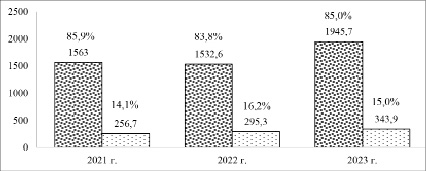

Объем собранных страховых премий в 2021-2022 гг. практически не изменился и составлял чуть более 1,8 трлн рублей, а к 2023 году вырос до 2,29 трлн рублей, что характеризует прирост на уровне 25%. В свою очередь, объем выплат устойчиво ниже объема полученных страховых премий: в 2021 году выплаты составили 44,2% от объема премий, а к 2022 году показатель вырос до 49%. В 2023 году доля страховых выплат составила 45,3% от объема полученных премий. В стоимостном выражении объем страховых выплат в 2021 году находился на уровне 804,9 млрд рублей, а к 2022 году вырос до 896,5 млрд рублей. В 2023 году отмечен рост страховых выплат до 1038 млрд рублей, что выше значения предыдущего года на 16% (рисунок 4).

В структуре полученных страховых премий основным направлением являются добровольные виды страхования, доля которых составляет более 80% полученных премий. В абсолютном выражении суммарно от добровольных видов страхования было получено более 1,5 трлн рублей в 2021-2022 гг., а в 2023 году – 1,95 трлн рублей (рисунок 5).

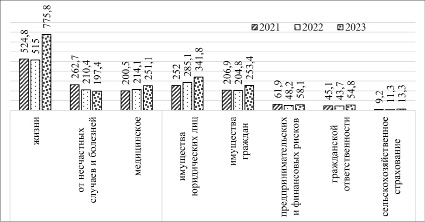

В структуре добровольных видов страхования лидируют премии по личному страхованию, доля которого превышает 50% в общей структуре, в то время как на имущественное приходится только чуть более 30%. Суммарно полученные страховые премии от добровольного личного страхования в 2023 году выросли до 1,2 трлн рублей, а от имущественного – до 721,3 млрд рублей.

Рис. 3. Изменение численности страховых агентов-физических лиц и сумм начисленных им вознаграждений на страховом рынке России в 2021-2023 гг.

Рис. 4. Динамика страховых выплат и премий на страховом рынке России в 2021-2023 гг.

Рис. 5. Изменение объема полученных страховых премий в разрезе основных групп страховых услуг в России в 2021-2023 гг.

Рис. 6. Изменение объема полученных страховых премий в разрезе основных видов добровольного страхования в России в 2021-2023 гг., млрд руб.

В структуре личного добровольного страхования лидирует страхование жизни, на долю которого приходится около 34% полученных страховых премий в 2023 году. В структуре имущественного страхования основными направлениями является страхование юридических лиц и граждан, по которым было получено наибольшее количество сумм страховых премий (рисунок 6).

Страховые премии от обязательных видов страхования в 2021 году составляли суммарно 256,7 млрд рублей или 14,1% в общем объеме, а в 2023 году выросли до 343,9 млрд рублей, что равно 15%. В структуре обязательного страхования наибольшая доля приходится на имущественное страхование, объем страховых премий по которому в 2023 году составил 328 млрд рублей (таблица 1).

Оценка финансовых результатов участников страхового рынка показала, что для прибыльных организаций отмечен общий тренд к росту размера полученной прибыли с 246,6 до 386,1 млрд рублей, при этом прирост за последний год составил более 74%. Для убыточных организаций, напротив, отмечена тенденция к сокращению объема убытка с 4,9 до 2,3 млрд рублей к 2023 году, хотя 2022 год и характеризовался ростом объема убытка до 6,1 млрд рублей (таблица 2).

Таблица 1

Изменение динамики и структуры страховых премий на рынке страхования в России в 2021-2023 гг.

|

Значение |

Изменение, % |

||||

|

2021 г. |

2022 г. |

2023 г. |

В 2022 г. к 2021 г. |

В 2023 г. к 2022 г. |

|

|

Страховые премии, млрд рублей |

|||||

|

Всего по обязательному страхованию, в т.ч.: |

256,7 |

295,3 |

343,9 |

15,0 |

16,5 |

|

1. по личному страхованию |

16,9 |

17,3 |

15,9 |

2,6 |

-8,0 |

|

2. по имущественному страхованию |

239,8 |

278,0 |

328,0 |

15,9 |

18,0 |

|

Доля страховых премий в общем объеме, % |

|||||

|

Обязательное страхование всего, в т.ч.: |

14,1 |

16,2 |

15,0 |

2,0 |

-1,1 |

|

1. личное страхование |

0,9 |

0,9 |

0,7 |

- |

-0,3 |

|

2. имущественное страхование |

13,2 |

15,2 |

14,3 |

2,0 |

-0,9 |

Таблица 2

Динамика основных финансовых результатов рынка страхования в России в 2021-2023 гг.

|

Значение, млрд рублей |

Изменение, % |

||||

|

2021 г. |

2022 г. |

2023 г. |

В 2022 г. к 2021 г. |

В 2023 г. к 2022 г. |

|

|

Размер прибыли (для страховых организаций с положительным финансовым результатом) |

246,6 |

221,6 |

386,1 |

-10,1 |

74,2 |

|

Убыток (для страховых организаций с отрицательным финансовым результатом) |

4,9 |

6,1 |

2,3 |

24,2 |

-62,3 |

|

Сальдированный финансовый результат (разница между прибылью и убытком страховщиков) |

241,7 |

215,5 |

383,8 |

-10,8 |

78,1 |

|

Рентабельность прибыльных страховых организаций, % |

11,2 |

10,1 |

13,3 |

-1,1 |

3,2 |

В результате, сальдированный финансовый результат страховщиков характеризуется положительным значением во всем исследуемом периоде: в 2022 году сальдированный результат снизился на 10,8% – до 215,5 млрд рублей, а в 2023 году вырос 383,8 млрд рублей. Уровень рентабельности для прибыльных организаций в 2021 году составлял 11,2%, а в 2022 году снизился до 10,1% на фоне снижения прияли. В 2023 году вновь отмечена динамика к росту рентабельности до 13,3%, что является достаточно высоким уровнем.

Заключение

Оценка основных тенденций развития страхового рынка в России показала, что в 2022 году на фоне ухудшения экономической обстановки, наметился спад, в результате чего существенно замедлились темпы роста основных показателей рынка, но, однако, уже в 2023 году динамичный рост рынка возобновился. При этом общее количество заключенных договоров страхования устойчиво растет и в 2023 году составило 298 млн, а число филиалов страховщиков стало снижаться, что говорит о процессе укрупнения на страховом рынке в условиях кризиса. Также динамика к росту отмечена и для сумм страховых премий и выплат, что связано также и с инфляционным ростом цен в экономике. В 2023 году основным трендом стал рост прибыли эффективных страховых организаций, а для группы убыточных отмечено снижение суммарного значения убытка, что в целом говорит об улучшении ситуации. При этом уровень рентабельности деятельности страховщиков к 2023 году вырос до 13,3%. В структуре страховых продуктов наибольшая доля приходится на добровольные виды – более 85% от общей суммы полученных страховых премий, в то время как доля обязательных видов не превышает и 15%. Среди добровольных видов страхования наиболее значимыми являются личное страхование – жизни, от несчастных случаев и болезней и медицинское. Среди обязательных видов страхования основным направлением остается страхование гражданской ответственности. В целом, оценка ключевых тенденций развития страхового рынка в последние 3 года показала, что, несмотря на трудности и экономические аспекты, страховое дело продолжает устойчиво развиваться, сохраняя оптимальный уровень рентабельности.