Введение

Жилищное строительство является основным фактором экономического роста страны и важнейшим фактором роста различных отраслей экономики. Удовлетворение первоначальных желаний людей: жилье и защита, во-первых, повышают уровень благосостояния населения, повышают потенциал трудоустройства, креативность и возможности поисковой системы. Кроме того, жилье является показателем социального развития общества, поскольку потенциал жилья оказывает большое влияние на социальную ситуацию в обществе, оно является ускоряющим и ограничивающим фактором. Конечно, комфортное жилье напрямую влияет на демографический уровень в государстве, на здоровье населения в целом, а это значит, что доступность жилья тесно связана с рождаемостью и миграцией населения.

Прежде всего, ипотечные кредиты играют важную роль в развитии страны, влияя не только на экономический рост и финансовый рынок, а также на уровень жизни населения и банковскую систему.

Цель исследования заключается в анализе развития ипотечного кредитования в России в современных условиях.

Материал и методы исследования

В настоящее время ипотека играет важную роль в регулировании спроса на жилье на рынке недвижимости, помогая людям приобрести доступное и собственное жилье. Она помогает установить социальную стабильность в стране. Сегодня это является самым востребованным вариантом для приобретения жилья.

Если углубиться в историю, то определения ипотечных кредитов (ИК) можно заметить еще в Древней Греции (IV век до н.э.). В 1996 году в России запустили программу на федеральном уровне, которая называлась «Свой дом» [1]. Именно с этого момента заложено начало развития ипотечного кредитования (ИК) в нашей стране. Основной уклон в данной программе имела двухуровневая система ИК. Спустя год появилась новая цель, которая включала в себя создание единого ипотечного рынка. Таким образом появилось «Агентство ипотечного жилищного кредитования» (АИЖК), с его помощью происходило создание единых стандартов банковского кредитования.

Все цели и идеи сохранились до сегодняшний дней, но функционирует под иным названием – АО «ДОМ.РФ».

Таким образом в нашей стране с помощью данной программы действует двухуровневая система ИК, которая включает в себя:

1. Коммерческие банки, которые осуществляют обслуживание и предоставление ипотечных кредитов физическим и юридическим лицам;

2. Агентства, которые занимаются рефинансированием ипотеки и оформлением страхования [1].

Поэтому можно сделать вывод, что в настоящее время ипотека в России развита достаточно хорошо и данное развитие является важным фактором социальной стабильности. Важно понимать, что не все слои населения способны купить жилье за полную его стоимость или не все проходят условия льготных ипотек.

Ниже представлен график, глядя на который можно заметить сокращение количества банков из года в год (рис.1). В 2023 году количество кредитных организаций составляет всего 362 шт., что на 72 шт. меньше по сравнению с 2020 годом.

На основе данных ежегодного отчета Центрального банка России, была составлена таблица, включающая в себя динамику ИЖК.

Если рассматривать правовую ступень развития ипотеки, то важно отметить, что регулирование происходит при помощи ряда законодательных актов, а также большинством Кодексов Российской Федерации.

Рис. 1. Количество участников рынка ипотечного кредитования Российской Федерации 2020–2023 гг.

Динамика ипотечных (жилищных) кредитов, выданных физическим лицам-резидентам в рублях в РФ 2019-2024 (на начало года)

|

Отчетная дата |

01.01.2019 |

01.01.2020 |

01.01.2021 |

01.01.2022 |

01.01.2023 |

01.01.2024 |

|

Количество предоставленных кредитов за месяц, единиц |

157 590 |

156 859 |

211 835 |

192 692 |

176 449 |

196 988 |

|

Объем предоставленных кредитов за месяц, млн руб. |

341 265 |

370 046 |

560 683 |

641 585 |

697 251 |

785 588 |

|

Задолженность по предоставленным кредитам, млн руб. |

6 399 125 |

7 635 233 |

9 292 031 |

11 765 807 |

13 848 612 |

18 017 344 |

|

Просроченная задолженность по предоставленным кредитам, млн руб. |

64 650 |

67 174 |

74 894 |

61 816 |

57 536 |

60 084 |

|

Средневзвешенный срок кредитования по кредитам, выданным в течение месяца, месяцев |

200,0 |

215,0 |

225,0 |

257,0 |

289,3 |

302,2 |

|

Средневзвешенная ставка по кредитам, выданным в течение месяца, % |

9,66 |

9,05 |

7,36 |

7,81 |

6,65 |

7,91 |

Самым первым законодательным актом нужно отметить Конституцию Российской Федерации. Главным положением является особый статус земли, как вида природных ресурсов, а также установление права на землю у граждан. Из ст. 40 Конституции РФ важно узнать, что каждый имеет право на жилище, а государство гарантирует соблюдение защиты прав и свобод граждан.

Далее в иерархии нормативно-правовых актов ипотечной системы стоит Гражданский кодекс РФ (Часть 1). Данными статьями регулируется права собственности на свое имущество, т.е. владение, пользование и распоряжение. А сам раздел регулирует возникновение основания для передачи прав на имущество, а также нормы их осуществления.

Следующим можно отметить Земельный кодекс Российской Федерации. Этот кодекс регулирует основной порядок и саму процедуру передачи земельных участков (ЗУ) в собственность или аренду.

«Немаловажным по значимости является Жилищный кодекс Российской Федерации. В данном кодексе рассматривается регулирование жилищных отношений, связанных с возникновением, прекращением и иными изменениями статуса прав, предусмотренными в кодексе, на имущество. Статьи также осуществляют регулирование процесса учета, содержания, ремонта и изменений, связанных с перепланировкой недвижимости» [6].

Кодексы РФ играют важные роли в ипотеке, но все же основным документом является – Закон «Об ипотеке (залоге недвижимости)» [2].

В данном документе содержатся следующие положения:

1. Перечень возникновения оснований для получения ипотеки, в котором фигурирует кредитный договор или же договор ипотечного-кредитования;

2. Требования, которые обязательно должны выполняться, такие как уплата суммы долга, процентов и другие.

3. Что может являться в качестве залога (предмета) ипотеки: другая недвижимость (жилые и нежилые здания, морские и воздушные суда, земельные участки и т.д.)

Важно отметить, что объект, предоставляемый в залог, должен быть в собственности у заемщика или же принадлежать ему на праве оперативного управления или хозяйственного ведения [2].

Законом «Об ипотеке» закреплены основные принципы ипотеки – это возвратность, платность, срочность, обязательность, гласность, достоверность и другие.

Таким образом, ипотека – это разновидность долгосрочного кредита, предоставляемый физическим или юридическим лицам, под залог их имущества.

В нашей стране существуют программы господдержки ипотеки. Важно знать, что при помощи данных программ можно взять ипотеку только в России. Они ориентированы на различные слои населения, чтобы увеличить шансы каждого гражданина страны приобрести желаемую недвижимость. На данный момент времени существуют следующие виды:

- Семейная ипотека (под 6%);

- Дальневосточная и Арктическая ипотека (под 2%);

- Сельская ипотека (под 3%);

- Материнский капитал;

- 450 000 рублей на погашение ипотеки многодетным семьям;

- Господдержка для бюджетников;

- Ипотека для IT-специалистов;

- Льготная ипотека под 8%;

- Господдержка военных;

- Молодая семья.

На рисунке 2 представлены ставки по рыночным и льготным программам в 2024 году. Ключевая ставка с декабря 2023 года составляет 16 %. Уровень ставок по рыночным программам составляет 17-18 % годовых.

При использовании данных программ государство возмещает банку упущенную прибыль, от уменьшения процента по сравнению с основной рыночной ставкой.

С помощью данных программ государство старается повысить доступность жилья для каждого гражданина страны, а также стремится снизить финансовую нагрузку на заемщиков. Но не стоит забывать и о других факторах таких как, повышение рождаемости и развитие отрасли строительства.

Рис. 2. Средневзвешенные ставки банков в 2023-2024 годах, % годовых

Рис. 3. Средние показатели России по ипотеке с господдержкой

В рамках данных программ возможно произвести рефинансирование существующей ипотеки под процент ниже или на оформление другой ипотеки, но в данном случае будет использоваться договор рефинансирования.

Важно знать, что с помощью данных программ недвижимость возможно купить только в России, а такую ипотеку могут получить только граждане, соответствующие основным требованиям: являться гражданином РФ, иметь постоянную регистрацию, иметь официальную работу со стабильным доходом. Также существуют другие условия, но они зависят от банка, предоставляющего ипотеку.

Для нашей страны ИК играет важную роль и выполняет ряд функций, которые решают возникающие проблемы в стране, такие как:

1. Проблемы, связанные с населением страны (безработица, нехватка жилья и другие);

2. Проблемы, связанные со строительной отраслью (рабочие места для граждан, создание более новых и качественных материалов для постройки объектов недвижимости, реализация готовых к сдаче жилых метров).

3. Проблемы, связанные с экономикой страны (налоги, социальная составляющая и т.д.).

В банковской сфере ИК являются ключевым элементом, так как риски минимальны. Для выдачи такого кредита проводится детальная проверка заемщика (платежеспособность, предмет залога, данные о работе, проверка поручителя и другие) и только после одобрения службы безопасности, выдача является целесообразной. В противном случае, если заемщик по каким-либо причинам не может выплачивать банку ежемесячный платеж, тот вправе воспользоваться заложенной недвижимостью и вернуть себе утраченные деньги.

Для получения ипотечного кредита нужно пройти основные этапы:

1) Первым делом происходит подача заявки клиентом. Он проходит проверку банка по основным критериям (у каждого банка могут быть дополнительные условия для получения данного кредита): возраст, место регистрации, платежеспособность (доход), отсутствие судимости, трудоспособность, прошлые кредитные истории и другие.

После предварительного одобрения потенциального заемщика он получает основную информацию по его будущему договору ипотеки (условия предоставления, порядок и сроки погашения и т.д.). Ему предлагают сумму и условия, на которых банковское учреждение готово ему выдать данный кредит.

2) Выбор объекта недвижимости и одобрение кредитором.

На данном этапе заемщик после определения желаемого объекта недвижимости должен предоставить все документы в кредитную организацию, для согласования и, в дальнейшем, утверждения банком этого объекта недвижимости.

В составе данных документов есть оценка недвижимости. Важным аспектом является то, что оценка должна быть произведена аккредитованной организацией, поэтому во избежание отказа банка о рассмотрении данного отчета, нужно узнать список организаций у выбранного кредитного учреждения.

После тщательной проверки предоставленных заемщиком документов, банк огласит свое решение об одобрении или отказе данного объекта.

3) Заключение договора купли-продажи и оформление кредитного договора между кредитором и кредитуемым.

Заемщик подписывает договор купли-продажи с банком и после этого договор об ипотеке (если данное предусмотрено сделкой).

Сроком действия кредитного договора является время, которое проходит между моментом заключения договора и моментом прекращения исполнения обеими сторонами обязательств по нему. А сроком действия кредита принято понимать время между моментом получения кредита и моментом его возврата заемщиком.

Важно понимать, что срок действия кредита не может выходить за рамки срока действия кредитного договора.

С другой стороны, срок действия кредитного договора имеет периоды, которые не совпадают со сроком погашения кредита. Что касается сравнения их правовой природы, то срок действия кредитного договора – это срок действия соглашения об установлении, изменении или прекращении прав и обязанностей кредитора и заемщика, а срок действия кредита – это срок действия отдельного обязательства, одного из основных условий договора.

При подписании договора об ипотеке нужно обратить внимание на основные пункты: процентная ставка, штрафы и пени за неуплату ежемесячных платежей, банковские услуги, расторжение договора ипотеки и т.д.

Важно помнить, что государственная регистрация договора об ипотеке важна для обоих сторон. Они должны быть уверены, что каждый готов исполнять обязанности по договору.

Временные рамки для регистрации договора установлены законом и для земельных участков они составляют максимум 15 дней, для объектов недвижимости – максимум 5 дней.

Также заемщик, как покупатель жилого объекта, обязан оплатить государственную пошлину, размер которой установлен в Налоговом кодексе Российской Федерации.

Все документы (договор купли-продажи, ипотечный договор, оценка имущества, установление права собственности, оплата госпошлины) в обязательном порядке должны быть предоставлены в отделение Росреестра.

Помимо указанных выше документов требуется личное присутствие собственников недвижимости и представителей банка. В случае, если собственник в браке, нужно принести с собой согласие на заключение договора от второго супруга, заверенное печатью нотариуса.

Хоть в России происходит сокращение баков, но их все равно достаточно, чтобы потенциальный заемщик рассмотрел возможные варианты предоставляемых условий банками и выбрал себе наиболее выгодные для приобретения жилья (рис. 4).

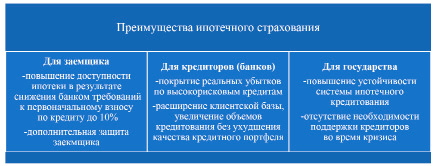

Рис. 4. Основные преимущества для всех участников ИК

Существуют организации, которые также играют важные роли в предоставлении ипотеки. Основными из них являются страховые и оценочные. Эти организации должны иметь аккредитацию или лицензию на предоставление своих услуг клиентам. Они работают во благо обеих сторон, чтобы уменьшить существующие на рынке риски [7].

Основными критериями оценщика должно быть:

- профильное образование;

- членство в саморегулируемой организации;

- страховой полис ответственности.

Заемщик, согласно закону, может заказать эту процедуру у кого угодно, но банк, в свою очередь, может отказаться ее принять. Поэтому лучше не рисковать и выбрать компанию из списка, предоставленного банком, так как там представлены только аккредитованные компании [8].

Результаты исследования и их обсуждение

Оценка играет важную роль не только для заемщика, но и для кредитора, ведь каждый будет уверен, что его не обманули. Для покупателя важным аспектом является то, что кредитор не завысит цену на приобретаемую недвижимость, а кредитор – получит реальную рыночную стоимость объекта недвижимости. В случае, если в будущем у обеих сторон возникнет конфликтная ситуация, то у них будет аргумент в виде предоставленного документа, на который можно будет опираться в ходе судебных разбирательств.

Заключение

Таким образом, можно сделать вывод, что российская ипотечная система хорошо развита на рынке и основными элементами ипотечной системы можно назвать кредитные организации (в частности банки) и вспомогательные инфраструктуры. Все эти факторы очень важны для экономики страны и происходящих в ней процессов. Основная взаимосвязь происходит между продавцами и покупателями (должниками в одном лице), а второстепенные связи происходят благодаря финансовым учреждениям, страховым и оценочным компаниям, а также нотариальным конторам (нотариусам-оформителям).