Введение

Управление капитализацией компании с точки зрения управления стоимостью предприятия является важным условием его развития и устойчивого долговременного функционирования. Существенная роль играет выявление зависимости между капитализацией и макроэкономическими факторами, ввиду позднего становления фондового рынка в России и малой изученности данной области.

Цель исследования – оценить влияние макроэкономических факторов на капитализацию топливно-энергетических компаний.

Материал и методы исследования

Материал и методы исследования – материалы периодической печати, материалы сайтов Интернет, а также собственные исследования авторов, метод исследования – корреляционно-регрессионный анализ.

Результаты исследования и их обсуждение

В настоящее время множество авторов отмечают заниженную оценку стоимости рыночной капитализации российского сектора [2, 12, 16]. Маглинова Т. Г. [17] утверждает, что «в результате выхода национальных корпораций на международный рынок в 90-е гг. XX в. сложилась данная тенденция занижения уровня капитализации российских компании». Причиной тому может быть рост налоговой нагрузки на весь нефтегазовый сектор России, а также низкий уровень активности корпораций на мировом рынке [11].

Для эффективного управления капитализацией компании, необходимо понимать какие факторы влияют не нее. Поскольку фондовый рынок России сформировался относительно недавно, то данный вопрос поднимают на обсуждение многие исследователи [15, 8, 5]. И, все они пришли к единому мнению, что все факторы, влияющие на капитализацию, можно условно разделить на три группы: макроэкономические факторы, отраслевые факторы [10, 14], микроэкономические факторы [13]. Данный набор факторов позволяет в полной мере оценить работу компании и, исходя из этого, сопоставить ее капитализацию и основные показатели деятельности.

Опубликовано множество работ, в которых исследователи рассматривают влияние тех или иных факторов на капитализацию компании. Так, Нуреев Р. М. и Бусыгин Е. Г. считают, что внешние факторы играют более значимую роль, чем внутренние [12]. Ведь компания находится в определенных макроэкономических условиях, и если у нее недостаточно внутренних ресурсов, то при кардинально изменяющихся внешних условиях, компания не сможет добиться высоких показателей деятельности, а значит и высокого значения своей капитализации. Так, Володина А.О. отметила влияние информации на резкое изменение капитализации компании [2]. Сейчас мир находится в стадии глобализации, информационная эра и цифровизация охватывают практически все сферы жизни человека, поэтому отделить или снизить влияние данного фактора никак нельзя.

Таблица 1

Капитализации компаний топливно-энергетического сектора России

|

Капитализация, млрд руб. |

Значение показателей по годам |

||||||

|

2014 г. |

2016 г. |

2019 г. |

2020 г. |

2021 г. |

2022 г. |

2023 г. |

|

|

ПАО «НК «Роснефть» |

2 071,4 |

4 240,3 |

4 766,0 |

4 633,0 |

6 338,0 |

3 856,0 |

5 834,0 |

|

ПАО «ЛУКОЙЛ» |

1 886,0 |

2 916,2 |

4 028,0 |

3 382,0 |

4 265,0 |

2 820,0 |

4 684,0 |

|

ПАО «НОВАТЭК» |

1 323,8 |

2 378,9 |

3 832,0 |

3 837,0 |

5 222,0 |

3 258,0 |

4 460,0 |

|

ПАО «Газпром нефть» |

668,0 |

1 024,4 |

1 992,0 |

1 504,0 |

2 575,0 |

2 169,0 |

4 016,0 |

|

ПАО «Газпром» |

3 112,6 |

3 635,3 |

6 070,0 |

5 034,0 |

8 120,0 |

3 853,0 |

3 783,0 |

|

ПАО «Татнефть» |

525,5 |

725,0 |

1 763,0 |

1 191,0 |

1 156,0 |

809,3 |

1 653,0 |

|

ПАО «Сургутнефтегаз» |

177,1 |

1 352,0 |

2 094,0 |

1 607,0 |

1 715,0 |

974,8 |

1 390,0 |

|

ПАО «Башнефть» |

264,0 |

626,0 |

336,7 |

280,1 |

230,6 |

159,5 |

376,5 |

|

ЯТЭК |

12,4 |

13,0 |

25,7 |

44,0 |

92,6 |

102,3 |

73,5 |

|

ПАО «Русснефть» |

- |

- |

161,8 |

68,5 |

45,1 |

23,9 |

38,9 |

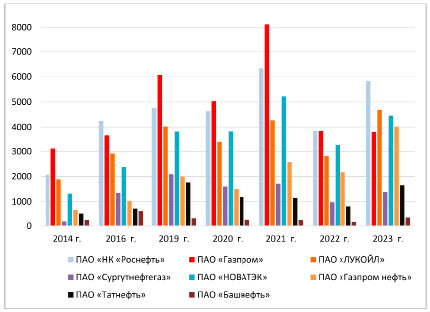

Капитализация топливно-энергетических компаний России за период 2014–2023 гг., млрд руб.

Такие авторы, как Гоник Г.Г., Курбангалиева Д.Л., Хайрулина А.Ю., Кофман А.В. рассматривают влияние репутации на капитализацию компании [4; 6; 8]. Более того, авторы считают, что репутация, гудвил тесно связана с инновационной деятельностью компании.

Таким образом, капитализация компании зависит не только от финансовых показателей самой компании, но и от внешних факторов: отраслевых и макроэкономических.

В таблице 1 представлены самые крупные топливно-энергетические компании России, упорядоченные по значению показателя капитализации на конец 2023 года.

На рисунке представлена динамика значений капитализации крупных топливно-энергетических компаний России. Безусловно, лидером с огромным отрывом до начала 2022 года являлся гигант ПАО «Газпром», но последние два года вышла на первое место ПАО «НК «Роснефть», а замыкает пятерку лидеров ПАО «Газпром».

За период с 2013 г. по 2021 г. максимальное значение капитализации практически у всех компаний приходится на 31 декабря 2021 г., причиной стал энергетический кризис в Европе, ограничения по добыче нефти от стран ОПЕК и политические факторы оказали сильное влияние на рост цены на нефть марки Brent. Также цены на газ тоже высоки.

Для проведения корреляционно-регрессионного анализа влияния различных факторов на капитализацию компании были выбраны компании: лидер по уровню капитализации – ПАО «НК «Роснефть» и входящая в пятерку ПАО «Газпром нефть». Для оценки влияния факторов на капитализацию были выбраны следующие показатели: курс доллара; уровень инфляции; цена на нефть марки Brent, ключевая ставка; уровень безработицы; чистая прибыль, выручка, рентабельность собственного капитала, размер дивидендов.

Данные факторы являются факторами внешней макросреды для рассматриваемой компании, т.е. компания никак не может на них повлиять.

Ключевая ставка является основным индикатором денежно-кредитной политики. За весь период действия ключевой ставки был зафиксирован как исторический минимум – с июля 2020 г. по март 2021 г. – 4,5 %, так и исторический максимум – февраль 2022 г. – 20 %. Безработица представляет собой макроэкономическую проблему, которая оказывает влияние на каждый субъект экономики страны, и на человека в целом. Несмотря на всевозможные проблемы, с которыми сталкивалось население страны в 2022 г., безработица была зарегистрирована в рекордно низких значениях – 3,2 % в 2023 году.

Еще одним инструментом Центрального Банка является курс доллара. Для многих компаний курс доллара важен, поскольку данные предприятия получают выручку в долларах. При снижении стоимости национальной валюты (т.е. при увеличении стоимости одного доллара), выручка компании увеличивается, ровно так же увеличиваются и расходы, оплачиваемые долларами. Максимальное значение курса доллара за последние 10 лет замечено в марте 2022 г. – 120,3785 р./долл., минимальное – в январе 2014 г. – 32,6587 р./долл.

Следующий фактор: инфляция. Самые высокие значения уровня инфляции были зафиксированы в 2014-2015 гг. и в 2022 году в исследуемом периоде времени.

Одним из основополагающих макроэкономических факторов для топливно-энергетических компаний является цена на нефть марки Brent. На мировом рынке на цену на нефть оказывают влияние множество факторов. В первую очередь, согласно законам рынка, это спрос и предложение. А затем уже и мероприятия каких-либо участников рынка, например, стран ОПЕК и ОПЕК+ и др. Года самого низкого снижения цены на нефть – 2016 г. и 2020 г.

Для анализа всех фактора и степени влияния на результирующий показатель был выбран корреляционно-регрессионный анализ, который позволит оценить степени взаимосвязи между переменными и смоделировать выявленную зависимость. Для смотрения были взяты данные за период с 2011-2023 гг., которые представлены в таблице 2.

В модели будут рассмотрены не только макроэкономические факторы, но и некоторые внутренние, так как макроэкономические факторы – это факторы внешней среды компании, а внутренние факторы выступают как возможность, с помощью которой компания сможет преувеличить свою капитализацию. Микроэкономические факторы, оказывающие влияние на капитализацию ПАО «НК «Роснефть» и ПАО «Газпром нефть» представлены в таблице 3 и 4.

Таблица 2

Макроэкономические факторы, оказывающие влияние на капитализацию

|

Года |

Безработица, доля |

Цена на нефть Brent, долл./барр. |

Ключевая ставка, доля |

Курс доллара, руб. |

Инфляция, доля |

|

X1 |

X2 |

X3 |

X4 |

X5 |

|

|

2011 |

0,084 |

110,86 |

0,081 |

29,41 |

0,061 |

|

2012 |

0,072 |

111,42 |

0,081 |

31,01 |

0,066 |

|

2013 |

0,072 |

108,77 |

0,069 |

31,75 |

0,065 |

|

2014 |

0,068 |

99,48 |

0,081 |

38,30 |

0,114 |

|

2015 |

0,072 |

53,95 |

0,104 |

60,98 |

0,129 |

|

2016 |

0,070 |

45,38 |

0,106 |

67,18 |

0,054 |

|

2017 |

0,066 |

54,83 |

0,091 |

58,35 |

0,025 |

|

2018 |

0,062 |

71,52 |

0,074 |

62,68 |

0,043 |

|

2019 |

0,065 |

63,79 |

0,073 |

64,39 |

0,031 |

|

2020 |

0,078 |

43,07 |

0,051 |

71,94 |

0,049 |

|

2021 |

0,064 |

70,68 |

0,057 |

73,66 |

0,084 |

|

2022 |

0,037 |

78,09 |

0,117 |

69,90 |

0,119 |

|

2023 |

0,032 |

64,99 |

0,120 |

85,51 |

0,074 |

Таблица 3

Микроэкономические факторы, оказывающие влияние на капитализацию ПАО «НК «Роснефть»

|

Года |

Капитализация, млрд руб. |

Выручка, млрд руб. |

Рентабельность собственного капитала, доля |

Чистая прибыль, млрд руб. |

Дивиденды, руб./акцию |

|

Y |

X6 |

X7 |

X8 |

X9 |

|

|

2011 |

2 150,0 |

2 718 |

0,157 |

319 |

7,53 |

|

2012 |

2 520,0 |

3 078 |

0,153 |

342 |

8,05 |

|

2013 |

2 540,0 |

4 694 |

0,279 |

388 |

12,85 |

|

2014 |

2 071,0 |

5 503 |

0,257 |

348 |

8,21 |

|

2015 |

2 714,7 |

5 150 |

0,166 |

479 |

11,75 |

|

2016 |

4 240,3 |

4 988 |

0,126 |

418 |

5,98 |

|

2017 |

3 071,9 |

6 011 |

0,106 |

383 |

10,48 |

|

2018 |

4 535,5 |

8 238 |

0,204 |

828 |

25,91 |

|

2019 |

4 766,0 |

8 676 |

0,202 |

914 |

33,41 |

|

2020 |

4 633,0 |

5 757 |

0,036 |

168 |

6,94 |

|

2021 |

6 338,0 |

8 761 |

0,191 |

1 057 |

41,66 |

|

2022 |

3 856,0 |

9 049 |

0,170 |

813 |

38,36 |

|

2023 |

5 834,0 |

9 163 |

0,151 |

1 267 |

59,78 |

Таблица 4

Микроэкономические факторы, оказывающие влияние на капитализацию ПАО «Газпром нефть»

|

Года |

Капитализация, млрд руб. |

Выручка, млрд руб. |

Рентабельность собственного капитала, доля |

Чистая прибыль, млрд руб. |

Дивиденды, руб./акцию |

|

Y |

X6 |

X7 |

X8 |

X9 |

|

|

2011 |

709,16 |

1 292,0 |

0,564 |

160,40 |

4,44 |

|

2012 |

674,17 |

1 519,0 |

0,213 |

176,30 |

7,30 |

|

2013 |

699,82 |

1 504,0 |

0,187 |

177,90 |

9,38 |

|

2014 |

678,05 |

1 690,0 |

0,115 |

122,00 |

6,47 |

|

2015 |

728,50 |

1 655,8 |

0,095 |

109,70 |

6,47 |

|

2016 |

1 024,36 |

1 695,8 |

0,147 |

200,20 |

10,68 |

|

2017 |

1 162,09 |

2 004,0 |

0,163 |

253,00 |

15,00 |

|

2018 |

1 639,07 |

2 488,9 |

0,205 |

377,00 |

30,00 |

|

2019 |

1 994,90 |

2 485,0 |

0,194 |

400,00 |

37,96 |

|

2020 |

1 507,50 |

2 000,0 |

0,056 |

117,70 |

15,00 |

|

2021 |

2 567,89 |

3 068,4 |

0,214 |

503,40 |

56,00 |

|

2022 |

2 169,00 |

3 412,1 |

0,287 |

751,50 |

81,94 |

|

2023 |

4 016,00 |

3 520,0 |

0,214 |

641,10 |

102,43 |

Для построения модели, необходимо проанализировать вид взаимосвязи между факторами и результирующим показателем. Результирующим показателем в данном случае является капитализация, а все остальные показатели выступают независимыми переменными. Результаты корреляционного анализа представлены в таблице 5. Видно, что выбранные макроэкономические факторы, кроме курса доллара не оказывают существенного влияния, а такие микроэкономические факторы как выручка, чистая прибыль, дивиденды влияют на капитализацию обеих компаний.

Таблица 5

Результаты корреляционного анализа факторов, оказывающих влияние на капитализацию

|

Наименование показателя |

Обозначение показателя |

ПАО «Газпром нефть» |

ПАО «НК «Роснефть» |

|

Капитализация, млрд руб. |

Y |

1 |

1 |

|

Безработица, доля |

X1 |

-0,403 |

-0,498 |

|

Цена на нефть Brent, долл./барр. |

X2 |

0,548 |

0,669 |

|

Ключевая ставка, доля |

X3 |

0,264 |

0,063 |

|

Курс доллара, руб. |

X4 |

0,788 |

0,857 |

|

Инфляция, доля |

X5 |

-0,024 |

-0,209 |

|

Выручка, млрд руб. |

X6 |

0,921 |

0,785 |

|

Рентабельность собственного капитала, доля |

X7 |

0,003 |

-0,242 |

|

Чистая прибыль, млрд р. |

X8 |

0,835 |

0,760 |

|

Дивиденды, р/акцию |

X9 |

0,940 |

0,749 |

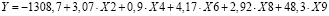

В ходе проведения анализа регрессии данных, была получена модель для компании ПАО «Газпром нефть»:

(1)

(1)

где Y – капитализация компании, млрд руб.;

Х2 – цена на нефть марки Brent, долл./барр.;

Х4 – курс доллара, руб./долл.;

Х6 – выручка, млрд руб.;

Х8 – чистая прибыль, млрд руб.;

Х9 – Дивиденды, р/акцию.

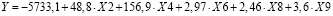

Регрессионная модель для компании ПАО «НК «Роснефть»:

(2)

(2)

где Y – капитализация компании, млрд руб.;

Х2 – цена на нефть марки Brent, долл./барр.;

Х4 – курс доллара, руб./долл.;

Х6 – выручка, млрд руб.;

Х8 – чистая прибыль, млрд руб.;

Х9 – Дивиденды, р/акцию.

R-квадрат показывает зависимость капитализации от факторов X2, X4, X6, Х8 и X9. R-квадрат данных моделей имеет значение 0,9626 и 0,9887, что означает, что 96,26 % и 98,86 % вариации капитализации объясняется вариацией учтенных в модели факторов. Прочие факторы, не учтенные в модели, составляют всего 3,74 % и 1,14 %.

Таким образом, полученная модель адекватно описывает взаимоотношение факторов и результирующего показателя (по проведенным анализам с помощью t-критерия Стьюдента и F-критерия Фишера). Однако, следует отметить, что в данной модели не учтено влияние геополитических факторов, поскольку такие факторы сложно прогнозировать, выделить из общей совокупности, их влияние кратковременно, они не имеют никакой закономерности, поэтому влияние таких факторов сложно учесть. Также анализ других факторов является темой для дальнейшего изучения.

В полученной модели влияние курса доллара, выручка, цены на нефть марки Brent, чистой прибыли и размер дивидендов имеет положительное значение. Чем выше данные показатели, тем выше капитализация компании. Для инвесторов важна и выручка компании, и прибыль. Но наибольшее значение имеет размер дивидендов, которые они получат. Это подтверждается корреляционным анализом.

Выводы

В результате проведенного исследования видно что, для повышения капитализации компании необходимо наращивать не только количественные финансовые показатели, но и качественные.

Рекомендации для компании для повышения рыночной капитализации:

1. Повышение доходности акций.

Необходимо отметить, что зачастую акционеры приобретают акции именно из-за высокой доходности, и как следствие выплаты из прибыли дивидендов. Рекомендуется не снижать данный показатель, но и стараться его увеличить.

2. Повышение уровня финансовой гибкости и устойчивости компании.

Финансовая гибкость компании предполагает грамотное руководство компанией в плане уменьшения или исключения вообще разрывов между сроками кредиторской и дебиторской задолженности компании.

Также гибкость предполагает снижение хранения запасов, готовой продукции, отслеживание сроков инкассированной выручки, погашении дебиторской задолженности. Данные процессы позволят руководству заранее предвидеть различны исход ситуаций и грамотно подготовиться к различным проблемным ситуациям.

3. Повышение доходности собственного капитала.

Рентабельность собственного капитала у компаний относительно невысокая, и это повод совершенствоваться и стараться увеличить данный показатель. Повышение данного показателя можно добиться с помощью снижения расходов, пересмотра отношений с поставщиками и поиск более лучших сотрудничеств, пересмотр маркетинговой стратегии для привлечения большего объема клиентов, открытие новых точек продаж, например, АЗС и т.д.

4. Повышение имиджа компании.

В первую очередь, имидж формирует представление о компании в глазах потребителей. Рекомендуется повышать имидж не только для покупателей, но и внутри самой компании. Для снижения текучести кадров и привлечения наиболее квалифицированных кадров в стране. Изменение имиджа компании является важнейшим новым нематериальным активом.

5. Новые технологии управления.

Более эффективное управление компании на основе создания электронных баз, электронных программ для работы. Рекомендации в данной области предполагают увеличивать работу в сфере цифровизации и эффективном управлении. Например, у ПАО «Газпром нефть» есть уже некоторые программы для работы, как с покупателями, так и с поставщиками, а также цифровые программы для управления месторождениями. «Газпром нефть» перевела на российскую ОС Astra Linux около 85% автоматизированных рабочих мест (АРМ) – комплексов технических и программных средств, предназначенный для автоматизации профессионального труда специалиста и обеспечивающий подготовку, редактирование, поиск и выдачу на экран и печать необходимых ему документов и данных. Роснефть начала использовать российские VR-тренажеры для обучения персонала на НПЗ.

6. Инновационные разработки.

Компании занимают лидирующие позиции в отрасли по количеству инновационных разработок. В инновационную экосистему «Газпром нефть – Промышленных инноваций» входят разработчики технологий, вузы и научные центры, институты господдержки научных и технологических инициатив. ПАО «НК «Роснефть» запустила собственную облачную платформу, избавляется от импортного ПО для разведки и добычи. За период 2020-2023 годов внедрение наукоемких технологий принесло «Роснефти» экономический эффект в размере 40 млрд рублей. Компания разработала 24 программных продукта и в 2023 году внедряла 58 новых технологий. Было заключено более 100 лицензионных договоров на передачу программного обеспечения. К концу 2023 года «Роснефть» владела 1027 патентами.