Введение

В 2019 г. на Всемирном экономическом форуме впервые была представлена ESG-карта (ESG Ecosystem Map: E – Environmental; S – social; G – Governance). Данная карта объединила основные ESG-принципы, реализация которых определяет принятие компаниями ответственности перед обществом, природой и будущими поколениями не только в области социально-экономического роста, но и по обеспечению экологического благополучия [1–4]. Соответствие ESG-принципам способствует повышению репутации компании, формирует ее имидж в глазах стейкхолдеров, положительно сказывается на ее капитализации [5–7].

В настоящее время, в России оценкой реализации ESG-принципов и составлением ESG-рейтингов компаний занимаются различные кредитные рейтинговые агентства и консалтинговые фирмы. Основными игроками национального рынка ESG-рейтингов являются кредитные рейтинговые агентства «АКРА», «Эксперт РА», «НКР», «НРА» и др. [8, 9].

При этом, необходимо отметить, что в настоящее время нет единой научно обоснованной методологии оценки реализации ESG-принципов. Соответственно полностью отсутствует возможность адекватно оценивать и тем более сравнивать позиции компаний в разных рейтинговых (рэнкинговых) системах. Рейтинговые агентства используют различные источники информации, разные наборы факторов оценки, критерии оценки одного и того же фактора также могут довольно сильно отличаться и т.п.

Цель исследования – оценка реализации ESG-принципов нефтегазовыми компаниями России.

Материалы и методы исследования

В исследовании были использованы общенаучные методы (описание, сравнение, анализ и т. п.) для подбора компаний и выбора наиболее оптимального методического подхода к определению уровня устойчивого развития нефтегазовых компаний, определения алгоритма оценочной процедуры (сравнение, детализация, описание и т.п.); метод интегральных оценок и некоторые др. для оценки устойчивости отдельных подсистем и уровня устойчивого развития компаний; метод верификации для определения достоверности полученных результатов.

Результаты исследования и их обсуждение

Современная геополитическая ситуация, отсутствие стабильности на энергетическом рынке, ужесточение экологических требований – все это в совокупности, ставит перед российскими нефтегазовыми компаниями новые многосторонние задачи, отличающиеся меду собой как по направлениям, так и по результатам. При этом значение управленческих рисков напрямую определяются условиями высокой конкуренции между ними. На первоначальном этапе многие компании строят стратегию своего развития на максимизации прибыли за счет снижения производственных издержек, распределения и сбыта нефтепродуктов. Практика показывает успешность таких решений только на краткосрочную перспективу. Мировой опыт говорит, что долгосрочное развитие компании может быть построено только на основе соблюдения принципов устойчивого развития (УР). Кроме того, следование принципам УР все чаще рассматривается инвесторами, в качестве ключевых параметров при формировании и управлении своим портфелем. Такой подход сегодня называется ответственным инвестированием, он позволяет объединить интересы всех стейкхолдеров компании.

Актуальность вопросов ESG-трансфор-мации бизнеса для нефтегазовых компаний России определяется также принятием новых документов:

− Распоряжение Правительства РФ от 14.07.2021 г. № 1912-р «Об утверждении целей и основных направлений устойчивого (в том числе зеленого) развития Российской Федерации» [10];

− Постановление Правительства РФ от 21.09.2021 г. № 1587 «Об утверждении критериев проектов устойчивого (в том числе зеленого) развития в Российской Федерации и требований к системе верификации проектов устойчивого (в том числе зеленого) развития в Российской Федерации» [11].

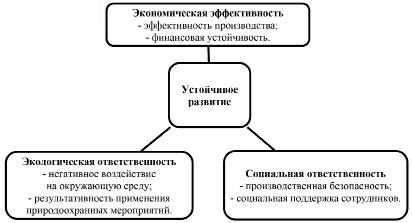

Рис. 1. Устойчивое развитие нефтегазовой компании – системный подход Источник: составлено автором

В проведенном исследовании было решено, что оценка реализации ESG-принципов будет осуществляться через определение уровня УР исследуемых нефтегазовых компаний. В научной среде понятие «устойчивое развитие» чаще всего предлагается рассматривать с позиции системного подхода, согласно которому, УР определяется не только потенциалом частей некоторой системы, но и их интегративным действием, обуславливающим перспективы развития данной системы. Системный взгляд на определение УР нефтегазовых компаний представлен в работах Костенок И.В., Хоменко Я.В., Ефименко А.В. и др. [12, 13].

В данной работе для определения уровня УР нефтегазовых компаний был проведен анализ финансовой и нефинансовой отчетной документации ПАО «Газпром», ПАО «Лукойл», ПАО «НК «Роснефть» и ПАО «Татнефть» за 2019–2022 гг. [14–24]. Были систематизированы, рассчитаны и стандартизированы показатели, характеризующие различные аспекты УР нефтегазовых компаний [25, 26]. При систематизации показателей учитывались открытость информационных данных и отраслевые особенности нефтегазового комплекса. Наличие, сопоставимость информации в отчетах, возможности анализа в динамике – основные критерии отбора компаний. Всего было отобрано 18 показателей деятельности компаний, которые были распределены по трем подсистемам устойчивости (табл. 1).

Для определения уровня УР компаний был использован метод интегральных оценок. Выбор метода был обусловлен тем, что данный подход позволяет не только объединить и сравнить разнородную информацию, посредством перевода ее в единые многомерные показатели, но и дает возможность отслеживания ее в динамике.

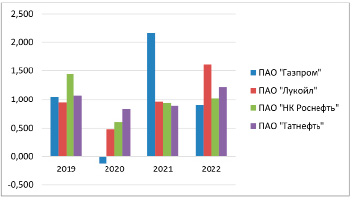

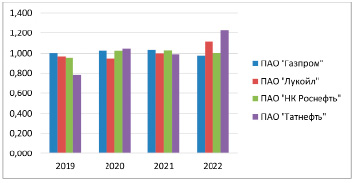

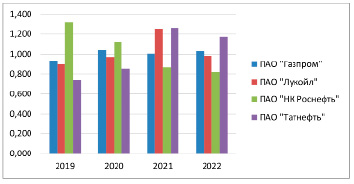

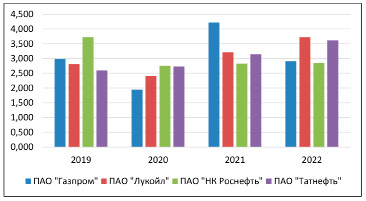

На рисунках 2–4 представлена динамика оценки отдельных подсистем: «Экономическая эффективность», «Экологическая ответственность» и «Социальная ответственность» анализируемых компаний за 2019–2022 гг.

Таблица 1

Структура системы показателей УР нефтегазовых компаний России

|

Подсистема |

Эффект достижения устойчивости |

Показатели развития компании |

|

Экономическая эффективность |

1.1. Эффективность производства |

Среднесуточный объем добычи газа |

|

Коэффициент восполнения доказанных запасов углеводородов |

||

|

Глубина переработки нефтяного сырья |

||

|

Выход светлых нефтепродуктов |

||

|

Среднесуточный объем добычи нефти |

||

|

Доля добычи нефти в России |

||

|

Доля добычи газа в России |

||

|

1.2. Финансовая устойчивость |

Рентабельность активов |

|

|

Рентабельность собственного капитала |

||

|

Рентабельность по чистой прибыли |

||

|

Экологическая ответственность |

2.1 Негативное воздействие на окружающую среду |

Валовый выброс в атмосферу загрязняющих веществ |

|

Площадь нарушенных земель в течении года |

||

|

Забор и получение воды |

||

|

2.2. Результативность применения природоохранных мероприятий |

Площадь рекультивированных земель |

|

|

Утилизировано отходов |

||

|

Социальная ответственность |

3.1. Производственная безопасность |

Коэффициент травматизма |

|

3.2. Социальная поддержка сотрудников |

Негосударственное пенсионное обеспечение |

Источник: составлено автором.

Рис. 2. Оценка подсистемы «Экономическая эффективность» компаний за 2019–2022 гг.

Рис. 3. Оценка подсистемы «Экологическая ответственность» компаний за 2019–2022 гг.

Рис. 4. Оценка подсистемы «Социальная ответственность» компаний за 2019–2022 гг.

Все анализируемые компании показали значительное снижение экономической эффективности в 2020 г. по сравнению с 2019 г. Основными причинами снижения результатов финансово-хозяйственной деятельности компаний стали:

− падение потребления энергии (локдаун, вызванный распространением пандемии COVID-19);

− экспортная ориентированность российской нефтегазодобычи;

− обвал нефтяных котировок [27].

Оценка подсистемы «Экологическая ответственность» компаний характеризуется относительной стабильностью за весь всего анализируемый период. Положение нефтегазовых компаний по данной подсистеме показывает, что лидирующие позиции на протяжении почти всего периода исследования занимала компания ПАО «Газпром». За исследуемый период ПАО «Газпром» направила на цели охраны окружающей среды около 3 млрд руб., в 2022 г. компанией было реализовало более 13 тыс. добровольных природоохранных мероприятий в регионах России [23]. И только, в 2022 г. ее обогнали ПАО «Татнефть» и ПАО «Лукойл». В последние два–три года, ПАО «Татнефть» занимает лидирующие положения в экологических ESG-рейтингах (отраслевой рейтинг экологической открытости нефтегазовых компаний (организатор «Всемирный фонд дикой природы» WWW России и группа «КРЕОН»), ренкинг Аналитического кредитного рейтингового агентства «АКРА» и др.) [28].

ПАО «Газпром» имеет достаточно стабильное положение по подсистеме «Социальная ответственность». У ПАО «Лукойл» наблюдается положительная динамика за 2019–2021 гг., однако в 2022 г. было незначительное снижение, что связано с тем, что в 2022 г. повысился показатель «коэффициент травматизма» на 50 % по равнению с 2021 г. ПАО «НК «Роснефть» характеризуется отрицательной динамикой по показателю социальной ответственности. ПАО «Татнефть» в целом имеет положительную динамику, исключая 2022 г., в котором произошло небольшое снижение, обусловленное падением показателя «негосударственное пенсионное обеспечение».

На рис. 5 представлены сводные результаты комплексной оценки устойчивого развития анализируемых нефтегазовых компаний.

В целом можно сделать вывод о том, что три компании (ПАО «Лукойл», ПАО «Татнефть» и ПАО «НК «Роснефть») из четырех характеризуются стабильным ростом УР. Некоторая нестабильность оценки УР у ПАО «Газпром» определяется значительным падением показателя подсистемы «Экономическая эффективность» в 2022 г., что в определенной степени было обусловлено введением санкций на экспорт углеводородов в страны Евросоюза.

Для верификации полученных результатов полученный рейтинг исследуемых компаний был сверен с ESG-рейтингом, составленным рейтинговым агентством RAEX (табл. 2) [29].

Рис. 5. Комплексная оценка устойчивого развития нефтегазовых компаний за 2019–2022 гг.

Таблица 2

Сравнительный рейтинг нефтегазовых компаний на 2022 г.

|

Номер места |

Метод интегральных оценок (комплексная оценка устойчивого развития) |

RAEX (Экологический ESG-рейтинг) |

|

1 |

ПАО «Лукойл» (3,720) |

ПАО «Лукойл» (А) |

|

2 |

ПАО «Татнефть» (3,618) |

ПАО «Татнефть»(BB) |

|

3 |

ПАО «Газпром» (2,904) |

ПАО «Газпром» (ВВВ) |

|

4 |

ПАО «НК «Роснефть» (2,847) |

ПАО «НК «Роснефть» (ВВВ) |

Источник: составлено автором.

Расчетный рейтинг исследуемых нефтегазовых компаний характеризуется практически таким же распределением мест, что и ESG-рейтинг от RAEX.

Выводы

Анализ отчетной документации исследуемых нефтегазовых компаний позволил сформулировать следующие выводы:

1. Основная проблема – отсутствие единого стандартизированного подхода к составлению и содержанию отчетов, что наиболее остро проявляется в экологической и социальной отчетности. Кроме того, отсутствие строгих норм отчетности позволяет компаниям раскрывать только «выгодные» им показатели;

2. Невозможность отслеживания некоторых показателей в динамике: в более ранних отчетах показатель раскрывается, а в поздних не приводится.

Таким образом, нефтегазовым компаниям необходимо направить усилия как на совершенствование содержания и структуры отчетности по УР, так и на методы систематизации и анализа ее информации. В целом, предлагаемый подход к оценке реализации ESG-принципов нефтегазовыми компаниями доступен и прост в использовании, расчеты основываются на официальной открытой отчетности предприятий. Кроме того, при небольшой корректировке и дополнении с учетом специфики отрасли, данный подход можно использовать для любого сектора экономики.