Введение

Энергетическая и экономическая безопасность страны во многом зависят от состояния и тенденций развития нефтегазового машиностроения. Локализация производства нефтегазового оборудования и технологий по повышению операционной эффективности способствуют росту конкурентоспособности, снижению неопределенности и рисков, уменьшению капитальных и операционных затрат компаний нефтегазового сектора. При этом ряд факторов осложняют дальнейшее развитие отрасли: постоянного технического совершенствования оборудования, повышения его надежности требует увеличение количества скважин с низким дебитом и высокой обводненностью; растут издержки производства нефтегазового оборудования; свертывание ряда инвестиционных проектов в условиях санкционных ограничений уменьшают потребности в нефтегазовом оборудовании; отсутствует развитая система сервисного обслуживания, инжиниринговых организаций; низкий уровень инновационной активности; сохраняющаяся отсталость в научно-технической сфере по сравнению с иностранными компаниями; высокая закредитованность организаций нефтегазового машиностроения.

Построение адаптивных бизнес-моделей и устойчивое развитие организаций нефтегазового машиностроения обеспечат удовлетворение спроса на конкурентоспособную продукцию отрасли, стимулирование внутреннего потребления и развитие экспортного потенциала российских производителей.

Цель исследования заключается в оценке существующих бизнес-моделей работы организаций нефтегазового машиностроения, определении подходов к обеспечению их устойчивого развития и адаптации к вызовам внешней среды.

Материал и методы исследования

Работа выполнена на основе анализа нормативно-правовой базы, данных состояния отрасли нефтегазового машиностроения, отчетности организаций-производителей нефтегазового оборудования. Основными методами исследования выступили аналитический и сравнительный, табличный и графический с последующим обобщением данных.

Результаты исследования и их обсуждение

Существуют две основные бизнес-модели работы организаций нефтегазового машиностроения по наличию контроля со стороны вертикально-интегрированной компании: независимые и аффилированные. При этом они могут быть малыми, средними, крупными, а также узкоспециализированными, либо предоставляющими широкий спектр услуг и видов оборудования.

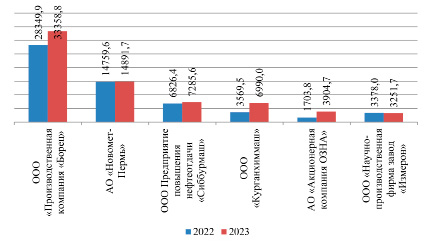

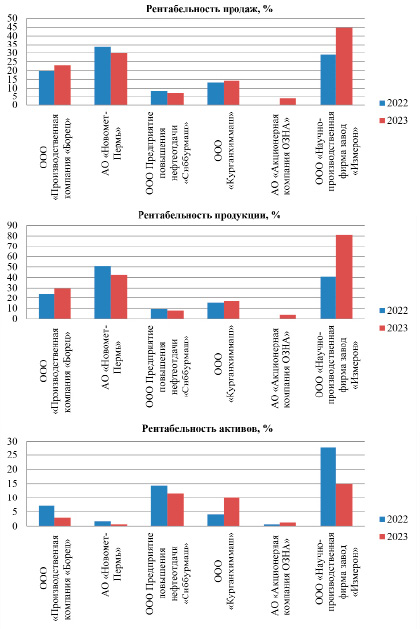

Среди независимых со стороны вертикально-интегрированных нефтегазовых компаний в России выделяют следующие организации нефтегазового машиностроения: ООО «ПК «Борец», АО «Новомет-Пермь», ООО ППН «Сиббурмаш», ООО «Курганхиммаш», АО «АО ОЗНА», ООО «НПФ завод «Измерон». В 2022-2023 гг. наблюдается рост оборота по всем рассматриваемым организациям, за исключением ООО «Научно-производственная фирма завод «Измерон» (рис. 1). В Курганхиммаш и Акционерной компании ОЗНА оборот увеличился в 1,96 и 2,29 раза соответственно. Показатели рентабельности данных организаций также продемонстрировали рост. В 2023 году рентабельность продаж находилась в диапазоне 3,8-44,8%, рентабельность продукции – 3,9-81,1%, рентабельность активов – 0,6-15% (рис. 2).

Рис. 1. Оборот организаций нефтегазового машиностроения в 2022-2023 гг., млн руб. Источник: составлено автором по данным [3-8]

Рис. 2. Основные экономические показатели деятельности организаций нефтегазового машиностроения в 2022-2023 гг. Источник: составлено автором по данным [3-8]

Таким образом, рынок нефтегазового машиностроения обладает потенциалом для дальнейшего роста и развития в период действия санкционных ограничений, несмотря на сложную экономическую ситуацию в стране. Можно сделать вывод о формировании конкурентоспособного отечественного рынка нефтегазового машиностроения [1, 2].

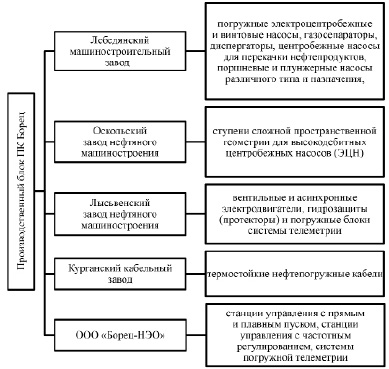

Рассмотрим производственные возможности крупнейших организаций нефтегазового машиностроения, а также характерные для них бизнес-модели. Крупнейшим производителем оборудования для механизированной добычи нефти, поставляющим продукцию на российский и мировой рынки, является компания «Борец». Производственный блок компании выпускает широкий ассортимент насосных установок: УЭЦН и УЭВН, и комплектующих к ним (рис. 3). ПК «Борец» имеет разветвленную сеть сервисных организаций по обслуживанию нефтепромыслового оборудования в основных нефтедобывающих регионах страны. Собственный Центр разработки нефтедобывающего оборудования обеспечивает проектирование и модернизацию оборудования, разработку новых технологий механизированной добычи. Борец относится к вертикально-интегрированным компаниям нефтяного машиностроения.

В группе компаний Новомет работает АО «Новомет-Пермь». ГК поставляет нефтегазовое оборудование (УЭЦН, насосное оборудование, станции управления, электродвигатели и др.) как для российских, так и зарубежных компаний, а также оказывает нефтепромысловые услуги [4].

ООО Предприятие повышения нефтеотдачи «Сиббурмаш» в составе Группы компаний Сиббурмаш разрабатывает и производит буровое оборудование, занимается инженерным сопровождением [5].

Рис. 3. Производственный блок ПК «Борец» Источник: составлено автором по данным [3]

В отличие от ранее рассмотренных Курганский завод химического машиностроения, как самостоятельная единица, обеспечивает технологическим оборудованием различные отрасли добывающей, обрабатывающей промышленности и трубопроводного транспорта [6].

Группа компаний «ОЗНА» поставляет оборудование для создания эффективной наземной инфраструктуры нефтяных и газовых месторождений [7].

Внутрискважинное оборудование, оборудование для ликвидации аварий и ремонта скважин выпускает ООО «Научно-производственная фирма завод «Измерон». Измерон входит в научно-производственный кластер холдинга «Бронка Групп» [8].

Таким образом, большинство организаций нефтегазового машиностроения независимы от контроля вертикально-интегрированных нефтегазовых компаний и осуществляют деятельность в составе группы компаний, лишь некоторые из них работают как самостоятельные единицы.

К крупным производителям оборудования относят также «ГМС Нефтемаш» (группа ГМС), ООО «Уралмаш НГО Холдинг», ООО «Римера-Алнас» (ГК Римера).

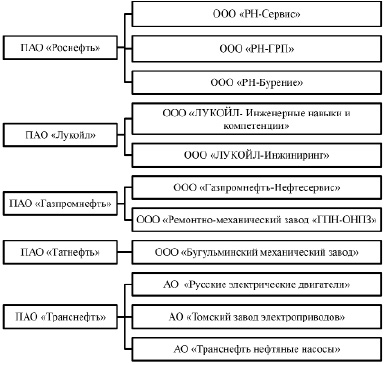

Основными заказчиками нефтегазового оборудования выступают Роснефть, Лукойл, Сургутнефтегаз, Газпромнефть, Татнефть, Новатэк, Транснефть. Российские нефтегазовые компании интегрируют в себе полный операционный цикл нефтегазодобычи, переработки, транспортировки, включая сервисный бизнес. Сервисные организации оказывают широкий спектр услуг в рамках вертикальной интеграции, в том числе инженерно-технологические работы, бурение, строительство скважин, капитальный ремонт и техническое обслуживание оборудования (рис. 4).

Рис. 4. Сервисный бизнес российских нефтегазовых компаний Источник: составлено автором по данным [9-13]

При этом в составе активов нефтегазовых компаний организации нефтегазового машиностроения практически не значатся, а если и есть, то не полностью удовлетворяют имеющиеся потребности. Татнефть в качестве структурного подразделения имеет Бугульминский механический завод, специализирующийся на производстве холодильного, теплообменного, нефтепромыслового оборудования, емкостных аппаратов и др. У Транснефти три машиностроительных завода: от электроники и двигателей до насосного оборудования.

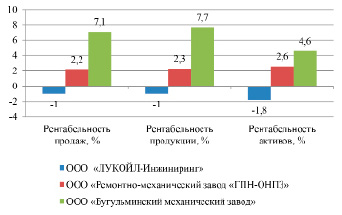

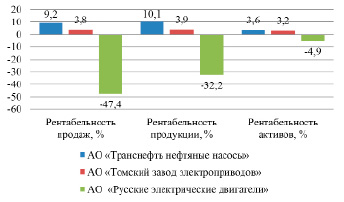

По сравнению с организациями нефтегазового машиностроения в составе группы компаний или работающих как самостоятельные единицы эффективность деятельности сервисных организаций, входящих в структуру вертикально-интегрированных компаний, хуже. Рентабельность продаж находится в диапазоне (-1)-7,1%, рентабельность продукции – (-1)-7,7%, рентабельность активов – (-1,8)-4,6% (рис. 5). Показатели деятельности дочерних обществ Транснефти также являются невысокими (рис. 6).

Рис. 5. Основные экономические показатели деятельности сервисных организаций российских нефтегазовых компаний в 2023 году Источник: составлено автором по данным [10-12]

Рис. 6. Основные экономические показатели деятельности обществ системы «Транснефть» в 2023 году Источник: составлено автором по данным [13]

Наряду с тем, что нефтегазовые компании в рамках вертикальной интеграции снижают риски, связанные с различными бизнес-процессами, и расширяют возможности для инвестирования средств, большинство из них работают без непрофильных активов в виде производителей нефтегазового оборудования в своем бизнес-портфеле. Это объясняется тем, что существующий уровень конкуренции на рынке нефтегазового оборудования позволяет нефтегазовым компаниям приобретать качественную продукцию по более выгодным ценам. Содержание собственного подразделения по производству нефтегазового оборудования влечет большие расходы, а рентабельность вложенного капитала нефтегазовой компании снижается, разработка технологий ограничивается запросами самой компании. Расположение производителей нефтегазового оборудования и сервисных организаций в разных регионах страны предоставляет нефтегазовым компаниям локальные преимущества, выражающиеся в экономии средств на перевозку, монтаж оборудования. Но при этом не исключено, что нефтегазовые компании начнут консолидировать активы по производству нефтегазового оборудования, поскольку продукцию можно приобретать практически по себестоимости, увеличатся возможности по развитию новых технологий, гарантируется максимально быстрое удовлетворение потребностей компании. Однако для этого должны быть созданы соответствующие организационно-экономические условия.

В свою очередь, независимым организациям нефтегазового машиностроения легче адаптироваться к условиям рынка, они более гибкие и мобильные, можно добиться более полной загрузки производственных мощностей, но с другой стороны, недостаточность инвестиционных ресурсов вынуждает их объединяться, в том числе с иностранными компаниями, а ассортимент выпускаемой продукции ограничен, поскольку сложно обеспечить необходимый уровень качества для разных типов оборудования.

Таким образом, в создании эффективной бизнес-модели организациям нефтегазового машиностроения необходимо учитывать состояние рынка, конкурентное окружение, наличие технологических инноваций, государственной поддержки и адаптироваться к вызовам внешней среды [14].

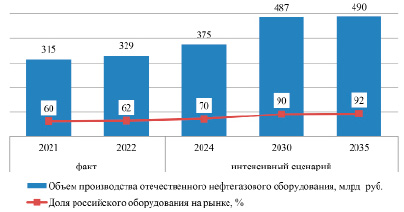

Со стороны государства развитию нефтегазового машиностроения также уделяется внимание в части поддержки непосредственно производителей нефтегазового оборудования и реализации программ по импортозамещению продукции. В Сводной стратегии развития обрабатывающей промышленности Российской Федерации до 2024 года и на период до 2035 года (с изм. от 07.11.2023) определены целевые показатели (рис. 7), приоритетные направления развития и группы наиболее востребованного нефтегазового оборудования [15].

Рис. 7. Объем производства отечественного нефтегазового оборудования и его доля на рынке на период до 2024, 2030 и 2035 гг. в соответствии с интенсивным сценарием развития Источник: составлено автором по данным [15]

Рис. 8. Востребованное оборудование нефтегазового машиностроения на период до 2024, 2030 и 2035 гг. Источник: составлено автором по данным [15]

Различные виды оборудования нефтегазового машиностроения, производство которого необходимо локализовать на территории России, перечислены на рисунке 8.

В рамках государственной поддержки, по данным Минпромторга России, организациям нефтегазового машиностроения предоставляются субсидии, льготные займы в рамках системы финансирования полного цикла освоения продукции. Реализуются совместные проекты между производителями и заказчиками нефтегазового оборудования [16].

Заключение

Для адаптации бизнес-моделей и обеспечения устойчивого развития организаций нефтегазового машиностроения необходимо использование инновационных подходов для разработки и реализации продукции в соответствии с требованиями к повышению ее качества.

Одной из основных проблем выступает недостаточность инвестиций для модернизации оборудования и внедрения новых технологий.

Активное государственное участие при реализации соответствующих проектов поможет в решении данной проблемы, что вызовет рост конкурентоспособности организаций нефтегазового машиностроения на внутреннем рынке, откроются возможности для развития экспортного потенциала.