Введение

Концепция механизма «зеленого» финансирования экономики (далее – МЗФЭ) имеет целью показать видение автором содержания механизма, отличия его структуры от традиционного финансового механизма, обосновать необходимость включения в него новых, дополнительных инновационных элементов, обусловленных «зелеными» финансами и устойчивым развитием. В научной и учебной литературе даны определения финансового механизма. Автор предлагает расширенную структуру механизма «зеленого» финансирования с инновационными элементами, отражающими специфику «зеленого» финансового развития.

Цель исследования состоит в обосновании актуальной обновленной структуры механизма «зеленого» финансирования, расширенной за счет добавления элементов, позволяющих стимулировать и развивать финансы «зеленой» экономики и устойчивого экономического роста.

Материалы и методы исследования

Термин «механизм зеленого финансирования экономики» (МЗФЭ) сформулирован в такой интерпретации в связи с необходимостью: а) обособить его от прежних определений понятия «финансовый механизм» или «финансовый механизм управления», сохранив финансовую сущность; б) подчеркнуть его инновационность, связанную с «зеленой» экономикой и устойчивым развитием. Автор использует термин «механизм зеленого финансирования экономики» (МЗФЭ) для упорядочения понимания сущности процессов, явлений и трансформаций, характерных для формирующейся «зеленой» экономики.

Идея концепции МЗФЭ заключается в том, чтобы собрать в один комплекс ключевые составляющие финансов «зеленой» экономики. Цель концепции МЗФЭ – сформировать авторский взгляд, видение финансовых взаимосвязей и взаимозависимостей элементов внутри механизма. Ресурсы концепции МЗФЭ – составляющие, элементы, блоки, формирующие структуру механизма, каждый из которых представляет собой необходимый «винтик» для его эффективной работы.

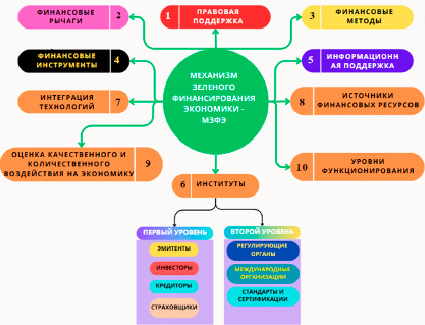

Традиционное содержание финансового механизма предполагает наличие следующих, тесно связанных между собой элементов: методов инструментов, рычагов, нормативно-правового регулирования, информационной составляющей, причем эти элементы тесно взаимосвязаны между собой. На рисунке представлена структура механизма «зеленого» финансирования экономики, которая имеет ряд существенных отличий от традиционного.

Структура механизма «зеленого» финансирования экономики включает следующие, отсутствующие в традиционном финансовом механизме элементы.

Источники формирования финансовых ресурсов МЗФЭ, сгруппированные по видам: внутренние и внешние; видам собственности финансового капитала (государственная, частная, смешанная). Этот элемент следует оценивать как фундаментальный в зеленой экономике, поскольку именно он формирует капитальную финансовую основу процесса устойчивого развития.

Механизм «зеленого» финансирования экономики

Кроме того, дефицит источников финансирования «зеленого» роста является главной проблемой, тормозящей переход к углеродной нейтральности развивающихся стран и государств с низкими доходами. По данным ЮНКТАД, в развивающихся странах дефицит инвестиций в «зеленую» экономику вырос с 2,5 трлн долл. в 2015 году до свыше 4 трлн долл. в год в 2023 году [1]. Прогнозные расчеты международных экспертов показывают объемы капитальных затрат на физические активы в энергетике и землепользовании в период перехода к нулевому показателю выбросов в период с 2021 по 2050 в размере 275 трлн долл., или в среднем 9,2 трлн долл. в год [2].

Институты МЗФЭ двух уровней. Первый уровень институтов объединяет организации, субъекты (государственные, корпоративные нефинансовые и финансовые структуры, многосторонние банки развития, международные организации, продвигающие «зеленый» курс, инфраструктурные организации национальной и глобальной экономики и другие), выполняющие функции инвесторов, кредиторов и заемщиков, посредников, инфраструктурных субъектов поддержки). Второй уровень институтов – совокупность «правил игры», формирующих поведение субъектов, в том числе обычаи, привычки, традиции, финансовая культура и грамотность, а также стандарты, нормы, методологии, принципы, таксономии, верификации, руководства уполномоченных органов и т.д. Следует иметь в виду, что в развивающихся странах именно для второго уровня институтов МЗФЭ особенно характерны недостаточность, неразвитость, ограничения, низкое качество.

Оценка качественного и количественного влияния на экономику, включающая эконометрические и иные математические модели, методики оценки, индексы, метрики, статистические показатели, индикаторы, риск-анализ и прочие. Добавление этого элемента в структуру МЗФЭ считаем оправданным, поскольку и финансовым регуляторам на национальном уровне, и международным организациям необходимо оценивать, измерять и контролировать ход процессов «озеленения» национальных финансовых рынков, отраслей хозяйства для оказания нужной помощи (технологической, консультационной, финансовой) в случае выявления возможных ошибок, недостатков, а также мониторинга выполнения обязательств государств по достижению углеродной нейтральности. В ряде исследований успешно использованы индексный метод оценки качества МЗФЭ с применением минимального-максимального масштабирования и метода энтропийных весов, а также теста Хаусмана в процессе построения эконометрических моделей [3]. Кроме того, в работе [4] апробирован метод кластерного анализа «зеленого» финансового развития российских регионов и доказан эффект перелива капитала из успешно развивающихся субъектов РФ в соседние регионы для учета данного эффекта при распределении частных инвестиций и бюджетного финансирования.

Элемент «интеграция технологий» на рисунке включает два их вида – цифровые технологии для финансовых транзакций и иных задач «зеленых» финансов, финтех-решения для эффективного предоставления финансовых услуг, а также «зеленые» технологии, позволяющие реализовывать экологически устойчивые проекты. Например, Ant Group, китайский гигант финтеха, разработал приложение Ant Forest, стимулирующее пользователей к принятию экологических поведенческих моделей путем разработки виртуальных деревьев, которые позже превращаются в реальные деревья, высаженные в определенных зонах. Кроме того, цифровые платформы для платежей в Китае, такие как Alipay и WeChat Pay, интегрировали функции, позволяющие пользователям участвовать в программах по компенсации выбросов углерода и делать пожертвования на экологические проекты [5]. Также российское деловое объединение Национальный ESG Альянс, занимающееся повесткой устойчивого развития, внедрило ряд цифровых продуктов – сервис esg-disclosure.ru – первый в России публичный цифровой сервис раскрытия и сопоставления нефинансовой информации бизнеса, Цифровой «Атлас экосистемы ESG», цифровой общедоступный сервис «Индекс качества жизни малых и средних городов», «Карту корпоративных климатических инициатив и профилей компаний» для демонстрации климатических проектов бизнеса [6]

Уровни функционирования – глобальный, национальный, макро-региональные: (а) географические регионы мира, например, Латинская Америка, Южная Азия и Юго-Восточная Азия; б) перечень или выборка стран, сгруппированных по конкретным критериям для целей конкретного исследования, интеграционных объединений (например, БРИКС, ЕАЭС), микро-региональный (регионы определенной юрисдикции, административные районы внутри государства – субъекты федерации, провинции и т.д.). МЗФЭ формируется на разных уровнях и мощно позитивно воздействует на соответствующие юрисдикции, регионы, страны.

Не раскрывая сущность и содержание отдельных традиционных элементов МЗФЭ (методов, рычагов) и не умоляя их значения, остановимся на трех элементах, присутствующих и в классической, и в расширенной структуре механизма – инструментах, правовой и информационной поддержке ввиду их особой ценности для «зеленых» финансов.

Финансовые инструменты – это торгуемые контракты, используемые на финансовых рынках для совершения операций, в результате которых формируются финансовые активы и финансовые обязательства, направленные на поощрение «зеленых» инвестиций и инициатив в области устойчивого развития [7]. К инструментам относятся ценные бумаги, валюты, кредиты, опционы, деривативы и др., специально разработанные для поддержки климатических проектов. Например, «зеленые» облигации обеспечивают финансирование проектов с положительным воздействием на окружающую среду, таких как инфраструктура возобновляемых источников энергии или инициативы в области устойчивого сельского хозяйства. Аналогичным образом, «зеленые» фонды объединяют инвестиции из различных источников для финансирования экологически чистых проектов или компаний. Кроме того, кредиты, «привязанные» к устойчивости, увязывают стоимость займа с заранее определенными экологическими целями, стимулируя предприятия к внедрению более экологичных методов. К инструментам относятся углеродные кредиты, позволяющие торговать квотами на токсичные выбросы, и «зеленые» фьючерсные контракты, которые дают возможность инвесторам спекулировать на будущих ценах экологически чистых товаров. Примечательным отличием в данном контексте в рамках российского финансового рынка является то, что выпуск «зеленых» облигаций не только требует соблюдения российского законодательства и правил Московской биржи, как и в случае с другими обычными корпоративными облигациями. Он предполагает также соблюдение международных стандартов, установленных Международной ассоциацией рынка капитала (ICMA) в отношении «зеленых» облигаций.

Правовая поддержка в контексте МЗФЭ включает систему законов, указов, постановлений, регулятивных норм, регламентирующих финансовую деятельность на «зеленом» финансовом рынке [8]. Эти правовые инструменты обеспечивают законодательные нормы правоприменения для поддержания соответствия экологическим задачам и целям устойчивого развития. Нормативные акты могут диктовать требования к раскрытию информации о воздействии на окружающую среду, устанавливать стандарты для «зеленых» инвестиций или создавать стимулы для инициатив по устойчивому финансированию. Кроме того, законы и постановления определяют права и обязанности заинтересованных сторон, ответственность за причинение вреда окружающей среде и штрафные санкции за несоблюдение экологических норм. Правовые нормы способствуют интеграции экологических аспектов в процесс принятия финансовых решений, поощряют инновации в области «зеленого» финансирования, поддерживают разработку устойчивых финансовых продуктов. Существуют различные методы оценки уровня правовой поддержки в рамках МЗФЭ, например, метод оценки, основанный на правиле «5R» Green Financial Platform [13]. Согласно этому правилу, все политические и нормативные акты, связанные с зеленым финансированием, будут разделены на 5 групп, включая:

− Перераспределение и привлечение капитала (Reallocation and raising of capital): меры по стимулированию направления капитала в "зеленые" сектора, в том числе целевые операции по "зеленому" кредитованию, эмиссия "зеленых" облигаций);

− Управление рисками (Risk management): меры по укреплению практики управления экологическими рисками в учреждениях, например, включение климатического риска в нормативно-правовую базу;

− Ответственность (Responsibility): меры по разъяснению ответственности финансовых учреждений в отношении экологических факторов на рынках капитала, например, разъяснение значимости экологических, социальных и управленческих аспектов (ESG) в контексте долговых обязательств пенсионных фондов;

− Отчетность и раскрытие информации (Reporting and Disclosure): меры по усилению потока информации об экологических факторах в финансовой системе, например, требования к публичному раскрытию информации о климатических рисках инвестиционных портфелей;

− Перезагрузка (Reset): общие меры по приведению групп учреждений или финансовой системы в целом в соответствие с экологическими результатами и целями устойчивого развития, например, разработка национальных карт устойчивого финансирования. Сегодня лишь немногие страны полностью и всесторонне придерживаются международных правил "5R" в своем «зеленом» развитии.

Информационная поддержка является условием принятия обоснованных решений в рамках МЗФЭ [9]. Доступ к соответствующим данным по различным индикаторам финансового рынка (цены, тарифы, банковские процентные ставки, доходность ценных бумаг и т.д.) крайне важен для инвесторов, политиков и заинтересованных сторон при оценке рисков, выявлении возможностей и эффективном распределении ресурсов. Рыночные данные дают представление об эффективности "зеленых" инвестиций, доходности и рисках [10]. Информация о ценах и тарифах необходима для оценки экономической эффективности экологически устойчивых методов и технологий. Кроме того, данные о банковских и финансовых продуктах позволяют инвесторам возможности для "зеленого" финансирования и устойчивых инвестиций. Цифровые технологии обеспечивают заинтересованным сторонам удобный доступ к информации. Среди ярких примеров – LSEG [14] и Climate Bonds [15]. LSEG – это организация, которая оценивает практику ESG (Environmental, Social, and Governance) большинства зарегистрированных на бирже компаний по всему миру в диапазоне от 0 до 100 баллов. Climate Bonds объединяет информацию о различных типах зеленых, экологических и социальных облигаций по всему миру. В информационную поддержку в рамках МЗФЭ целесообразно добавить также нефинансовую отчетность компаний, отражающую направления деятельности, проекты, инициативы в области устойчивого развития [11]. При этом следует сделать особый акцент на социальных рисках бизнеса, которые находят отражение в корпоративных нефинансовых отчетах – вероятности убытков, обусловленных влиянием последствий нарушения прав человека или действий, наносящих ущерб интересам человека. В этой связи отметим внимание российского финансового регулятора Банка России к раскрытию нефинансовой информации публичными акционерными обществами РФ, в т. ч. к социальным рискам [12].

Заключение

Таким образом, механизм «зеленого» финансирования экономики (МЗФЭ) представляет собой интегрированную, сбалансированную систему взаимосвязанных элементов привлечения, распределения, использования финансовых ресурсов, организованных ее субъектами на соответствующих уровнях управления и функционирующих в «зеленой» экономике для обеспечения устойчивого экономического роста в рамках ЦУР.