Введение

Актуальность исследования цифровых валют центральных банков (далее – ЦВЦБ) обусловлена тем, что их появление и внедрение в реальную хозяйственную практику, с одной стороны, соответствует современному этапу эволюции денежно-кредитных, платежных и финансовых систем, а с другой – имеет под собой объективное развитие соответствующих технологий, позволяющих обеспечить их более эффективное функционирование на новой технологической основе. Долгосрочное развитие мировой и национальных валютных, денежно-кредитных, финансовых систем имеет определенную логику, связанную с движением в направлении большей эффективности проводимых платежных, расчетных и финансовых операций (транзакций), снижения затрат, связанных с их осуществлением и сопровождением. В результате мировая денежно-кредитная, платежная и финансовая система, а также соответствующие системы отдельных стран претерпели ряд последовательных фундаментальных преобразований, в конечном итоге связанных с переходом к выпуску цифровых валют.

В последние годы цифровые валюты, такие, как, например, биткоин, выпускались частным образом. Применяемые для этого технологии, архитектура, спрос и предложение, преимущества и недостатки цифровых валют привели к многочисленным дискуссиям о том, должны ли монетарные власти также выпускать свою валюту – цифровую валюту центрального банка. Опираясь на имеющийся в мире опыт, сегодня можно однозначно утверждать, что появление цифровых валют центральных банков в разных странах является делом времени, поскольку оно позволяет решить целый ряд общественно значимых задач, ориентированных на достижение большей экономической эффективности и безопасности. В условиях масштабного распространения цифровых технологий в финансовой сфере одним из наиболее динамичных и перспективных их направлений стали цифровые валюты, благодаря которым изменяются привычные схемы ведения торговли, банковского дела, международных расчетов.

Появление первой криптовалюты на блокчейне (blockchain) и стремительное возрастание интереса к ней у потребителей разных категорий – от частных до государственных – предопределили общий вектор развития глобальной экономики на ближайшие десятилетия. Главным образом блокчейн показал свою эффективность в скорости передачи цифровых ценностей, автоматизации процессов, не требующих авторизации, а также низкой комиссии на переводы (транзакции) вне зависимости от суммы. В условиях новой реальности применение цифровых валют обусловливается не только экономическими и технологическими, но и геополитическими аспектами, связанными с защитой национальных интересов и обеспечением экономической и финансовой безопасности современных государств.

Цель исследования: анализ феномена, места и роли цифровых валют центральных банков для оценки возможных направлений их внедрения и использования во внутренней и внешней экономике, а также анализ и обобщение сложившихся на сегодняшний день практик создания и обращения цифровых валют центральных банков.

Материалы и методы исследования

В рамках проводимого исследования будут проанализированы статистические данные, связанные с обращением цифровых валют центральных банков, а также на этой основе сформулированы выводы и обобщения относительно дальнейших перспектив их использования в условиях новой экономической реальности. Основные методы, примененные в рамках данного исследования: классификация, сравнение, обобщение, логический, сравнительный, статистический анализ.

Результаты исследования и их обсуждение

В рамках проведенного исследования раскрыты предпосылки появления и эволюции цифровых валют, обоснована необходимость их регулирования центральными банками. Проведен анализ преимуществ цифровых валют центральных банков, обобщен зарубежный и российский опыт внедрения цифровых валют, определены перспективы использования цифровой валюты Центрального банка Российской Федерации в различных сферах экономики.

Развитие цифровой экономики на данный момент и использование связанных с ней возможностей стало основной целью правительств и центральных банков многих стан.

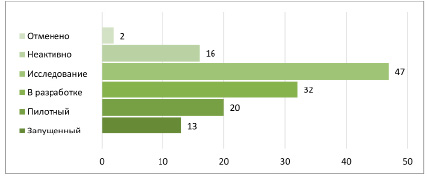

Количество стран, оценивающих возможность запуска цифровой валюты

Япония, Швейцария, Китай, США, Уругвай, Великобритания и др. не только изучают целесообразность применения технологии блокчейн для создания собственной цифровой валюты, но уже инициировали и реализуют соответствующие проекты. Так, согласно данным информационного агентства «CoinDesk», количество стран, оценивавших возможность запуска собственной цифровой валюты, увеличилось с 35 до 130 стран [1] (рисунок).

Развитая цифровая экономика не может существовать обособленно в стране с традиционным государственным сектором. Такие преимущества цифровой экономики, как технологичность, мобильность, эффективность, будут нивелироваться известными недостатками существующего уклада государственного сектора, среди которых можно выделить бюрократию, человеческий фактор, непредвиденные обстоятельства и др. К числу последний можно отнести пандемию коронавирусной инфекции, во время которой была необходима быстрая и точная реакция государства на существующую реальность. Поэтому пандемия ускорила цифровизацию экономик подавляющего большинства стран мира, в том числе финансового сектора.

С теоретической точки зрения существуют проблемы при изучении данного феномена. На данный момент пока не публиковались масштабные, фундаментальные научные работы с комплексным, всесторонним исследованием данного направления трансформации денежно-кредитных и финансовых систем. Вместе с тем на сегодня существует некоторое количество научных публикаций, в которых более или менее подробно исследуются пути, причины, тенденции развития цифровых валют центральных банков. Еще меньшее количество публикаций касаются внедрения цифрового рубля. Поэтому любое исследование цифрового рубля будет востребовано, если оно позволит заполнить имеющуюся теоретическую пустоту.

Спустя год после опубликования Центральным Банком Российской Федерации концепции цифрового рубля как цифровой формы российской национальной валюты, которую он начал выпускать в дополнение к существующим формам денег, 01.08.2023 вступил в силу Федеральный закон от 24.07.2023 № 340-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», который определяет порядок выпуска третьей формы рубля и позволяет осуществлять платежи и денежные переводы с помощью него [2]. На данный момент некоторые российские брокеры, в частности Альфа-Банк, уже предлагают цифровые финансовые активы, которые выступают токенизированными аналогами обычных ценных бумаг.

Цифровая валюта центрального банка обладает определенным преимуществом перед другими цифровыми активами, потому как обеспечивается золотовалютными запасами (резервами) центральных банков стран и при конвертации один к одному с традиционными формами денег (электронными (безналичными) и наличными деньгами) будет соответствовать курсу национальной валюты на рынке. При этом основные проблемы существующих токенов и криптовалют, находящихся на рынке, связаны с их повышенной волатильностью, а также тем, что гарантом выступает, по сути, некая частная коммерческая структура, которая подчиняется законодательству различных стран, а также воле ее владельцев.

Проблема выбора эмитента денег существует с давних пор. Еще в XVIII веке А. Смит полагал, что лучшим эмитентом денег является государство, потому как оно осуществляет большой объем экономических операций, обладает политической властью, легитимностью. В тоже время представитель неолиберального направления экономической мысли Ф. фон Хайек выступил за плюрализм эмитентов денег. Он выступал за то, чтобы разрешить частным организациям выпускать так называемые фиатные деньги, главным образом, на основании того, что система конкурентных эмитентов будет более эффективно обеспечивать стабильность ценового уровня, чем это делает центральный банк [3].

По своей сути цифровой рубль, как и цифровые валюты других центральных банков, является токеном. Токены – это уникальные цифровые единицы, которые находятся в реестре какого-либо блокчейна, которые представляют собой цифровую форму ценности (валюты, ценных бумаг и др.).

Появление токенов центральных банков может положить начало токенизации глобальной экономики. Токенизация – это способ защиты данных, посредством замены данных, находящихся в традиционной форме, уникальными идентификаторами (токенами). Они имеют главное преимущество по отношению к традиционным форматам хранения информации – безопасность. Замена данных уникальными идентификаторами позволяет снизить риски доступа третьих лиц к закрытой информации, мошенничества, даже если данные токена будут украдены, защита сохранится за счет кодировки информации.

Однако токены имеют ряд недостатков: токенизация – сложный процесс, поэтому существует потребность контроля за качеством данных, потому как данные могут быть искажены. Также существует проблема совместимости данных, так как различные системы имеют различные нормативные требования по обработке данных, вследствие чего прочтение токена различными системами может вызывать затруднения. Несмотря на то, что данные, зашифрованные в токене, обладают некоторой конфиденциальностью, перемещения токенов отслеживается. В открытом доступе существуют инструменты отслеживания совершения транзакций, такие, как Whale Watchers или Coincarp. Поэтому основной недостаток токенов центральных банков – отсутствие анонимности. Как отмечает по этому поводу Е. Коган: «Государство получает абсолютно конкретный механизм контроля и учета, по сути своей, всей нашей финансово-хозяйственной жизни. <…> А это значит, что через 2–3 года цифровой рубль все более и более активно начнет внедряться в нашу жизнь» [4].

Существует высокая вероятность того, что цифровой рубль, пройдя закрытый тест, будет активно внедряться в широкие массы, потому как главным бенефициаром внедрения цифровых рублей, несомненно, является государство. Так, в Концепции цифрового рубля Центрального банка Российской Федерации, одним из главных преимуществ для государства является контроль за расходованием бюджетных средств.

Существует одна из наиболее эффективных стратегий внедрения цифровой валюты – так называемые вертолетные деньги. Во-первых, это побудит широкие массы населения воспользоваться своим цифровым кошельком, опробовать его функционал и отработать алгоритм действий. Во-вторых, это позволит решить какую-либо социальную проблему, например, подготовка детей в школу. Данную социальную помощь можно направить на цифровые кошельки россиян. Важно отметить, что также необходимо ограничение на вывод средств в наличные деньги для того, чтобы не искажать данные для анализа использования выделенных средств.

В мировой практике подобную стратегию решило реализовать для своего населения Правительство Таиланда, выделив по 270 долларов в местной цифровой валюте. Для того, чтобы гражданину получить средства, ему нужно установить соответствующее приложение и авторизоваться по личному коду. Срок, в течение которого возможно воспользоваться цифровой валютой, ограничен шестью месяцами, при этом воспользоваться ею возможно в радиусе четырех км от места жительства [5].

«Отбеливание» экономики не единственное преимущество токенизации экономики. Главные мотивы центральных банков для внедрения ЦВЦБ могут быть выражены в виде следующих основных причин: глобальная валютная конкуренция; дуополистическая или олигополистическая структура рынка; доминирование иностранных платежных провайдеров; сокращение наличных денег в обращении [6]. Как известно, с началом Специальной военной операции Российская Федерация столкнулась с беспрецедентными санкциями. Вследствие их введения наша страна была отключена от мировой платежной системы SWIFT, что нарушило глобальные многолетние экономические связи. Возможно, этот факт послужил дополнительным стимулом в скорейшей разработке и запуске проекта цифрового рубля, потому как токены позволяют совершать трансграничные переводы в обход существующих платежных систем. Не случайно в концепция цифрового рубля также упоминается отмеченное выше преимущество: потенциал для упрощения проведения трансграничных платежей. Запуск платформы цифрового рубля может стать первым шагом на пути к повышению эффективности трансграничных платежей и расчетов посредством ее дальнейшей интеграции с аналогичными платформами цифровой валюты центральных банков других стран.

Отсюда следует, что одна из основных задач, которая стоит перед разработчиками цифровых валют, – совместимость платформ, именно это позволит наладить экономические связи посредством блокчейна. Поэтому успех цифровой валюты в значительной степени зависит от ее функциональности как лучшего и более стабильного средства обмена. Это требует создания соответствующей инфраструктуры, социального и политического признания, решения проблем конфиденциальности и др. [7]. Управление обменом токенами центральных банков потенциально сложный процесс, требующий наличия надежной правовой основу, согласующейся в юрисдикциях, где происходит такой обмен. Поэтому необходима общепринятая структура управления, права и обязанности всех сторон соглашения, а также хорошо отлаженная система API (Application Programming Interface) – интернет-протокол совместимости, который позволит участникам взаимодействовать друг с другом.

Появление в Российской Федерации цифровой валюты центрального банка (ЦВЦБ – цифровая валюта центрального банка, англ. CBDC – central bank digital currencies) затрагивает напрямую или косвенно все сферы жизни страны. Специалистам, которым придется взаимодействовать с цифровым рублем, интересны преимущества и недостатки перехода на цифровые расчеты. Центральный Банк Российской Федерации не является пионером в данном направлении, поскольку уже существуют несколько проектов цифровых валют других стран, таких как Китай, Нигерия, Швейцария, страны ЕС, находящиеся на разных этапах разработки: концепт, пилотный проект, запущенный проект [1] (таблица).

Проекты цифровых валют имеют различную архитектуру. Так, например, Сальвадор принял Bitcoin как законное платежное средство, принимаемое в банках страны [8]. Проект ЦВЦБ Колумбии основан на использовании уже готового решения от компании Ripple [9]. Китай запустил собственный проект на блокчейне – электронный юань. Китайский цифровой юань был первой цифровой валютой, выпущенной Центральным банком в мире. На данный момент электронный юань является наиболее развитым проектом, в рамках которого совершено более 100 млрд. транзакций на сумму более 14 млрд. долларов [10]. В начале 2023 года появилась возможность покупать ценные бумаги за счет цифрового юаня [11]. В пилотную программу Китая были включены 26 городов и около 5,6 млн пользователей.

Примеры проектов одноуровневых ЦВЦБ

|

ЦВЦБ |

Страна |

Год анонса |

Статус |

|

Digital dollar |

США |

2020 |

Исследование |

|

E-crona |

Швеция |

2017 |

Концепт |

|

E-CNY |

Китай |

2014 |

Пилотный проект |

|

ОАЭ ЦВЦБ |

ОАЭ |

2019 |

Пилотный проект |

|

E-shekel |

Израиль |

2017 |

Концепт |

Глава Банка Франции Ф. Виллеруа де Гальо в своем выступлении на Европейском международном экономическом форуме, проходившем в 2022 году, указал на то, что Франция к 2021 году уже провела девять экспериментов с цифровыми активами банков. При этом он сделал выводы о том, что коммерческие банки выступят как посредники в интеграции цифровых валют конечным потребителям, а также обеспечат соблюдение соответствующих нормативно-правовых требований страны, в том числе идентификацию пользователей. Также из текста его речи следует, что еще одним преимуществом цифровых валют для государства является то, что нет стимулов для накопления цифровых валют, поэтому потенциально цифровые валюты будут «работать» [12].

Проведенный анализ мирового опыта использования цифровых валют позволяет обозначить два основных пути их использования: оптовое использование, при котором токен центрального банка используется государством и организациями; розничное использование, при котором токен центрального банка используется населением. Если преимущество оптового использования токенов центральных банков неоспоримо (снижение издержек за переводы и скорость проведения операций, возможность использования смарт-контрактов вместо аккредитивов и т.д.), то целесообразность их использования населением вызывает вопросы, поскольку явных преимуществ так каковых нет. Однако государство может предложить временные преимущества пользования цифровым рублем для вовлечения широких масс населения.

Существует множество исследовательских проектов, в том числе курируемых Банком международных расчетов (BIS), цифровых валют центральных банков, однако существует ряд проектов, выделяющихся из общего ряда [13].

Проект «Турбийон» (Tourbillon) исследует возможность создания цифровой валюты центрального банка, которая бы сохраняла конфиденциальность, имела бы возможность к масштабированию, а также была устойчива к атакам хакеров. Однако основная проблема состоит в том, чтобы объединить эти амбивалентные характеристики.

Проект «Поларис» (Polaris) ставит своим приоритетом исследование возможности автономной работы системы для предоставления функции офлайн-платежей, предоставления достаточной гарантии безопасности, чтобы цифровые деньги были схожи с наличными в удобстве и безопасности.

Проект «Ледокол» (Icebreaker) исследует возможность трансграничных розничных платежей использую метод ступицы и спицы, суть которого в использовании одного общего центра, который соединяет несколько отдельных систем цифровых валют центральных банков.

Проект «Мариана» (Mariana) предполагает изучение трансграничных переводов на основе единых технических требований для децентрализованного финансирования (DeFi). Тем самым выявлялась возможность использования общей платформы для аккумулирования средств.

В целом обозначенные выше проекты направлены на решение трех основных проблем, связанных с внедрением цифровых валют центральных банков: защищенность, совместимость и доступность.

В случае с цифровой валютой центрального банка, как и в случае с любыми платежными средствами, общие технические стандарты, такие как форматы сообщений, криптографические методы, требования к данным и пользовательские интерфейсы могут снизить операционную нагрузку, связанную с участием в нескольких системах [14].

Очевидно, что без скоординированной политики проработка совместимости потребует времени, что в условиях геополитической напряженности и глобальных пртиворечий между «центрами силы» в мировой экономике может потребовать не одного десятка лет для упрощения трансграничного использования ЦВЦБ. При этом необходимо снижать риски электронных платежных систем, которые связаны со структурой, операциями и участниками. Для того чтобы обеспечить финансовую безопасность, необходимо совершенствовать нормативно-правовую, техническую и организационную базы в сфере функционирования электронных платежных систем и соответствующих платежных инструментов [15].

Цифровизация банковского сектора делает услуги кредитных организаций доступными большему количеству хозяйствующих субъектов и населения, повышает конкуренцию среди участников рынка. При этом основной вектор задает регулятор – центральный банк, способствующий интенсификации процесса цифровой трансформации банковского сектора, нейтрализации негативных явлений и усилении положительного воздействия на экономику [16]. Несмотря на то, что многие страны, а также частные компании проводят множество экспериментов с ЦВЦБ, далеко не все проекты доходят до фазы практического использования.

Однако практическая экономика показала, что современная политизированность рынка не позволяет ему действовать эффективно, однако ЦВЦБ позволят обойти данные ограничения, попутно выступая катализатором качественных изменений в экономике стран, внедряющих данное ноу-хау. Основная цель – повышение объема оборота ЦВЦБ и цифровых финансовых активов. Для этого необходимы: централизация оборота; повышение количества участников; стандартизация инструментов; повышение привлекательности инструментов у всех категорий пользователей. Для государства ЦВЦБ, несомненно, послужит эффективным инструментом, причем как во внешней, так и во внутренней политике страны. Во внутренней политике ЦВЦБ позволяет усилить контроль за оборотом национальной валюты, ускорить экономические процессы внутри страны, а также создать базу для дальнейшего развития цифровой экономики. Во внешней политике ЦВЦБ позволяет также ускорить экономические процессы, а также обходить возникшие преграды, разрушающие цепочки взаимодействия банков разных стран.