Введение

На сегодняшний день санкционные ограничения вынуждают отечественных экспортеров отказываться от использования доллара и евро в международных расчетах. Проблема усугубляется блокировками счетов, а также задержками в расчетах и сложностями переводов даже в валютах дружественных стран. Ярким примером тому послужил пересмотр (под угрозой вторичных санкций) группой банков Турции и Китая ключевых принципов сотрудничества, что только за март 2024 г. привело к сокращению объемов экспорта более, чем на 15%. Поэтому вопрос расчетов в национальных валютах стоит на повестке дня и не теряет свою актуальность, выходя за плоскость экономических процессов.

Цель исследования заключается в формулировке предложений по стабилизации международных расчетов и вариантов развития платежных систем, способных беспрепятственно совершать сделки по внешнеторговым операциям с дружественными странами.

Материалы и методы исследования

В работе использован метод сравнительного анализа, позволивший сопоставить возможность использования валют дружественных стран во внешнеторговых операциях; абстрагирование, благодаря которому удалось принять за константу свойства отдельных валют, выделив их положительные качества, необходимые для осуществления международных расчетов и синтез, позволивший определить преимущества и недостатки расчетов в валютах дружественных стран для выработки соответствующих рекомендаций.

Результаты исследования и их обсуждение

С правовой точки зрения, российская денежная единица является конвертируемой и может использоваться для сделок с резидентами и нерезидентами. Однако в силу санкционных действий расчеты с зарубежными странами регулярно пересматриваются, вводятся новые ограничения и осуществляется поиск дополнительных возможностей осуществления платежей [1].

Для рублевых операций с нерезидентами правила осуществления операций периодически меняются (включая недружественный статус страны), который впервые был введен 5 марта 2022 года, когда Правительство РФ утвердило первый перечень иностранных государств и территорий, совершающих недружественные действия в отношении Российской Федерации, российских юридических и физических лиц. После нескольких итераций список расширился и на сегодняшний день включает 48 стран.

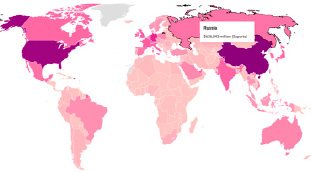

Рис. 1. Международная торговля Источник: URL: https://countrycassette.com/exports-by-country/

Рис. 2. Структура экспорта Источник: URL: https://countrycassette.com/exports-by-country/

Кроме сложностей в расчетах с недружественными странами, существует проблема явного перекоса во внешней торговле России в сторону нефтегазового сектора (рис. 1, 2) [2], расчеты по которому традиционно осуществляются в долларах. Такая структура российского экспорта усиливает зависимость курса национальной валюты от доллара США и стоимости нефтегазовых ресурсов, реализуемых в этой валюте.

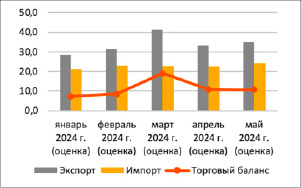

При всех сложностях экспортно-импортных операций, по состоянию на март 2024 г. складывается достаточно опасная ситуация, связанная с тем, что прослеживается нисходящая динамика импортных операций, которая может быть связана в том числе с проблемами в расчетах и задержках платежей, в то время как динамика экспорта товаров сохраняется (рис. 3, 4) [3]. Однако несмотря на это не происходит укрепление рубля. В сложившейся ситуации риск проинфляционного шока со стороны предложения увеличивается.

Перевод расчетов в рубли на государственном уровне частично позволил закрыть проблему осуществления операций, равно как и переориентация на другие рынки – однако полного замещения по объемам платежей не произошло.

Рис. 3. Внешняя торговля, млрд долл., 2024 Составлено по данным Банка России. URL: https://cbr.ru/statistics/macro_itm/svs/bop-eval/

Рис. 4. Внешняя торговля, млрд долл., 2023 Составлено по данным Банка России. URL: https://cbr.ru/statistics/macro_itm/svs/bop-eval/

Кроме того, имеют место высокие валютные риски. Курсы других валют, в том числе мировых резервных, также подвержены колебаниям (например, в 2014 году евро потерял почти треть своей стоимости к доллару). Но волатильность рубля гораздо более резкая. Поэтому получать выручку в рублях иностранные компании могут только при наличии отлаженной системы хеджирования (или как минимум страхования валютных рисков несколько устаревшим, но проверенным способом – с помощью валютных оговорок). Также существует возможность использования рубля в качестве валюты платежа, когда цена внешнеторгового контракта устанавливается в твердой валюте, а оплата проходит в рублях по курсу на дату проведения операции.

Из валют дружественных стран, в которых проводятся международные расчеты, на первом месте сегодня стоит юань – валюта страны, занимающей первое место в мире по паритету покупательной способности.

Учитывая, что внешнеторговые операции РФ с КНР стремительно растут (по данным Института Китая средний темп прироста объемов двусторонней торговли с 2013 по 2023 гг. составил более 10%) [4], объяснимо лидирование китайской валюты в расчетах. Важно, что юань используется не только Россией, но и в международной торговле Китая с другими странами.

С КНР все чаще используются валютные свопы, также Китай заключил клиринговые соглашения с рядом стран, включая Россию. Вместе с тем, по состоянию на апрель 2024 г. только один российский банк открыл филиал в Китае.

Однако использование юаня увеличивает экономическую зависимость от Китая. Кроме того, валюта страны хоть и входит в корзину СДР, но продолжает оставаться ограниченно конвертируемой, то есть не может быть использована для абсолютно всех сделок.

Также на валютный курс в связи с национальными особенностями напрямую могут влиять решения руководства страны. Усугубляется проблема введением вторичных санкций, которые приводят к затуханию импульса прироста двусторонней торговли, существенному увеличению сроков платежей, факт возврата платежей за товары промышленного назначения и т.д. Поэтому для стабилизации международных расчетов следует рассматривать возможность диверсификации платежей в разных валютах дружественных стран.

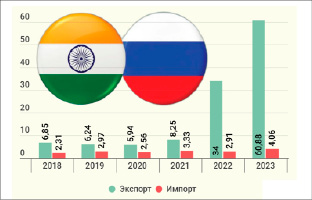

Так, в международных расчетах можно использовать индийские рупии, способные гармонизировать работу платежных систем двух стран и даже создать новую систему, специально созданную для расчетов между Россией и Индией. Важным положительным фактором в российско-индийских отношениях является то, что в стране функционируют филиалы российских банков. Тем не менее, главная проблема использования в международных платежах рупий – слишком активное сальдо текущего счета, т.е. экспорт многократно превышает импорт (рис. 5, 6) [5].

Рис. 5. Российско-индийская торговля, млрд долл. Источник: URL: https://www.fontanka.ru/2024/02/25/73267007/?ysclid=lup4vr8iw671085535

Рис. 6. Структура индийского экспорта в Россию, млн долл. Источник: URL: https://www.fontanka.ru/2024/02/25/73267007/?ysclid=lup4vr8iw671085535

Россия в Индию экспортирует нефть (44,9 $ млн), нефтепродукты (4,5 $ млн), уголь (4 $ мн), алмазы (1,09 $ млн) и др. В то время как Индия в Россию поставляет в большей части лекарства. Однако в структуре экспорта есть компьютеры, планшеты, смартфоны и другая техника.

Также обсуждается использование в расчетах дирхама, очевидным плюсом которого является привязка к доллару. Это снижает волатильность валюты и делает понятным ценообразование. В свою очередь, в качестве минуса выступает платежная инфраструктура – несопряженность платежных систем стран и отсутствие в стране российских филиалов/дочерних банков.

Можно также говорить о турецкой лире, но валюта подвержена сильным курсовым колебаниям, причем в основном в сторону обесценения. Те же проблемы – девальвация и инфляция – часто характерны и для других валют дружественных стран.

Исходя из уровня межстрановой интеграции, можно подойти по-разному к созданию платежной инфраструктуры. Если под расчеты в национальных/ наднациональных/ коллективных валютах создавать соответствующие платежные системы, то строиться они будут на разных принципах. В этой связи предлагаем рассмотреть следующие варианты:

− использование одной из хорошо развитых платежных систем конкретной страны;

− использование двусторонней или многосторонней платежной системы, созданной разными странами, но применяющей одну из национальных валют региона или какую-либо мировую резервную валюту;

− создание региональной наднациональной валюты по типу южноамериканского сукре, используемой только для трансграничных региональных расчетов [6];

− полная интеграция по примеру еврозоны, когда региональная валюта заменяет национальные валюты.

К преимуществам подобных проектов относится их относительная независимость от крупнейших международных платежных систем (таких как Mastercard или Visa), а также от глобальных систем передачи финансовых сообщений (таких как SWIFT). Однако их создание требует времени и существенных финансовых вложений. Тем не менее создание подобных систем положительно влияет на укрепление связей между странами и облегчает перевод денежных средств в условиях обеспечения безопасности платежей и ограниченности возможности использования подсанкционных механизмов.

При создании подобной расчетной валютно-обменной системы как дополнения к региональной платежной системе, основанной на использовании национальных валют, потребуются следующие действия: закрепление возможности для контрагентов, входящих в интеграционное объединение стран, обменивать валюту по относительно выгодному курсу, то есть уменьшать предлагаемые свободным рынком широкие спреды, характерные для валютных пар («кросс-курсы», «экзотика», то есть национальных валют, не входящих в число мировых резервных валют).

Также следует пересмотреть системы передачи финансовых сообщений. Сообществу всемирных межбанковских финансовых телекоммуникаций или SWIFT, уже исполнилось полвека. Безусловно, система качественно выполняет свои функции и широко распространена во всём мире, обладая рябом преимуществ. Однако в современных условиях геополитической напряженности и множественности санкций, используемых странами – основателями и владельцами SWIFT, для отдельных стран система не работает. Поэтому часть мирового сообщества предлагает альтернативные варианты передачи финансовых сообщений, которые позволяют обеспечить осуществление платёжных операций и в целом защиту их экономических интересов.

Сегодня следует говорить о нескольких системах, которые получили распространение не только в отдельных странах, но и на региональном уровне. В первую очередь – это система передачи финансовых сообщений Банка России (СПФС), которая развивается быстрыми темпами и уже зарекомендовала себя с точки зрения технологичности и надежности. В настоящее время к системе присоединены 20 стран, 557 банков и компаний, из них 159 нерезидентов и она, безусловно имеет перспективы. Таким образом, если у стран есть взаимный экономический интерес, они при необходимости выбирают альтернативные инструменты взаимного финансового-экономического сотрудничества.

Выводы

− механизм расчетов в национальных валютах работает для двусторонних отношений со странами, где сильны внешнеторговые связи, причем важно соблюдение баланса экспорта и импорта;

− необходима гармонизация и стандартизация платежных механизмов и возможность использования национальных, двусторонних или региональных платежных систем, а также систем передачи финансовых сообщений;

− предпочтение следует отдавать валютам максимально конвертируемым, наименее подверженным колебаниям валютного курса и в странах с относительно низким уровнем инфляции;

− конвертация валют (ее свобода и относительная дешевизна) должны обеспечивать экономическую заинтересованность субъектов внешнеэкономической деятельности;

− следует рассмотреть возможность использования для расчетов наднациональных валют;

− не исключается в дальнейшем использование альтернативных механизмов расчетов (валютных клирингов, цифровых финансовых активов и т.п.) [7];

− всё перечисленное будет работать лишь при наличии политической воли стран-участниц.

Ситуация на сегодня складывается таким образом, что избежать расчетов в национальных валютах не удастся. Трудностей много, но следует искать пути для смягчения негативных последствий и использовать имеющиеся преимущества. Опасение вторичных санкций со стороны европейских государств или США подталкивают страны использовать альтернативные платежные системы, что повышает их популярность и востребованность. Однако для масштабирования применения валют следует помнить о перспективе снятия валютных ограничений и финансовой стороне вопроса.