Введение

Современные мировые тренды в настоящее время направлены на финансирование предприятий, придерживающихся принципов устойчивого развития, которое неразрывно связано с состоянием окружающей среды. В условиях благоприятной окружающей среды инвестор может рассчитывать на получение стабильных доходов в долгосрочном периоде.

Цель исследования: оценить стоимость предприятия и понять может ли рейтинг ESG предприятия повысить стоимость акции. Для этого необходимо оценить справедливую стоимость предприятия с помощью различных методик, включающих в себя долгосрочные проекты, направленные на улучшение окружающей среды, а также благосостояния акционеров

Материалы и методы исследования

В статье использованы материалы финансовой отчетности компаний, исследования рейтинговых агентств, выводы и научные исследования таких ученых, как Е.А. Спиридонова (в частности рассматриваемые модель М.Дж. Гордона, инструменты и методы оценки любых активов А. Дамодарана) [7], аналитическая часть выполнена с помощью сравнительного анализа, методов финансовых коэффициентов, методов наблюдения. В 2020 году ООН была разработана резолюция «Повестка дня в области устойчивого развития» [1], согласно которой хозяйствующие субъекты могут способствовать их достижению. Устойчивое развитие включает 17 таких целей (рис. 1) устойчивого развития (ЦУР) в области ESG (Environment, Social, Gouvernance). В связи с этим появились новые термины, какие как «нефинансовая отчетность» и «ответственное финансирование». Организации, включившие в свою стратегию развития и миссию некоторые из ЦУР, публикуют отчет о выполнении этих целей.

Позже появились рейтинги ESG и рейтинговые агентства, оценивающие хозяйствующие субъекты и присваивающие им рейтинг ESG. Рейтинги ESG зависят от количества ЦУР, включенных в стратегию и от уровня достижения этих ЦУР, а также от прозрачности нефинансовой отчетности. У каждого критерия есть свой вес в итоговой оценке. Критерии могут отличаться для разных компаний: они меняются в зависимости от особенностей операционной модели организации, её отрасли и географии деятельности.

Рейтинги в основном нужны инвесторам, реже кредиторам, для дополнения их собственного анализа и принятия инвестиционного решения. Изучение ESG профиля организации стало иметь прямое отношение к привлекательности долгосрочных инвестиций. Об этом об этом свидетельствует два фактора:

• Коммерческие банки при оценке кредитоспособности стали учитывать ESG профиль потенциального заемщика [2];

• Опубликованы рекомендации Банка России [3], где подчеркнуто, что ESG рейтинги охватывают круг вопросов, связанных с занятостью, потребительским спросом и экономических ростом и играют определяющую роль в принятии инвестиционных решений.

В финансовом менеджменте существует несколько методик оценки, связанных с привлекательностью вложений на долгий срок. Некоторые из них указаны в таблице 1.

Рис. 1. 17 целей устойчивого развития, принятых резолюцией ООН

Таблица 1

Индекс стабильности выплат дивидендов (расчет на примере ПАО «Русгидро» и ПАО Уралкалий, имеющих высокий ESG рейтинг), 2023 год

|

Индекс, связанный с долгосрочным развитием |

ПАО Уралкалий |

ПАО «Русгидро» |

|

Индекс стабильности выплат дивидендов DSI (Dividend Stability Index, DSI7) |

DSI = 0.29 Yc = 2 Gc = 2 |

DSI = 0.86 Yc = 7 Gc = 5 |

|

Индекс стабильности повышение цены акции SSI (Stock Stability Index, SSI7) |

SSI = Yc / 7 =0,14 |

SSI = Yc / 7=4 |

Источник: Investing Port. URL: https://porti.ru/company/analysis/.

Индекс стабильности выплат дивидендов (на примере ПАО «Русгидро» и ПАО Уралкалий)

DSI – (Dividend Stability Index, DSI7),

Индекс стабильности выплат дивидендов

DSI = (Yc + Gc) / 14, (1)

где Yc – число лет подряд из последних семи лет, в которые выплачивались дивиденды;

Gc – число лет подряд из последних семи лет, в которые размер дивиденда был не ниже предыдущего года.

Индекс стабильности повышение цены акции

SSI – (Stock Stability Index, SSI7)

Индекс стабильности повышение цены акции

SSI = Yc / 7, (2)

Индексы стабильности выплат дивидендов и повышения акции должны быть взаимосвязаны с высокими показателями устойчивого развития. Инвесторы, ориентирующиеся на индексы, перечисленные в таблице 2, не могут не принимать во внимание вспомогательную информацию по ESG – профилю предприятия.

Ценность акционеров выражается не только в увеличении его благосостояния в виде высокой рентабельности капитала, но и в способности фирмы улучшать окружающую среду.

В конечном итоге все вышеперечисленные факторы делают компанию более привлекательной с точки зрения долгосрочных вложений. Среди этих факторов присутствуют те, которые как прямым, так и косвенным методом влияют на финансовую составляющую деятельности. В конце – концов рейтинг ESG может повлиять и на саму стоимость предприятия.

Таблица 2

Прямые и косвенные финансовые преимущества, влияющие на стоимость компании с ESG рейтингом

|

Преимущество |

Пользователи |

Пояснения |

|

Прямые финансовые преимущества |

||

|

Государственные субсидии и льготы |

Предприятия разрабатывающим энергоэффективные и «зелёные» технологии |

Субсидии компаниям и ИП, которые выпускают товары из переработанных отходов. |

|

Специальные условия кредитования |

Компании с прозрачной системой управления также легко получают кредиты под сниженный процент |

Примерно каждый третий российский банк уже делает ESG оценку своих клиентов, а 20% из оставшейся части крупнейших банков планируют в будущем оценивать своих заёмщиков по такому же критерию. Например, по кредитам АФК «Система», процентная ставка была привязана к показателям устойчивого развития [2] |

|

Снижение налогов за счёт благотворительности |

Благотворительные пожертвования в некоммерческие организации (НКО) с 2020 года позволяют компаниям и физлицам претендовать на налоговый вычет. Но для юридических лиц вычет возможен только при условии работы по общей схеме налогообложения. |

Сумма пожертвования должна быть не более 1% от годовой выручки. Жертвовать нужно в зарегистрированные социально ориентированные НКО. Таких организаций 47000 [2] |

|

Преимущества, косвенно влияющие на стоимость предприятия |

||

|

Лояльность клиентов |

Все компании, бережно используюшие ресурсы, и соблюдающие трудовые нормы |

Пятая часть жителей крупных городов России (20%) отдаёт предпочтение экологичным товарам [2], если цена таких товаров их устраивает. Грамотное использование тренда на экологичное отношение к природе. GoogWill создаёт хорошую репутацию компании и повышает лояльность клиентов, а также стоимость |

|

Привлекательность для сотрудников |

Официальная и достойная зарплата, регулярные мероприятия, направленные на карьерный рост каждого работника |

Высокий рейтинг компании в отношении к персоналу позволяет её руководителям подбирать действительно ценные кадры в свой штат и повысить производительность труда |

Источник: составлено автором.

Таблица 3

Исходные данные для расчета стоимости ПАО «Русгидро» за 2023 г.

|

Показатель |

Название показателя |

Значение |

|

P |

Текущая рыночная цена акции: |

0,711 |

|

EPS |

Прибыль на 1 акцию |

0,18 |

|

P/E |

Измеряет стоимость компании по сравнению с ее прибылью |

4 |

|

Dрз |

Текущие дивиденды |

5% |

|

g |

Прогнозируемый рост прибыли |

10,20% |

|

β |

Коэффициент рыночного риска |

-0,94 |

|

k(f) |

Безрисковая ставка |

7,67 |

|

FCF |

Чистый денежный поток (среднегодовой) |

-2,91 |

|

Discount FCF |

Дисконтированный FCF |

2975,48 |

|

Tax |

Налог |

0,2 |

|

Risk Premium |

Премия за риск вложения в акции |

5,91 |

|

Country Premium |

Премия за страновой риск [6] |

12,94 |

|

Interest expences |

% расходы |

25,9 |

|

Count shares |

Количество акций |

444 793 млн шт. |

|

Debt |

Долг |

356,5 |

|

Market Cap |

Капитализация |

321,9 |

Источник: Investing Port. URL: https://porti.ru/company/analysis/.

Напомним, что стоимость предприятия в финансовом менеджменте зависит от ставки дисконтирования, доли расчетной прибыли за последние несколько лет, прогнозной выручки, исходя из стратегии предприятия.

Приведем в пример предприятие ПАО «Русгидро» [4] отрасли гидроэнергетики. Корпорация находится на 29 месте ESG рейтинга [5]. Справедливая цена акции ПАО «Русгидро» выше рыночной по методике Гордона и по методу оценки стоимости компании исходя из темпов роста прибыли.

Рассмотрим несколько методик оценки справедливой стоимости акции ПАО «Русгидро» и сравним эту оценку с текущей стоимостью, сложившейся на конец 2023 года 0,711. Исходные данные, используемые в расчетах представлены в таблице 3.

Модель Гордона (по росту дивидендов)

Price = (DPS * (1 + g)) / (Cost Of Equity – g) (1)

Cost Of Equity = k(f) + β * Risk Premium + + Country Premium (Damodaran table [6])

Cost Of Equity = 7.67 + -0.9446 * 5.91 + + 12.94 = 15,03%

Price = (0.0503 * (1 + 0.102)) / /(0.1503 – 0.102) = 1.1472 (руб)

Вывод: По модели Гордона акция недооценена

Рассмотрим также другую модель:

Коэффициент PEG

PEG (Price/earnings-to-growth ratio) представляет собой модификацию показателя P/E, но в отличие от P/E измеряет не просто стоимость компании по сравнению с ее прибылью, а оценивает стоимость компании по сравнению с темпами роста прибыли.

PEG = P/E / (G + Div )% (2)

G = среднегодовой темп прироста прибыли (10,61) [4]

PEG = 4.1 / (10,61+ 6.6) = 0.22

PEG = 1 – акции компании имеют справедливую оценку.

PEG < 1 – акции недооценены.

PEG > 1 – акции могут быть «перегреты».

PEG < 0 – у компании ухудшаются дела.

Вывод: Акции недооценены.

Так как дивидендная политика корпорации привлекательна по сравнению с рынком и конкурентами в отрасли (50% прибыли направляется на дивиденды, и наблюдается стабильный рост дивидендов), акция по методике PEG и Гордона должна стоить дороже по нашим расчетам.

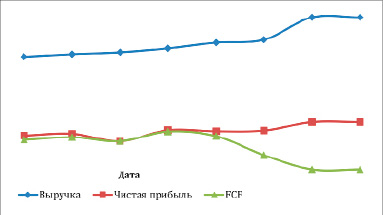

Также существуют и другие методы оценки справедливой стоимости акции[7], например методы FCF, где акция оценена на основе ожидаемых денежных потоков (справедливая стоимость всего 0,17 руб.). Акция так низко оценена из-за отрицательных FCF, вошедших в методику расчетов.

Рассмотрим динамику основных показателей, влияющих на стоимость ПАО «Русгидро», рассчитанную методом прогнозируемых денежных потоков. По прогнозам аналитиков [4] в 2024–2025 годы результаты могут ухудшиться. Причина – рост инвестиционных расходов и высокая база 2023 года. «РусГидро» как госкомпания продолжит выплачивать 50% от чистой прибыли, но доходность останется на уровне 6–7%.

Рис. 2. Денежные потоки ПАО «Русгидро» [4] Источник: составлено автором на основе финансовой отчетности ПАО «Русгидро»

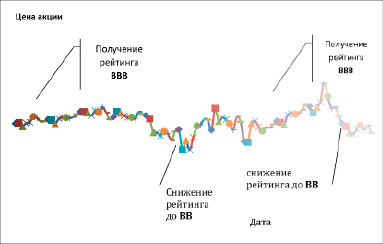

Рис. 3. Динамика курса акций ПАО «Русгидро» и события, связанные с ESG рейтингом Источник: URL: ttps://raex-rr.com/ESG/ESG_ companies/ESG_rating_ companies /2024.1

В 2028 году компания начнет получать отдачу от капитальных вложений – прибыль кратно вырастет, а дивидендная доходность будет двузначной. Какова роль ESG трансформации в реализации долгосрочной стратегии?

Рисунок 2 показывает, что за последние 3 года FCF (чистый денежный поток) отрицательный из-за долгой окупаемости инвестиций.

При высокой закредитованности фирмы снижается финансовая устойчивость, и цена акции должна снижаться. Об этом говорят наши расчеты ниже с использованием различных методик. Однако рынок демонстрирует совсем иное явление. Рассмотрим динамику котировок акций Русгидро, начиная с 2020 года и сопоставим эту динамику с событиями, связанными с получением рейтинга ESG. На рисунке 3 показана динамика котировок акций ПАО «Русгидро», а также и других предприятий электроэнергетики, также имеющих рейтинг ESG [5].

Выводы

‒ Ответственное финансирование предусматривает увеличение благосостояния акционеров в виде не только чистых денежных потоков, но и в виде улучшения окружающей среды (экология и социальная политика).

‒ Для «ответственных» инвесторов их справедливая цена складывается несколько выше, чем расчетная по методике денежных потоков FCF. За счет лояльного подхода к деятельности предприятий, ориентированных, например, на охрану окружающей среды, инвестор склонен прогнозировать денежные потоки с пониженной ставкой дисконтирования. Как известно, чем ниже ставка дисконтирования (требования инвесторов) тем выше будущие денежные потоки, тем выше «справедливая цена».