Введение

В западноевропейской и американской литературе, финансовый менеджмент трактуется как управление финансами фирмы, имеющее главной целевой функцией максимизацию курса акций, чистой прибыли на акцию, уровня дивидендов, имущества акционеров, чистых активов в расчете на акцию и прибыли и т.д. Подобное толкование финансового менеджмента разделяется большинством российских экономистов. Знание финансового управления или финансового менеджмента необходимо руководителям организаций и предприятий всех форм собственности для принятия адекватных и своевременных управленческих решений и выполнения своих должностных функций.

Цель исследования: выявление особенностей стратегий финансового менеджмента в организациях малого и среднего предпринимательства.

Материал и методы исследования

Финансовый менеджмент – это направление, которое занимается формированием капитала в компании, а также ведает вопросами его рационального использования с целью увеличения прибыли [1]. По мнению других ученых, под финансовым управлением (менеджментом) следует понимать управление финансовыми операциями, денежными потоками, призванное обеспечить привлечение, поступление необходимых финансовых ресурсов в нужные периоды времени и их рациональное использование в соответствии с намеченными целями, программами, планами, реальными нуждами.

К основным понятиям финансового менеджмента относятся финансы и деньги. Так, согласно определению [2], финансы (под финансами подразумеваются финансы предприятий всех форм собственности) следует рассматривать как специфическую форму экономических отношений, которые связаны с формированием, распределением и перераспределение, а также, использованием фондов денежных средств. Исходя из этого, следует понимать, что деньги как материальная основа этих отношений, выполняют важную роль, которая выражается в согласовании интересов участников экономических отношений, а также, в выступая стоимостным эквивалентом производимых товаров и услуг.

Анализируя основные понятия финансового менеджмента, следует отметить, что фондом денежных средств, который выступает объектом управления на предприятии, является обособленная часть денег на предприятии, которая имеет целевое назначение. Такие денежные средства имеют название финансовые ресурсы.

Финансовые ресурсы как объект финансового менеджмента представляют собой совокупность целевых фондов денежных средств государства и субъектов хозяйствования, т.е. накопления.

Финансовые ресурсы формируются у государства и субъектов хозяйствования (предприятий, организаций) за счет различных видов денежных доходов, отчислений и поступлений и используются на расширенное воспроизводство, материальное стимулирование работников и удовлетворение различных потребностей общества. Другими словами, финансовые ресурсы – это те денежные средства, которые можно использовать, т.е. то, что использовать по каким-то причинам нельзя (нет возможности, технологии или цели использования), ресурсом не является. Сегодня эффективное управление финансовыми ресурсами является ключевой задачей, которая стоит перед предприятиями любых форм собственности. Тогда, под финансовым менеджментом следует понимать систему управления финансовыми ресурсами и деятельностью хозяйствующих субъектов, которая связана с формированием таких ресурсов.

Изучая систему управления финансовыми ресурсами – финансовый менеджмент – следует принимать во внимание то, что финансовые ресурсы предприятий имеют два основных источника денежных средств:

– собственные денежные средства;

– привлеченные (заемные) денежные средства (инвестиций).

К собственным денежным средствам предприятия относятся уставные капитал, складочный капитал, уставный фонд, вклады товарищей, собственные акции, выкупленные у акционеров, добавочные капитал, резервный капитал, нераспределенная прибыль. К заемным средствам, как правило, относятся различные формы банковских кредитов. Таким образом, необходимый и сбалансированный объем собственных и привлеченных денежных средств на предприятии представляет собой эффективное финансовое обеспечение деятельности предприятия, т.е. эффективный финансовый менеджмент. Целью финансового менеджмента является обеспечение финансовыми ресурсами для достижения намеченных результатов деятельности предприятия. Под финансовым обеспечением деятельности предприятия следует понимать комплекс форм и методов, принципов и условий финансового обеспечения деятельности предприятия. Финансовое обеспечение, в данном случае, следует рассматривать как процесс управления капиталом, мероприятия по его привлечению, использованию и дальнейшему размещению. Исходя из этого, финансовый менеджмент представляет собой эффективное обеспечение деятельности предприятия необходимыми ресурсами. Финансовый менеджмент строится на использовании, как методов текущего финансового обеспечения, так и долговременного.

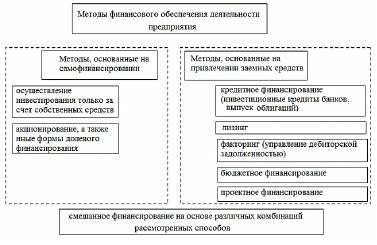

На рисунок 1 представлены основные методы финансового менеджмента, применяемые при финансовом обеспечении деятельности в рамках системы финансового менеджмента предприятия.

Как видно из данных рис. 1., финансирование деятельности предприятия за счет собственных средств, как метод финансового обеспечения деятельности предприятия, представляет собой покрытие текущих затрат за счет полученных доходов. В данном случае, выручка от реализации продукции, товаров, работ и услуг рассматривается как способ обеспечения безубыточной деятельности, т.е. получение достаточных средств для покрытия текущих затрат.

Такое явление как плановая экономика в деятельности предприятий, может искусственно поддерживать самоокупаемость хозяйствующего субъекта за счет бюджетных ассигнований, установления цен, торговых надбавок и наценок, внутриотраслевого перераспределения денежных средств. К таким хозяйствующим субъектам относятся государственные предприятия, предоставляющие на рынок социально значимые товары и услуги, цена за которые не может превышать установленного порога.

Что касается рыночных условий, то для большинства представителей предпринимательской среды их деятельность обеспечивается без какой-либо государственной поддержки.

Рис. 1. Методы финансового обеспечения деятельности предприятия

Для таких предприятий, как известно, возмещение понесенных затрат возможно за счет получаемых доходов.

При этом обязательным условием является наличие спроса на продукцию, которая предлагается рынку, и в соответствии с которым устанавливается цена. В таких условиях, взаимодействие между производителем и потребителем происходит без посредничества государственных структур управления. В данном случае, не всегда возможно обеспечить окупаемость и прибыльность деятельности за счет только собственных денежных средств. В рамках финансового менеджмента для обеспечения деятельности предприятия используются методы, основанные на привлечении заемных средств.

В современных условиях хозяйствования, эффективность финансового обеспечения деятельности предприятия зависит от соотношения собственных и заемных средств. Выработка правильной финансовой стратегии в данном случае залог эффективной деятельности. В свою очередь, эффективность использования заемных средств зависит от структуры, состава, сроков и размера привлеченного финансового обеспечения. В современных условиях нехватки ресурсов в деятельности предприятий, привлечение заемных средств в качестве финансирования деятельности – явление повседневное.

Благодаря заемным средствам (инвестициям), предприятие может обеспечить улучшение финансового состояния пусть даже временно, а в противном случае, предприятие рискует нарастить кредиторскую задолженность, что приведет к ухудшению инвестиционной привлекательности. Самофинансирование деятельности предприятия – достаточно сложный вопрос, при этом данный метод финансового менеджмента является основой для обеспечения инновационного развития субъектов хозяйствования.

Как известно, для того чтобы предприятию осуществлять свою деятельность, ему необходимы собственные денежные средства, или денежный капитал, формирующийся за счет собственной нераспределенной прибыли и амортизационных отчислений. Хозяйствующие субъекты при распределении своей чистой прибыли самостоятельны и независимы в решениях, на этот процесс органы государственной власти влияния не имеют. Это имеет, как положительные, так и отрицательные моменты.

С целью прогнозирования развития бизнеса и удовлетворения интересов всех контрагентов, предприятие должно рационально и целесообразно расходовать свою прибыль. Это значит, что для дальнейшего развития, предприятию целесообразно направлять прибыль на увеличение текущей производственной деятельности. Такой сценарий развития компании, позволяет достичь следующих позитивных результатов:

– отсутствие затрат, связанных с привлечением заемного капитала (инвестиций);

– учредителям (собственникам) обеспечен полный контроль деятельности предприятия;

– увеличение устойчивости финансов предприятия, а в случаи необходимости, выбор наиболее благоприятных и эффективных условий для привлечения заемных средств (инвестиций).

Как любому источнику финансирования деятельности предприятия, финансированию за счет направления чистой прибыли присущи недостатки:

– невозможность прогнозирования будущей ситуации развития предприятия;

– зависимость от внешних условий среды, неподвластных руководству предприятия.

Ни менее эффективным источником финансирования деятельности предприятия являются амортизационные отчисления, главная цель которых обеспечение воспроизводства активов предприятия.

Еще одним способом финансирования деятельности предприятия за счет собственных средств являются нематериальные активы.

Начинающие предприниматели и представители малого бизнеса, как правило, имеют маленький уставный капитал (согласно законодательству, минимальный размер уставного капитала составляет 10 000,00 руб.), что ослабляет позицию по сравнению с более крупными конкурентами. В таком случае, у субъектов хозяйствования есть возможность сформировать уставный капитал за счет нематериальных активов.

Такими нематериальными активами, которые могут быть зачислены в уставный капитал предприятия, являются объекты интеллектуальной собственности. Принимая решение об источнике финансового обеспечения деятельности предприятия, как правило, проводится анализ безубыточности через расчет соответствующих показателей, значения которых свидетельствуют о том, в какой момент предприятие сработает с убытком.

Если при расчете точки безубыточности (критического объема продаж), значение дохода ниже полученного результата, возникает необходимость решения вопроса финансового обеспечения через привлечение внешних источников финансирования.

Сегодня существует немало таких источников, позволяющих обеспечить предприятие дополнительными ресурсами для финансового обеспечения его деятельности, а значит для обеспечения эффективного финансового менеджмента.

Сегодня, теория и практика финансового менеджмента находится в постоянном развитии, в соответствии с уровнем развития рынка и потребностями хозяйствующих субъектов для реализации своих стратегических и тактических целей.

Финансовый менеджмент выражает область денежных отношений в сфере микроэкономики. Он призван разрешать противоречия, возникающие между целями деятельности и финансовыми возможностями их достижения в организации.

Из приведенного понятия вытекает проблема финансового управления организацией: противоречие между целями организации и ее финансовыми возможностями.

На результаты финансового менеджмента как ключевого элемента системы управления предприятием оказывают влияния факторы, которые подразделяются на внешние и внутренние факторы. Так, к внешним факторам финансового менеджмента относятся:

– правовое регулирование предпринимательской деятельности;

– внутригосударственная политика по отношению к отдельным отраслям экономики;

– политическая обстановка;

– состояние рынка труда;

– банковская система.

К внутренним факторам, оказывающим влияние на управленческие решения в области управления финансами и в целом предприятия, относятся:

– уровень модернизации основных фондов;

– уровень квалификации персонала (в первую очередь управленческого);

– организационная структура предприятия;

– внедрение современных технологий управления (персоналом, производством, затратами и т.д.);

– использование стратегического планирования деятельности предприятия.

Сегодня, для большинства предприятий остро стоит проблема недостаточного финансового обеспечения деятельности в связи с ограниченностью финансовых ресурсов. Другим словами, основной задачей финансового менеджмента является поиск свободных финансовых ресурсов и их рациональное использование для обеспечения дальнейшего развития деятельности предприятия. Как известно, финансовое обеспечение деятельности любого хозяйствующего субъекта может быть обеспечено за счет собственных или привлеченных финансовых ресурсов.

Результаты исследования и их обсуждение

Сегодня локомотивом экономики являются представители малого и среднего предпринимательства во всех сферах хозяйствования, которые обеспечивают налоговые поступления в бюджеты всех уровней и от эффективности финансового менеджмента которых зависит экономический рост страны.

Республика Крым в последние годы показала динамичный рост числа субъектов малого среднего предпринимательства (СМСП) во всех сферах хозяйствования.

В таблице 1 представлены данные о количестве субъектов малого и среднего предпринимательства за период 2014-2018 гг. [3] Согласно официальным данным Управления Федеральной службы государственной статистики РФ, количество СМСП в РФ за период 2014-2018 гг. выросло на 197%.

Что касается динамики СМСП в Республике Крым и в г. Севастополе, то за аналогичный период количество субъектов выросло более чем в 10 раз: с 18314 СМСП по состоянию на 31.12.2014 г. до 219460 СМСП на 31.12.2018 г. Такая тенденция в сфере предпринимательства, как в целом в РФ, так и в отдельных регионах, свидетельствует о росте экономики [4]. Однако, наряду с положительной динамикой численности СМСП существует проблема финансового обеспечения и укрепления их деятельности. Согласно той же статистике, в среднем, в течение года прекращают свою деятельность 80,9% микропредприятий, 18,1% малых предприятий и 1,0% средних предприятий [4].

Таблица 1

Число СМСП по субъектам Российской Федерации (на конец года)

|

Субъект\Год |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Юридические лица |

|||||

|

Малые предприятия |

|||||

|

Российская Федерация |

2 103 780 |

2 222 372 |

2 770 562 |

2 797 566 |

2 696 896 |

|

Республика Крым |

12 942 |

17 189 |

22 238 |

22 575 |

22 573 |

|

Г. Севастополь |

5 280 |

5 711 |

7 531 |

8 003 |

7 987 |

|

Краснодарский край |

62 814 |

81 783 |

90 252 |

81 606 |

80 439 |

|

Микропредприятия |

|||||

|

Российская Федерация |

1 868 201 |

1 990 003 |

2 597 646 |

2 558 536 |

2 473 561 |

|

Республика Крым |

12 942* |

15 995 |

21 222 |

21 225 |

21 223 |

|

Г. Севастополь |

5 280* |

5 347 |

7 337 |

7 541 |

7 551 |

|

Краснодарский край |

56 953 |

74 622 |

86 341 |

74 707 |

73 879 |

|

Средние предприятия |

|||||

|

Российская Федерация |

13 691 |

19 278 |

13 346 |

19 944 |

18 492 |

|

Республика Крым |

82 |

136 |

107 |

87 |

87 |

|

Г. Севастополь |

10 |

25 |

14 |

15 |

16 |

|

Краснодарский край |

499 |

649 |

503 |

675 |

595 |

|

Индивидуальные предприниматели |

|||||

|

Малые предприятия |

|||||

|

Российская Федерация |

- |

2 791 510 |

3 048 584 |

3 221 352 |

3 325 488 |

|

Республика Крым |

- |

54 672 |

60 278 |

65 131 |

64 718 |

|

Г. Севастополь |

- |

13 517 |

15 528 |

16 604 |

16 324 |

|

Краснодарский край |

- |

143 135 |

191 387 |

199 122 |

200 970 |

|

Микропредприятия |

|||||

|

Российская Федерация |

- |

2 756 263 |

3 020 000 |

3 193 349 |

3 298 065 |

|

Республика Крым |

- |

54 330 |

60 042 |

64 882 |

64 484 |

|

Г. Севастополь |

- |

13 456 |

15 487 |

16 560 |

16 283 |

|

Краснодарский край |

- |

141 220 |

189 969 |

197 715 |

199 523 |

|

Средние предприятия |

|||||

|

Российская Федерация |

- |

409 |

402 |

354 |

319 |

|

Республика Крым |

- |

1 |

2 |

2 |

0 |

|

Г. Севастополь |

- |

0 |

0 |

0 |

0 |

|

Краснодарский край |

- |

20 |

17 |

14 |

12 |

*Данные по Республике Крым и г. Севастополю за 2014 год представлены по совокупности малых и микропредприятий

Это, как правило, связано с нехваткой финансового обеспечения деятельности предприятий, т.е. несоответствие финансовых ресурсов цели и задачам стратегии развития предприятия – неэффективный финансовый менеджмент.

В первую очередь, проблемы финансового менеджмента предприятий, функционирующих на территории Республики Крым и г. Севастополя, связаны с недоступностью банковских ресурсов, особенно для микропредприятий. Сегодня на банковском рынке Республики Крым и г. Севастополя отсутствуют большие системные банки, которые ориентированы на финансирование деятельности СМСП, в связи с режимом санкций. Самые крупные и значимые кредитные учреждения: Сбербанк России; ВТБ; Газпромбанк; Россельхозбанк; Альфа-Банк – отделений в Крыму и Севастополе не имеют. Активность в Крыму может привести к негативным последствиям в международной деятельности банков, затруднить им доступ к некоторым ресурсам и операциям. Сейчас в Крыму действует 7 банков: ПАО РНКБ, АО «Севастопольский морской банк», ОАО Банк «ЧБРР», АО «АБ Россия», АО «Генбанк», ПАО «Крайинвестбанк», АО КБ «ИС Банк». Однако перечисленные кредитные организации, в основном, сосредоточены на обслуживании физических и юридических лиц (малый и средний бизнес). Микропредприятия в таких условиях вынуждены обеспечивать свою деятельность за счет собственных средств, что существенно тормозит развитие такой ключевой отрасли экономики региона как индустрия гостеприимства, обеспечивающая туристический поток в Республику Крым и г. Севастополь.

Индустрия гостеприимства включает такие сектора как сектор размещения, сектор общественного питания, сектор развлечения и досуга, сектор транспорта и розничной торговли.

В этих секторах, как правило, работают субъекты предпринимательства – микропредприятия. В связи с этим многие вынуждены вести незаконную предпринимательскую деятельность, дабы минимизировать финансовое обеспечение организации и развития бизнеса.

Сегодня утверждена государственная программа «Социально-экономическое развитие Республики Крым и города Севастополя», ключевыми показателями которой являются увеличение протяжённости автомобильных дорог общего пользования регионального значения, соответствующих нормативным требованиям к транспортно-эксплуатационным показателям (Республика Крым – с 1287,5 км в 2015 году до 2470,1 км к 2022 году, город Севастополь – с 327,7 км в 2015 году до 653 км к 2022 году); увеличение количества мест в дошкольных образовательных и общеобразовательных организациях (в целом на полуострове с 525 мест в 2015 году до 24 525 мест к 2022 году), увеличение туристического потока в Республику Крым и Севастополь (с 4948 тыс. человек в 2015 году до 8200 тыс. человек к 2022 году) [5]. В связи с этим, особая роль при реализации государственной программы отводится строительной отрасли, которая должна стать платформой для достижения приоритетных задач. В этой связи, совершенствование управления предприятий строительной отрасли требует внедрения новых инструментов и методов финансового менеджмента.

Квалификация персонала является немаловажным фактором, оказывающим влияние на эффективность финансового менеджмента любого предприятия. В современных условиях динамично изменяющихся информационных технологий, повышаются требования к квалификации персонала на всех организационных уровнях предприятия. Согласно новой поправке, компаниям предстоит достаточно трудоёмкая задача изменения организационной структуры, для выполнения которой необходимо будет задействовать все ресурсы. В связи с этим внедрение профессиональных стандартов вызовет определенные трудности. Для того, чтобы перейти на профессиональные стандарты организациям необходимо внести необходимые изменения во всю документацию: кадровые документы, должностные инструкции, штатное расписание. Крупные организации имеют достаточно опытных кадровиков, которые самостоятельно смогут справиться с этими задачами. Субъекты малого среднего бизнеса не имеют достаточных ресурсов для обучения и переобучения сотрудников. В случае неприменения работодателями профессиональных стандартов, работодатели подвергнутся административной ответственности в виде штрафа в размере до 50 тысяч рублей [6].

Если обнаружено несоответствие трудовых договоров требованиям профессиональных стандарта, работодатель будет оштрафован на сумму до 100 тыс. руб. [3]. Управление предприятием заключается в умении рационально распоряжаться денежными средствами и другими ресурсами. Вместе с системой прогнозирования и планирования и методами принятия решений в области менеджмента понимание принципов и технологий финансового управления деятельностью предприятия является необходимым условием развития бизнеса. Изменения в экономике России, связанные с переходом к рыночным отношениям, требуют от руководителей организаций новых способов и подходов к технологиям управления, в том числе в области финансового менеджмента.

Анализ финансово-экономических результатов российских организаций в современных условиях показывает, что ухудшение их положения связано с отсутствием профессионализма и системного подхода в управлении финансовой деятельностью. Сегодня организационная структура СМСП, как элемент финансового менеджмента, зависит от организационно-правовой формы, в которой он функционирует. Наиболее востребованными организационно-правовыми формами для ведения бизнеса СМСП являются «общество с ограниченной ответственностью» и «индивидуальный предприниматель» [4]. Это связано с возможностью пользования СМСП одной из упрощенных форм налогообложения, государственными программами стимулирования развития СМСП, а также, с ограниченной ответственностью перед кредиторами в случае наступления банкротства предприятия. Выбор той или иной организационно-правовой формы ведения предпринимательской деятельности является добровольным и позволяет изменять статус в зависимости от цели финансового менеджмента.

Выводы

Таким образом, финансовый менеджмент является системой взаимосвязанных элементов. В его рамках можно выделить следующие элементы: организационная структура (организационно-правовая форма предприятия), кадры (квалификация персонала), методы (основанные на самоокупаемости или привлечении заемных средств), информационное обеспечение (бухгалтерская отчетность: форма 1, форма 2), технические средства (оргтехника), которые оказывают воздействие на решение стратегических и оперативных вопросов финансового менеджмента, тем самым формируется финансовая политика организации, которая опосредует решение производственных вопросов и взаимоотношения с бюджетом, инвесторами, собственниками и контрагентами. Решения последних, в свою очередь, корректируют функционирование системы финансового менеджмента, что необходимо для приспособления к изменениям внешней среды.