Введение

Внедрение цифровых технологий на различных участках деятельности коммерческихбанков обеспечивает улучшение их работы по таким направлениям как повышение уровня автоматизации бизнес-процессов, повышение интенсивности обработки данных, увеличение скорости осуществления профильных операций за счет внедрения высокопроизводительных IT решений, расширение временных и географических рамок деятельности банка, оптимизация инфраструктуры, повышение уровня клиентской лояльности. Несмотря на имеющиеся преимущества цифровизации бизнес-моделей банка, возникают риски при недостаточно продуманной стратегии цифровой трансформации банков.

Целью исследования является развитие теоретических положений и разработка практических рекомендаций по совершенствованию банковского обслуживания физических лиц в условия развития цифровых технологий.

Материалы и методы исследования

Теоретической и методологической основой исследования послужилипубликации отечественных ученых, посвященные вопросам банковского обслуживания физических лиц в условиях цифровой трансформации, публикации по исследуемой теме в периодических изданиях. При проведении исследования использовался метод системного подхода.

Результаты исследования и их обсуждение

Банковское обслуживание физических лиц рассматривалось в работах Ланкина Е.Н. [1], Хафизовой П.А. [2], Швед Д.Е. [3] и др. По нашему мнению, под банковским обслуживанием физических лиц следует понимать сложную систему взаимосвязанных компонентов и процессов, совместно функционирующих для оказания финансовых услуг клиентам-физическим лицам, управления их финансовыми ресурсами и достижения финансовых целей, обеспечивая при этом удобство, безопасность, эффективность, надежность финансовых услуг и соответствуя потребностям и ожиданиям клиентов.

Цифровые банковские технологии составляют цифровую инфраструктуру банков и используются для быстрого и более эффективного предоставления банковских продуктов и услуг. С целью оптимизации рабочего процесса банки активно занимаются внедрением информационных, компьютерных, документных и технологических инноваций [4,5].

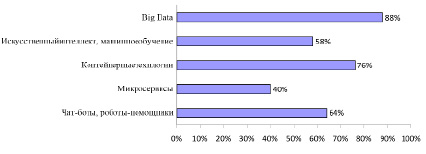

Россия является одним из передовых рынков в мире с точки зрения предоставления цифровых услуг. Наиболее востребованные цифровые технологии, которые применялись банками в 2020 г. представлены на рисунке.

Однако, с введением санкций возникли сложности в обслуживании клиентов: были удалены мобильные приложения из AppStore и GooglePlay; наложены запреты на осуществление клиентами валютных переводов; на покупку и продажу клиентами иностранных акций и др. [6].

Вместе с этим, банковский бизнес оперативно подстроился под новые реалии. Так, уход с российского рынка международных платежных систем способствовал переориентации российских банков на карты Национальной системы платежных карт (НСПК) «Мир», а платежные сервисы от НСПК – MirPay и СБП. Это позволило осуществлять оплату с помощью смартфонов, а ритейлерам сократить затраты на эквайринг [7].

Тренды развития банковского сектора в 2022 году заключались в развитии удаленной аутентификации клиентов, BigData, искусственного интеллекта, экосистем, OPEN BANKING. Совокупность указанных направлений развития, позволило перейти на новый уровень цифровой трансформации российского банковского сектора [8].

В 2023 году начался переход от цифровых технологий к цифровому инжинирингу. Приоритеты изменились от поддержки инфраструктуры к помощи при создании, формировании и разработке новых продуктов. Внедрение генеративного искусственного интеллекта нового поколения (Gen AI) для настройки взаимодействия с клиентами и создания инновационных продуктов (развитие смарт-контрактов на базе цифрового рубля, быстрые транзакции и транзакции без выхода в Интернет).

Дальнейшая организация цифровых технологий и направлений банковского обслуживания может быть основана на нескольких направлениях (таблица).

Наиболее востребованные цифровые технологии для банков в 2020 г. [9]

Направления банковского обслуживания физических лиц на основе цифровых технологий [10]

|

Цифровые технологии |

Характеристика |

|

Мобильное банковское приложение |

Практически каждый крупный банк предлагает приложение для смартфонов, которое позволяет клиентам выполнять большинство транзакций и операций, включая проверку остатка средств на счетах, осуществление платежей и переводов, открытие и управление депозитами и кредитами. |

|

Интернет-банкинг |

Онлайн-системы позволяют осуществлять многие из тех же операций, что и мобильные приложения, но с использованием веб-браузера на компьютере. Важной особенностью является возможность получения электронных выписок и управление банковскими продуктами. |

|

Цифровые кошельки и платежные системы |

Электронные кошельки, такие как ApplePay, GooglePay, SamsungPay, позволяют клиентам привязывать банковские карты к своему телефону и использовать их для бесконтактной оплаты покупок. |

|

P2P переводы |

Сервисы для осуществления персональных переводов между физическими лицами, такие как PayPal, Venmo, Zelle, позволяют пользователям быстро и удобно перечислять деньги друг другу часто без комиссии. |

|

Инвестиции и управление активами |

Цифровые инструменты для инвестиций и управления активами, включая робо-советники, позволяют индивидуальным инвесторам управлять своими портфелями с меньшими комиссиями и более высокой степенью автоматизации |

|

Безопасность и аутентификация |

Биометрические технологии, такие как считыватели отпечатков пальцев и распознавание лиц, а также двухфакторная аутентификация стали стандартом для защиты учетных записей пользователей от несанкционированного доступа. |

|

Искусственный интеллект |

Банки используют искусственный интеллект для разработки чат-ботов, которые могут отвечать на вопросы клиентов, помогать в навигации по услугам и совершении операций. |

|

Персонализация |

С помощью анализа больших данных банки могут предлагать персонализированные продукты и услуги, соответствующие финансовому поведению и предпочтениям клиентов. |

|

Блокчейн и криптовалюты |

Некоторые банки начинают интегрировать в свои системы технологию блокчейн для улучшения безопасности транзакций и сокращения времени их обработки. Они также могут предлагать услуги по обмену и хранению криптовалют. |

|

Цифровые идентификаторы |

Банки и правительства работают над созданием надежных цифровых идентификаторов, которые могли бы заменить традиционные формы личных документов. |

Одна из основных областей применения ИИ в кредитном обслуживании – это автоматизация процесса оценки кредитоспособности заемщиков. При помощи алгоритмов машинного обучения и анализа данных ИИ может проанализировать большие объемы информации о клиенте, включая его кредитную историю, данные о доходах и расходах, а также другие факторы, влияющие на кредитную способность. Это позволяет более точно определить риски для банка и принимать обоснованные решения о выдаче кредита.

Кроме того, ИИ может быть использован для автоматизации процесса подачи заявки на кредит. С помощью чат-ботов или виртуальных ассистентов на основе ИИ клиенты могут получать информацию о требуемых документах, условиях кредита и процедуре подачи заявки. Такие системы также могут помогать клиентам заполнять заявки, предоставлять необходимые данные и отслеживать статус заявки.

ИИ также может быть использован для улучшения процесса обработки кредитов. Автоматические системы могут анализировать и проверять предоставленные клиентом документы, автоматически проверять источники информации о кредитоспособности и даже предлагать оптимальные варианты кредитных продуктов для каждого клиента.

Еще одной важной областью применения ИИ является мониторинг и обнаружение мошенничества. Алгоритмы ИИ могут анализировать поведение клиентов, обнаруживать аномальные ситуации и предупреждать о возможных случаях мошенничества. Это помогает банкам минимизировать убытки от мошеннических действий и защищать интересы клиентов.

Наконец, ИИ может быть также использован для улучшения персонализации предложений клиентам. Анализ данных о клиентах и их предпочтениях позволяет банкам предлагать более подходящие продукты и услуги, основанные на индивидуальных потребностях каждого клиента.

Однако, несмотря на все преимущества, необходимо учитывать ряд этических и юридических аспектов при применении ИИ в кредитном обслуживании, таких как защита личных данных клиентов и прозрачность использования алгоритмов.

При внедрении ИИ в кредитовании клиентов, системы могут учитывать множество факторов, таких как кредитные истории, банковские транзакции, новости и информацию изсоциальных сетей. Это позволяет получать более глубокое понимание финансового положения и перспектив клиента для более точного принятия решений.

Использование ИИ для анализа кредитных данных позволяет:

− снизить риски. ИИ с помощью машинного обучения и больших данных может выявлять скрытые паттерны и зависимости, которые могут указывать на повышенные кредитные риски;

− автоматизировать процессы. От простой автоматизации ввода данных до сложных задач, таких как анализ рыночной ситуации, и прогнозирование будущих тенденций на рынке, алгоритмы могут заметно ускорить рабочие процессы;

− персонализировать предложения. Анализируя поведение клиентов и их потребности, ИИ может предлагать индивидуальные банковские продукты и услуги, которые наилучшим образом будут соответствовать требованиям каждого клиента;

− улучшить обслуживание клиентов. Чат-боты, боты-коллекторы и виртуальные ассистенты, работающие на базе ИИ, могут обеспечивать непрерывную поддержку клиентов, оперативно реагируя на их запросы и проблемы.

В то же время, несмотря на все перечисленные преимущества, применение ИИ в финансовой сфере ставит перед банками и их клиентами новые вызовы – это вопросы безопасности данных, опасения по поводу потери рабочих мест, а также необходимость гарантировать объективность алгоритмов, чтобы избежать любых форм дискриминации. Наконец, важно разработать надежные протоколы и процедуры для надзора за действиями ИИ, чтобы обеспечить их соответствие законам и этическим нормам.

Для снижения кредитных рисков банки оценивают кредитоспособность потенциальных заемщиков. В условиях использования цифровых технологий популярным методом определением кредитоспособности клиентов выступает скоринг. Его проведение позволяет сформировать вывод, основанный на определении общего кредитного рейтинга путем суммирования баллов, начисленных за ряд лет, о возможности кредитования.

В рамках улучшения данной методики, интересной выступает технология анализа больших данных в паре с искусственным интеллектом. Это является несомненным преимуществом как для самих банков, так и их заемщиков.

Преимущество банков в использовании данных технологий: сокращение издержек, минимизация рисков за счет более точной оценки кредитоспособности клиентов. Потребитель же выигрывает в сокращении временного лага между подачей кредитнойзаявки и получении по ней решения кредитного комитета. Как следствие, уменьшение проблемных заемщиков позволит банку выдаватьим кредиты на более привлекательных условиях, но без снижения собственной маржи. Кроме анализа кредитной истории, доходов и имеющихся долгов, проводимого с помощью традиционных методов кредитоспособности, кредитный скоринг позволяет на основе цифровых технологий учитывать более широкий спектр данных. Поэтому улучшаются процесс сбора информации о заемщике и последующий анализ больших массивов данных из различных источников. В частности, критерий оценки кредитоспособности может включать дополнительные параметры, оставляющие цифровой след (модель телефона, данные о совершенных покупках, история поисковых запросов, данные геолокации и другие). Как следствие, наличие информации о финансовом состоянии заемщика, данных о его потребностях позволят более эффективно продавать кредитные продукты и услуги с одновременной минимизацией кредитного риска [11].

Модель кредитного скоринга с использованием технологии искусственного интеллекта позволит оценивать кредитоспособность лиц не имеющих кредитной истории, но оставляющих другие виды данных для своего оценивания (онлайн-транзакции, время пребывания и места кликов на различных сайтах, данные социальных сетей и прочее). Поэтому анализ потенциального заемщика будет производиться не только на основе официальных данных, но и с использованием данных собранных в режиме реального времени из различных источников. Применение цифровых технологий позволит проводить углубленный анализ неструктурированных данных. Это позволит осуществлять поиск скрытых закономерностей для оптимизации в дальнейшем предварительного и текущего мониторинга заемщиков [11].

Сложность организации эффективного обучения искусственного интеллекта заключается в том, что выборка данных смещается в пользу кредитоспособных заемщиков, поскольку займы выдаются только тем клиентам, которые уже получили высокий балл с помощью работающей модели скоринга. В результате этого скоринговая модель не обучается распознавать проблемных заемщиков. Для положительного решения данного вопроса необходимо осуществлять выдачу небольшого процента займов тем клиентам, которые склонны не вовремя выполнять свои обязательства.И на этой основе провести формирование отдельной выборки.По наиболее рискованному сегменту возможно вручную задать наибольший вес выборке. Это поспособствует тому, что алгоритм ИИ сможет обеспечить данной выборке достаточное внимание в процессе обучения вне зависимости от ее размера.

Заключение

Проведенное исследование показало, что использованиецифровых технологий в оказании банковских услуг является необходимым условием функционирования современного коммерческого банка. Следует отметить, что популярным методом определения кредитоспособности клиентов выступает скоринг. Для улучшения данного метода предлагается применение технологии анализа больших данных в паре с искусственным интеллектом. Это позволит уменьшить количество проблемных заемщиков, выдавать кредиты клиентам на более привлекательных условиях без снижения собственной маржи.