Введение

Актуальность темы связана с тем, что от эффективности практики управления портфелем финансовых активов зависит эффективность инвестиционной деятельности организаций строительной отрасли, которые используют свободные денежные средства для финансовых инвестиций с целью увеличения дохода. Для многих крупных компаний управление финансовыми вложениями на рынке ценных бумаг является приемлемой деятельностью, обеспечивающей получение дополнительных доходов. Долгий период советской экономики рынок ценных бумаг был недоступным для частных лиц, из-за чего максимизация прибыли при помощи вложения свободных денежных средств в финансовые активы – выглядела «авантюрой». Сегодня все чаще организации строительной отрасли задействуют свободный капитал в целях приобретения акций, облигаций, драгоценных металлов и валют.

Экономическим мотивом такого использования денежных средств является возможность реализовать приобретенные финансовые активы иногда за считанные секунды, что позволяет выполнить свои срочные финансовые обязательства перед контрагентами. Тем самым, срочная ликвидность активов у таких организаций высокая, что позволяет успешно оперировать капиталом для его увеличения.

Объектом научного исследования является портфельное управление инвестициями в финансовые активы. Предметом статьи выступает управлением портфелем финансовых активов организациями строительной отрасли.

Цель исследования – систематизация научных исследований на выбранную тему и оценка результатов предыдущих работ позволяет установить актуальность вопросов, связанных оптимизацией управления портфелем финансовых активов не для частных инвесторов и инвестиционных фондов, а для коммерческих организаций, распределяющих свободные денежные средства на финансовые вложения. Строительный сектор – один из системообразующих в экономике России, поэтому актуально рассмотреть именно на его примере то, какие методы оптимизации управления инвестиционным портфелем доступны в целях повышения прибыльности инвестиций.

Цель работы – анализ характеристики и особенностей основных методов, применяемых при оптимизации управления портфелем финансовых активов организаций строительной отрасли.

Для этого необходимо решение задач:

− рассмотреть теоретические аспекты портфельного управления финансовыми активами;

− определить действенные методы оптимизации управления портфелем финансовых активов в строительной отрасли.

Материал и методы исследования

При написании научного исследования применялись методы, позволившие провести систематизацию аналитического, информационно и научного материала, посвященного оптимизации управления инвестиционными портфелями, состоящих из финансовых активов. Для этого применялись такие методы, как обобщение, рассуждение и анализ.

Результаты исследования и их обсуждение

В современной практике экономической деятельности организаций строительной отрасли могут высвобождаться денежные средства, управление которыми позволяет увеличивать доходность и прибыльность бизнеса. С этой целью могут проводиться инвестиции в финансовые активы. Также для этого обеспечивается формирование и управление инвестиционным портфелем. Создание инвестиционного портфеля позволяет балансировать между показателями доходности и рисков. Чем более внимательно подходит строительная организация к разработке инвестиционного портфеля, тем более эффективнее распределены денежные средства. Это увеличивает доходность, снижает финансово-инвестиционные риски, повышает экономическую безопасность предприятия.

Инвестиционные процессы, связанные с финансовыми вложениями строительных организаций, требуют применения портфельного подхода, поскольку так возможно сбалансирование показателей доходности и рисков, достижения стабильности критериев, гарантировать сохранность капитала и использовать приобретенные ценные бумаги в целях быстрого образования ликвидности, что формирует платежеспособность бизнеса.

Портфельное инвестирование имеет тонкую грань при формировании эффективности. Соотношение потенциальной доходности и рисков для участников финансовых рынков должно быть тщательно просчитано. И в случае превалирования рисков над прибыльностью, необходимо использование методов, которые способны будут минимизировать данные риски, а главное, ограничить их, не приведя к большей потере финансового капитала и денежных средств инвестора.

Под понятием инвестиционный портфель необходимо подразумевать совокупность финансовых активов, распределенных в различных пропорциях, целью чего является получение прибыли с ограниченным уровнем рисков [1].

При формировании портфеля финансовых активов учитываются формализованные критерии, понятие временной стоимости денег и оценка распределений во времени денежных потоков. Также учитывается среднерыночная доходность, ставка дисконтирования, безрисковая ставка, динамика инфляции и уровень учетной ставки, устанавливаемой центральным банком [2].

Формирование инвестиционного портфеля строительной организации влияет на финансовые результаты экономической деятельности хозяйствующего субъекта. Вдобавок стоит учитывать общую тенденцию, которая наблюдается на российском рынке ценных бумаг. С 2022 г. она была в медвежьем направлении, что привело к обвалу цен многих финансовых активов. На данный момент, точка «дна» пройдена и рынок развернулся вверх, что позволяет наблюдать за восходящей тенденцией изменения стоимости финансовых активов.

В 2024 г. динамика биржевого индекса ММВБ демонстрирует возобновление уверенного роста. Во-первых, рынок восстанавливается после рекордного обвала, который был вызван международными финансовыми и торгово-экономическими санкциями в 2022 г. Во-вторых, произошел пробой горизонтальной линии сопротивления по цене – 3228 пунктов. В-третьих, цена двигается в диапазоне восходящего трендового канала, что свидетельствует о продолжении импульса восходящего тренда. Благодаря таким тенденциям на российском рынке ценных бумаг формируется повышенная заинтересованность организаций строительной отрасли в том, чтобы увеличить свою доходность через портфельное инвестирование.

К тому же данная тенденция общемировая. На ведущих фондовых площадках мира устанавливается исторический максимум показателей рыночной капитализации. Котировки основных ценных бумаг обновляют свои предельные величины, капитализируя вложенные денежные средства частных инвесторов. Единственные уточнением такого положительного тренда является то, что доходность должна учитывать уровень инфляции. Это формирует реальную доходность инвестиций в финансовые активы. И поскольку уровень инфляции в мире достиг 50-летнего максимума, то соответственно и требования к показателям доходов от вложений в финансовые активы завышенные. А учитывая то, что последний мировой финансовый кризис с обвалом рынков до низов был в 2008 г., то перегрев мирового фондового рынка выглядит больше реальностью, чем предположением.

Поэтому руководителями организаций строительной отрасли важно учитывать все аспекты влияния данных факторов внешней среды и угроз на потенциальную доходность и риски в управлении портфельными инвестициями. Важно применять все доступные инструменты управления инвестиционным портфелем, которые повышают качество соотношения «дохода – риска».

В случае высокого уровня рисков и невысокой доходности частым является ребалансировка инвестиционного портфеля. Ребалансировка проводится по мере необходимости, через определенные промежутки времени, например, каждые 6 или 12 месяцев.

В рамках формирования инвестиционного портфеля финансовых активов строительной организации могут применяться различные инструменты. Систематизировав опыт, рассмотрим их [3; 4]:

1. Балльно-рейтинговая оценка финансовых активов.

Проводится оценка ключевых характеристик ценных бумаг. По каждой ценной бумаге проводится расстановка оценок, сумма которых формирует рейтинг.

2. Метод Эриашвили и Каменевой.

Проводится формирование инвестиционного портфеля из акций крупнейших компаний. Данный выбор проводится с ценных бумаг, имеющих максимальный уровень доходности.

3. PSO-метод.

Подход к формированию инвестиционного портфеля, заключающийся в проведении имитационного моделирования. Для этого анализируются прошлые результаты портфеля. Далее проводится постановка оптимизационной задачи и ее решение.

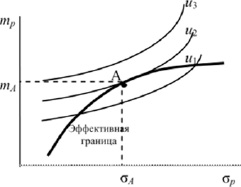

Также для управления портфелем финансовых активов необходима ее оптимизация. Главным методом оптимизации управления портфелем финансовых активов строительных организаций является определение границы эффективности. По мнению Марковица, на основе теории которой и определяется эффективная граница и набор оптимальных портфелей, инвестор выбирает портфель, лежащий на эффективной границе [6].

Так, на рисунке можно изобразить кривые безразличия и определение эффективной границы инвестиционного портфеля.

Кривые безразличия и определение эффективной границы инвестиционного портфеля [5]

Чтобы провести определение эффективной границы и оптимального инвестиционного портфеля необходимо провести следующие действия.

Первое – необходимо провести математический расчет ожидаемой доходности инвестиционного портфеля при помощи следующе формулы:

Е(rp) = ∑ Xi E(ri), (1)

где Xi – доля i-бумаги;

E(ri) – ожидаемая доходность i-бумаги.

Второе – необходимо определить дисперсию инвестиционного портфеля:

Qp2 = ∑∑ XiXj cov(ri,rj), (2)

где Qp2 – дисперсия портфеля;

XiXj – доли i-ой ценной бумаги и j-ой ценной бумаги;

cov(ri,rj) – ковариация доходностей ценной бумаги i и j в инвестиционном портфеле.

Применяя модель, проводится оптимизация портфеля, что позволяет увеличить доходность инвестиций и снизить, при этом, риски, связанные с инвестированием в ценные бумаги. Данная методика актуальная уже долгий период времени, сохраняя свою практическую ориентированность и в 2024 г.

Ее применение улучшит качество активов, а значит, и финансовое состояние бизнеса предприятия. Соответственно, оптимизация инвестиционного портфеля строительной организации влияет на ее финансовую устойчивость, платежеспособность и инвестиционную привлекательность. Компании может упроститься процесс привлечения дополнительных средств, которые понадобятся в дальнейшем для инвестирования не в финансовые активы, а в реальные активы, как основные фонды.

Заключение

Таким образом, портфельное инвестирование для современных организаций строительной отрасли экономики России выглядит перспективным направлением вложения свободных денежных средств, целью чего выступает максимизация прибыли экономической деятельности. К тому же текущие тенденции на финансовых рынках способствуют этому, поскольку глобальный тренд становится восходящим не только на мировом, но и на российском рынке. Соответственно, увеличивается потенциал получения более высоких процентов доходности, чем это было бы при среднерыночной тенденции бокового движения, или, тем более, нисходящего тренда рынка.

Для оптимизации управления портфелем финансовых активов можно использовать такие методы, как балльно-рейтинговая оценка финансовых активов, метод Эриашвили и Каменевой и PSO-метод. Также важно проводить определение эффективной границы и оптимального инвестиционного портфеля. С этой целью используется теория Марковица. Портфельное инвестирование в финансовые активы для строительных организаций – одна из приоритетных стратегий управления свободными денежными средствами, получая дополнительную прибыль, контролируя при этом риски и сохраняя высокий уровень ликвидности активов и платежеспособности.