Введение

Устойчивое развитие национальной экономики должно строиться на параллельном наращивании производственных мощностей в соответствии с имеющимся спросом, и финансировании реального сектора за счёт различных источников. При нехватке собственных источников организации особую значимость приобретают возможности привлечения банковских средств, одной из форм которых является лизинг. Как кредитный инструмент, лизинг позволяет в короткие сроки кратно увеличивать объемы производства и удовлетворять спрос, тем самым способствуя развитию отдельной организации, региона и страны в целом. Особенно актуально это в периоды кризиса или санкционных ограничений, когда на внутреннем рынке мгновенно формируются неудовлетворенные потребности.

Однако, несмотря на значительный рост показателей российского рынка лизинга в 2023 году, а также наличие обильного количества теоретических материалов на тему лизинга, потребность в дальнейшем исследовании практических вопросов функционирования данного рынка остается весьма актуальной, особенно в части методических подходов к оценке уровня его развития. Это дает возможность принимать управленческие решения в отраслях с длительным производственным циклом и высоким износом активной части основных фондов, к которым относится строительство.

Кроме того, лизинг может служить драйвером инновационного развития отрасли [1].

Целью исследования является формирование модели прогнозирования рынка лизинговых услуг, а также способа интегральной оценки рынка лизинговых услуг.

Материал и методы исследования

Как теоретико-экономическая категория, сущность и происхождение лизинга трактуются по-разному. Для одних авторов лизинг представляется формой кредитования бизнеса; другие относят его к категории долгосрочной аренды с поэтапным переходом прав собственности; третья группа экспертов видит в лизинге сделку по купле-продаже с особыми условиями прав пользования. Существует четвертая позиция, которая трактует лизинг как управление имуществом за чужие средства на условиях поручительства. Подобная неоднозначность обусловлена как нормативно-законодательными различиями в разных странах, так и определенной сложностью самой содержания лизинговой деятельности [14].

Большинство авторов, в том числе и отечественных подразумевают под лизингом, в первую очередь, аренду, позволяющую привлекать материальные ресурсы: здания, агрегаты и оборудование, автомобили и т.п. [7, с. 6-7]. Такое же понимание задокументировано в Гражданском Кодексе РФ, главе 34. В соответствии с представленным в ст. 665 определением, под лизингом следует понимать одну из разновидностей правоотношений по аренде.

Вопросы функционирования лизингового рынка освещены в научных трудах таких отечественных ученых, как: Архангельская Л.Ю. [3], Берегатнова Е.В. [4], Газаров Д.А. [5], Глубокова Н.Ю. [6], Кузьмина Э.В. [9], Малова Т.А. [10], Рожина Е.Г. [12], Русавская О.В. [13] и др. Вопросам использования лизинга в строительной отрасли также посвящено много работ. При этом некоторые авторы рассматривают целесообразность использования лизинга для малого бизнеса [8]. Однако ввиду нестабильности внешних и внутренних факторов вопросы развития рынка лизинговых услуг в России требуют дальнейшего исследования.

Применение лизинговых сделок обусловлено определенными микро- и макроэкономическими факторами. Первые связаны непосредственно с субъектами хозяйствования, а вторые заключаются в наличии внешнего воздействия или окружения более глобального характера.

Так, в частности, к микроэкономическим факторам можно отнести: уровень финансового состояния организации; её производственные и трудовые возможности и ресурсы; отрасль предпринимательской деятельности; сезонность. Макроэкономическими являются такие как: нормативно-правовая база; состояние инвестиционного климата в стране и регионе; уровень инфляции и (или) ключевая ставка; мировая экономическая обстановка; экономические циклы [5]. Например, в работе Алиакберовой Л.З. и соавторов [2] рассмотрены инфляция и инвестиции в основной капитал.

Рассмотренные нами факторы развития лизинговых услуг представляют собой некий фундамент, который формирует потребность и необходимость в развитии лизинговых отношений. Определенно, это лишь некоторая часть всего перечня огромного количества факторов, которые, в свою очередь, могут варьироваться в зависимости от страновой принадлежности, развития экономики в конкретном государстве и отдельно взятой организации.

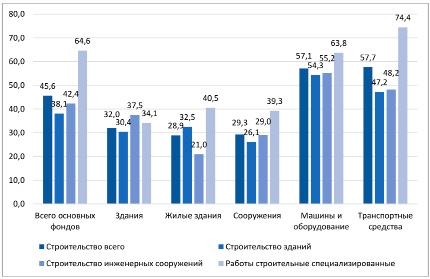

Анализ степени износа основных фондов по виду экономической деятельности «Строительство» показал (рис.1) высокий уровень износа в отрасли, особенно по активной части (машины и оборудование и транспортные средства), которые непосредственно участвуют в процессе строительства. Это подчеркивает необходимость приятия решения об обновлении основных фондов в отрасли и поиска эффективного механизма для этого, одним из которых может быть лизинг. Однако, наличие нестабильности на рынке лизинговых услуг вызывает необходимость получения точных как прогнозных оценок его развития, так и формирования способа оценки его состояния и развития.

Исследованием рынка лизинговых услуг в настоящее время занимаются различные государственные органы, отдельные компании, рейтинговые и консалтинговые агентства. Для анализа и оценки развития рынка лизинга применяются различные методологические подходы и инструментарий, поскольку единой комплексной методики исследования в современной практике пока не разработано.

Наибольшей популярностью пользуются методы статистического исследования. Объясняется это тем, что сбор статистических данных является обязательной задачей Федеральной службой государственной статистики РФ. Поэтому для частных лиц или компаний имеется свободная база огромного объема информации количественного и качественного состава. В отчетах содержится аналитика о состоянии и развитии лизинга в стране в разрезе регионов, сегментов, видов имущества, а также объему совершенных сделок. Публикация такого рода отчетов происходит ежегодно, а в дополнение имеются ежемесячные выпуски, отражающие текущее положение дел на лизинговом рынке России.

В целом методика проведения статистического исследования позволяет выявить основные тенденции развития лизинга в стране на основе динамических показателей в сравнении с прошлыми периодами и в сопоставлении со значениями, достигнутыми в других странах, особенно наиболее развитых. Грамотное и всестороннее исследование позволяет сформулировать правильные выводы и принять наиболее верные управленческие решения на уровне государства и по линии регионов, отраслей и даже предприятий [6].

В дополнение статистических методов некоторые авторы предлагают в аналитической деятельности лизинговых компаний и рейтинговых агентств применять динамический анализ изменений показателей рынка лизинговых услуг, в частности расчет показателей динамики, аналитическое выравнивание уровней ряда динамики, оценка значимости полученного линейного тренда, в совокупности со структурным анализом рынка в отраслевом и территориальном аспектах [3].

Рис. 1.Степень износа основных фондов коммерческих организаций, % Источник: построено автором по данным Росстата. URL: https://rosstat.gov.ru/folder/14304

Как ранее было отмечено, исследования рынка лизинговых услуг проводятся также рейтинговыми агентствами. Например, методика рейтингового агентства «Эксперт РА» построена на анализе не только статистических данных, но и эмпирических данных, полученных по итогам экспертной оценки.

Агентство составляет списки крупнейших лизинговых компаний по итогам каждого года, полугодия и девяти месяцев. Исследование проводится на основе анализа анкетных данных, предоставленных лизингодателями – участниками проекта. В исследовании принимают участие лизинговые компании, объем нового бизнеса которых составляет порядка 97% всего лизингового рынка. Методика основывается на анализе таких показателей, как новый бизнес, сумма новых договоров лизинга, объем профинансированных средств, объем полученных платежей, текущий портфель лизинговой компании, которые характеризуют эффективность деятельности лизинговых компаний.

Путем сравнения показателей текущего портфеля и полученных платежей за определенный период оценивается правильность указанных сведений. В результате могут выявиться нехарактерные сдвиги объемов деятельности в большую или меньшую сторону. Соответственно, такие изменения влекут и коррективы в операционных потоках (денежных средств), что также является свидетельством достоверности или недостоверности данных.

Применение маркетинговых методов исследования оправдано тем, в условиях инвестирования в реальный сектор экономики лизинг имеет связь с маркетингом, причем довольно тесную. По этой причине подвергаются анализу такие показатели как: состояние и конъюнктура рынка, спрос на товары и услуги, соотношение спроса и предложения, тенденции и прогноз перспективности развития отрасли, динамики цен и т.д. Это позволит закрыть задачи рекламного характера, связанные с продвижением лизинговых услуг.

Результаты исследования и их обсуждение

Получение прогнозных значений развития лизингового рынка позволит строительным компаниям понимать тенденции на ближайшую перспективу и верно принимать решения, связанные с возможностью использования инструмента лизинга для обновления основных фондов и повышения эффективности деятельности. В настоящее время состояние и развитие лизинговой сферы оценивается на базе двух основных показателей:

− размер лизингового портфеля;

− изменение объема нового бизнеса.

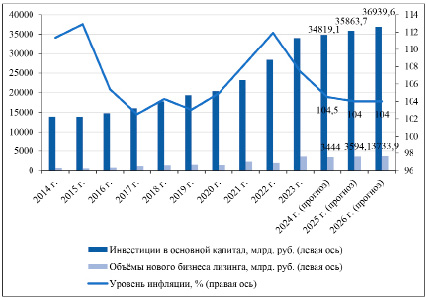

Динамика по итогам последних 10 лет положительная и отчетливо демонстрирует тенденцию к росту и развитию лизинговой сферы. Величина лизингового портфеля возросла на более чем 200%, а рост нового бизнеса составил еще больше – свыше 500%. Последний является гораздо показательным критерием при оценке рынка, так как отражает текущий спрос на финансовую услугу. Поэтому для целей прогнозирования динамики рынка лизинга в качестве основного представляется целесообразным использовать именно показатель объёма нового бизнеса лизинга.

Важно отметить, что рынок лизинговых услуг в России за последние несколько лет испытывает влияние различных макроэкономических факторов. В качестве ключевых факторов, определяющих динамику лизингового рынка, представляется важным оценить среднегодовой уровень инфляции и объем инвестиций в основной капитал.

В таблице 1 представлены изменения за период 2014-2023 гг., отражающие динамику в объемах нового бизнеса по лизингу в сопоставлении с основными макроэкономическими показателями (инфляция и инвестиционная активность).

По данным таблицы 1 видно, что кризисные ситуации в экономике отражаются как на макроэкономических показателях, так и на показателях развития лизингового рынка.

Для оценки степени влияния экономических кризисов на российский рынок лизинга была выбрана взаимосвязь темпов прироста инвестиций в основной капитал и темпов прироста объёма нового бизнеса лизинга (рис. 2). По данным рисунка можно заметить одновременное снижение объёма инвестиций в основной капитал и объёма рынка лизинга в периоды спадов в экономике.

Динамика уровня инфляции и объёмов нового бизнеса лизинга представлена на рисунке 3.

Таблица 1

Сравнительная динамика объёма нового бизнеса сферы лизинга и основных макроэкономических показателей за 2014-2023 гг.

|

Период |

Инвестиции в основной капитал, млрд руб. |

Годовая инфляция, % |

Объёмы нового бизнеса, млрд руб. |

|

2014 г. |

13902,6 |

111,36 |

680 |

|

2015 г. |

13897,2 |

112,91 |

545 |

|

2016 г. |

14748,8 |

105,38 |

742 |

|

2017 г. |

16027,3 |

102,52 |

1095 |

|

2018 г. |

17782,0 |

104,27 |

1310 |

|

2019 г. |

19329,0 |

103,05 |

1500 |

|

2020 г. |

20393,7 |

104,91 |

1410 |

|

2021 г. |

23239,5 |

108,39 |

2280 |

|

2022 г. |

28413,9 |

111,92 |

1980 |

|

2023 г. |

34036,3 |

107,42 |

3590 |

Примечание: составлено автором по данным Федеральной службы государственной статистики РФ, рейтингового агентства «Эксперт РА».

Рис. 2. Динамика темпов прироста объёма инвестиций в основной капитал и объёмов нового бизнеса лизинга Источник: составлено автором по данным Федеральной службы государственной статистики РФ, рейтингового агентства «Эксперт РА»

По представленным трендам видно, что инфляционная динамика приводит к росту стоимости предметов лизинга в краткосрочной перспективе, дает всплеск объемов рынка лизинга, однако в долгосрочной перспективе оказывает тормозящее действие на динамику лизингового рынка в целом.

Исходя из проведенной оценки можно предположить, что наиболее значимыми факторами, которые будут способствовать стабильному развитию лизинга на отечественном рынке, являются уровень инфляционной нагрузки и общий инвестиционный климат в стране.

Проверить правильность выдвинутой гипотезы относительно воздействия на объемы нового бизнеса лизинга возможно посредством применения методов эконометрического моделирования, позволяющих выявлять количественные и качественные закономерности между исследуемыми показателями.

Рис. 3. Динамика темпов прироста объёма инвестиций в основной капитал и объёмов нового бизнеса лизинга Источник: составлено автором по данным Федеральной службы государственной статистики РФ, рейтингового агентства «Эксперт РА»

Таблица 2

Значения результативного показателя и факторных признаков

|

Период |

Объемы нового бизнеса лизинга, млрд руб. |

Инвестиции в основной капитал, млрд руб. |

Годовая инфляция, % |

|

y |

х1 |

х2 |

|

|

2014 г. |

680 |

13902,6 |

111,36 |

|

2015 г. |

545 |

13897,2 |

112,91 |

|

2016 г. |

742 |

14748,8 |

105,38 |

|

2017 г. |

1095 |

16027,3 |

102,52 |

|

2018 г. |

1310 |

17782 |

104,27 |

|

2019 г. |

1500 |

19329 |

103,05 |

|

2020 г. |

1410 |

20393,7 |

104,91 |

|

2021 г. |

2280 |

23239,5 |

108,39 |

|

2022 г. |

1980 |

28413,9 |

111,92 |

|

2023 г. |

3590 |

34036,3 |

107,42 |

При построении эконометрической модели развития лизингового рынка были рассмотрены факторы (x), влияющие на объемы нового бизнеса лизинга (y), представленные в таблице 2.

Расчеты проводились с использованием статистического пакета эконометрического анализа Microsoft Excel на основе официальных статистических данных, размещенных в сети Интернет в свободном доступе за 2014-2023 гг.

Проведены соответствующие вычисления и получено уравнение множественной регрессии, описывающее уровень нового бизнеса лизинга (1):

y = 0,13х1 – 32,56х2 + 2318,03 (1)

где х1 – инвестиции в основной капитал;

х2 – среднегодовой уровень инфляции.

Оценка значимости и качества уравнения (1) представлена в таблице 3. Проверка адекватности всей модели осуществлялась с использованием F-критерия Фишера. Определение значимости (на уровне 5%) коэффициентов регрессии осуществлялось с помощью t-критерия Стьюдента.

Таблица 3

Результаты оценки уравнения множественной регрессии

|

Показатель |

Значение |

|

|

Коэффициент корреляции |

r |

0,9650 |

|

Коэффициент детерминации |

R2 |

0,9313 |

|

Стандартная ошибка регрессии |

A < 10 |

2,72 |

|

Fфакт (критерий Фишера) |

Fтабл = 4,10 |

47,46 |

|

tфакт (критерий Стьюдента) |

tтабл = 2,31 |

х1 = 9,74; х2 = 7,35 |

Рис. 4. Прогноз объемов нового бизнеса лизинга на 2024-2026 гг., %

Таким образом, связь между уровнем нового бизнеса лизинга и объемом инвестиций в основной капитал и уровнем инфляции очень тесная (r = 0,9650). 93% вариации уровня нового бизнеса лизинга определяется вариацией влияющих факторов (R2 = 0,9313).

Полученное регрессионное уравнение (1) является точным, значимым и пригодным для использования в целях прогнозирования уровня развития лизингового рынка при изменении факторов влияния:

- при увеличении объема инвестиций в основной капитал на 1%объем нового бизнеса лизинга увеличится на 0,13%;

− при снижении уровня инфляции на 1% объем нового бизнеса лизинга увеличится на 32,5%.

Полученное линейное уравнение тренда (1), позволяющее выявить резервы роста объемов нового бизнеса лизинга, может быть использовано для построения среднесрочного прогноза объемов нового бизнеса на рынке лизинговых услуг.

На основе разработанной регрессионной модели (1), которая показывает прямую связь между объемом нового бизнеса лизинга и объемом инвестиций в основной капитал и обратную связь между объемом нового бизнеса лизинга и уровнем инфляции, составим прогноз уровня объемов нового бизнеса лизинга на 2024-2026 гг. посредством изменения значений факторных признаков.

Согласно прогнозу Министерства экономического развития Российской Федерации, в 2024 году рост инвестиций в основной капитал должен составить 3,2%, в 2025 году – 3,7%, в 2026 году – 4,5%. Уровень инфляции на 2024 год прогнозируется ведомством на уровне 4,5%, на 2025-2026 годы инфляция останется на таргетируемом уровне 4%.

Исходя их этих данных, рассчитаны прогнозные значения факторных признаков, а затем на основе модели (1) прогнозные значения результативного показателя на 2024-2026гг.Фактические и полученные прогнозные значения объемов нового бизнеса лизинга на 2024-2026 гг. представлены на рисунке 4.

По прогнозу прослеживается положительная динамика объемов нового бизнеса лизинга за прогнозный период 2024-2026 гг. в результате роста объема инвестиций в основной капитал и снижения среднегодового уровня инфляции. Исходя из прогноза, в 2026 г. объем нового бизнеса на лизинговом рынке увеличится на 8% по сравнению с 2023 г.

Второй этап – это разработка методики оценки интегрального показателя развития рынка. В качестве источников для исследования динамических показателей служить официальная статистика, а также различного рода отчеты рейтинговых агентств и частных компаний.

Таким образом получается, что основной метод – это обработка и анализ вторичной информации (мониторинг). В дополнение можно применять методы первичной обработки информации посредством проведения опросов, анкетирования самих компаний. Как уже было отмечено, использование нескольких методов позволит сформировать более точные причинно-следственные связи и разработать эффективные решения текущих проблем.

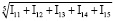

Предлагаемая методика основана на мультипликативных интегральных индексах (I1, I2, I3, I4), характеризующих уровень лизинговой активности, насыщенности, масштабности и институциональности лизингового рынка, которые в итоге формируют сводный интегральный индекс развития лизингового бизнеса IЛБ:

IЛБ =  , (2)

, (2)

где I1 – интегральный индекс лизинговой активности;

I2 – интегральный индекс насыщенности лизингового рынка;

I3 – интегральный индекс масштабности лизингового рынка;

I4 – интегральный индекс институциональности лизингового рынка.

В соответствии с предлагаемой методикой интегральные индексы, отражающие развитие лизингового рынка, рассчитываются как средняя геометрическая из индексов изменения отдельных показателей его состояния в отчетном периоде по отношению к базовому периоду.

Методика предполагает расчет следующих интегральных индексов:

1) Интегральный индекс лизинговой активности (I1) рассчитывается по формуле:

I1 =  , (3)

, (3)

где I11 – индекс изменения количества лизинговых компаний на 100 тыс. населения;

I12 – индекс изменения объема оборота лизинговых компаний на одного занятого в лизинговой компании;

I13 – индекс изменения коэффициента ликвидации лизинговых компаний;

I14 – индекс изменения коэффициента создания лизинговых компаний;

I15 – индекс изменения соотношения создаваемых и ликвидируемых лизинговых компаний.

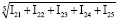

2) Интегральный индекс насыщенности лизингового рынка (I2) рассчитывается по формуле:

I2 =  , (4)

, (4)

где I21 – индекс изменения объема нового бизнеса;

I22 – индекс изменения объема полученных лизинговых платежей;

I23 – индекс изменения суммы новых договоров лизинга;

I24 – индекс изменения объема лизингового портфеля;

I25 – индекс изменения объема профинансированных средств.

3) Интегральный индекс масштабности лизингового рынка (I3) рассчитывается по формуле:

I3 =  , (5)

, (5)

где I31 – индекс изменения лизингоемкости ВВП;

I32 – индекс изменения лизингоемкости инвестиций в основной капитал;

I33 – индекс изменения коэффициента опережения;

I34 – индекс изменения коэффициента замедления.

4) Интегральный индекс институциональности лизингового рынка (I4) рассчитывается по формуле (6):

I4 =  , (6)

, (6)

где I41 – индекс изменения ассортимента лизинговых услуг;

I42 – индекс изменения количества лизинговых договоров;

I43 – индекс изменения скорости наращивания инвестиций;

I44 – индекс изменения удельного веса прибыльных лизинговых компаний в общем числе лизинговых компаний.

Заключение

Изменение качества среды лизингового бизнеса, придание ей стимулирующего характера, особенно в инновационной сфере, обуславливает необходимость разработки новых методических подходов к оценке уровня развития рынка лизинговых услуг.

В качестве основных критериев оценки уровня развития рынка лизинговых услуг в РФ можно выделить следующие:

− повышение темпов развития рынка в части объема нового бизнеса, объема полученных лизинговых платежей;

− увеличение доли лизинговых услуг в ВВП (лизингоемкости ВВП);

− рост лизингоемкости инвестиций в основной капитал;

− увеличение суммы новых договоров лизинга;

− увеличение сроков предоставления различных объектов в лизинг;

− рост совокупного портфеля лизинговых компаний и др.

Такая сочетаемость описанных выше показателей обеспечивает некий кумулятивный эффект, который увязывает воедино интересы бизнеса и государства. Соответственно, оценка состояния развития лизинга в динамике предоставит комплексную картину происходящих изменений на всех уровнях экономики – частный сектор и государственный.

Ниже перечислены этапы, в соответствии с которыми производится оценка состояния рынка лизинга по предлагаемой методике:

1) постановка цели проводимого исследования;

2) выявление основных особенностей и тенденций в текущий период;

3) разработка модели информационного обеспечения оценки с указанием источников информации и временного периода проведения оценки;

4) обоснование методики количественной оценки уровня развития рынка лизинговых услуг;

5) разработка мероприятий по управлению эффективным развитием лизингового рынка.

Комплексная оценка рынка лизинговых услуг предполагает получение прогноза на основе регрессионной зависимости, полученной на основе индекса инфляции, инвестиций в основной капитал и объема нового бизнеса (лизинга), а также получения интегральной оценки состояния рынка лизинговых услуг по предложенной методике.