Введение

Природный газ стал объектом международной торговли относительно недавно. Первые крупные международные контракты на поставку данного ресурса были заключены между европейскими странами-потребителями и оператором голландского месторождения Гронинген в 1960-х гг. Именно тогда и возникла т.н. Гронингенская модель долгосрочного газового контракта в основу которой были положены два основных принципа:

- бери или плати;

- привязка цены к биржевым ценам на нефть.

Освоение данного крупного месторождения, несмотря на то, что оно находилось в самом центре Западной Европы в непосредственной близости от стран-потребителей, требовало осуществления значительных инвестиций в его разработку и создание соответствующей трубопроводной инфраструктуры. Значительные инвестиционные вложения со стороны предприятий, государств и банков-кредиторов требовали соответствующих гарантий. Именно по этой причине и была разработана модель долгосрочного контракта, учитывающая значительные риски, которые могут возникнуть на различных этапах крупного проекта, предполагающего реализацию в течении многих лет целого ряда добычных и инфраструктурных подпроектов.

Как следствие, за время существования модели долгосрочных контрактов между поставщиками и потребителями природного газа (со второй половины XX в. по 2009 г.) была сформирована самая густая в мире сеть магистральных газопроводов и их региональных ответвлений.

Цель исследования – осуществление анализа вызовов и перспектив для нашей страны на международном газовом рынке в контексте обеспечения энергетической безопасности.

Материалы и методы исследования

Теоретической и методологической основой исследования послужили официальная статистическая информация, а также публикации отечественных и зарубежных ученых, посвященные вопросам энергетической безопасности. При проведении исследования использовался метод системного подхода и анализа.

Результаты исследования и их обсуждение

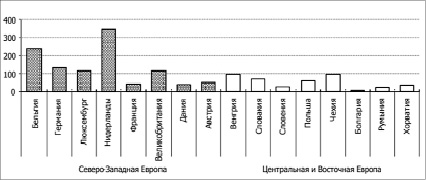

На рисунке 1. Показаны значения показателя плотности газотранспортной инфраструктуры в странах ЕС (отдельно стран Центральной и Восточной Европы), который наглядно демонстрирует эффективность модели долгосрочных контрактов, определяющей высокую инвестиционную привлекательность инфраструктурных вложений в развитых странах, что в последствии позволило обеспечить им создание соответствующей сети газопроводов.

Проблематика развития мирового рынка природного газа и роли Российской Федерации в этих процессах получила отражение в работах таких авторов, как Орлова Е.С. [1], Кессель И.Б. [2], Kaneva O.E., Kapustkin V.I. [3], Романова Т.Н. [4], Селиверстов С.С. [5], Хлопов О.А. [6], Алексеенко О.А. [7], Касаев Э.О. [8], Тихомиров А.В. [9], Громов А.И., Григорьева Е.О. [10].

Отметим, что газовое сотрудничество нашей страны (еще со времен СССР) со странами Центральной и Восточной Европы строилось именно на основе долгосрочных контрактов. Именно под данные контракты осуществлялось развитие в том числе и отечественной газотранспортной системы.

В 2009 г. Еврокомиссия приняла т.н. третий энергопакет, определяющий нормативную основу либерализации еще только формирующегося европейского газового рынка.

Рис. 1. Плотность газотранспортной инфраструктуры в ЕС (магистральные газопроводы), км/100км2 [1]

Третий энергетический пакет Европейского союза – это набор законодательных мер, принятых ЕС для регулирования внутреннего рынка энергии, с целью увеличения конкуренции, обеспечения безопасности поставок и защиты интересов потребителей. Он состоит из ряда директив и регламентов. Эти меры направлены на содействие формированию более конкурентоспособного и устойчивого европейского энергетического рынка. В числе его основных положений отметим следующие:

1. Разделение собственности и доступ к сетям. Разделение вертикально интегрированных компаний на производственные и сетевые части, чтобы предотвратить конфликты интересов и обеспечить равный доступ к сетям для всех участников рынка

2. Укрепление независимости регуляторов. Усиление роли национальных регуляторов в области энергетики для повышения их независимости и автономности

3. Создание внутреннего рынка энергии. Пакет ставит перед собой цель создать единый европейский рынок энергии, способствуя конкуренции и снижению цен для потребителей

4. Обеспечение прав потребителей. В рамках пакета устанавливаются права потребителей, такие как право на информацию о тарифах и услугах, право на выбор поставщика и др.

5. Повышение эффективности и обновление инфраструктуры. Основная цель – повышение энергетической эффективности и стимулирование инвестиций в обновление энергетической инфраструктуры, включая развитие возобновляемых источников энергии.

Учитывая то, что в 2002 г. доля России на европейском рынке газа составляла 49%, а в результате всех возможных ограничений снизить ее ниже 40% к 2009 г. не получалось, очевидно, что принятие третьего энергетического пакета было прежде всего направлено против российских поставщиков газа и с целью ограничения их доступа на европейский рынок. Следует также отметить, что к 2009 г. были начаты работы по реализации морской части строительства газопроводов Северный поток-1. Таким образом, новое европейское законодательство было принято с целью недопущения масштабирования такого рода проектов Российско-Германского газового сотрудничества в дальнейшем.

Следует также отметить, что попытки вывести новый проект морских трубопроводов из России в ФРГ (Северный поток-2) из под действия третьего энергопакета не удавалось по целому ряду надуманных и искусственных бюрократических причин. Однако, в 2022 г. стало окончательно ясно, что данный проект изначально был обречен на провал по причине того, что его противники при любой ситуации были готовы применить любые методы, направленные на срыв его реализации. В конце концов, в результате террористической атаки три из четырех ниток подводных газопроводов из России в ФРГ были взорваны и с высокой степенью вероятности более никогда не будут запущены в строй.

Итоги либерализации европейского рынка газа стали негативными не только для Российской стороны, но и для европейских потребителей. Разбалансированный рынок фактически сделал невозможным адекватное ценообразование для производителей продукции переработки газа. Как следствие в настоящее время наблюдается сворачивание химического производства в Еврозоне.

Основным аргументов либеральных реформаторов европейского рынка было то, что развитие рынка сжиженного природного газа (далее – СПГ) приведет к тому, что сформируется реальный спотовый и фьючерсный биржевой рынок, функционирующий по принципу нефтяного. При этом европейские потребители смогут сделать его «рынком покупателя», обеспечив наиболее благоприятные для себя условия через механизм совместных (оптовых) закупок в периоды низкого спроса.

Однако, объективные условия привели к обратному. СПГ – достаточно специфический товар. Жидкость находится в данном агрегатном состоянии только при температуре не выше -163Со, сроки ее хранения и транспортировки ограничены несколькими десятками дней. Наземные мощности хранения ограничены и используются как накопители для последующего налива в танкеры-газовозы. Стоимость сжижения и последующей регазификации составляет от 0,3 до 0,4 стоимости сжижаемого газа. Ритмичность поставок, как в случае с трубопроводным газом – практически невозможно обеспечить. Как следствие, балансировать такой рынок в условиях значительного количества рисков – практически труднореализуемая задача.

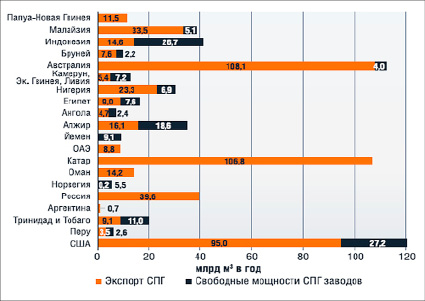

Рис. 2. Объемы экспорта СПГ странами производителями в 2021 г. [11]

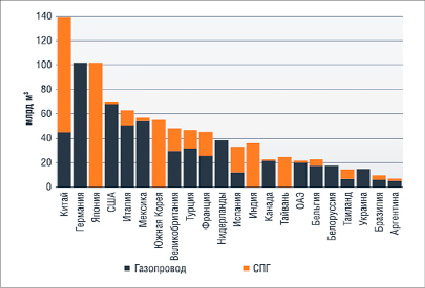

Рис. 3. Структура импорта газа в международной торговле по видам поставок (2020 г.) [11]

Рис. 4. Динамика биржевых цен на СПГ (апрель 2022 г. – март 2024 г.) Источник: URL: https://www.finam.ru/quote/commodities6/ng/

Долгосрочные контракты на поставку СПГ из Катара, заключенные в 2022 – 2024 гг. [11]

|

Потребители СПГ |

Объем |

Срок действия контракта |

|

Total Energies (поставки во Францию) |

3,5 млн т/год |

27 лет (с 2026 г.) |

|

Eni (поставки в Италию) |

1 млн т/год |

27 лет (с 2026 г.) |

|

Conoco Phillips (поставки в ФРГ) |

2 млн т/год |

15 лет (с 2026 г.) |

|

Petronet LNG Limited (поставки в Индию) |

7,5 млн т/год |

20 лет (с 2028 г.) |

Мировой рынок СПГ недостаточно диверсифицирован со стороны продавцов (рисунок 2). Основными производителями являются Австралия, Катар и США. Помимо всего прочего, этот рынок является конкурентным с точки зрения потребителей. Основными покупателями СПГ на протяжении длительного времени остаются страны Азиатско-Тихоокеанского региона (Китай, Япония, Индия и др.). При этом, премиальным рынком для продавцов является не европейский, а именно азиатский. В Азиатско-Тихоокеанском регионе не было семидесятилетней истории развития сети магистральных трубопроводов, начинающихся на крупных месторождениях (не только российских, но и голландских, норвежских, алжирских и др.) природного газа. Их газовые сети и инфраструктура потребления строились изначально под прием СПГ в портах.

Структура импорта газа в международной торговле по видам поставок (газопровод и СПГ) в 2020 г. представлена на рисунке 3.

Следует также отметить, что рынок СПГ является достаточно волатильным и нестабильным (рисунок 4). Строительство добычной и сжижающей производственной инфраструктуры требуют значительных инвестиций. Танкерный флот под транспортировку СПГ также является кратно более дорогостоящим по сравнению с нефтеналивным. На этапе зарождения данного рынка и преобладания азиатского спроса над любым предложением – все СПГ проекты были инвестиционно привлекательны. Однако, дальнейшее развитие данного направления энергетики требует отказа (как минимум частичного) от биржевой торговли и возвращения к долгосрочной модели экспортных контрактов.

Именно это и демонстрирует в настоящее время Катар. В 2022-2024 гг. был подписан целый ряд контрактов, фактически нарушающих 3-й европейский энергопакет (таблица). Отметим, что данные поставки Катар осуществляет на условиях дисконта в размере 12% от цены Brent/1 млн БТЕ.

Наша страна имеет более слабые позиции на рынке СПГ по сравнению с Катаром по причине того, что отечественные представители отрасли вышли на данный рынок относительно недавно. При этом у нашей страны нет технологического суверенитета в сжижении природного газа и его транспортировке. Как следствие целый ряд СПГ проектов не завершены и находятся на этапе строительства, а отечественный танкерный флот является немногочисленным.

Выводы

В этих условиях на наш взгляд целесообразно принять следующие меры:

1. Выступить с предложением к Катару о создании международного газового альянса. Такого рода альянс мог бы заключаться в согласованной реализации следующих инициатив:

- диверсификация торговли катарского СПГ за счет возможностей своп-сделок с другими продуктами переработки российского газа на мировом рынке (на пример: аммиак и химические удобрения);

- совместное использование танкерного флота, обеспечивающего выполнение своп-сделок по торговле СПГ на европейском рынке (боле короткое транспортное плечо для Российских поставщиков) и на азиатском рынке (более короткое транспортное плечо для Катара);

- реализация совместных газохимических и СПГ проектов на территории России, интегрированных в производство конечной продукции предприятий АПК. Фактичекски речь идет о глубокой кооперации, направленной на формирование единой технологической цепочки (газ → удобрения + энергия → сельскохозяйственное сырье → готовые продукты питания). Использование естественных конкретных преимуществ нашей страны позволит Катару выйти за пределы рынка СПГ став одним из игроков на более маржинальном мировом рынке продовольствия.

2. Перенаправить выпадающие экспортные объемы газа на внутренний рынок в производства, связанные с его переработкой. Отказ европейских потребителей от российского газа уже привел к снижению объемов производства продукции газохимии. В перспективе дефицит данной продукции будет требовать российских поставок. При этом поставки готовой химической продукции более санкционно устойчивы по сравнению с сырьевыми. Несмотря на все угрозы ЕС так и не принял санкции в отношении российских удобрений и синтетического каучука, т.к. это может полностью остановить европейское сельскохозяйственное и шинное производство.