Введение

Медь является одним из тех видов сырья, без которого некоторые отрасли промышленности практически не могут существовать, поэтому ее рассматривают иногда индикатором экономического развития. В течение следующего десятилетия ее доступность окажется под угрозой, но 2023 год может стать худшим в этом отношении, а дефицит меди может негативно подействовать на большинство мировых рынков в 2023 году [1].

Россия обладает распределенными по разным регионам производственными центрами для добычи меди. В Уральском регионе присутствуют значительные медные месторождения. Для обеспечения эффективности добычи, медные предприятия находятся в непосредственной близости к рудникам. На Урале расположены 11 медных комплексов , которые обеспечивают 43% всей добычи меди в стране. Среди ключевых игроков на рынке выделяются компании «Норильский никель» (это Таймыр), «Уральская горно-металлургическая компания» (УГМК) и «Русская медная компания». Важнейшим каналом сбыта меди в России является её экспорт. На мировом рынке рафинированной меди Россия занимает долю 10% по итогам 2022 года, что придает стране статус значимого участника глобальной торговли. Несмотря на сложную внешнеполитическую обстановку, продукция отечественной цветной металлургии сохраняет свою привлекательность на зарубежных рынках. Более того, мировой рынок сейчас сталкивается с потенциальным дефицитом меди, в этом контексте, в ближайшие годы Россия может сыграть важную роль в обеспечении мировой промышленности медью. Один из наиболее значимых документов, ориентированных на стимулирование роста металлургической промышленности России и смягчение негативных тенденций, таких как высокая степень зависимости от импорта в этой сфере, – это «Стратегия развития металлургической промышленности Российской Федерации на период до 2030 года», утвержденная правительством [2]. В этом стратегическом документе выделены основные задачи, направленные на решение проблемы высокой зависимости от импорта для отечественных металлургических предприятий, а также другие важные аспекты развития данной отрасли. Среди этих стратегических задач выделяются следующие направления: стимулирование внутреннего потребления металлургической продукции, расширение экспорта российской металлургической продукции на мировые рынки, обеспечение предприятий отрасли критически важными сырьем, комплектующими и оборудованием. Множество авторов, таких как И.М. Щадов, В.Ю. Конюхов, А.В. Чемезов [3], Ю.В. Лазич, И.Н. Попова [4], Д.Д. Тетенькин, А.А. Гермаханов, О.С. Каспаров [5], В.В. Прохлорова, А.С. Басюк [6], Ю.Ю Костюхин [7], В.А. Штанский [8], М.А. Печенская-Полищук, М.К. Малышев [9], посвятили свои работы проблемам развития отечественной металлургической промышленности и импортозамещению. Отмечается, что рынок меди может стать одним из самых узких рынков, которые когда-либо функционировали в мире, ожидается дефицит меди в течение следующих 10 лет [10,11]. В настоящее время мы наблюдаем увеличение спроса со стороны Китая, что повлияло на цену меди в последнее время. Стоит добавить, что поставки из Чили будут иметь решающее значение для рынка меди, если там что-то пойдет не так, цены на металл действительно могут серьезно увеличиться.

Производство меди в России поддерживается на высоком уровне, как внутренним спросом, так и постоянным экспортом. В промежуток с 2018 по 2022 год в России было среднегодовое производство рафинированной меди на уровне 1 миллион тонн. Предполагается, что в 2030 году уровень спроса в мире на медь будет в два раза выше, чем сегодня. На это влияет, в том числе, прогресс исследований и разработка технологических новшеств, а именно в инновационных отраслях промышленности, таких как энергетика или автомобилестроение, медь является незаменимым сырьем. На рынок меди также влияет повышенный спрос, прежде всего, из Китая, который постепенно открывает свою экономику после пандемии коронавируса и локдауна [12].

Россия является крупным поставщиком меди на мировом рынке, поэтому представляется актуальным провести исследование оборота меди в России и мире, что позволит определить наиболее важные вызовы для его развития, а также сформулировать перспективы.

Геологические ресурсы медной руды в мире оцениваются в 690 млн т, извлекаемые ресурсы с учетом экономических критериев – в 380 млн т, перспективные ресурсы – в 1600 млн т. Около двух третей мировых ресурсов расположены в Западном полушарии. Число стран по геологическим ресурсам медных руд располагается в следующем порядке: 1) Чили 2) Австралия 3) Перу 4) США 5) Мексика 6) Россия 7) КНР 8) Индонезия 9) Польша 10) Замбия [10]. Основным производителем электролитической меди в мире является КНР с долей в мировом производстве около 30%. Другие крупные производители включают: Чили, Японию, США и Россию [10].

Медь торгуется на всех биржах цветных металлов. Наиболее важные международные биржы меди включают:

– Лондонская биржа металлов (LME);

– Нью-Йоркская товарная биржа (COMEX);

– Нью-Йоркская товарная биржа (NYMEX);

– Среднеамериканская товарная биржа (MidAm) в Чикаго;

– Шанхайская биржа металлов (SHME).

В 2022 году почти 50% торговли медью на бирже приходилось на LME, но наибольшую динамику оборота в последние годы демонстрирует Шанхайская биржа металлов, основанная в 1992 году, доля SHME в общем объеме биржевой торговли превысила 20% [10].

Международная торговля медью включает торговлю такими продуктами, как электролитическая медь, черновая медь и аноды, а также медный концентрат. Россия произвела 920 000 тонн меди в 2021 году, что составляет около 3,5%. мирового производства, по данным Геологической службы США [10].

Основным фактором увеличения экспорта в глобальном масштабе за последние два десятилетия был спрос со стороны экономики КНР. Объем импорта электролитической меди в КНР увеличился почти до 40%.

Основным экспортером электролитической меди в первый период неизменно была медная промышленность Чили. Доля в мировом экспорте увеличилась почти до 30% , а доля экспорта в производстве электролитической меди в Чили превысила 95%.

Экспорт электролитической меди динамично увеличивался, помимо Чили, в таких странах, как: Россия, Австралия, Польша, Германия и Япония, а также значительно в Замбии, Перу и Бельгии. Стоит отметить, что Япония является единственной страной, производящей и экспортирующей электролитическую медь без использования собственной значительной сырьевой базы. Спрос на промышленные металлы значительно возрастет в ближайшие десятилетия, и этому будет способствовать энергетический переход. Широкое внедрение источников энергии с низким уровнем выбросов будет способствовать значительному увеличению спроса на медь, никель, кобальт, литий и выгоду от этого получат производители промышленных металлов, в том числе меди [12].

Возникает вопрос, что будет с экспортом российского металла, учитывая развитие санкционной политики. Фокус мирового импортного спроса на медь электролитическую, черновую и анодную медь, медьсодержащий концентрат сместился в КНР в первые годы нового века. Доля экспорта электролитической меди, измеряемая долей экспорта в объеме производства, увеличилась, это означает, что производители ориентированы на экспорт.

В отличие от других товаров, таких как энергия или продукты питания, медь не «потребляется». Медь является одним из немногих видов сырья, которое можно многократно перерабатывать без потери своих свойств и параметров качества, и ключевые заинтересованные стороны, такие как сборщики лома, производители меди и предприятия по переработке, будут работать над тем, чтобы вчерашний металл был переработан и использован повторно. Хотя это будет шагом к постепенному достижению более устойчивой экономики, петля спроса никогда не будет полностью замкнута по двум причинам. Во-первых, спрос будет продолжать расти из-за роста населения, инноваций в продуктах и экономического развития. Во-вторых, в большинстве изделий медь используется долгое время, десятилетиями.

Целью статьи является оценка финансовых показателей импорта и экспорта меди в РФ, выявление проблем в связи с санкциями и поиск путей, способствующих их преодолению. Определение наиболее важных вызовов для развития оборота меди, а так же формулировка перспектив.

Материалы и методы исследования

В статье используется метод группировки данных по странам, потребителям и производителям, что касается меди. Используются методы сравнения по запасам меди, ее производства для различных стран. Кроме этого, проводится анализ экспортных и импортных финансовых потоков различных стран. Анализируется влияние новых технологий на рынок энергетики.

Строятся прогнозные модели по ряду сценариев, которые моделируют балансовые соотношения на рынке меди.

Для анализа выбраны страны, которые имеют ведущие позиции в области запасов и производства. Среди ведущих стран находится Россия и проведен анализ по перспективам развития рынка для удовлетворения внутренних и экспортных потребностей страны.

Результаты исследования и их обсуждение

Динамика производства меди в России за период с 2013 по 2022 г. показывала определенный разброс в районе 1 млн тонн, от 0.8 млн тонн в 2013 году до 1.2 млн тонн в 2020 году[13,14].

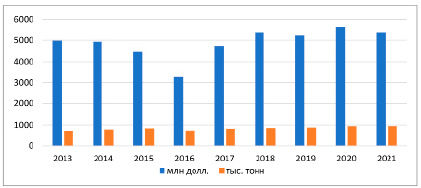

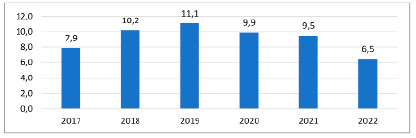

Объемы выручки компаний-производителей меди в России также колеблются. После высоких значений в 2014 г (около 6 млрд долларов), в начале украинского кризиса и ввода санкций, показатели снизились в 2015-2016 гг. до 3.7 млрд долларов, с 2017 г. начался подъем до 7 млрд долларов в 2020, но в 2021 г. опять началось снижения. Эти тенденции отражаются на динамике экспорта и импорта меди. На рисунке 1 представлена динамика объемов экспорта меди из России.

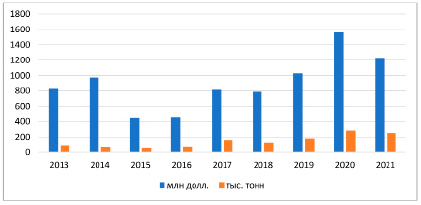

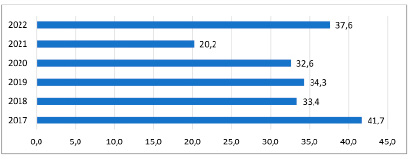

Импорт меди также был неравномерный (рис. 2). Это подтверждает то, что он очень зависит от внешнеполитических тенденций (падение в 2015-2016 гг. и в 2021 г.).

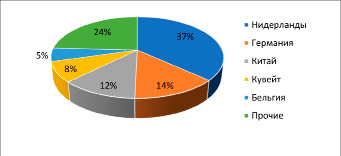

Интерес представляет анализ страновой структуры экспорта (рис. 3) и импорта меди (рис. 4). Данные показывают, что в первую пятерку импортеров российской меди входят Нидерланлы (37%), Германия (14%), Китай (12%), Кувейт (8%), Бельгия (5%). На эти пять стран приходилось 75,8% всего экспорта России.

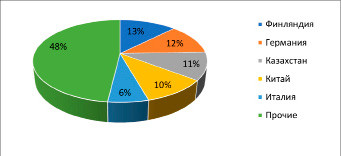

В список первых пяти экспортеров в Россию изделий из меди входят: Финляндия (13%), Германия (12%), Казахстан (11%), Китай (10%), Италия (6%) [10].

Следует отметить, что Россия, в основном, экспортирует сырье, а ввозит высокотехнологичные товары из меди, что представляется как негативный аспект российской экономики. Ниже на рисунках 5 и 6 показана динамика инвестиций в различные сегменты медной промышленности России.

Анализ данных, приведенных на рисунке 1 показывает, что существует положительная тенденция по экспорту меди, а экспорт меди является одним из главным финансовых источников отрасли.

Структура покупателей (рис. 3) показывает, что риски торговли существуют с 56% импортеров. Это страны, которые поддерживают санкционный режим против России. Хотя на государственном уровне не принято решение по санкциям, но для этого существуют механизмы санкций, которые обсудим ниже. Безусловно это вызов для развития российской отрасли и необходимо рассмотреть соответствующий ответ.

Рис. 1. Динамика экспорта меди из России Источник: составлено авторами по данным [15]

Рис. 2. Динамика импорта меди в Россию Источник: составлено авторами по данным [15]

Рис. 3. Страновая структура экспорта меди из России в 2021 г., % Источник: составлено авторами по данным [15]

Рис. 4. Страновая структура импорта меди в Россию в 2021 г., % Источник: составлено авторами по данным [15]

Рис. 5. Доля инвестиций, направленных на реконструкцию и модернизацию, в общем объеме инвестиций в основной капитал в добычу медных руд по РФ за 2017-2022 гг., %

Рис. 6. Доля инвестиций в машины, оборудование, транспортные средства в общем объеме инвестиций в основной капитал, направленных на реконструкцию и модернизацию добычи медных руд в РФ за 2017-2022 г., %

Отметим, что со своей стороны Россия имеет определенный потенциал по импортозамещению за счет продукции стран, в которых существует неблагоприятный климат для российского бизнеса. На рисунке 2 приведен оборот импорта меди в Россию, который составляет около 1 млрд долларов год. Структура поставщиков такова, что 31% представляют страны , в которых реализуется недружественный климат по отношению к российской продукции (рис.4). Целесообразно рассмотреть возможность уменьшения в первую очередь этого сегмента рынка за счет производства внутри России. Это потребует дополнительных инвестиций в основной капитал компаний. На рисунке 5 приведена динамика доли инвестиций на реконструкцию и модернизацию в основной капитал компаний, и мы наблюдаем снижение объемов. Поэтому необходимо специальные усилия государства и бизнеса по увеличению этого показателя. Отметим, что активность по закупке оборудования находится на неплохом уровне (рис. 6).

Рассмотрим имеющуюся информацию по поведению партнеров на рынке меди. В 2022 г. значительное количество не востребованной российской меди было размещено на складах, одобренных Лондонской биржей металлов (LME) в Германии, Нидерландах и Тайване с середины сентября. Во время конфликта России и Украины, Запад на начало 2023 года не ввел ограничений на торговлю российскими металлами. Несмотря на это, есть информация, что некоторые покупатели не хотят именно российскую медь, что является косвенными санкциями и, что является определенным вызовом с учетом большого значения для России экспортной составляющей.

С 15 сентября 2022 года запасы меди на складах LME в Роттердаме выросли на 225 процентов до 14 800 тонн, в Гамбурге на 153 процента до 24 825 тонн, а в Гаосюне – на 26 процентов до 22 800 тонн, по данным LME. В целом запасы меди на LME выросли более чем на 40% с 15 сентября до 145 525 тонн. Это небольшие цифры по сравнению с мировым производством в 25 млн тонн электролитической меди в этом году. Но необходимо отметить, что крупнейшая и старейшая в мире биржа промышленных металлов в октябре 2022 г. представила дискуссионный документ о возможности запрета торговли и хранения в своей системе российского алюминия, никеля и меди. Хотя отметим, что большая доля российских металлов в сети складов LME не является чем-то необычным. Например, 95-процентный пик хранения меди произошло в третьем квартале 2021 года, 74 % алюминия на конец 2014 года, и 65 % никеля в начале 2013 г. [16].

Под угрозой находится сбыт даже на нормальных рынках, что связано с угрозой, исходящей из финансового сектора. Трейдеры сообщают, что сейчас практически невозможно найти банки, готовые финансировать новые закупки российских металлов, даже в Китае, который является крупнейшим получателем цветных металлов в мире. Крупнейший в Европе производитель меди Aurubis пытается «выйти» из своих контрактов на поставку медного концентрата с Россией и выступает за введение санкций в отношении российских промышленных металлов. В свою очередь, норвежская алюминиевая компания Norsk Hydro ASA указала, что берет минимально возможный объем металла из России в рамках своих контрактов с российскими компаниями, но стремится еще больше сократить закупку российского металла [16].

Таким образом существует вызов, который реализуется уже сейчас и связан со своеобразными «серыми» санкциями, которые проводятся на уровне ряда предприятий и банков, которые безусловно будут влиять на экспортные возможности меди из России. Необходим комплекс мер по трансформации медной промышленности России, как ответ на имеющиеся вызовы. В частности, одним из ресурсов является внедрение новых технологий, которые должны внедряться для парирования вызовов в связи с новыми мировыми реалиями. На наш взгляд целесообразно выделить следующие направления для сохранения доли на рынке меди:

- Безусловно одним из направлений является импортозамещение за счет замещения импорта меди из стран, которые уменьшают экспорт меди из России или способствуют продвижению «серых» санкций на российскую продукцию. Как правило объем такого импорта представляет собой продукцию высокого передела и для его замещения необходимо соответствующее оборудование и опыт изготовления. Ряд заводов в России может справиться с такими задачами. И естественно, если российские компании начнут производить электро-техническую продукцию импортного ассортимента то главным потребителем российской меди станут отечественные промышленные предприятия. Для эффективной реализации этого направления предлагается создать каталог изделий, которые покупаются за рубежом, организовать его представление его российским предприятиям и стимулировать процесс выпуска такого сорта продукции. Конечно, в ряде случаев потребуется дооснащение предприятий соответствующим оборудованием, что потребует инвестиций в российские предприятия. На рисунке 6 представлена динамика по годам доли инвестиций в машины, оборудование, транспортные средства в общем объеме инвестиций в основной капитал, направленных на реконструкцию и модернизацию добычи медных руд. В последующие годы требуется обеспечить увеличение этого показателя, а инвестиции в оборудование сохранить на уровне не менее 40 % (рис. 6). В таблице 1 представлены сравнительные эффекты от инвестиций в отечественное и импортное оборудование в плане влияния на рентабельность предприятий, которые как правило отмечаются в экспертном сообществе, и при выборе стратегии инвестирования необходимо уменьшить влияние отрицательных эффектов и использовать на положительные моменты.

Полагаем, что можно рассмотреть изменения в законодательную базу, в которых утвердить льготы для российских предприятий медной промышленности, которые будут закупать оборудование у российских компаний, с целью внедрения новых технологий, в плане компенсации процентной ставки по кредитам. По нашему мнению, необходима разработка комплексной стратегии для ряда компаний, которые будут отобраны для реализации уменьшения импорта меди в Россию и возможно создания определенной программы с государственным участием.

Таблица 1

Сравнительные эффекты от инвестиций в отечественные и импортные технологии

|

Фактор |

Отечественные технологии |

Импортные технологии |

|

1. Стоимость технологий |

Менее дорогие |

More expensive, but provide long-term returns |

|

2. Эффективность производства |

Имеют технологическое отставание |

Высокая производительность и качество |

|

3. Зависимость от внешних факторов |

Меньше зависимости |

Валютные риски, таможенные пошлины, политические риски |

|

4. Срок службы и обслуживание |

Частое обновление или ремонт |

Дорогостоящее обслуживание |

|

5. Государственная поддержка |

Налоговые льготы и субсидии |

Отсутствие стимулов или даже ограничения |

|

6. Рынок сбыта |

Патриотическое предпочтение, больший спрос на внутреннем рынке |

Зависимость от внешних рынков и их требований |

- Следующее направление связано со стимулированием разработки новых материалов, создаваемых на основе меди и цветных металлов. В частности, новые перспективы применения меди связаны, в частности, с исследованиями и технологическими инновациями, в которых используется соединения меди с графеном, то есть с аллотропной формой углерода. Новый композит: медь-графен может стать основой для глубокой реструктуризации и развития электроэнергетики в мировом масштабе, в первую очередь за счет радикального снижения потерь в процессе передачи электроэнергии. Новый материал также может быть использован в электронике, машиностроении, автомобилестроении и пищевой промышленности, а также в строительстве и медицине [17,18].

Это не единственное предложении и основная цель направления-иметь российские технологии в этой области с целью увеличения спроса на медь.

- Важным направлением является стимулирование разработки конструкций с комбинацией металлов, которая включает медь, в частности, это биметаллы. В этом плане важны процессы соединения материалов включая сварку, причем иногда это материалы, не свариваемые обычной сваркой, скажем соединение с нержавеющей сталью или титаном, как это используется для электролизеров в ГМК Норильский никель. Интересны использование такой технологии и для соединения других цветных металлов в области научного приборостроения [19]. Это может позволить увеличить, как внутренний, так и внешний спрос на медь.

- Следующим возможным направлением работ является увеличение внешнего спроса за счет новых технологий продвижения продукции . Ввиду наличия новой тенденции на наличие «серых» санкций (отказа ряда компаний закупать российскую медь) необходима активная маркетинговая позиция и продвижение российской меди на новых рынках , в основном, на восточном направлении с использованием потенциала всех частных компаний. Но для обеспечения конкурентоспособности предприятий на открытых рынках предлагать продукт вмести с новыми технологиями . Это вполне возможно в контексте растущего мирового спроса на медь, обусловленного развитием новых направлений в электротехнической промышленности и производством электромобилей. Также важно учитывать, что медь широко используется в промышленности, половина производимой ежегодно меди используется в строительстве, а оставшаяся половина – в электронной, автомобильной и медицинской промышленности. Медь играет важную роль в Зеленой экономике, так как она является одним из лучших проводников электричества и тепла [17] и ее используют в производстве электросетей, проводов и кабелей. В ветроэнергетике этот металл используется для создания обмоток роторов, силовых кабелей, а в фотовольтаике – для прокладки кабелей, инверторов и соединительных лент для фотоэлектрических элементов. Интересны исследования по созданию специальных сплавов с использованием меди [18,20]. Одним из аргументов для построения долговременных отношений с российскими компаниями является тенденция по увеличению запасов меди в России и по снижению себестоимости.

Таблица 2

Описание наиболее значимых запасов меди в разрезе регионов и месторождений

|

Регион |

Месторождение |

Запасы |

|

Хабаровский край |

Малмыжское месторождение медно-порфировых руд |

3,1 млн т |

|

Республика Карелия |

комплексное месторождение Викша |

110,8 млн т |

|

Челябинская область |

Томинское медно-порфировое месторождение |

1,7 млн т |

|

Месторождение медно- никелевых руд Кун-Манье |

Амурская область |

259 млнт |

Примечание: рассчитано авторами по данным [13].

В таблице 2 представлено описание наиболее значимых приростов запасов меди в разрезе регионов и месторождений.

В последние пять лет российские геологи обеспечили расширенное воспроизводство запасов такого значимого вида минерального сырья, как медь на 256%. Объем и скорость истощения ресурсов медных руд в России не представляют угрозы для устойчивости использования невозобновляемых полезных ископаемых в перспективе многих поколений, поскольку темпы прироста ресурсов и запасов медных руд выше, чем темпы роста их эксплуатации. Безусловно необходимо уделить значительное внимание переработке, которая играет важную роль в доступности меди. Сегодня большое количество меди ежегодно перерабатывается из «старого» лома (медь, содержащаяся в продуктах с истекшим сроком эксплуатации) и «нового» лома (лома, образующегося в результате процессов производства меди и производства продукции). Примерно 25-35% годового потребления меди приходится на переработку, что существенно влияет на себестоимость в продуктах. Для удовлетворения будущего спроса на металлы по-прежнему будет требоваться сочетание первичного сырья из месторождений и переработанных материалов, в то время как инновационная политика и технологии должны продолжать способствовать повышению эффективности переработки и эффективности использования ресурсов.

- Следующим направлением, которое необходимо выделить отдельно это внедрение цифровых технологий на всем технологическом цикле с целью повышения рентабельности. Этот тренд уже существует в отрасли в ряде компаний, в частности, на Кольском ГМК [21]. Безусловно это на сегодняшний момент важно для всех отраслей экономики [22], так как в большой степени влияет на рентабельность предприятий и определяет их конкурентоспособность на мировом рынке, что позволяет использовать достижения других отраслей в медной промышленности. Цифровые технологии играют ключевую роль в решении ряда задач в таких направлениях как [25]:

- повышению успешности в глубокой разведке и других сложных областях;

- созданию более безопасных условий эксплуатации в экстремальных условиях;

- снижению потребления энергии и воды;

- повышению степени извлечения в процессе измельчения, что позволит производителям использовать более сложные руды.

- Заключительным направлением является проведение специализированных НИОКР связанных с развитием медной промышленности и формирование новой интеллектуальной собственности на базе этих работ. Безусловно актуальным трендом является разработка технологии экономичных и экологичных полупроводников, в частности, для формирования термоэлектрических источников энергии. В мире проводятся исследования по их созданию на основе различных комбинаций включая медь [23]. Участие в таких разработках может определять инновационную экономику будущего и финансирование таких работ необходимо планировать за счет государственных источников с участием российских университетов. В результате экономических ограничений российская медная промышленность столкнулась с проблемой сокращения поставок критически важного оборудования для добычи и производства меди от ведущих мировых производителей. Указанные ограничения актуализировали вопросы импортозамещения и поиска альтернативных источников поставки [24]. На наш взгляд ориентированные на выполнение выше рассмотренных пунктов НИОКР с государственным участием могли решить вопросы разработки критически важного оборудования для медной промышленности с возможностью использовать их для экспортных поставок.

Заключение

Медь останется важным и положительным фактором развития российской экономики в будущем. Ключевую роль в этой отрасли играет экспорт меди, нов последнее время развиваются негативные тенденции, связанные с «серыми» санкциями, которые угрожают снижению экспортной выручки. Показаны примеры работы таких санкционных механизмов , которые связаны с поведением ряда предприятий и банков. Для того чтобы предотвратить уменьшение экспортной выручки за счет таких действий необходим эффективный ответ на имеющиеся вызовы.

В статье предложены пять направлений, которые необходимо по мнению авторов, для того чтобы парировать своевременно нарастающие угрозы. Это меры по замещению импорта меди в Россию, стимулирование разработок новых материалов, содержащих медь, разработка новых технологий продвижения на новые рынки с государственной поддержкой, ускоренное внедрение цифровых технологий и проведение специализированных НИОКР для разработки необходимого оборудования и технологий для медной промышленности с целью замещения критически важного импортного оборудования.