Введение

Малые предприятия, являющиеся основой рыночной экономики, способствуют развитию конкуренции, снижению уровня безработицы, повышению уровня жизни за счет удовлетворения потребностей населения и налоговых поступлений в бюджетную систему. Развитие сектора малого и среднего предпринимательства (МСП) связано с мерами государственной финансовой политики, в первую очередь, с расширением и совершенствованием инструментарной базы.

Несмотря на достаточную научно-практическую проработку данной проблемы российскими экономистами, новые вызовы, связанные с неблагоприятным внешним воздействием на экономическую систему, обуславливают необходимость поиска и формирования новых задач, трендов, инструментов регулирования и форм стимулирования развития малых предприятий.

Целью исследования является анализ использования инструментов финансирования малых предприятий в Российской Федерации и поиск путей их совершенствования, направленных на увеличение экономической активности и эффективности сектора МСП.

Материалы и методы исследования

Указом Президента РФ от 21 июля 2020 г. № 474 и разработанным для его реализации Единым планом по достижению национальных целей [1], было установлено, что число занятых в сфере малого и среднего предпринимательства (МСП), в т.ч. самозанятых, должно вырасти к 2030 году до 25,65 млн чел. (рис. 1). Фактически на начало 2024 года этот показатель, составив 31,36 млн. чел. [2], опередил план на соответствующую дату на 30%, а в сравнении с предыдущим годом вырос на 11,3%.

Такая динамика, кроме того, означает, что в субъектах МСП в настоящее время занято свыше 35% трудоспособного населения всей страны. Хотя, на наш взгляд, достигнутый показатель должен быть скорректирован на число самозанятых и индивидуальных предпринимателей, имеющих нулевые доходы, но всё же темп роста «малого сектора» можно назвать значительным.

В таблице представлена информация о распределении юридических и физических лиц-предпринимателей в разрезе федеральных округов.

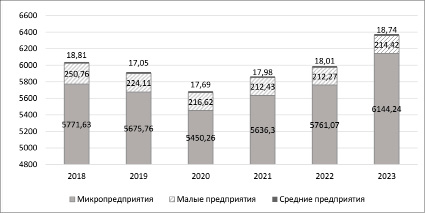

Отмечается высокая концентрация малого бизнеса в Центральном (32%) и Приволжском (17%) федеральных округах, что объясняется аналогичным распределением населения на территории страны. Из всех экономических субъектов МСП 96,79% приходится на микропредприятия, 3,38% – на малые и 0,30% – на средний бизнес (рис. 1). Динамика их числа свидетельствует о потерях в пандемийный период и уверенном росте за последние три года несмотря на антироссийские санкции и негативные прогнозы [3].

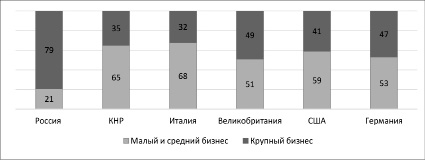

Однако малый бизнес пока нельзя назвать драйвером российского экономического роста, его доля в структуре ВВП относительно невелика, по результатам 2023 года – около 21%, что в сравнении с другими странами [4] (рис. 2) не только в несколько раз ниже, но и характеризует совсем иные пропорции производства и экономической активности в стране.

Количество субъектов МСП в РФ на начало 2024 года [2], тыс. ед.

|

Федеральный округ |

Всего |

из них |

|||||||

|

Юридических лиц |

Индивидуальных предпринимателей |

||||||||

|

всего |

из них |

всего |

из них |

||||||

|

Микро предприятие |

Малое предприятие |

Среднее предприятие |

Микро предприятие |

Малое предприятие |

Среднее предприятие |

||||

|

Центральный |

2027,1 |

833,8 |

758,5 |

68,1 |

7, 2 |

1193,3 |

1185,9 |

7,3 |

0,1 |

|

Северо-Западный |

705 ,3 |

288,1 |

261,8 |

24,2 |

2,2 |

417,2 |

414,3 |

2,9 |

0,0 |

|

Южный |

720 ,2 |

173,0 |

157,1 |

14,5 |

1,4 |

547, 2 |

543,0 |

4,1 |

0,1 |

|

Северо-Кавказский |

231 ,2 |

53,3 |

49,1 |

3,8 |

0,4 |

177,9 |

176,8 |

1,0 |

0,0 |

|

Приволжский |

1089,9 |

385,5 |

349,5 |

32,8 |

3,2 |

704,3 |

698,4 |

5,9 |

0,0 |

|

Уральский |

524 ,3 |

194,9 |

178,3 |

15,1 |

1,5 |

329.4 |

326,5 |

2,9 |

0,0 |

|

Сибирский |

634,9 |

234,9 |

214,9 |

18,4 |

1,7 |

399,9 |

396,6 |

3, 2 |

0,1 |

|

Дальневосточный |

317,0 |

113,8 |

104,7 |

8,3 |

0,7 |

203,2 |

201,2 |

1,9 |

0,1 |

|

Юго-Западные субъекты РФ |

98 ,0 |

8 399 |

8,4 |

0,0 |

0,0 |

89,6 |

89,6 |

0,0 |

0,0 |

|

Итого Российская Федерация |

6347,8 |

2285,9 |

2082,3 |

185,2 |

18,3 |

4061,9 |

4032,3 |

29,3 |

0,4 |

Рис. 1. Динамика и состав числа субъектов МСП в РФ за 2018-2023 гг.

Рис. 2. Доля малого и среднего бизнеса в ВВП разных стран, %

Таким образом, недостаточный вклад российского малого бизнеса в ВВП требует анализа препятствующих благоприятному развитию экономической деятельности в секторе МСП факторов.

Так, одна из причин – нехватка финансовых ресурсов свойственна многим предприятиям, не только малым. Существуют разнообразные виды финансирования малых предприятий, которые можно классифицировать по разным критериям: по способам и субъектам финансирования, условиям предоставления, источникам получения и др. [5]. По субъектам выделяют: самофинансирование, банковское, кооперативное, партнерское и государственное финансирование. При всех плюсах самофинансирование ограничено в объеме, ведет к сокращению амортизационного фонда, снижению эффективности деятельности. Эмиссионное финансирование представляет собой форму получения дополнительных ресурсов путем выпуска ценных бумаг. Несмотря на такие преимущества как длительность срока использования достаточно большого объема денежных средств, возможность собственникам выйти из бизнеса и т.п., выпуск акций является рискованным и сложным процессом, требующим к тому же вложения средств. Партнерское финансирование предусматривает использование займов на безвозмездной основе, поручительств, финансирование по договорам финансового лизинга, купли-продажи, участия в уставном капитале малых предприятий.

Результаты исследования и их обсуждение

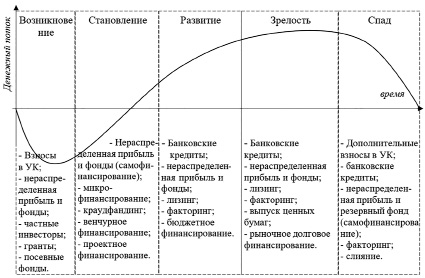

Возраст и стадия развития предприятия определяют доступность источников, на каждом этапе жизненного цикла [6] характерны отдельные виды финансирования и свойственные им источники, что наглядно представлено на рисунке 3.

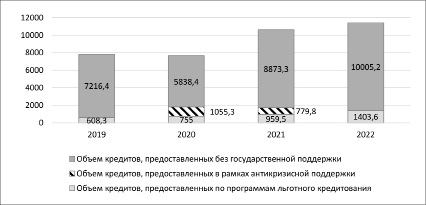

Банковский кредит остается распространенным видом внешнего финансирования малых предприятий в нашей стране: прирост объема кредитов, предоставленных МСП, составил в 2022 г. 45,8% по отношению к 2019 г. Количество заемщиков-МСП выросло на 88,7%, а число кредитов, предоставленных МСП, – на 85,4%.

Рис.3. Источники финансирования малого предприятия в зависимости от стадии жизненного цикла

Рис. 4. Кредиты, предоставленные субъектам МСП, млрд руб. [7]

В 2020–2021 гг. МСП получали кредиты в рамках антикризисной поддержки (Программа «1764», ФОТ 0 %, ФОТ 2.0, ФОТ 3.0).

Банки предпочитают кредитовать субъекты, существующие более года. Как известно, целесообразно брать кредит при норме прибыли, превышающей ставку процента по кредиту, поэтому при сложившейся динамике роста ключевой ставки ЦБ РФ, использование банковского кредитования для многих компаний становится возможным только на условиях, существенно смягчающих условия кредита.

В целом, применение разнообразных финансовых инструментов для создания правовых и экономических условий для развития малых предприятий и стимулов для привлечения инвестиций на льготных условиях представляет собой косвенное финансирование. Посредниками косвенного финансирования выступают фонды поддержки, Минэкономразвития РФ, центры «Мой бизнес», АО «Корпорация «МСП»», АО Корпорация «МСП Банк», бизнес-инкубаторы, технопарки, лизинговые компании, венчурные фонды и др. За последнее десятилетие в России сформировались основные финансовые инструменты поддержки малых предприятий:

– государственная финансовая поддержка (налоговое регулирование, субсидирование и гарантирование, грантовая поддержка);

– льготное кредитование;

– инвестирование (секьюритизация портфелей кредитов, размещение облигационных займов);

– финансирование (посевные фонды, венчурное и краудфинансирование, лизинг);

– предоставление гарантий и поручительств по кредитам, займам, лизингу («зонтичное» поручительство, гарантии по инвестициям, гарантии по кредитам) [8].

Объем финансовой поддержки МСП за 2019–2023 гг. составил:

– инвестиции в капитал

4 766 415,6 тыс. руб.;

– гарантии и поручительства

1 605 308 120 тыс. руб.

(более 67% от общего объема);

– предоставление субсидий и грантов

749 095 349,8 тыс. руб.;

– финансовая аренда (лизинг)

15 662 550,9 тыс. руб. [7].

При отсутствии или недостаточности имущества для залога есть возможность воспользоваться поручительством гарантийных фондов и фондов поддержки развития МСП. Такая форма действует в России с 2006 года и насчитывает 87 гарантийных организаций в 85 субъектах РФ, которые выступают поручителями по кредитным и лизинговым договорам. Если в 2019 г. поддержка в рамках Национальной гарантийной системы (НГС) составляла 427,6 млрд руб., то в 2022 г. выросла до 812,4 млрд руб. [7].

В 2022 г. стала реализовываться комбинированная программа льготного кредитования, совмещающая «программу 1764» (Постановление Правительства РФ от 30 декабря 2018 г. N 1764) и программу стимулирования кредитования. Срок кредитования на инвестиционные цели – до 10 лет (3 года по льготной ставке), а его сумма – от 50 млн руб. до 2 млрд руб. При ключевой ставке более 10% для малых предприятий устанавливается ставка 9 %, для средних 7,5%. На начало 2023 г. уже было заключено 1,1 тыс. кредитных договоров на сумму 118 млрд руб.

Иногда малые предприятия не могут воспользоваться традиционными банковскими продуктами, и получить кредит им помогают микрофинансовые организации (МФО). Размер микрозайма для малых предприятий установлен до 5 млн руб. Срок займа – до 3 лет. По итогам 2022 г. средневзвешенная процентная ставка составила 6,45 %, средний срок займа – 2,3 г. (вырос на 21,1% относительно 2021 г.), средний размер займа – 2 млн руб. (+ 17,6%). В 2022 г. было выдано займов на 55,1 млрд руб., что на 142 % больше 2019 г. [7].

Федеральным законом № 285-ФЗ от 14.07.2022 была введена Программа развития поставщиков (исполнителей, подрядчиков) крупнейших заказчиков, нацеленная на «выращивание» поставщиков через оказание поддержки малым предприятиям при их участии в закупках [9], что должно давать малым предприятиям доступ к ресурсам и новым источникам сбыта, способствовать их конкурентоспособности.

Наряду со стандартными видами привлечения финансовых ресурсов наблюдается развитие альтернативных видов финансирования малых предприятий. Среди них –краудфандинг, произведший за последнее десятилетие революцию в предпринимательских финансах. Различают виды привлечения инвестиций с помощью инвестиционных онлайн-платформ [10]: краудлендинг (предоставление займов), краудинвестинг (приобретение ценных бумаг), благотворительный (сбор средств на социальные проекты) и условно-возвратный (сбор средств на приобретение товаров).

За 2023 г. объем рынка краудфандинга увеличился вдвое, превысив 24,1 млрд руб. В реестре ЦБ РФ на начало 2024 г. 80 действующих операторов инвестплатформ, на которых зарегистрировано более 55 тыс. инвесторов, в четырех сегментах:

– p2p – кредитование физлиц физическими лицами (person-to-person lending);

– p2b – кредитование, где юридическое лицо привлекает средства физлиц;

– b2b – кредитные отношения между юридическими лицами;

– Rewards – привлечение средств в проекты за нефинансовое вознаграждение.

P2p или пиринговое кредитование – форма краткосрочного и среднесрочного кредитования «от человека к человеку», названного еще «социальным». Коммерческое онлайн-кредитование представлено взаимоотношениями типов p2b и b2b. «Rewards» как вид краудфандинга, более характерен для предпродажных отношений, где вид вознаграждения (значительная скидка или право первоочередного приобретения) определяет отнесение его бизнес-кредитованию. На правах посредника онлайн-площадка определяет условия кредитной сделки и плату за посредничество.

Однако краудфандинг – не только новый источник финансирования малых предприятий, но это еще и способ повышения узнаваемости, увеличения охвата проекта и тестированием реакции рынка. Опыт краудфандинговой кампании используется венчурными фондами или бизнес-ангелами в качестве сигнала для дальнейшего финансирования [10].

Заслуживает внимания распространение финансовой поддержки в виде субсидии на листинг (до 25 млн руб.) и компенсацию купонных выплат (до 70%) малых предприятий [11]. В 2022 г. российскими компаниями МСП было выпущено облигаций на сумму 5,6 млрд руб., а в 2023 г. – на 11 млрд руб. Поддержка в этом была оказана МСП Банком – дочерней организацией Корпорации МСП.

Анализ современного состояния и финансовой поддержки малых предприятий в России показал, что количество мер и размер финансовой поддержки субъектов МСП со стороны государства постоянно растет, но при этом существует ряд проблем.

Во-первых, малодоступность кредитов затрудняет деятельность малых предприятий на этапе создания, молодых компаний и имеющих нестабильное финансовое состояние. Относительно последнего отметим, что в среднем каждое пятое малое предприятие является убыточным, что негативно сказывается на возможности не только банковского кредитования, но и вообще внешнего финансирования.

Во-вторых, затрудненность получения гарантий и иных форм поддержки от государства, которые к тому же охватывают небольшую часть малого бизнеса. Это усугубляется отсутствием унифицированного подхода в большом количестве (порядка 250) мер поддержки. Разные ведомства принимают программы финансовой поддержки малого бизнеса с разными условиями, не систематизированно, при этом часть из них придумывается без оценки того, как это будет исполняться. Кроме того, многие Региональные гарантийные общества низкоэффективны.

В-третьих, проблематичность использования лизинга малыми предприятиями.

В-четвертых, налоговая нагрузка. С одной стороны: применение специальных режимов связано с организационными ограничениями и с количественными ограничениями объема выручки, численности работников, стоимости основных средств, лимиты которых относительно невелики и зависят от корректности коэффициентов-дефляторов [12]. Так, в 2024 году применение льготной ставки УСН допускается при доходах до 199,35 млн руб., а право на УСН теряется при выручке 265,8 млн руб. (при доходе в диапазоне 199–266 млн руб. применяется повышенная льготная ставка). С другой стороны, существенная разница между налоговой нагрузкой ОСНО и спецрежимов является экономическим мотивом к дроблению бизнеса, на что было указано в послании Президента Федеральному собранию и в качестве меры противодействия поручено с 2025 года обеспечить механизм плавного увеличения налоговой нагрузки для компаний, которые переходят с УСН на ОСН в связи с превышением второго лимита. Актуальными также остаются вопросы переориентирования налогового контроля с карательной на превентивную функцию [13].

В-пятых, низкая эффективность использования государственных средств, связанная с неурегулированностью процедур расходования выделенных госсредств и отчетности малых предприятий. Встречающееся нецелевое использование государственной финансовой помощи объясняется не только недобросовестностью некоторых получателей, но и отсутствуем правовой и финансовой грамотности малого бизнеса, недостаточной информированностью малого бизнеса о существующих государственных программах поддержки малых предприятий.

Выводы

Таким образом, система финансирования малых предприятий не является идеальной. Все изложенное позволяет выделить основные пути совершенствования механизма финансирования малых предприятий:

– пересмотр количественных критериев определения субъектов малого и среднего бизнеса в сторону увеличения, в аналогии с практикой других стран (малым бизнесом считается, например, в ЕС организация с количеством рабочих до 49 человек и оборотом до 10 млн. евро. в год [14]);

– рост доступности банковского кредитования, упрощение способов получения кредита, уменьшение процентных ставок по кредитам, в т.ч путем дальнейшего развития субсидирования процентных ставок по кредитам и гарантий, в т.ч в рамках государственных программ;

– ревизия налоговых спецрежимов, в т.ч. пороговых значений, позволяющих применять их, с учетом необходимости настройки нерезкого безболезненного перехода от малого бизнеса в средний и далее, что будет продлевать срок жизни предприятий МСП и способствовать выращиванию его в крупный бизнес;

– в целях развития альтернативных способов финансирования нужно совершенствовать законодательство в части статуса и деятельности инвестиционных платформ, утвердить статус инвесторов для бизнес-ангелов и определить механизм регулирования, в т.ч. путем налоговых льгот (вычетов) для частных и корпоративных инвесторов;

– цифровизация инфраструктуры малого бизнеса через централизованную единую цифровую платформу (возможна доработка сервиса «Мой бизнес» или «Цифровой платформы МСП»), которая упростит механизм подачи заявок, с учетом, что сейчас требования к подаче заявок на получение субсидий на федеральном и региональном уровне различны, интегрирует государственные и частные инструменты финансирования малых предприятий, будет повышать финансовую грамотность субъектов МСП и т.д.

В условиях антироссийских санкций и вынужденных компромиссов между рецессионными и инфляционными рисками, льготными программами и бюджетной консолидацией, ориентир государства направлен на решение проблем импортозамещения, создание условий развития рынка труда и снижения в нем напряженности, ускорение темпов технологического прогресса за счет активизации и развития малого бизнеса. Сегодня есть многие предпосылки к созданию в России благоприятной экономической среды для развития малого бизнеса при условии сохранения имеющихся мер господдержки и создания новых финансовых инструментов и механизмов, способствующих дальнейшему росту предпринимательства.