Введение

Противодействие легализации доходов, полученных преступным путем, представляет собой совокупность действий и мер, направленных на предотвращение использования различных финансовых инструментов с целью легализации денежных средств либо же другого физического имущества, приобретенного физическими или юридическими лицами в результате преступных действий. Целью данных мер является предотвращение вливания преступных доходов в финансовую систему государства с целью обеспечения его финансовой безопасности. Эта совокупность мер включает в себя принятие нормативно-правовых актов, установление правил для отслеживания и контроля подозрительных финансовых операций, международное сотрудничество с другими странами и организациями для противодействия легализации доходов.

Исполнение данного надзора в настоящий момент является одной из важнейших функций финансового контроля, а совершение данного правонарушения относится к серьезным экономическим преступлениям. Данная деятельность несет приоритетное направление для любого государства, так как для снижения количества преступлений и случаев терроризма необходимо прекращение денежных потоков, которые финансируют незаконную деятельность. Банк России совместно с правоохранительными органами, Росфинмониторингом, Федеральной Налоговой службой и другими органами государственной власти выполняет полномочия по противодействию отмывания доходов, полученных незаконным путем [8].

Цель исследования заключается в оценке деятельности Банка России по противодействию легализации доходов, полученных преступным путем и финансирования терроризма (далее – ПОД/ФТ), формировании межсубъектного взаимодействия в отношении данного рода операций банковского сектора.

Методы и материалы

Исследования базируются на обобщении научных подходов к изучению вопросов осуществления деятельности в области ПОД/ФТ, формирования подходов к организации межсубъектного взаимодействия государственных структур по вопросам ПОД/ФТ.

Результаты исследования и обсуждения

Наиболее важным нормативно-правовым актом, регулирующим данную область экономики, считается ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» [2]. Также, согласно ст. 4 Федеральному закону «О Центральном банке Российской Федерации (Банке России)», статье 4 [3] Банк России выполняет функции по регулированию, контролю и надзору за деятельностью операторов и финансовых организаций по приему платежей согласно нормативно-правовым актам РФ, также регулятор устанавливает правила для проведения расчетов в Российской Федерации, осуществляет надзор за деятельностью кредитных организаций и банковских групп и так далее. Центробанк играет ключевую роль в обеспечении стабильности финансовой системы и защите интересов потребителей финансовых услуг, а также в области ПОД/ФТ [1]. Указанные нормативно-правовых акта составляют законодательную базу для государства в области ПОД/ФТ, устанавливают требования к финансовым организациям, регулируют проведение финансовых операций, а также определяют меры, направленные на противодействие отмывания доходов. В целом, на основе анализа научной и правовой литературы, можно сказать, что Банк России имеет достаточно эффективный механизм осуществления своих полномочий в данной сфере регулирования: начиная с разработки нормативно-правовой базы, регулирующей меры по противодействию легализации доходов, и заканчивая применением определенных мер принуждения.

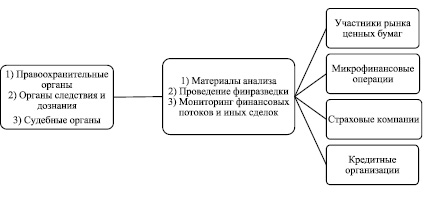

Схема национальной системы противодействия легализации доходов, полученных преступным путем, и финансированию терроризма представлена на рис. 1.

Рис. 1. Схема национальной системы противодействия легализации доходов, полученных преступным путем, и финансированию терроризма

Межсубъектная система противодействия ПОД/ФТ в России может быть представлена в качестве совокупности органов государственной власти таких как: правоохранительные органы, следственные органы, а также суд. При этом в данную систему включены две составляющие, с к ним относятся правоохранительная деятельность и финансовый мониторинг, включающий в себя сбор материалов для анализа преступления, проведение финансовой разведки интересующего объекта, а также тщательный мониторинг финансовых потоков и иных сделок. К правоохранительным органам, которые вовлекаются в систему противодействия легализации доходов входят МВД России, ФСБ России, Прокуратура [4]. Государственный финансовый мониторинг осуществляется РосФинМониторингом: он обеспечивает контроль над финансовыми операциями, совершаемыми различными субъектами экономической деятельности, впоследствии проводится более углубленная проверка при необходимости, а при достаточном количестве оснований о возможном совершении экономического преступления, информацию передают в правоохранительные органы с целью дальнейшей проверки организации или физического лица. В этой системе Центральный Банк является надзорным органом, в полномочия которого входит осуществление мониторинга финансовых операций и действий физических и юридических лиц [9].

В соответствии с Инструкцией Банка России «Об организации инспекционной деятельности Центрального банка Российской Федерации» [7], Банк проводит регулирование, мониторинг и надзор за банковской деятельностью на территории Российской Федерации, в том числе проводит проверки кредитных организаций, впоследствии составляя предписания по устранению выявленных во время проверки нарушений, а также устанавливает сроки, в течение которых необходимо их исправить, помимо этого Банком определяются и принимаются меры воздействия в отношении нарушителей. Таким образом, только Банк России может определять и приминать меры ответственности, таких полномочий у Федеральной службы по финансовому мониторингу нет.

При этом ежегодно на сайте Центрального Банка [5] публикуется Годовой отчет, в котором представители Банка подводят итоги года в области ПОД/ФТ. Дополнительно Отчет включает в себя анализ текущей ситуации в данной области, экспертами производится оценка эффективности действий, предпринятых Банком, в конце выносятся предложения по повышению эффективности системы.

Согласно статистике, представленной в табл. 1, за последний год Банком России отмечается значительное сокращение сомнительных операций в банковской сфере. За рассматриваемый период в 2021–2022 гг. сократились транзитные операции повышенного риска, а также вывод денежных средств за рубеж, причем за первое полугодие 2023 года данное значение составило около 10 млрд, согласно данным, опубликованным на официальном сайте Банка России [3]. Такая динамика положительно характеризует деятельность Банка России в целях ПОД/ФТ в банковской сфере. Также необходимо отметить, что сокращение количества сомнительных операций в банковской сфере определенно свидетельствует об эффективной системе мониторинга банковских операций со стороны Центробанка.

Таблица 1

Анализ сомнительных операций в банковской сфере России за 2021-2023 гг.

|

Вид сомнительной операции |

млрд. руб. |

Абсолютные откл. (+, –) |

Темпы роста, % |

||||||

|

2021 |

2022 |

2023 (1П) |

2022-2021 |

2023 (1П)-2022 |

2023 (1П)-2021 |

2022/ 2021 |

2023(1П)/ 2022 |

2023(1П)/ 2021 |

|

|

Проведение транзитных операции с высоким риском |

30,5 |

29 |

10 |

–1,5 |

–19 |

–20,5 |

95,1 |

34,5 |

32,8 |

|

Обналичивание денежных средств |

62 |

64 |

33 |

2 |

–31 |

–29 |

103,2 |

51,6 |

53,2 |

|

Вывоз денежных средств за пределы страны |

43 |

36 |

12 |

–7 |

–24 |

–31 |

83,7 |

33,3 |

27,9 |

В целом можно также отметить наиболее положительную динамику по такому показателю, как вывод денежных средств за рубеж, которые составили 36 млрд рублей за 2022 год и 12 млрд рублей за 1 полугодие 2023 года по сравнению с 43 млрд рублей в 2021 году, что может быть связано с введением санкционных ограничений. Дополнительно с 1 июля 2022 года начала функционировать платформа, созданная на базе Центрального Банка «Знай своего клиента» – она поспособствовала сокращению объемов подозрительных операций с использованием наличных денежных средств в различных секторах экономики. Данная платформа обеспечивает все кредитные организации, подключенные к ней, информацией, об отнесении потенциальных клиентов к одной из трех групп риска проведения финансовых подозрительных операций. Так, введение и распространение данной платформы, поспособствовало уменьшению нагрузки на законопослушных предпринимателей, а также существенно сократило количество отказов банками в проведении операций клиентам, которые имеют низкий уровень риска.

Таким образом было зафиксировано уменьшение объемов подозрительных финансовых операций в банковском и небанковских секторах, что может свидетельствовать об улучшении контроля и противодействии экономическим преступлениям со стороны Банка России.

Проанализируем структуру транзитных операций повышенного риска, которые представлены в табл. 2.

За анализируемый период наблюдается существенное увеличение доли операций, направленных на уклонение от уплаты налогов в секторе закупки и обращения металлолома. Их доля за последние 2,5 года увеличилась на 51,5 % в 2023 году (за 1 полугодие), что свидетельствует о росте незаконной деятельности в данной отрасли. Также это свидетельствует о том, что данная сфера является одним из основных объектов внимания для правонарушителей в области ПОД/ФТ. Вывод денежных средств за рубеж снизился практически в два раза за счет введения санкций и усложнения процедуры вывода денежных средств заграницу в крупных размерах. Дополнительно это может говорить о более строгом контроле за перемещением денежных средств граждан через границу Российской Федерации и об эффективности мер, которые были предприняты в последних годах по предотвращению незаконных финансовых операций, например, о запрете перевоза сумм свыше 10.000 долларов через границу в марте 2022 года.

Кроме того, положительная динамика наблюдается по операциям с обналичиванием денежных средств и продажей наличной выручки. При этом необходимо усилить меры контроля операций в данной сфере, что позволит сократить их количество в процентном соотношении с другими. В современных условиях необходима корректировка предпринятых для борьбы с транзитными операциями мерами, так как популярность набирают альтернативные операции – альтернативные методы вывода денег, например, с помощью криптовалют. Необходима разработка более эффективных мер по противодействию легализации незаконных доходов, которые смогут отслеживать криптовалютные операции. Сейчас активно внедряется третья форма оплаты товаров и услуг – цифровой рубль. Эта инициатива позволит отслеживать все этапы жизни определенного рубля, а впоследствии уменьшить количество незаконных финансовых операций.

Таблица 2

Структура транзитных операций повышенного риска за 2021–2023 года

|

Показатели |

2021 |

2022 |

2023 (1П) |

|

Продажа наличной выручки компаниями |

19 |

21 |

15 |

|

Обналичивание денежных средств |

31 |

27 |

25 |

|

Вывод денежных средств за пределы страны |

17 |

11 |

10 |

|

Операции, направленные на избежание уплаты налогов в сфере закупки и обработки металлолома |

33 |

41 |

50 |

Источник: Составлено автором на основании [6]

В целом, представленная структура транзитных операций повышенного риска указывает на потенциальные схемы отмывания доходов, которые возможно получены преступным путем, поэтому уменьшение объемов данных операций может свидетельствовать о повышенной эффективности мер по контролю и пресечению таких схем, в особенности касательно обналичивания денежных средств и выводы их за рубеж, а также продажи наличной выручки рядом компаний.

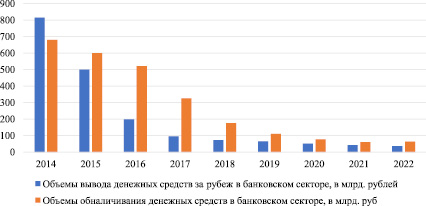

Деятельность Банка России в области ПОД/ФТ, является довольно эффективной, что подтверждается статистикой, предоставленной на официальном сайте Банка России (рис. 2).

При этом, несмотря на явную положительную динамику, необходимо совершенствовать уже существующие меры по контролю за денежными операциями, что впоследствии позволит выявить новые схемы отмывания денег и предотвратить их распространение, возможно необходимо сконцентрироваться на прорывном развитии технологий в сфере финансового мошенничества, в особенности связанного с криптовалютой, а также необходима активная работа с зарубежными коллегами в данной области, так как международное сотрудничество даст наиболее эффективные результаты в области борьбы с легализацией доходов, полученных незаконным путем.

Как видно на графике, ежегодно объем вывода денежных средств и обналичивания денежных средств уменьшается, что достигается за счет эффективной деятельности Центрального Банка. Так, вывод денежных средств уменьшился более, чем в 22 раза за рассматриваемые 8 лет, а объем обналичивания денежных средств в 10 раз. За счет изменения банковской системы, которая сама будет заинтересована в том, чтобы противодействовать совершению экономических преступлений среди населения и деятельности организаций, получится свести к минимуму совершение таких действий. Так, в Российской Федерации коммерческие банки и другие микро финансовые организации имеют право отказать клиенту в открытии счета или вклада в их организации, если не уверены в легальности их доходов. Также Центробанком была создана дополнительная двухступенчатая система обжалования решений банков о предоставлении отказов клиентам, так как данная система имеет свои недостатки – банк, решая обезопасить себя, может отказать в открытие счета законопослушному клиенту. В таком случае клиент может обратиться сначала в банк, а в случае повторного отказа в открытии счета в межведомственную комиссию при Банке России. В целом можно сказать, что эффективная деятельность Банка России и выполнение им своих полномочий играют важную роль в области ПОД/ФТ. Необходимо изменение финансовой системы на ту, которая будет заинтересована в борьбе с преступными элементами в экономике и поспособствует сокращению финансовых операций, связанных с легализацией таких доходов.

Рис. 2. Информация об объемах вывода денежных средств за рубеж и обналичивания денежных средств в банковском секторе

Приводя пример противодействия ПОД/ФТ, целесообразно проанализировать опыт Австралии. В Австралии надзорная деятельность в области ПОД/ФТ, осуществляется Австралийским центром анализа и отчетности о транзакциях – Australian Transaction Reports and Analysis Centre [9]. Это учреждение отвечает за выявление, сдерживание и нарушение экономических преступлений. За счет мониторинга, контроля и разведки и AUSTRAC собирает и анализирует финансовые отчеты компаний для получения информации об их клиентах и о подозрительных денежных операциях.

В связи с ежегодным ростом количества операцией, направленных на уклонение от уплаты налогов, AUSTRAC активно внимательно следит за этой областью и работает с большим количеством компаний. Основной задачей Центра является роль австралийского регулятора по борьбе с отмыванием денег и финансированием терроризма (AML/CTF). Центр был создан в 1989 году для борьбы с отмыванием денег [10]. Основное внимание уделяется финансированию терроризма и отмыванию доходов, полученных преступных путем. На сегодняшний день AUSTRAC регулирует более 17 000 предприятий, которые предоставляют финансовые переводы и различные финансовые и денежные услуги. Дополнительно центр собирает и анализирует финансовые отчеты и информацию для создания финансовой информации по компаниям, которая способствует проведению расследований правоохранительных органов. В целом, AUSTRAC выявляет подозрительные предприятия и учреждения с целью их проверки. Большее внимание уделяется организациям в составе банковских групп, которые характеризируются как предоставляющие услуги с повышенной уязвимостью к риску отмывания денежных средств, полученных нелегальным путем и финансирования терроризма [12]. Дополнительно в качестве подразделения финансовой разведки, Australian Transaction Reports and Analysis Centre передает информацию на местном и международном уровне правоохранительным органам. Также Центр является участником национальных и государственных целевых групп, которые предоставляют экспертную финансовую разведку для международной деятельности в области национальной безопасности и серьезной и организованной преступности.

В Австралии абсолютно все банковские и кредитные организации обязаны соблюдать правила AUSTRAC. Дополнительно к ним относятся также предприятия, предоставляющие денежные переводы, страховые компании, недвижимость и казино. Для каждого из перечисленных учреждений имеется своя инструкция, которой они должны следовать при создании учетной записи для нового клиента. В подозрительной ситуации все учреждения обязаны немедленно сообщать о подозрительных действиях, а учетная запись клиента должна находиться под контролем до разрешения ситуации [11].

Australian Transaction Reports and Analysis Centre определила ряд операций, о которых отчетные организации обязаны предоставлять информацию в Центр:

● подозрительные организации любого характера вне зависимости от суммы, которые сама организация считает подозрительными в связи с возможным отклонением от уплаты налогов или полученных преступным путем;

● транзакции с использованием наличных денежных средств на сумму более 10.000 австралийских долларов;

● международные переводы вне зависимости от суммы;

● криптобиржи обязаны отслеживать транзакции и сообщать о любой подозрительной активности или транзакциях на сумму более 10.000 долларов США.

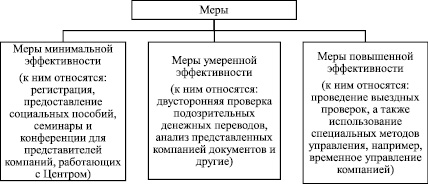

Центром были разработаны меры, направленные на наибольшую эффективность его деятельности, к ним относятся меры, представленные на рис. 3.

В целом, опыт Австралии показывает, что эффективно организованная система контроля и регулирования в области ПОД/ФТ поспособствует сокращению количества экономических преступлений, связанных с отмыванием доходов и финансированием терроризма. При этом данная система дополнительно способствует укреплению финансовой стабильности и уменьшению рисков для экономики государства в целом. Для достижения эффективных результатов необходимо более тесное международное сотрудничество в области ПОД/ФТ, чтобы создать систему контроля и регулирования, способную противостоять современным вызовам и угрозам. Российской Федерации необходимо перенять строгие стандарты и ряд процедур, которые реализуются AUSTRAC, например, повышенное внимание организациям, сфера деятельности которых характеризуется как предоставляющие услуги с повышенной уязвимостью к риску отмывания денежных средств, полученных нелегальным путем и финансирования терроризма. Активное взаимодействие Банка России с другими государственными органами также необходимо для более строгого контроля государства за данной областью.

Рис. 3. Меры, направленные на обеспечение соблюдения установленных требований политики противодействия отмыванию денег, которым следует AUSTRAC

Заключение

В данном исследовании была определена роль Центрального банка в системе национальной системы ПОД/ФТ, проведена аналитика, оценивающая эффективность деятельности Банка России в данной сфере, был рассмотрен опыт Австралии в данной сфере. Стоит сказать, что для банковского сектора одним из важнейших инструментов для надзора и контроля за выполнением мероприятий, нацеленных на ПОД/ФТ, должна стать система внутреннего контроля. Необходимо скоординироваться всем элементам системы: Центробанку, РосФинМониторингу, правоохранительным органам с целью определения конкретных целей и задач, принципов и направлений в данной области. Необходимо регулярное обновление законодательных актов, так как новые схемы по отмыванию денежных средств появляются практически ежедневно. Необходима разработка систем, которые позволят уменьшить количество транзитных операций повышенного риска. Сегодня одним из основных принципов системы внутреннего контроля является «Знай своего клиента». Идентификация клиентов является важнейшим мероприятием в процедуре внутреннего контроля, так как при большинстве преступных схем в данной области доказать незаконное происхождение тех или иных денежных средств предоставляется возможным именно на этапе размещения денежных средств в банке или ином финансовом учреждении. В связи с этим необходимо дополнительно отмечать и не пропустить нелегальные доходы дальше стадии размещения на счетах в банках денежных средств, так как это поможет избежать возможных проблем с доказательством их нелегального происхождения в будущем. Положительной стороной активного контроля и деятельности Банка России в области ПОД/ФТ необходимо отметить активные действия Центробанка совместно с Росфинмониторингом по изменению нормативно-правовой базы в данной области согласно новым требованиям международного законодательства и с учетом последних тенденций в мире финансов, например таких как: распространение криптовалют и набирающие популярность цифровые валюты. За счет этого меры по ПОД/ФТ стали наиболее эффективными, а российское законодательство в данной сфере стало соответствовать международным стандартам, что говорит об эффективном исполнении своих полномочий Банком России.