Введение

Российские кредитные организации активно развиваются в направлении управления внутренними финансовыми потоками корпоративных клиентов. Кэш пулинг (cash pooling) входит в комплекс расчетно-информационных услуг под названием Cash Management, который является неотъемлемым требованием банковского обслуживания корпорации.

Организациям, у которых есть сеть дочерних организаций, наиболее эффективно управлять денежным потоком под единым казначейским центром. Централизованное управление позволяет избежать ситуации, когда у одних дочерних организаций нехватка денежных средств и они вынуждены привлекать кредиты, а у других – избыток. Для сбалансированности денежных потоков внутри группы организаций используют кэш-пулинг.

Ведение бухгалтерского учета осуществляется в соответствии с Законом № 402-ФЗ «О бухгалтерском учете [2] и федеральными стандартами по бухгалтерскому учету (ФСБУ). Однако в данных документах отсутствуют регламентации относительно ведения учета операций по кэш-пулингу. Кроме того, при предоставлении кэш-пулинга могут возникнуть налоговые риски, на которые экономическому субъекту необходимо обратить внимание.

Целью исследования является обзор механизма осуществления расчетов для групп взаимосвязанных организаций операций по кэш-пулингу, особенностей их отражения в бухгалтерском учете у заемщика и заимодавца, а также возможных налоговых рисков, связанных с их осуществлением.

Материал и методы исследования

Материалами исследования послужили нормативно-правовые акты Российской Федерации, научные публикации по вопросам применения кэш-пулинга, официальные электронные ресурсы. Методы исследования – эмпирические, методы обработки и обобщения полученных данных, сравнения и графической визуализации данных.

Результаты исследования и их обсуждение

В России кэш-пулинг стал использоваться с середины 2000-х годов, но массовой популярности он все же пока не заработал. И на то есть немало причин. К одной из основных можно отнести низкий уровень финансовой грамотности. Кроме того, всё осложняют довольно путанные, полные противоречий действующие законы. Предпринимателям проще нести небольшие, но зато точно прогнозируемые казначейские потери.

До начала кризиса 2008 г. финансовым менеджментом и кэш-пулингом занимались лишь считаные банки, но с 2009 г. востребованность услуги неизменно растет [6].

Кэш-пулинг – это договор внутригруппового займа между организациями (п. 15 Приложения № 7 к Приказу Росстата от 29.07.2022 № 536). Выделяют физический (реальный) и виртуальный (номинальный) кэш-пулинг.

Физический кэш-пулинг – это фактически объединение на едином счете банковских счетов организаций и всех ее дочерних организаций. Управляющая организация открывает специальный счет, на который в течение или в конце дня перечисляются остатки со счетов дочерних организаций. Производится аккумулирование денежных средств на одном счете, и есть возможность управлять финансовыми потоками комплексно. Если одной из дочерних организаций необходимы денежные средства, например при кассовых разрывах, то осуществляется пополнение ее счета со специального счета. Свободные же средства могут быть размещены на депозитном счете с получением дополнительного процентного дохода. Денежные средства перечисляются со счета на счет, поэтому такой кэш-пулинг называют физическим (реальным). Юридически движение денежных средств между специальным счетом и счетами дочерних организаций оформляются путем заключения внутригрупповых договоров займа.

Схема физического кэш-пулинга представлена на рисунке 1.

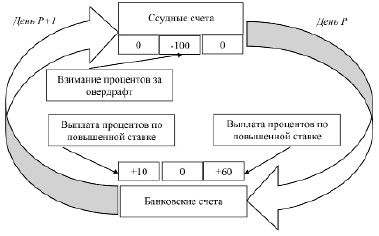

При виртуальном кэш-пулинге, в отличие от физического, денежные средства на специальный счет не переводятся и реального движения средств между счетами нет. Обслуживающий банк все счета организации, ее дочерних организаций рассматривает как единую организацию. Остатки по счетам, как положительные, так и отрицательные, учитываются совместно. Такая модель позволяет оперативно закрывать задолженность по кредитам и одновременно получать доход в виде процентов на остаток временно свободных денежных средств.

Таким образом, при виртуальном кэш-пулинге производится условное объединение и перечисление денежных средств между счетами группы не требуется, поэтому нет необходимости оформлять внутригрупповые займы (рисунок 2).

Рис. 1. Физический кэш пулинг (Cash Concentration)

Рис. 2. Виртуальный кэш пулинг (Notional Concentration)

Операции по кэш-пулингу между организациями группы оформляются путем заключения внутригрупповых займов. Поскольку, специальных норм для внутригрупповых займов не предусмотрено, применяются общие положения, предусмотренные гл. 42 ГК РФ. При этом дочерней организацией с управляющей организацией заключаются два договора займа, в одном из которых она будет выступать заимодавцем, в другом – заемщиком.

При переводе свободных денежных средств со счета дочерней организации на счет управляющей организации дочерняя организация (филиал) выступает заимодавцем, а управляющая организация – заемщиком. При обратном движении финансовых потоков от управляющей организации в адрес дочерней управляющая организация – заимодавец, а дочерняя организация – заемщик.

Взаиморасчеты между организацией и обслуживающим банком производятся по нескольким договорам:

- договор о расчетно-кассовом обслуживании;

- депозитный счет для размещения временно свободных денежных средств;

- кредитные договоры при кредитовании как управляющей организации, так и ее дочерних подразделений, филиалов;

- при физическом кэш-пулинге договор или соглашение о специальном порядке обслуживания счетов, позволяющие автоматический перевод средств между специальным счетом и счетами группы организаций;

- при виртуальном кэш-пулинге также может быть разработан специальный договор.

Рассмотрим порядок отражения операции кэш-пулинга в бухгалтерском учете заимодавца.

В соответствии с п. 3 ПБУ 19/02 «Учет финансовых вложений» в общем случае займы относятся к категории финансовых вложений [3].

При этом следует учитывать разъяснения Министерства финансов России, в соответствии с которыми, краткосрочные займы при некоторых условиях могут отражаться в составе денежных эквивалентов.

Для признания внутригрупповых займов в качестве денежных эквивалентов, они должны отвечать требованиям, приведенным в п. 5 ПБУ 23/2011 «Отчет о движении денежных средств»:

- иметь возможность легко обращаться в заранее известную сумму денежных средств, например в договоре закреплено условие о возврате по первому требованию заимодавца;

- быть подверженными незначительному риску изменения стоимости.

Следовательно, в зависимости от того, к какой категории объектов операции кэш-пулинга будут отнесены, зависит и порядок их включения в соответствующую статью бухгалтерского баланса.

Если предоставление займов не является обычным видом деятельности организации, то начисленные по договору займа проценты включаются в состав прочих доходов (проценты к получению по предоставленным займам в денежной форме начисляются за каждый истекший отчетный период в соответствии с условиями договора [3].

Выданный организацией беспроцентный внутригрупповой заем финансовым вложением не является, так как сможет принести экономическому субъекту доход. В бухгалтерском учете беспроцентный заем отражается в качестве дебиторской задолженности.

Для расчетов по внутригрупповым займам к счетам 58 «Финансовые вложения» или 76 «Расчеты с разными дебиторами и кредиторами» в рабочем плане счетов экономического субъекта следует предусмотреть отдельные субсчета, например субсчет 58 «Денежные эквиваленты по внутригрупповым займам» (58.ДЭ по ВЗ) или субсчет 76 «Внутригрупповые расчеты» (76.ВР).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. Приказом Минфина России от 31.10.2000 № 94н (далее – Инструкция № 94н) [5], в бухгалтерском учете данные факты хозяйственной жизни могут быть отражены следующими записями, приведенными в табл. 1.

Следует отметить, что в соответствии с МСФО (IFRS) 10 «Консолидированная финансовая отчетность», при проведении процедуры консолидации отчетности все внутригрупповые операции должны быть исключены.

Далее рассмотрим порядок отражения операции кэш-пулинга в бухгалтерском учете заемщика.

В соответствии с п. п. 2, 5 ПБУ 15/2008 «Учет расходов по займам и кредитам», при получении внутригруппового займа заемщик в учете отражает кредиторскую задолженность в сумме полученного займа, а при возврате займа – погашение данной кредиторской задолженности.

Проценты признаются прочими расходами и учитываются обособленно от основной суммы кредита [4].

Для расчетов по внутригрупповым займам к счету 66 «Расчеты по краткосрочным кредитами займам» целесообразно открыть отдельный субсчет, например субсчет 66 «Внутригрупповые расчеты» (66.ВР).

В соответствии с Инструкцией № 94н [5], в бухгалтерском учете данные факты хозяйственной жизни могут быть отражены следующими записями, приведенными в табл. 2.

Таблица 1

Бухгалтерские записи по учету операции кэш-пулинга у заимодавца

|

Содержание фактов хозяйственной жизни |

Корреспондирующие счета |

|

|

Дебет |

Кредит |

|

|

Перечисление процентного займа |

58.ДЭ по ВЗ |

51 |

|

Начислены проценты по договору займа |

76.3 |

91.1 |

|

Получены проценты |

51 |

76.3 |

|

Перечислен беспроцентный заем |

76.ВР |

51 |

|

Возврат займа |

51 |

58.ДЭ по ВЗ (76.ВР) |

Таблица 2

Бухгалтерские записи по учету операции кэш-пулинга у заемщика

|

Содержание фактов хозяйственной жизни |

Корреспондирующие счета |

|

|

Дебет |

Кредит |

|

|

Получен заем |

51 |

66.ВР |

|

Начислены проценты |

91.2 |

66.ВР |

|

Возвращены заем и проценты |

66.ВР |

51 |

|

Комиссия банка за услуги операций по кэш-пулингу |

91.2 |

55.4 |

Следует акцентировать внимание на том, что для более комплексного анализа бухгалтерской (финансовой) отчетности внешними пользователями в пояснениях к бухгалтерской (финансовой) отчетности организации эффективно раскрыть данные о внутригрупповой задолженности.

Раскрывая особенности операций по кэш-пулингу, следует остановиться на порядке их отражения в налоговом учете.

В налоговом учете заимодавца сумма выданного займа и сумма денежных средств, полученных в счет его погашения, не учитываются для целей налогообложения прибыли в составе расходов и доходов [1].

Указанные положения являются общими. Но следует принимать во внимание, что при предоставлении кэш-пулинга могут возникнуть налоговые риски, на которые необходимо обратить внимание:

1. Подобная сделка может являться контролируемой.

Поэтому первоначально следует проверить критерии, в соответствии с которыми лица признаются взаимозависимыми. Для признания взаимозависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц.

Далее следует проверить условия, при которых сделка может быть признана контролируемой.

Доходом для расчета суммового критерия выступает не сама сумма займа, а сумма процентов исходя из рыночной или фактической ставки, если она соответствует рыночной (Письмо Минфина России от 27.12.2016 № 03-12-11/1/78430).

Если сделка относится к контролируемой, то процентную ставку по договору займа нужно сравнить с интервалом предельных значений. Такой интервал рассчитывается по правилам п. п. 1.2, 1.3 ст. 269 НК РФ (п. 1.1 ст. 269 НК РФ):

2. Если в кэш-пулинге присутствует иностранный элемент, то необходима проверка соблюдения правила тонкой капитализации (пп. 1, 2, 3 или 9 п. 2 ст. 105.1 НК РФ).

При этом следует принимать во внимание судебную практику по данному вопросу. Так Верховный Суд РФ в Определении от 14.09.2020 № 309-ЭС20-7376 обращает внимание на приоритет фактических отношений между организациями группы и ориентирует налоговые органы и суды на более глубокую и обоснованную оценку внутригруппового финансирования. Суд отмечает, что норма п. 2 ст. 269 НК РФ [1] направлена на противодействие злоупотреблением правом, которое должно быть установлено из фактов хозяйственной деятельности. Совокупными доказательствами экономически оправданных расходов по контролируемой задолженности при наличии иностранного элемента в корпоративной структуре (рассматривалась ситуация, когда иностранная организация являлась основным участником российской организации, которая, в свою очередь, являлась основным участником российских организаций заемщика и заимодавца), например, являются следующие обстоятельства:

- иностранная организация не предоставляет займы российским организациям;

- иностранная организация не является получателем займов (процентов);

- заимодавец задекларировал внереализационный доход в виде процентов и уплатил налог на прибыль;

- деятельность заимодавца не является убыточной и внутригрупповой заем заключен не с целью перераспределить налоговую нагрузку между российскими организациями.

При этом возможна и обратная ситуация. Даже если признаки отсутствуют, суд может признать задолженность контролируемой, если установит, что конечной целью выплат по таким обязательствам являются выплаты организациям, указанным в ст. 269 НК РФ [1].

Заключение

Таким образом, проведенное исследование убедительно доказало, что для оптимизации расчетов в корпоративных структурах и независимости от внешних финансовых вливаний нужны новые банковские инструменты. Именно кэш-пулинг позволяет сократить расходы на банковское обслуживание, упрощает контроль за подразделениями и способствует повышению ликвидности экономического субъекта. Следует учитывать, что система кэш-пулинга может принести экономическому субъекту некоторые осложнения. Во избежание налоговых и валютных рисков экономические субъекты группы должны уделить должное внимание порядку учета фактов хозяйственной жизни по кэш-пулингу.