Отечественная и зарубежная экономика продолжает находиться в активной фазе трансформации и развиваться в новой стратегической парадигме. Основной стратегией развития современной экономики является цифровая трансформация экономики. Данный вектор развития стал объективной необходимостью в условиях изменения мирового уклада и потребностей общества. Сегодня конкурентные преимущества, в первую очередь, зависят от степени внедрения цифровых технологий во всех направлениях социально-экономического развития. Понимая необходимость и преимущества цифровой трансформации экономики, а также учитывая жесткий санкционный режим, правительством Российской Федерации приняты стратегические направления развития отечественной цифровой экономики. Данная тенденция подтверждается национальным проектом «Цифровая экономика Российской Федерации», который реализуется на базе одноименной государственной программы. Данный национальный проект утвержден протоколом заседания президиума Совета при Президенте Российской Федерации по стратегическому развитию и национальным проектам от 4 июня 2019 г. №7 [1].

На сегодняшний день финансовый сектор является наиболее активной отраслью, которая ведет инновационную деятельность, развивая и внедряя цифровые технологии. В свою очередь, внутри данного сектора большее количество финтехнологий в банковском секторе.

Основной целью работы является анализ инновационного развития финансового сектора в разрезе применения новых цифровых технологий, в условиях реализации национальной стратегии развития цифровой экономики.

В рамках исследования были применены следующие методы: функционального и статистического анализа, синтеза, дедукции и индукции, а также методы сравнительного анализа. Материалами исследования являются научные публикации современных ученых, занимающихся вопросами инновационного развития финансового сектора, вопросами стратегического развития цифровой трансформации экономики. А также аналитические материалы Ассоциации Финтех и Аналитического центра НАФИ.

В рамках национальной программы «Цифровая экономика Российской Федерации» была определена базовая ее цель, которая заключается в создании отечественных благоприятных условий, позволяющих развиваться институтам цифровой экономики. Учитывая базовую цель национальной программы «Цифровая экономика Российской Федерации», сформулировано основную задачу программы, а именно: создание подходов к организации бизнес-процессов, производства товаров и предоставления услуг, которые должны опираться на достижения цифровых технологий, учитывая глобальную цифровую экосистему.

Следовательно, в рамках реализации национальной стратегии построения цифровой экономики и развития инновационной деятельности, под финансовыми инновациями необходимо понимать разработку и внедрение нового финансового продукта, технологии или формирования новых финансовых институтов, направленных на повышение эффективности работы субъектов финансового рынка и обеспечивающих развитие цифровой экосистемы.

В современной экономической литературе выделяют три основные формы финансовых инноваций:

- новые финансовые продукты или продуктовые инновации;

- новые способы ведения бизнеса или процессные инновации (технологические инновации);

- новые организационные формы, коллаборации или институциональные инновации

Таблица 1

Основные направления финансовых инноваций в разрезе их классификационных форм [2]

|

Форма финансовых инноваций |

Направления финансовых инноваций |

|

Продуктовые (новые финансовые продукты) |

Криптовалюты; токены (в том числе NFT); цифровые валюты центральных банков; инновационные гибридные, структурированные финансовые продукты фондового, кредитного и валютного рынков, а также экосистем DeFi. |

|

Процессные или технологические (новые способы ведения бизнеса) |

Технологии распределенных реестров (блокчейн-технологии); BigData; облачные технологии; ICO; STO; P2P-кредитование; финансовые маркетплейсы; WealthTech-технологии; краудфандинг; автоматизация и роботизация финансовых бизнес-процессов (финансовый анализ, финансовое планирование, финансовый контроль с использованием искусственного интеллекта, нейротехнологий, digital labor, intelligent automation, process mining); smart-контракты; интернет вещей; технологии виртуальной и дополненной реальности и др. |

|

Институциональные (новые организационные формы, коллаборации) |

Финтех-экосистемы: зарубежные (Amazon, Alibaba, Google, Tencent и др.), российские (СБЕР, Яндекс, МТС и др.); экосистемы децентрализованных финансов (DeFi); метавселенные. |

В табл. 1 представлены основные направления финансовых инноваций в зависимости от формы финансовой инновации.

Инновационное развитие финансового сектора сопровождается внедрением цифровых технологий, что предполагает формирование цифровой инфраструктуры для субъектов финансового рынка. К элементам цифровой инфраструктуры российского финансового рынка можно отнести: удаленная идентификация, система быстрых платежей, цифровой профиль, финансовый маркетплейс, технологии Мастерчейн. Ниже рассмотрим сущность данных элементом.

Согласно определению Банка России, удаленная идентификация – это механизм, позволяющий физическим лицам получать финансовые услуги дистанционно в разных банках, подтвердив свою личность с помощью биометрических персональных данных (изображение лица и голос) [3].

Система быстрых платежей – это система, которая работает в режиме 24/7/365 и обеспечивает безналичные расчеты между розничными клиентами [4].

Цифровой профиль рассматривается как «совокупность сведений о гражданах и юридических лицах, содержащихся в информационных системах государственных органов и организаций, осуществляющих в соответствии с федеральными законами отдельные публичные полномочия, а также в единой системе идентификации и аутентификации» [5].

Финансовый маркетплейс – это сервис, который функционирует на базе Интернета, объединяя финансовые организации и потребителей финансовых услуг [6].

Мастерчейн – «сетевой инструмент», позволяющий использовать технологию блокчейн. С его помощью обеспечивается мгновенное подтверждение актуальности данных, необходимых для осуществления транзакционных операций [7].

Анализируя инновационные изменения в финансовом секторе можно выделить следующие тенденции:

- экосистемность;

- бесконтактность;

- моментальные платежи;

- все по подписке;

- продуктовый микротаргетинг;

- голосовые интерфейсы и персональные советники;

- преимущество инвестициям в место вкладов.

Следовательно современные финансовые технологии представляют собой интеграцию различных технологических инноваций, применяемых в финансовом секторе, которые повышают эффективность функционирования субъектов финансового рынка. Использование финансовых технологий должно вести к снижению затрат, а также к минимизации рисков, неся максимальный эффект для конечного потребителя.

Спрос на различные инновационные технологии отмечается во всех секторах народного хозяйства. Проведем сравнительную характеристику спроса цифровых технологий финансовым сектором в сравнении с другими отраслями экономики (табл. 2).

Таблица 2

Структура спроса на инструменты цифровой трансформации по отраслям национальной экономики, % [8]

|

Отрасль / Наименование цифровой технологии |

Сельское хозяйство |

Топливноэнергетический комплекс |

Промышленность |

Строительство |

Финансовый сектор |

Транспортные и логистические услуги |

Медицинские услуги |

|

Искусственный интеллект |

5,3 |

10,4 |

8,0 |

2,7 |

38,0 |

12,4 |

23,2 |

|

Квантовые технологии |

2,4 |

26,7 |

2,4 |

2,8 |

29,8 |

14,2 |

21,7 |

|

Новые производственные технологии |

13,0 |

25,5 |

14,5 |

22,5 |

11,0 |

8,4 |

5,0 |

|

Робототехника |

15,3 |

9,6 |

16,1 |

7,5 |

2,4 |

23,6 |

25,5 |

|

Системы распределенного реестра |

2,6 |

14,6 |

5,3 |

14,8 |

32,8 |

14,08 |

15,1 |

|

Технологии беспроводной связи |

1,7 |

37,5 |

10,8 |

5,8 |

14,2 |

22,5 |

7,5 |

|

VR (виртуальная) и AR (дополнительная) реальность |

4,2 |

19,3 |

4,2 |

31,6 |

1,3 |

6,3 |

33,1 |

Согласно данным табл. 2 видно, что такая цифровая инновационная технология как искусственный интеллект большим спросом пользуется в финансовом секторе (38%), а наименьшим – в строительной отрасли (2,7%). Квантовые технологии также пользуются популярностью в финансовом секторе (29,8%) и топливно-энергетическом комплексе (26,7%). Наименьший спрос данной технологии наблюдаем в сельском хозяйстве (2,4%), промышленности (2,4%), а также строительстве (2,8%). Новые производственные технологии больше применяются в топливно-энергетическом комплексе и строительстве. Их доля составляет 25,5% и 22,5% соответственно. А большая доля применения робототехники наблюдается в медицинской сфере (25,5%) и транспортно-логистической сфере (23,6%). Финансовый сектор занимает лидирующие позиции (32,8%), касаемо систем распределенного реестра. Технологии беспроводной связи в большей степени применяются в топливно-энергетическом комплексе (37,5%), а в сельском хозяйстве практически не используется (1,7%). Виртуальная и дополнительная реальность максимально применима в медицинской сфере (33,1%) и строительном секторе (31,6%). Таким образом, можно выделить топ-3 цифровые технологии, которые применяются преимущественно в финансовом секторе: искусственный интеллект, квантовые технологии и системы распределенного реестра. Также можно говорить, что данная тенденция будет сохраняться.

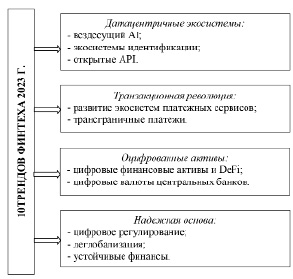

Согласно аналитическим материалам, подготовленным Ассоциацией Финтех в 2023 г., было сформировано 10 трендов финансовых технологий, которые задают вектор инновационного развития финансового сектора на ближайшую перспективу (рис. 1).

К таким технологиям относят:

1. Вездесущий AI (монетизация накопленных данных и расширение областей применения AI).

2. Экосистемы идентификации (сквозной ID и экосистемы идентификации в различных сервисах, включая биометрию и eKYC).

3. Открытые API (создание новых бизнес-моделей на основе обмена данными в парадигме «все-как-сервис» (ХaaS)).

4. Развитие экосистем платежных сервисов (новые формы платежных сервисов, включая встроенные платежи в приложениях сторонних игроков).

Рис. 1. 10 трендов финансовых технологий 2023 г. Составлено автором по данным [9]

5. Трансграничные платежи (организация надежной и безопасной инфраструктуры транс граничных платежей для ведения бизнеса международного масштаба).

6. Цифровые финансовые активы и DeFi (новый рынок финансовых инструментов, использующий преимущества блокчейна и смарт контрактов).

7. Цифровые валюты центральных банков (третья форма денег, повышающая безопасность, удобство и инновационность расчетов).

8. Цифровое регулирование (развитие цифровых решений RegTech, SupTech, LegalTech в целях снижения рисков и ускорения взаимодействия на финансовом рынке.

9. Деглобализация (трансформация глобальной экономической и финансовой модели в направление многополярности).

10. Устойчивые финансы (этичный метод принятия инвестиционных решений с фокусом на низко углеродную экономику) [9].

Анализируя ситуацию с развитием инновационных цифровых технологий в финансовом секторе, необходимо отметить, что большая часть этих технологий являются клиентоориентированными, то есть призваны улучшить качество предоставляемых услуг на финансовом рынке. Однако продвижение и развитие таких технологий зависит не только от государственных программ и механизмов финансирования, но и от уровня финансовой и цифровой грамотности граждан РФ. Поэтому очевидной необходимостью является формирование стратегии и механизмов ее реализации, направленных на повышение финансовой и цифровой грамотности граждан.

По информации Аналитического центра НАФИ [10], за период 2018-2022 гг. наблюдается незначительная положительная динамика индекса финансовой грамотности россиян (рис. 2). Так рост данного показателя в 2022 г. по сравнению с 2018 г. составил 5,5%.

В рамках реализации национальной стратегии Цифровой экономики с 2022 года начали рассчитывать и анализировать Индекс цифровой финансовой грамотности. Данный индекс является суммой трехчастных индексов: индекса «Цифровые финансовые знания», индекса «Цифровые финансовые навыки», индекса «Цифровые финансовые установки».

Следовательно, определяющими параметрами цифровой финансовой грамотности являются: понимание основных цифровых финансовых дефиниций; умение адекватно обращаться с финансовыми продуктами, применяя технологии Интернета; уровень знаний цифровых финансовых рисков.

По итогам 2022 года в России Индекс цифровой финансовой грамотности населения составил 5,63 балла (максимальное значение – 10 баллов). Это свидетельствует о среднем уровне финансовой грамотности в целом и цифровой финансовой грамотности в частности. Соответственно, есть объективная необходимость в повышении уровня финансовой грамотности граждан РФ.

Рис. 2. Динамика Индекса финансовой грамотности в 2018-2022 гг.

Мировые тенденции и геополитические вызовы сформировали объективные предпосылки новой парадигмы развития экономики России, которая должна опираться на формирование и внедрение стратегии инновационного развития на базе цифровых технологий. Финансовый сектор является одним из первых, где начали применятся цифровые технологии, тем самым внедряя инновационные финансовые технологии в систему функционирования финансового рынка. На сегодняшний день инновационное развитие финансового сектора осуществляется в рамках реализации национальной стратегической программы развития «Цифровая экономика». Достижение цели и задач данной программы позволяет обеспечить конкурентоспособность страны на мировой арене и укрепить национальный суверенитет. Открытыми проблемными вопросами, которые тормозят развитие финансовых технологий, являются: нехватка соответствующих квалифицированных специалистов, недостаточный уровень финансовой грамотности среди российских граждан, а также необходимость повышения кибербезопасности финансового рынка. Таким образом, исследование данных проблемных вопросов, поиск методов и инструментов их решения может быть предметом дальнейших научных исследований.