Введение

В бухгалтерской практике применяют такие категории, как текущие налоги (обязательства по уплате которых наступает в текущем периоде) и отложенные налоги (обязательства по уплате которых наступит в последующих периодах). Отложенные налоги регламентируются несколькими нормативными документами, ключевым из которых является МСФО (IAS) 12 «Налоги на прибыль» [1]. Базовые причины возникновения отложенных налогов связаны с различными подходами, применяемыми в бухгалтерском и налоговом учете, различия определяют разные оценки учета и применение разных методов амортизации. Текущая практика учета предусматривает необходимость раскрытия в финансовой отчетности обязательств по налогу на прибыль, кроме того, указываются отложенные налоговые обязательства и активы, которые в дальнейшем могут повлиять на величину налоговых отчислений. Большое количество авторов уделяло внимание вопросам налогообложения прибыли. Тем не менее, считаем, что особенности формирования и раскрытия информации о текущих и отложенных налогах в бухгалтерской финансовой отчетности, а также роль отложенных налогов в экономике и причины их возникновения изучены не в полной мере, что обусловливает актуальность исследования.

Цель исследования – выявить причины возникновения и роль отложенных налогов в экономике, проанализировать методические подходы к оценке и отражению величины текущих и отложенных налогов.

Материалы и методы исследования

Предметом исследования выступили механизмы формирования и раскрытия информации о текущих и отложенных налогах в бухгалтерской финансовой отчетности.

Теоретическую и методологическую основу исследования составили труды зарубежных и отечественных авторов по проблемам учета и отражения в отчетности текущих и отложенных налогов.

В ходе обработки, изучения и анализа накопленных материалов был использован комплекс общенаучных и специальных методов экономических исследований: анализ и синтез, абстрактно-логический, графический, сравнительный, метод детализациии, дедукция и индукция.

Результаты исследования и их обсуждение

Впервые термин «отложенные налоги» появился в бухгалтерском учете в США в рекомендательном «Мнении 11», для учета отложенных налогов способом отсрочки, то есть корректировки рассчитанного налога на определенную сумму, в зависимости от разницы учета [8]. А уже в 1979 г. был законодательно установлен тот порядок учета отложенных налогов, который показан в международном стандарте финансовой отчетности МСФО (IAS) 12 «Учет налогов на прибыль». Сейчас действует обновленный стандарт МСФО (IAS) 12 «Налог на прибыль», который учел все поправки к предыдущей версии стандарта. В России этот стандарт принят в работу с 2012 года, и утвержден Приказом Минфина РФ № 162н от 25 ноября 2011 г. [2], аналогом стало российское Положение по бухгалтерскому учету ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Отложенные налоги возникают по трем основным причинам [7]:

- как показатель финансовой отчетности (в отчете о финансовых результатах), когда идет формирование балансовой прибыли;

- когда происходит расхождение между налоговым и бухгалтерским учетом, в декларации по налогу на прибыль, во время формирования налогооблагаемой базы по этому налогу;

- при анализе финансовой отчетности (финансового положения) организации, для более полной картины реального положения компании, в разрезе всех обязательств.

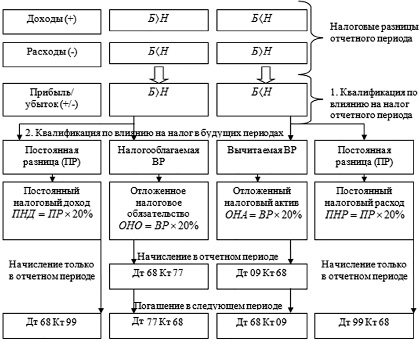

В научных кругах принято мнение, что балансовая прибыль должна принципиально отличаться от налоговой, так как в практике бухгалтерский учет не тождественен налоговому, хотя используются одни и те же источники информации. Согласно данной концепции, возникают либо постоянные, либо временные налоговые разницы (далее – ПР или ВР), которые приводят к постоянным или отложенным налоговым активам или обязательствам (далее – ПНА/ПНО или ОНА/ОНО).

Рассмотрим, в чем разница между природой возникновения ПР и ВР. ПР появляются, если какие-то доходы/расходы не принимают для целей налогового учета (частично или полностью), даже если в бухгалтерском учете они будут приняты (например, суммы выплат по договорам добровольного страхования сотрудников). Данные доходы/расходы раскрыты в статьях 251 и 270 Налогового кодекса РФ [1], хотя в практике организаций иногда возникают операции, которые невозможно отнести под этот перечень (например, расходы по созданию внутренних финансовых резервов компании). ПР увеличивают или уменьшают текущий налог на прибыль, соответственно, возникает либо ПНА (налог уменьшается), либо ПНО (налог увеличивается) [3].

ВР имеют другую природу возникновения: они одинаковы и для бухгалтерского, и для налогового учета, но по-разному распределены по времени, поэтому в определенный момент времени они аннулируются [9]. Если бухгалтерская прибыль больше налоговой, то образуются налогооблагаемые ВР, если наоборот, то вычитаемые. В свою очередь, налогооблагаемые разницы вызывают появление ОНО, а вычитаемые – появление ОНА. На рисунке 1 представлен алгоритм, отражающий ключевые моменты образования и учета ВР [4].

В представленной схеме буквой Б обозначены категории, касающиеся бухгалтерского учета, а буквой Н – категории, касающиеся налогового учета.

Как видно на схеме, на первом этапе алгоритма фиксируют величину налога на прибыль, которую формирует полученная разница. На втором этапе определяют, как налоговая разница влияет на налог будущего налогового периода, то есть будет признана либо ВР (налогооблагаемая или вычитаемая, если влияние возникает), либо ПР (если влияния нет).

Далее определяют, как разницы будут отражены на счетах бухгалтерского учета и в финансовой отчетности. ПР отражают на счете 99 «Прибыли/убытки», в виде постоянного дохода или постоянного расхода; в отчетности они показаны в отчете о финансовых результатах. ОНА и ОНО отражают на соответствующих счетах 09 и 77; в отчетности они показаны в бухгалтерском балансе, в качестве внеоборотных активов и долгосрочных обязательств. Расход/доход по налогу на прибыль в разрезе отложенного и текущего налога отражается в отчете о финансовых обязательствах по соответствующей статье [2]. В пояснениях к бухгалтерскому балансу и отчету о финансовых результатах раскрывают значение отложенного налога на прибыль, а также причины, которые обусловили изменение его величины. Приведем пример типовой корреспонденции счетов по отражению отложенных налогов, с использованием счетов 77 и 09 (таблица).

Рис. 1. Алгоритм образования и учета ВР

Типовая корреспонденция счетов при расчете налога на прибыль

|

Дебет |

Кредит |

Расшифровка операции |

|

09 |

68.4 |

Начисление суммы отложенных налоговых активов |

|

68.4 |

09 |

Уменьшение суммы отложенных налоговых активов |

|

68.4 |

51 |

Оплата налога на прибыль в бюджет |

|

68.4 |

77 |

Начисление суммы отложенных налоговых обязательств |

|

77 |

68.4 |

Уменьшение суммы отложенных налоговых обязательств |

|

99 |

68.4 |

Сумма условного расхода по налогу на прибыль |

|

68.4 |

99 |

Сумма условного дохода по налогу на прибыль |

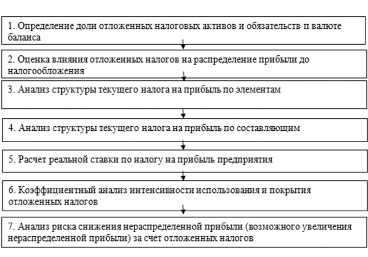

Рис. 2. Алгоритм проведения анализа ОНА/ОНО

После окончательного формирования ОНА или ОНО, проводят их анализ, для оценки влияния указанных разниц на текущий налог на прибыль. Алгоритм проведения анализа ОНА/ОНО представлен на рисунке 2.

На первом этапе необходимо выяснить, какую долю ОНА/ОНО занимают в валюте баланса. Для многих отечественных компаний доля ОНА/ОНО в валюте баланса незначительна, что связано со стремлением унифицировать и максимально сблизить бухгалтерский и налоговый учет. На втором этапе оценивают долю текущих и отложенных налогов в составе прибыли до налогообложения, что позволяет увидеть изменение доли прибыли, оставшейся в организации после уплаты всех налогов. Далее анализируют структуру текущего налога на прибыль по элементам и составляющим (условный расход по налогу на прибыль, изменение ОНА/ОНО, ПНА/ПНО). Для целей формирования текущего налога на прибыль более значимой является роль ОНА, чем ОНО. На практике чаще возникает ситуация, когда возрастание влияния ПНО/ПНА происходит к концу анализируемого периода. На пятом этапе рассчитывают реальную ставку налогообложения по налогу на прибыль предприятия. Налоговым кодексом РФ установлена налоговая ставка 20% по налогу на прибыль, однако простой арифметический расчет суммы налога путем умножения налоговой базы на 20% может не учитывать корректировки и искажать прогнозируемый результат. На практике обычно значение реальной ставки немного превышает значение установленной ставки по налогу на прибыль, но может снизиться к концу анализируемого периода до базовой ставки 20%.

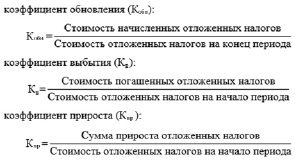

На шестом этапе рассчитывают ряд коэффициентов, которые отражают прирост ОНА/ОНО, интенсивность их оборота, покрытие и обновление. Интенсивность оборота ОНА/ОНО говорит об увеличен6ии или уменьшении экономических выгод в виде возможной экономии по налогу на прибыль. Коэффициент покрытия позволяет отследить, насколько такая экономия покрывает будущие оттоки ресурсов в виде возможного увеличения обязательств по налогу на прибыль. Если этот коэффициент больше либо равен единице, и имеет положительную динамику, то это приведет в дальнейшем к притоку экономических ресурсов предприятия. Коэффициент обновления характеризует долю новых ОНА/ОНО в общей их стоимости на конец налогового периода. Данные коэффициенты рассчитывают по формулам:

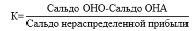

На последнем этапе рассчитывают коэффициент риска снижения нераспределенной прибыли (или возможного увеличения ее) за счет отложенных налогов, который показывает долю нераспределенной прибыли организации, уменьшенной в будущем за счет погашения ОНО. Если сальдо ОНА значительно превышает сальдо ОНО, то это приводит к притоку экономических ресурсов за счет увеличения обязательств по налогу на прибыль, тогда не имеет смысла рассчитывать данный коэффициент. Если наблюдается, наоборот, превышение сальдо ОНО над сальдо ОНА, то происходит отток экономических ресурсов за счет увеличения обязательств по налогу на прибыль, и рекомендуют рассчитать данный коэффициент по формуле:

Заключение

Подводя итоги, отметим, что отложенные налоги имеют определенное влияние на величину чистой прибыли организации. В свою очередь, оценка отложенных налогов должна носить не формальный характер, а отражать реальные последствия корректировки текущего налога на прибыль. Для этого необходимо проводить подробный анализ отложенных налогов поэтапно, начиная с общей оценки показателей финансового состояния организации, и заканчивая показателями прироста отложенных налогов и риска снижения прибыли. Такой анализ должен проводиться с учетом оценки влияния отдельных групп хозяйственных операций на величину бухгалтерской прибыли, принимая во внимание различия расчета текущего налога на прибыль в бухгалтерском и налоговом учете (из-за разницы в начислении амортизации для целей бухгалтерского учёта и определения налога на прибыль; оценочных обязательств в виде резерва на оплату отпусков, которые в бухгалтерском учете фигурируют, а в налоговом учете резерва нет). Результаты анализа помогут выявить резервы увеличения нераспределенной прибыли за счет возможного погашения отложенных налогов в будущих отчетных периодах.