Введение

Актуальность темы структурных преобразований на российском фармрынке в аптечном сегменте связана с необходимостью изучения динамики развития фармацевтического рынка, изменения конъюнктурных параметров развития и изучения уровня доступности лекарственных средств. Лекарственное обеспечение является одной из важнейших сфер деятельности государства в рамках обеспечения функционирования социально значимых рынков [1, 2]. Процессы структурных преобразований, на российском фармрынке в аптечном сегменте, являются результатами изменения уровня рыночной концентрации его субъектов, что в свою очередь, обусловлено изменениями конъюнктуры внутреннего рынка в результате макроэкономической нестабильности [3, 4]. Необходимо отметить, что «от развития фармрынка зависит не только обеспеченность населения России необходимыми лекарственными средствами, а значит, здоровье нации, но и возможность нашей страны самостоятельно справляться с последствиями любых эпидемий, массовых заболеваний» [5]. Именно по причине социальной значимости фармрынка, структурные преобразования на российском фармрынке в аптечном сегменте являются актуальными для исследования, так как влияют на доступность лекарств для потребителей. Для стабильного лекарственного обеспечения населения необходимым условием является государственное регулирование фармацевтической отрасли «перспективы развития которой связаны с реализацией государственных программ развития. Однако на этом пути серьезную проблему представляет неблагоприятная денежно-кредитная составляющая макроэкономической политики, создающая угрозы реализации госпрограмм, а также тормозящая внутренний частный инвестиционный процесс. Поэтому перспективы развития отрасли в значительной мере будут определяться изменением макроэкономической политики государства» [6]. Как отмечалось ранее, в исследованиях одного из авторов данной статьи, на российском фармрынке «аптечный сегмент в последнее время демонстрирует устойчивую тенденцию к росту, которая выражается в увеличении количества аптек в сетевых структурах с одновременным увеличением доли аптечных сетей на фармрынке по сравнению с единичными аптечными учреждениями» [7]. По мнению экспертов, государственная политика в сфере лекарственного обращения на современном этапе развития должна быть обязательно сопряжена с элементами цифровизации в здравоохранении [8].

Цель исследования – провести оценку структурных преобразований российского фармацевтического рынка в аптечном сегменте.

Материал и методы исследования

В процессе структурных преобразований российского фармацевтического рынка в аптечном сегменте использовались данные аналитических отчетов маркетинговое агентство «DSM Group» и аудиторско-консалтинговая группа «Деловой профиль», о развитии аптечного сегмента российского фармрынка в период 2016–2023 годов [9, 10]. В рамках исследования представлена количества аптечных учреждений в аптечном сегменте российского фармрынка в период 2016–2023 годов, а также структура аптечных учреждений на российском фармрынке в 2023 году – с детализацией по составу и представительству. По данным о ТОP-20 аптечных сетей на российском фармрынке по итогам 9 месяцев 2023 года составлены рейтинги аптечных сетей. Представлена структура сегмента аптечных сетей и маркетинговых ассоциаций аптечного сегмента российского фармрынка по итогам 9 месяцев 2023 года. Исследование проводилось с учетом результатов, которые представлены в трудах ученых по фармацевтическому маркетингу, положения и выводы, посвященных вопросам изучения структуры и конъюнктуры российского фармрынка, а также процессам структурных преобразований в аптечном сегменте [11–13]. В основе проведенной оценки структурных преобразований использовался системный подход и другие общенаучных методы исследования.

Результаты исследования и их обсуждение

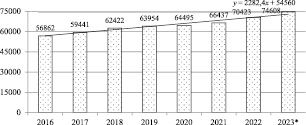

В результате изучения конъюнктуры российского фармрынка было выявлено, что в 2016 году количество аптечных учреждений в аптечном сегменте российского фармрынка составляло 56862, в 2017 году – 59441, в 2018 году – 62422, в 2019 году – 63954, в 2020 году – 64495, в 2021 – 66437, в 2022 году – 70423 и в 2023 году – 74608. На рис. 1 представлена динамика количества аптечных учреждений в период 2016–2023 годов.

При построении линии тренда на рис. 1 была выбрана линейная зависимость, так как величина достоверности аппроксимации является максимальной. Увеличение количества аптечных учреждений в аптечном сегменте российского фармрынка в период 2016–2023 годов соответствует тренду, который может быть описан функцией y = 2282,4x + 54560. Увеличение количества аптечных учреждений в аптечном сегменте российского фармрынка связано с усилением конкуренции на растущем рынке.

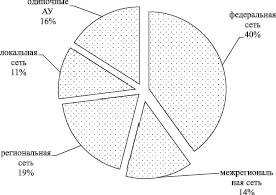

На рис. 2 представлена структура аптечных учреждений по составу на российском фармрынке в 2023 году.

Рис. 1. Динамика количества аптечных учреждений в аптечном сегменте российского фармрынка в период 2016–2023 годов

Рис. 2. Структура аптечных учреждений на российском фармрынке в 2023 году

По структуре, приведенной на рис. 2 видно, что в результате формирования и развития аптечного сегмента российского фармрынка, все аптечные учреждения можно охарактеризовать по составу и представительству в регионах страны. По указанным критериям аптечный сегмент российского фармрынка принято дифференцировать на аптечные учреждения федеральной сети, на аптечные учреждения межрегиональной сети, на аптечные учреждения региональной сети, на аптечные учреждения локальной сети, и на одиночные аптечные учреждения. В настоящий момент на российском фармрынке аптечные учреждения федеральной сети занимают 40 %, аптечные учреждения межрегиональной сети – 14 %, аптечные учреждения региональной сети – 19 %, аптечные учреждения локальной сети – 11 %, и одиночные аптечные учреждения – 16 %.

В аптечном сегменте российского фармрынка, помимо аптечных сетей, существуют и маркетинговые ассоциации, которые также имеют широкую сеть аптечных учреждений, которые, как правило, выделяют в отдельную группу для изучения (табл. 2).

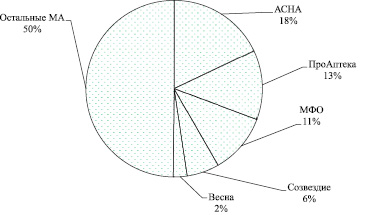

На рис. 3 изображена структура сегмента маркетинговых ассоциаций аптечного сегмента российского фармрынка по итогам 9 месяцев 2023 года (на основании данных табл. 2).

В результате изучения процессов формирования и развития аптечного сегмента было выявлено, что аптечные сети, являющиеся лидерами рейтингов по объемам продаж и доле рынка в стоимостном выражении, не всегда выигрывают в конкуренции по эффективности функционирования и осуществления хозяйственной деятельности. Например, было установлено, что среди лидеров по среднему чеку в 2023 году стала аптечная сеть «Омнифарм», которая по выручке и занимаемой доле рынка не попала даже в ТОР-20 аптечных сетей российского фармрынка, а аптечная сеть «Ригла» по среднему чеку занимает скромное 7 место [14]. Результаты ранжирования ТОP-15 аптечных сетей на российском фармрынке по среднему значению чека в 2023 году представлены в табл. 3.

Таблица 1

ТОP-20 аптечных сетей российского фармрынка по итогам 9 месяцев 2023 года

|

№ п/п |

Название АС |

Миллион рублей |

Доля рынка, % |

Количество АУ |

|

1 |

Аптечная сеть «Ригла» |

108 800 |

8,6 |

4 013 |

|

2 |

Аптечная сеть «Апрель» |

88 000 |

7,0 |

7 000 |

|

3 |

Аптечная сеть «Планета здоровья» |

78 300 |

6,2 |

2 350 |

|

4 |

Аптечная сеть «Эркафарм + Мелодия здоровья» |

67 900 |

5,4 |

2 214 |

|

5 |

Аптечная сеть «Имплозия» |

66 200 |

5,2 |

5 144 |

|

6 |

Аптечная сеть «Нео-Фарм» |

53 500 |

4,2 |

1 208 |

|

7 |

Аптечная сеть «ИРИС» |

51 700 |

4,1 |

2 735 |

|

8 |

Аптечная сеть «36,6» |

51 300 |

4,1 |

1 932 |

|

9 |

Аптечная сеть «Вита» |

45 500 |

3,6 |

2 481 |

|

10 |

Аптечная сеть «Фармленд» |

44 000 |

3,5 |

2 032 |

|

11 |

Аптечная сеть «Е-аптека» |

21 600 |

1,7 |

257 |

|

12 |

Аптечная сеть «Максавит» |

17 700 |

1,4 |

941 |

|

13 |

Аптечная сеть «Фармаимпекс» |

16 300 |

1,3 |

763 |

|

14 |

Аптечная сеть «Здоров.ру» |

15 600 |

1,2 |

97 |

|

15 |

Аптечная сеть «Социальная аптека» |

13 200 |

1,0 |

650 |

|

16 |

Аптечная сеть «Губернские аптеки» |

12 400 |

1,0 |

422 |

|

17 |

Аптечная сеть «Алоэ» |

12 100 |

1,0 |

563 |

|

18 |

Аптечная сеть «Магнит» |

11 900 |

0,9 |

891 |

|

19 |

Аптечная сеть «Аптека Невис» |

11 500 |

0,9 |

656 |

|

20 |

Аптечная сеть «Монастырев.рф» |

9300 |

0,7 |

264 |

Таблица 2

Рейтинг маркетинговых ассоциаций по итогам 9 месяцев 2023 года

|

№ п/п |

Название маркетинговой ассоциации |

Средний чек руб. |

Доля рынка 2023, % |

Δ в 2023, % |

Количество аптечных точек 2023 |

|

1 |

АСНА |

595 |

17,97 |

1,16 |

17 613 |

|

2 |

ПроАптека |

506 |

12,74 |

19,50 |

10 576 |

|

3 |

МФО |

502 |

11,06 |

26,60 |

9381 |

|

4 |

Созвездие |

528 |

5,91 |

21,20 |

7481 |

|

5 |

Весна |

544 |

2,54 |

63,60 |

3673 |

Рис. 3. Структура сегмента маркетинговых ассоциаций аптечного сегмента российского фармрынка по итогам 9 месяцев 2023 года

Таблица 3

ТОP-15 аптечных сетей по среднему чеку по итогам 9 месяцев 2023 года

|

№ п/п |

Название АС |

Стоимость среднего чека АС, руб. |

Количество чеков АС |

|

1 |

Аптечная сеть «Омнифарм» |

3958 |

5532 |

|

2 |

Аптечная сеть «Губернские аптеки» |

1132 |

17 751 |

|

3 |

Аптечная сеть «Монастырев.рф» |

1003 |

25 146 |

|

4 |

Аптечная сеть «Ваша № 1» |

926 |

47 382 |

|

5 |

Аптечная сеть «Нео-фарм» |

870 |

35 750 |

|

6 |

Аптечная сеть «36,6» |

825 |

21 226 |

|

7 |

Аптечная сеть «Ригла» |

761 |

24 345 |

|

8 |

Аптечная сеть «Максавит» |

701 |

18 689 |

|

9 |

Аптечная сеть «Фармленд» |

683 |

21 456 |

|

10 |

Аптечная сеть «Алоэ» |

680 |

22 747 |

|

11 |

Аптечная сеть «Гармония» |

651 |

21 749 |

|

12 |

Аптечная сеть «Волгофарм» |

646 |

25 286 |

|

13 |

Аптечная сеть «Апрель» |

620 |

13 990 |

|

14 |

Аптечная сеть «Липецкфармация» |

593 |

15 077 |

|

15 |

Аптечная сеть «Северо-Запад» |

567 |

12 386 |

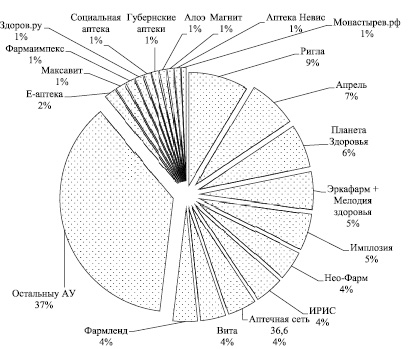

Для лучшей визуализации представим данные табл. 1 по ТОP-20 аптечным сетям по итогам 9 месяцев 2023 года в виде круговой диаграммы с распределением долей (рис. 4). Необходимо отметить высокий уровень конкуренции фармацевтических компаний в аптечном сегменте российского фармрынка.

Рис. 4. Структура сегмента ТОP-20 аптечных сетей за 9 месяцев 2023 года, %

В соответствии с данными представленными в табл. 1 проранжируем ТОP-20 аптечных сетей на российском фармрынке по выручке на 1 аптечное учреждение по итогам 9 месяцев 2023 года (табл. 4).

По данным представленным в табл. 4 можно сделать вывод о том, что лидерами аптечного сегмента, с точки зрения эффективности функционирования на 1 аптечное учреждение стали фармацевтические компании «Здоров.ру» и «Е-аптека» (которая является сервисом дистанционного заказа). При этом необходимо отметить, что компания Е-аптека» (которая является дочерней структурой экосистемы «Сбер») появилась на российском фармрынке в 2020 году – как раз в период пандемии коронавирусной инфекции, когда услуги этих компаний стали пользоваться высоким спросом. При этом сегмент сервиса дистанционного заказа на фармацевтическом рынке уже по итогам 9 месяцев 2023 года достиг 6 % от всей емкости аптечного сегмента российского фармрынка. В ближайшие 3–5 лет, судя по тенденции развития, сервисы дистанционного заказа будут занимать более значимое место на фармрынке. Более того, для выбора точек реализации сервисы дистанционного заказа уже используют искусственный интеллект, поэтому оптимизация размещения аптечной сети является перспективным направлением, которое уже разрабатывается в трудах некоторых исследователей фармрынка [15, 16].

В соответствии с данными представленными в табл. 1 проранжируем ТОP-20 аптечных сетей на российском фармрынке по количеству аптечных учреждений по итогам 9 месяцев 2023 года (табл. 5).

Таблица 4

ТОP-20 аптечных сетей по выручке на 1 АУ по итогам 9 месяцев 2023 года

|

№ п/п |

Название АС |

Миллион рублей |

Количество АУ |

Выручка на 1 АУ |

|

1 |

Аптечная сеть «Здоров.ру» |

15 600 |

97 |

160 824 742,27 |

|

2 |

Аптечная сеть «Е-аптека» |

21 600 |

257 |

84 046 692,61 |

|

3 |

Аптечная сеть «Нео-Фарм» |

53 500 |

1208 |

44 288 079,47 |

|

4 |

Аптечная сеть «Монастырев.рф» |

9300 |

264 |

35 227 272,73 |

|

5 |

Аптечная сеть «Планета Здоровья» |

78 300 |

2350 |

33 319 148,94 |

|

6 |

Аптечная сеть «Эркафарм + Мелодия здоровья» |

67 900 |

2214 |

30 668 473,35 |

|

7 |

Аптечная сеть «Губернские аптеки» |

12 400 |

422 |

29 383 886,26 |

|

8 |

Аптечная сеть «Ригла» |

108 800 |

4013 |

27 111 886,37 |

|

9 |

Аптечная сеть «36,6» |

51 300 |

1932 |

26 552 795,03 |

|

10 |

Аптечная сеть «Фармленд» |

44 000 |

2032 |

21 653 543,31 |

|

11 |

Аптечная сеть «Алоэ» |

12 100 |

563 |

21 492 007,10 |

|

12 |

Аптечная сеть «Фармаимпекс» |

16 300 |

763 |

21 363 040,63 |

|

13 |

Аптечная сеть «Социальная аптека» |

13 200 |

650 |

20 307 692,31 |

|

14 |

Аптечная сеть «ИРИС» |

51 700 |

2735 |

18 903 107,86 |

|

15 |

Аптечная сеть «Максавит» |

17 700 |

941 |

18 809 776,83 |

|

16 |

Аптечная сеть «Вита» |

45 500 |

2481 |

18 339 379,28 |

|

17 |

Аптечная сеть «Аптека Невис» |

11 500 |

656 |

17 530 487,80 |

|

18 |

Аптечная сеть «Магнит» |

11 900 |

891 |

13 355 780,02 |

|

19 |

Аптечная сеть «Имплозия» |

66 200 |

5144 |

12 869 362,36 |

|

20 |

Аптечная сеть «Апрель» |

88 000 |

7000 |

12 571 428,57 |

Таблица 5

ТОP-20 аптечных сетей по количеству АУ по итогам 9 месяцев 2023 года

|

№ п/п |

Название АС |

Миллион рублей |

Количество АУ |

Выручка на 1 АУ |

|

1 |

Аптечная сеть «Апрель» |

88 000 |

7000 |

12 571 428,57 |

|

2 |

Аптечная сеть «Имплозия» |

66 200 |

5144 |

12 869 362,36 |

|

3 |

Аптечная сеть «Ригла» |

108 800 |

4013 |

27 111 886,37 |

|

4 |

Аптечная сеть «ИРИС» |

51 700 |

2735 |

18 903 107,86 |

|

5 |

Аптечная сеть «Вита» |

45 500 |

2481 |

18 339 379,28 |

|

6 |

Аптечная сеть «Планета Здоровья» |

78 300 |

2350 |

33 319 148,94 |

|

7 |

Аптечная сеть «Эркафарм + Мелодия здоровья» |

67 900 |

2214 |

30 668 473,35 |

|

8 |

Аптечная сеть «Фармленд» |

44 000 |

2032 |

21 653 543,31 |

|

9 |

Аптечная сеть «36,6» |

51 300 |

1932 |

26 552 795,03 |

|

10 |

Аптечная сеть «Нео-Фарм» |

53 500 |

1208 |

44 288 079,47 |

|

11 |

Аптечная сеть «Максавит» |

17 700 |

941 |

18 809 776,83 |

|

12 |

Аптечная сеть «Магнит» |

11 900 |

891 |

13 355 780,02 |

|

13 |

Аптечная сеть «Фармаимпекс» |

16 300 |

763 |

21 363 040,63 |

|

14 |

Аптечная сеть «Аптека Невис» |

11 500 |

656 |

17 530 487,80 |

|

15 |

Аптечная сеть «Социальная аптека» |

13 200 |

650 |

20 307 692,31 |

|

16 |

Аптечная сеть «Алоэ» |

12 100 |

563 |

21 492 007,10 |

|

17 |

Аптечная сеть «Губернские аптеки» |

12 400 |

422 |

29 383 886,26 |

|

18 |

Аптечная сеть «Монастырев.рф» |

9300 |

264 |

35 227 272,73 |

|

19 |

Аптечная сеть «Е-аптека» |

21 600 |

257 |

84 046 692,61 |

|

20 |

Аптечная сеть «Здоров.ру» |

15 600 |

97 |

160 824 742,27 |

По данным представленным в табл. 5 можно сделать вывод о том, что зависимость между количеством аптечных учреждений в аптечной сети и выручкой на 1 аптечное учреждение существует. Однако, эта зависимость проявляется в разных пропорциях. Но при этом, необходимо отметить, что все фармацевтические компании, входящие в ТОР-10 аптечного сегмента российского рынка, находятся там одновременно и по количеству аптечных учреждений в аптечной сети и по выручке на 1 аптечное учреждение.

Заключение

В результате проведенного исследования сделан вывод, что сфера реализации лекарственных средств, в настоящий момент, является самым динамично развивающимся направлением в развитии российского фармрынка. Активность субъектов рынка в аптечном сегменте подтверждается увеличением численности аптечных учреждений на протяжении 2016–2023 годов. Кроме того, помимо увеличения численности аптечных учреждений, на российском фармрынке прослеживается тенденция к усилению рыночной концентрации аптечных сетей, которые ежегодно увеличивают показатели свой рыночной власти, что подтверждается увеличением доли рынка крупнейших аптечных сетей, таких как «Ригла», «Апрель», «Планета Здоровья», «Эркафарм+Мелодия здоровья» и «Имплозия». Структурные преобразования, происходящие в аптечном сегменте российского фармрынка, свидетельствуют об усилении олигопольных тенденций, а также о наличии существующего потенциала к дальнейшему увеличению роли аптечных сетей. Также необходимо отметить, что на современном этапе развития российского фармрынка аптечные учреждения уже начали создавать маркетинговые альянсы и маркетинговые ассоциации с дистрибьюторскими компаниями, тем самым, осуществляя первые шаги к частичной вертикальной интеграции на рынке.