Введение

В течении 2022 г. в Российской Федерации рынок производных финансовых инструментов, используемых для хеджирования, претерпел значительные изменения, санкционные ограничения привели к сокращению объемов операций и даже к полному прекращению некоторых видов сделок. Указанные факторы требуют от Банка России и участников финансового рынка поиска новых подходов к оценке, управлению и контролю за банковскими рисками, помимо этого, необходимо обновление инфраструктуры срочного рынка, законодательные изменения в части пруденциального регулирования, изменение процентной политики коммерческих банков и ряд других мер, способствующих снижению валютного и процентного риска российских коммерческих банков.

Цель исследования: выявление особенностей управления валютными и процентными рисками в российских коммерческих банках в условиях санкционных ограничений вследствие усиления геополитической конкуренции государств в мировой экономике.

Материал и методы исследования

В качестве основных методов исследования в работе использованы аналитический метод, синтетический метод, гипотетико-дедуктивный метод, системный анализ. Теоретической основой исследования служат труды российских и зарубежных ученых, направленные на изучение теоретических и прикладных проблем оценки и управления рыночными рисками, в том числе, в коммерческих банках: С.В. Губарькова [1, 2], П.Д. Дзауровой [3], М.А. Дмитриевой [4], А.А. Казимагомедова, А.А. Абдулсаламовой [5], О.И. Лаврушина, Н.И. Валенцевой [6], И.В. Ларионовой, Н.И. Валенцевой, Г.С. Пановой, Р.Г. Ольховой [7], Е.Д. Мешковой [8], A. Saunders, M.M. Cornett [9], K. Schweser [10] и др.

Результаты исследования и их обсуждение

Управление валютными и процентными рисками включает в себя их выделение, оценку и хеджирование. Термин «хеджирование» происходит от английского «to hedge», что означает «ограничивать», «ограждать». Чаще всего, термин «хеджирование» используется в случае, когда риск закрывается инструментами срочного рынка, а в общем определении под «хеджированием» понимают любые способы снижения риска. В международном стандарте финансовой отчетности (МСФО) 9 «Финансовые инструменты» под хеджированием понимается «деятельность по управлению рисками, предусматривающая использование финансовых инструментов для управления позициями по определенным рискам, которые могли бы повлиять на прибыль или убыток» [11]. Согласно МСФО, основополагающим в хеджировании является применение финансовых инструментов в целях корректировки позиции, однако, речь не идет о том, что это обязательно должны быть инструменты срочного рынка. Цель хеджирования направлена на управление валютными и процентными рисками и состоит в минимизации неопределенности будущих потоков кредитной организации.

Если речь идет непосредственно о хеджировании валютных и процентных рисков, то задача коммерческого банка состоит в снижении будущей неопределенности путем выравнивая позиции по активам и пассивам. Причем выравнивание не означает закрытие позиции «в ноль» – это может быть фиксация положительных потоков или даже отрицательных, но в пределах ожидаемых значений с учетом риск-аппетита. При хеджировании валютных рисков чаще всего позиция действительно стремиться к нулю, но банк также может рассчитывать на получение спекулятивного дохода от роста или снижения номинала валюты, намеренно не закрывая позицию полностью. При хеджировании процентных рисков фиксируется процентный доход или расход, если речь идет об отдельном инструменте, или процентная маржа, в случае хеджирования риска банковского портфеля. В то же время кредитная организация может намеренно не фиксировать потоки полностью, в случае если предпосылки на рынке свидетельствуют о движении ставок, выгодном для банка.

Для того, чтобы выявить особенности управления валютными и процентными рисками в коммерческих банках необходимо сконцентрировать внимание на проблемах хеджирования валютных и процентных рисков коммерческими банками, поскольку с помощью грамотного использования хеджирования можно управлять величиной валютных и процентных рисков. Для начала разберем основные способы хеджирования, разделив их на две группы – инструменты срочного рынка и инструменты, воздействующие на банковские продукты.

К инструментам срочного рынка относят: процентный своп, валютно-процентный своп, валютный своп, валютный форвард, процентный форвард, процентный опцион. Инструменты, воздействующие на банковские продукты, включают: соотнесение, плавающие ставки, выравнивание срочности активов/пассивов, встроенные опционы, снижение объема операций подверженных риску (девалютизация баланса).

Для быстрого закрытия возникающих рисков участниками используются срочные финансовые инструменты, с помощью которых можно зафиксировать курс или процентную ставку, сделав таким образов предсказуемыми будущие денежные потоки. Инструменты срочного рынка или производные финансовые инструменты определяются в МСФО 9 «Финансовые инструменты», как инструменты или договора, обладающие тремя характеристиками [11]:

- расчеты по инструменту будут осуществлены в некоторую дату в будущем;

- для приобретения инструмента не требуется чистая инвестиция в полном объеме;

- стоимость меняется в результате изменения базового инструмента (процентной ставки, стоимости ценной бумаги или товара, валютного курса, индексов и других).

Иными словами, производный финансовый инструмент всегда зависит от какого-либо базиса, расчеты по нему всегда происходят в будущем, которое характеризуется неопределенностью, а спрос на инструмент в настоящем формируется ожиданиями инвесторов. Данные контракты бывают стандартизированными (торгуются на бирже) и внебиржевыми, по которым участники сделки самостоятельно договариваются о всех условиях.

Для хеджирования процентных и валютных рисков в основном используются такие инструменты, как своп-контракты, форварды и процентные опционы. Банки для хеджирования используют валютные свопы (активом выступает валюта), процентные свопы (в качестве актива выступает процентная ставка) и валютно-процентные свопы (активом выступает валюта и процентная ставка вместе).

Для управления валютными рисками российские банки, получая на счета валюту от клиентов-экспортеров, размещают ее через валютные свопы, а обмен совершается главным образом с нерезидентами, либо с небольшими кредитными организациями, нуждающимися в валюте. В начале 2022 г. с ростом неопределенности на валютном рынке РФ нерезиденты начали сокращать объемы валютных свопов, в марте 2022 г. большая часть системно-значимых российских банков попали под санкции, появились риски «заморозки» валютных счетов, в результате чего среднемесячный объем сделок «валютный своп по парам евро и доллар к рублю» с июля 2021 г. по июль 2022 г. снизился с 100 до 18 млрд долл. США [12].

Системно-значимые банки РФ являются основными плательщиками фиксированной ставки по процентным свопам, получая в обмен проценты по плавающему курсу, фиксируя таким образом стоимость ресурсов. Уход нерезидентов с российского рынка срочных инструментов привел к сокращению объемов не только валютных, но процентных и валютно-процентных свопов. Вследствие этого, российские кредитные организации практически лишились возможности перераспределять процентный риск на иностранных участников рынка. С марта 2022 г. происходило массовое закрытие сделок досрочно, в результате этого с января 2022 г. по июль 2022 г. объем открытых позиций на рынке процентных свопов РФ снизился с 11 до 4,5 млрд руб.

Форвардные сделки предполагают покупку или продажу базового актива в будущем по заранее определенной цене. Если речь идет о валютном форварде – это приобретение или продажа валюты по заранее определенному курсу, при сделке процентного форварда одна сторона должна уплатить другой стороне сделки разницу между фиксированной и рыночной процентной ставкой от установленной денежной суммы. Тут также, как и на рынке свопов, наблюдается значительное снижение объемов сделок в связи с уходом с финансового рынка РФ нерезидентов – объемы открытых позиций по валютным форвардам «доллар и евро к рублю» сократились к июлю 2022 г. по сравнению с началом года в три раза [12].

Процентные форвард-контракты совсем перестали заключаться в России начиная с марта 2022 г., ранее заключенные сделки досрочно прекращались, в результате объем открытых позиций с начала 2022 г. снизился с 680 до 10 млрд руб.

Рынок процентных опционов в РФ ощутил меньшие негативные последствия, чем другие сегменты срочного рынка, поскольку процентные опционы в основном заключаются между банками и нефинансовыми организациями-резидентами, досрочного прекращения практически не было, однако новые сделки также стали единичными.

Таким образом, в 2022 г. по всем сегментам российского срочного рынка, сделки на которых позволяли банкам перераспределить валютные и финансовые риски, было зафиксировано существенное падение объемов, связанное, в первую очередь, с уходом нерезидентов. Кроме того, осложнилось заключение срочных внебиржевых сделок, произошло прекращение работы информационных и торговых систем в России (Bloomberg Finance, Reuters/Refinitiv). В результате российские банки столкнулись с проблемой изоляции от развитых финансовых рынков, обладающих высокой ликвидностью и вариабельностью, кредитные организации остались с открытыми нехеджированными позициями, что, соответственно, привело к росту валютных и процентных рисков.

Указанные проблемы требуют поиска новых способов управления рыночными рисками, а также выхода на новые рынки «дружественных» России стран. При этом очевидно, что для развития срочного рынка в РФ в новых валютах с так называемыми «дружественными» странами, прежде всего, требуется становление рынка «спот»: на рынке сначала начнут появляться простые инструменты и лишь затем более сложные. По мнению Банка России первым таким рынком может стать китайский финансовый рынок и развитие расчетов в юанях, соответственно.

Кроме инструментов прямого хеджирования с помощью срочного рынка, банки используют иные способы управления рисками, направленные непосредственно на банковские продукты.

Наиболее простым и понятным способом хеджирования валютного и процентного риска является соотнесение. По сути, данный способ аналогичен срочным сделкам, только позиция закрывается не производным финансовым инструментом, а банковским продуктом. При использовании данного метода выбирается один и тот же тип процентный ставки/валюты для актива и для пассива. Этот метод хеджирования сложно применить для банковского баланса в целом, которому не свойственно прямое фондирование активов пассивами, а также характерно большое количество разнообразных продуктов с различными сроками.

Данный способ будет работать только при условии соотнесения продуктов не только по ставкам и валютам, но и по срокам. Соотнесение, как способ хеджирования, может применяться по крупным банковским сделкам, например, если банком привлечен облигационный заём, привязанный к ключевой ставке, то эти средства должны быть размещены также по плавающей ставке, привязанной к тому же индикатору. Что касается валюты, то аналогично – если банком привлечен валютный депозит в размере 100 долл. США, то данная сумма должна быть выдана в виде кредита в той же сумме 100 долл. США на соответствующий срок. Мы видим, что в данном случае кредитная организация не использует инструменты срочного рынка, а закрывает позицию исключительно банковскими продуктами.

Второй способ воздействия на банковские продукты относится только к управлению процентным риском – он заключается в использовании плавающих ставок по активам и обязательствам. Так как большинству российских банков присущ разрыв между активами и пассивами – долгосрочные кредиты главным образом фондируются короткими деньгами (средствами на расчетных счетах, короткими депозитами юридических лиц и среднесрочными вкладами физических лиц), то банки чаще находятся в длинной позиции (активы превышают пассивы). Поэтому даже если все ставки будут фиксированными, то рост ключевой ставки приведет к снижению доходов – стоимость краткосрочных пассивов одномоментно увеличится, а доходность длинных активов останется на прежнем уровне. Именно поэтому для минимизации указанного риска банки чаще используют плавающие ставки по активным операциям, которые позволяют получить доход на растущем рынке. В мировой практике плавающие ставки в целом получили более широкое применение, в том числе, и по ипотечным кредитам, однако, в России такие ставки используются преимущественно по кредитам крупному бизнесу и практически не применяются в сделках с физическими лицами и малым бизнесом [13].

Важно понимать, что плавающая процентная ставка по кредитам – это перекладывание процентного риска с банка на заемщика. И, если речь идет о корпоративном сегменте, то в этом случае клиент может самостоятельно захеджировать принимаемый процентный риск на срочном рынке, но для физических лиц негативным последствием применения плавающих ставок может стать трансформация процентного риска в кредитный, так как клиент вероятно испытает трудности с выполнением своих кредитных обязательств по увеличенной процентной ставке.

Пример такой трансформации рыночного риска в кредитный имеется в российской практике: многие заемщики (физические лица) не смогли выполнить свои обязательства по валютной ипотеке в 2014-2015 гг., в результате этого валютный риск в полной мере реализовался и трансформировался в кредитный. Это произошло из-за того, что большинство заемщиков (физических лиц) не оценивали возможные валютные риски, делая выбор в пользу валютного кредита исключительно из-за низкой ставки. Подобная ситуация может повторится и в случае хеджирования банковских рисков путем применения плавающих ставок по потребительским кредитам, поэтому банкам нужно учитывать не только возможность переноса процентного риска на банковский продукт, но и вероятность роста кредитных рисков в случае возникновения проблем у заемщика.

Из вышеуказанной особенности структуры баланса российских банков логичным образом определяется еще один способ хеджирования процентного риска, заключающийся в воздействие не на ставку, а на выравнивание активов и пассивов по срокам, то есть на минимизацию ГЭП-риска.

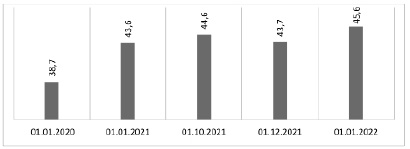

Сбалансированность по срокам погашения и востребования срочных активов и обязательств является главным способом уменьшения процентного риска банковского портфеля, однако кредитные организации не пытаются удлинить ресурсную базу, наоборот, банки сокращают срочность пассивов, экономя таким образом на стоимости привлечения и увеличивая процентную маржу. За 2020-2021 гг. степень использования краткосрочных обязательств (до года) в роли источника долгосрочных активов в РФ повысился с 38,7 % до 45,6 % (рисунок) [14].

Снижению процентного ГЭП-риска частично могла бы способствовать соответствующая процентная политика банков, направленная на увеличение дифференциала между долгосрочными и краткосрочными ставками по привлекаемым ресурсам, но на практике этот метод практически не применяется, в итоге фактический спрэд между ставками по депозитам физических лиц на срок от одного года до трех лет и на срок свыше трех лет – минимальный, а периодами даже отрицательный [14].

Степень использования краткосрочных обязательств в качестве источника формирования долгосрочных ликвидных активов в РФ в 2020-2021 гг., в %

Для частичного решения проблемы процентного ГЭП-риска, осенью 2022 г. Банк России и Минфин предложили ввести инструмент безотзывных депозитов для розничных клиентов со 100 % покрытием страховым обеспечением [15]. Для потребителя такой вклад будет более привлекательным с точки зрения доходности, а также полностью застрахован (актуально для вкладов свыше 1,4 млн руб.). Но если инициатива будет реализована, внедрение безотзывных вкладов может иметь двойственные последствия для рынка – с точки зрения кредитных организаций – это некоторая стабилизация структуры баланса, с другой стороны, существует риск, что банки снизят ставки по обычным отзывным вкладам, сделав их максимально непривлекательными, а значит нормы гражданского кодекса, защищающие вкладчиков (физических лиц) перестанут действовать.

Что касается рисков по долгосрочным ипотечным кредитам и возможности их рефинансирования без как каких-либо комиссий, то решением проблемы может стать некоторое послабление законодательства в пользу кредитных организаций, например легализация комиссий за рефинансирование ипотеки по сниженной ставке или включение в кредиты встроенных опционов, позволяющих применение плавающих ставок при определенных условиях в рамках заданных коридоров с сохранением размера ежемесячного платежа путем изменения срока кредитования.

Встроенные опционы как метод хеджирования процентного риска могут использоваться по всем банковским продуктам, тем более что для применения таких инструментов по корпоративным продуктам нет никаких законодательных ограничений. Встроенный опцион должен преобразовать фиксированную ставку в плавающую при наступлении определенных условий, например, при изменении ключевой ставки более чем на 3 пункта единовременно. Встроенные опционы могут использоваться и для хеджирования валютных рисков, так в договоре можно предусмотреть условие перевода инструмента из валютного в рублевый при высокой волатильности курсов по заранее фиксированной стоимости. В настоящее время информации о широком применении таких инструментов российскими кредитными организациями нет.

Для того чтобы банковский сектор России был более устойчив к высокой волатильности валютных котировок, следует минимизировать валютный риск на системном уровне, снижая валютизацию баланса. Этот метод также можно рассматривать, как один из инструментов хеджирования валютных рисков, фактически заключающийся в его избегании. Конечно, в условиях глобальной экономики российским банкам не удастся избежать валютного риска полностью, однако, в текущих условиях необходимо минимизировать объемы открытых валютных позиций, делая валютные продукты максимально непривлекательными для клиентов – низкие или даже отрицательные ставки по валютным счетам и наоборот высокие ставки по валютным кредитам в сочетании с крайне консервативным расчетом кредитоспособности, учитывающей валютные риски.

Выводы

Анализ сложившейся практики управления валютными и процентными рисками в коммерческих банках Российской Федерации позволил установить, что для снижения процентных и валютных рисков банки в основном используются такие инструменты хеджирования, как валютные свопы, процентные свопы и валютно-процентные свопы.

В качестве главной особенности управления валютными и процентными рисками в российских коммерческих банках в 2020-2022 гг. можно выделить необходимость срочного решения ряда проблем, связанных с хеджированием рисков. В частности, можно выделить следующие проблемы, препятствующие минимизации валютных и процентных рисков для российских банков:

1. Проблемы хеджирования на срочном рынке: с уходом нерезидентов в РФ и введением санкционных ограничений в 2022 г. объемы сделок с производными финансовыми инструментами существенно сократились, российские банки лишились возможности перераспределять свои риски на международных участников, которые ранее были их основными контрагентами. Выделенные проблемы требуют поиска новых контрагентов, готовых участвовать в распределении рыночных рисков, а также выхода на новые рынки «дружественных» России стран. Новые рынки соответственно потребуют развития инфраструктуры, процесс не будет быстрым, поэтому в ближайшие 2-3 года объемы хеджирования рыночных рисков производными инструментами в России будут низкими, при этом основное количество сделок будет заключаться между резидентами.

2. Проблемы хеджирования путем воздействия на банковские продукты имеют структурный характер и более длительную историю, но в 2022 г. на фоне кризисных явлений они также стали более очевидными. В первую очередь, речь идет о высоком процентном ГЭП-риске, который практически не минимизируется банками – большинство российских кредитных организаций предпочитают привлекать короткие ресурсы, стоимость которых ниже. Кроме того, ограничивают возможности кредитных организаций по управлению процентным риском встроенные законодательные опционы по продуктам физических лиц, а также риски, связанные с ростом кредитного риска при переносе процентных или валютных рисков на заемщиков.

Полагаем, для решения обозначенных проблем, на фоне роста валютных и процентных рисков, в ближайшем будущем можно ожидать некоторые законодательные изменения, способствующие удлинению ресурсной базы российских банков, а также изменения продуктовой политики самих коммерческих банков с более активным использованием плавающих ставок по кредитам и внедрением в продукты встроенных опционов для ограничения как процентного, так и валютного риска.