Под инфляцией будем понимать обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения. В буквальном переводе термин «инфляция» (от лат. inflatio) означает «вздутие», то есть переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы. Однако не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно-сырьевых ресурсов, изменения общественных потребностей [1, 8].

В настоящее время уровень инфляции успешно контролируется, однако это не означает, что изучение ее механизмов перестало быть актуальным.

Сравнение тенденций динамики является очень распространенным методом анализа, а именно совпадение либо несовпадение роста двух показателей, совпадение «пиков» и другие подобные простые методы статистики [1, 11].

Для моделирования причинно-следственного механизма динамики инфляции наиболее эффективными оказываюся корреляционный и регрессионный анализ [12, 14].

1. Корреляционный анализ. Имеет ряд ограничений по эффективному применению, таких как:

− плохая интерпретируемость результатов в случае большого количества переменных;

− сложность определения влияния неучтенных переменных;

− ограниченность применимости корреляционного анализа в случае моделирования нестационарных временных рядов.

2. Регрессионный анализ. Эффективен в случае выполнения ряда стационарных предположений. Несостоятельные оценки можно получить в следующих случаях:

− неверно специфицирована форма функциональной зависимости;

− проблема эндогенности, проявляющаяся, например, в том, что объясняющие переменные коррелированны с ошибкой регрессионного уравнения;

− переменные в регрессии не стационарны.

Проверка полученного регрессионного уравнения требует диагностической проверки.

Таким образом, для адекватного прогнозирования темпов инфляции рекомендуем включить этапы, предлагаемые ниже [3, 14].

1. Перейти от вербального описания зависимостей к математическому моделированию инфляционных механизмов.

2. Выбрать и обосновать статистический метод для исследования тесноты связи между исследуемыми переменными. Формальная модель, очевидно, обладает преимуществами перед словесными рассуждениями. Кроме того, важно обоснованно применять статистические методы с учетом ограничений, которые на них накладываются и их возможностей для оценивания параметров эконометрической модели.

3. Оценить адекватность описания данных и выполнения гипотез, лежащих в основе выбранного статистического метода.

Для исследования причинно-следственных связей механизма инфляции используем модель в следующей спецификации с корректирующим механизмом [4]:

ΔYt = μ0 + μ1 t + μ2 t2 + α1 ΔYt-1 + α2 ΔY t-2 +

+ β0 ΔXt + β1 ΔX t-1 + β2 ΔX t-2 + γ1Yt-1 + γ2 X t-1 (1)

Роль квадратичного тренда двойственна. Он учитывает изменения долгосрочного соотношения во времени, а так же временной тренд рассматривается в спросе на деньги и в динамике курса валюты. Кроме того, он нужен для тестирования ложной регрессии в случае появления детерминированного тренда.

Максимальный лаг в модели (1) равен 2 месяцам. Сокращение длины лага возможно за счет включения корректирующего механизма.

Используемые в расчетах макроэкономические показатели определены выше.

Значения коэффициентов β0, β1, β2 и γ2 равных нулю говорит об отсутствии влияния X на Y.

Xt–1 не влияет на Y, если коэффициенты β1, β2 и γ2 равны нулю.

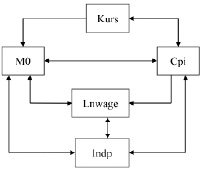

Графическое представление причинных связей

Представляет интерес значение коэффициента γ2. Если коэффициент не равен нулю, то это говорит о том, что действует корректирующий механизм в связи между X и Y, исправляющий динамику Y.

По результатам расчетов выполнен рисунок. Стрелками показаны установленные (на 5% уровне значимости) причинно-следственные связи между переменными.

Возможно сравнение результатов по разным факторам, но необходимо учитывать специфику моделируемых процессов. Поэтому некоторые наиболее интересные связи следует рассмотреть особо.

Важно определить набор эндогенных и экзогенных факторов.

На рисунке представлена взаимосвязь между макроэкономическими показателями, где:

Cpi – индекс потребительских цен, декабрь 2020 г. = 100%,

Kurs – среднемесячный спот курс доллар США/рубль по данным торгов на ММВБ,

Lnwage – средняя номинальная начисленная месячная заработная плата, прологарифмированная величина, руб.,

М0 – денежный агрегат, руб.,

Indp – индекс промышленного производства, 2020 г. = 100%.

Из (2) следует, что между потребительскими и топливными ценами есть обратная, а не только прямая связь.

ΔPpitot = –0,897 + 0,842ΔPpitot t-1 – 0,082ΔPpitott-2 – 2,124ΔLncpit-1 – 0,070ΔLncpit-2 +

(0,841) (0,095) (0,092) (1,571) (0,578)

+6,427ΔLncpi – 0,009Ppitott-1 + 0,122Lncpit-1 + 0,009Time – 0,000009Time2. (2)

(1,426) (0,009) (0,123) (0,021) (0,0001)

Скорр. R2 = 0,71, DW = 1,90, F = 35,999, N = 130.

Проверка соответствующей гипотезы позволяет сделать вывод о том, что топливные цены (динамика цен на уголь, на электроэнергию и нефть, взвешенная в общей сумме по доле отраслевой значимости) зависят от уровня потребительских цен, причем эта связь имеет место на 1% уровне значимости. Наличие такой обратной связи[6] противоречит утверждению теории инфляции издержек, что потребительские цены растут вследствие повышения цен на ресурсы. Таким образом, можно утверждать, что связь между рассматриваемыми макроэкономическими переменными есть и обратная к той, которая постулируется теорией инфляции издержек [6].

Теория инфляции заработной платы утверждает, что существует причинное воздействие уровня заработной платы на уровень цен. Для проверки теории, согласно которой уровень заработной платы оказывает воздействие на уровень цен воспользуемся уравнением (1):

ΔLncpi = –1,10 + 0,187ΔLncpit-1 + 0,076ΔLncpit-2 + 0,379ΔLnwaget-1 + 0,063ΔLnwaget-2 +

(0,772) (0,068) (0,064) (0,202) (0,068)

+ 0,281ΔLnwage – 0,246Lncpit-1 + 0,218Lnwaget-1 + 0,009Time – 0,00004Time2. (3)

(0,150) (0,154) (0,127) (0,008) (0,000)

Скорр. R2 = 0,45, DW = 2,00, F = 14,011, N = 142.

Коэффициенты в уравнении (3) не позволяют принять гипотезу о воздействии логарифма уровня заработной платы на логарифм индекса потребительских цен. Можно дать обоснование обратного влияния цен на заработную плату с точки зрения теории инфляции спроса. Уравнение (4) дает оценку этого предполагаемого влияния:

ΔLnwage = 0,848 – 0,327ΔLnwaget-1 – 0,103ΔLnwaget-2 + 0,115ΔLncpit-1 + 0,019ΔLncpit-2 +

(0,268) (0,088) (0,074) (0,083) (0,078)

+ 0,253ΔLncpit – 0,120Lnwaget-1 + 0,132Lncpit-1 + 0,009Time – 0,00004Time2. (4)

(0,079) (0,055) (0,057) (0,003) (0,000)

Скорр. R2 = 0,37, DW = 2,03, F = 10,391, N = 142.

Гипотезу о причинном влиянии зарплаты на потребительские цены нельзя отвергнуть на 5%-м уровне.

Анализируя (4) резюмируем, что значительную часть динамики зарплаты можно объяснить действием корректирующего механизма.

То есть констатируем, что зарплата "подстраивается" к уровню цен [7], что согласуется с теорией инфляции спроса.

Регрессия потребительских цен на курс доллара США дала следующие результаты (фактор времени оказался незначим и поэтому исключен из уравнения):

ΔLncpi = 0,074 + 0,646ΔLncpit-1 – 0,062ΔLncpit-2 – 0,027ΔKurst-1 +

(0,013) (0,133) (0,097) (0,006)

+ 0,006ΔKurst-2 + 0,036ΔKurst – 0,022Lncpit-1 + 0,001Kurst-1 (5)

(0,004) (0,004) (0,004) (0,000)

Скорр. R2 = 0,94, DW = 1,79, F = 305,310, N = 128.

Курс доллара влияет на уровень цен в (5), причем корректирующий механизм действует с положительной эластичностью. На основе паритета покупательной способности валюты можно предположить, что корректирующий механизм будет действовать и в направлении от уровня цен внутри страны к валютному курсу:

ΔKurs = –2,793 + 0,570Δ Kurst-1 – 0,128Δ Kurst-2 – 11,945ΔLncpit-1 + 1,231ΔLncpit-2 +

(0,673) (0,090) (0,084) (2,185) (1,802)

+ 20,395ΔLncpit – 0,023Kurs t-1 + 0,327Lncpit-1 + 0,032Time – 0,0001Time2. (6)

(1,084) (0,009) (0,099) (0,015) (0,000)

Скорр. R2 = 0,78, DW = 1,81, F = 49,629, N = 128.

Таким образом, в целом имеет место взаимное влияние на 1%-м уровне потребительских цен и валютного курса. Выявлены причинно-следственные связи на основе построенных моделей с корректирующим механизмом Показано, что топливные цены (динамика цен на уголь, на электроэнергию и нефть, взвешенная в общей сумме по доле отраслевой значимости) зависят от уровня потребительских цен (на 1%) [7]. Наличие такой обратной связи противоречит утверждению теории инфляции издержек, что потребительские цены растут вследствие повышения цен на ресурсы. Действие корректирующего механизма объясняет значительную часть динамики зарплаты. Это может означать, что зарплата "подстраивается" к уровню цен. Подобный вывод согласуется с теорией инфляции спроса. Другим фактором инфляции издержек является курс иностранной валюты (доллара США), который фактически можно рассматривать как измеритель уровня цен на импортируемые товары. Получено, что имеет место взаимное влияние на 1%-м уровне потребительских цен и валютного курса [7].