Введение

В процессе осуществления экономической деятельности у коммерческих предприятий зачастую возникает потребность в дополнительных финансовых средствах [1, 2]. При этом внутренние резервы предприятий существенно ограничены, в связи с чем одним из оптимальных путей привлечения дополнительных ресурсов становятся кредиты и займы [3]. Кредитами являются денежные средства, выдаваемые банками на определенный срок и под процент за пользование чужими денежными средствами. Под займами понимают привлеченные средства от организаций и физических лиц, которые могут быть в натуральной или денежной форме, выдаются под процент или могут быть беспроцентными [4, 5].

Для бухгалтерского учета важное значение имеет срок погашения кредитов и займов, поскольку от этого зависят используемые при учете счета. Для учета краткосрочных кредитов и займов, срок погашения которых не более 12 месяцев, используется счет 66, а для долгосрочных кредитов и займов со сроком погашения более 12 месяцев – счет 67 [6]. Оба счета являются пассивными и по ним проходят операции 3 типов – связанные с получением заемных средств, начислением процентов по ним и возврату. По кредиту счетов 66, 67 отражается поступление и начисление процентов по кредитам и займам, а по дебету счетов 66, 67 – возврат и погашение процентов по кредитам и займам [7]. Сумму основного долга (тело кредита) и проценты учитываются на разных субсчетах, открытых к счетам 66, 67 [8]. К расходам, связанным с кредитами и займами, относятся проценты за пользование кредитами и займами, прочие сопутствующие расходы, такие как оплата консультационных и информационных услуг, экспертная оценка договора о выдаче кредита или займа и пр. В бухгалтерском балансе остаток суммы по кредиту или займу на конец периода попадает в строку 1410, если он долгосрочный, и в строку 1510, если он краткосрочный [9, 10].

Ухудшение экономической ситуации в последние годы способствовало снижению финансовой устойчивости предприятий и снижению ликвидности их активов, что способно поставить под угрозу платежеспособность и возможность своевременного расчета по существующим обязательствам [11, 12]. В сложившихся обстоятельствах вопросам учета кредитов, займов и управлению ими уделяется повышенное внимание, чем и обусловлена актуальность исследования.

Цель исследования – провести оценку состояния и учета кредитов и займов на зернопроизводящих предприятиях региона на примере АО «Артель» Курской области в 2020-2022 гг.

Материалы и методы исследования

В ходе исследования использовались данные финансовой отчетности АО «Артель» [13] за период 2020-2022 гг., на основе которой проведена оценка основных производственно-экономических показателей, рассмотрено состояние и динамика объема кредитов и займов предприятия, а также выделены существующие на предприятии подходы к их учету в системе бухгалтерского учета. Период исследования ограничен наиболее актуальными финансовыми данными за последние 3 года, отражающими текущую ситуацию. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных и общенаучные инструменты анализа.

Результаты исследования и их обсуждение

Расположенное в Обоянском и Пристенском районах Курской области АО «Артель» является крупным семеноводческим предприятием, имеющем сегодня площадь сельскохозяйственных угодий более 30 тыс. га. Основными направлениями деятельности предприятия является производство семян зерновых и масличных культур высокого качества, производство товарного зерна и оказание целого ряда элеваторных услуг. Кроме того, АО «Артель» имеет большой опыт производства озимой пшеницы и пивоваренного ячменя (рисунок 1).

Рис. 1. Динамика выручки и чистой прибыли в АО «Артель» Курской области в 2020-2022 гг.

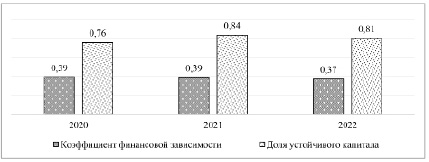

Рис. 2. Динамика коэффициента финансовой зависимости и доли устойчивого капитала в АО «Артель» Курской области в 2020-2022 гг.

Общий объем выручки АО «Артель» в 2020 году был наибольшим и составлял 2,84 млрд руб. В 2021 году отмечено снижение выручки предприятия на 29% – до 2,02 млрд руб. В 2022 году выручки АО «Артель» выросла до 2,43 млрд руб., что выше уровня предыдущего года на 21%, но при этом ниже уровня базисного периода на 14,4%. Аналогичным образом варьирует и чистая прибыль предприятия: в 2020 году был получено чуть более 1 млрд руб. чистой прибыли, а к 2021 году показатель снизился практически вдвое – до 568,4 млн руб. В 2022 году отмечен рост чистой прибыли АО «Артель» на 5% – до 596,9 млн руб.

В структуре источников формирования имущества немаловажную часть занимают заемные средства, которые позволяют в условиях дефицита собственных средств сформировать необходимый капитал для осуществления производственно-экономической деятельности. В АО «Артель» доля заемных источников формирования имущества составляет более трети. Так, в 2020-2021 годах коэффициент финансовой зависимости находился на уровне 0,39, а к 2022 году снизился до 0,37. Следовательно, в отчетном периоде доля заемных средств составляла 37% в общей структуре источников формирования имущества, а удельный вес собственных средств вырос до 63%. При этом доля устойчивого капитала, который помимо собственных средств включает также и долгосрочные заемные, в 2020 году составляла 76%, а к 2021 году выросла до 84%. Это свидетельствует о том, что удельный вес краткосрочных заемных средств в общей структуре составлял всего лишь 16%, а к 2022 году показатель вырос до 19%. При этом доля устойчивого капитала в отчетном периоде составила 81% (рисунок 2).

Рис. 3. Динамика коэффициента соотношения собственных и заемных средств и структуры заемных средств в АО «Артель» Курской области в 2020-2022 гг.

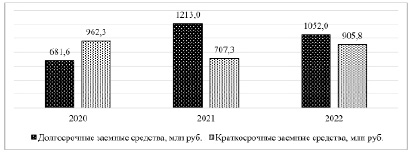

Рис. 4. Динамика общего объема заемных средств в АО «Артель» Курской области в 2020-2022 гг.

По соотношению собственных и заемных средств в АО «Артель отмечается устойчивая динамика к повышению доли собственных ресурсов расчете на 1 рубль заемных. Так, в 2020 году на 1 рубль заемных средств приходилось 1,55 руб. собственных, а к 2021 году данное соотношение выросло до 1,58. В 2022 году рост показателя сохранился, в результате чего на 1 рубль заемных средств стало приходиться 1,69 рублей средств собственных.

В структуре заемных средств предприятия объем долгосрочных обязательств превышал краткосрочные только в 2021 году, когда в расчете на 1 рубль краткосрочных обязательств приходилось 1,4 рубля средств долгосрочных. В 2020 году на 1 рубль краткосрочных обязательств приходилось только 63 копейки долгосрочных, а в 2021 году показатель вырос до 91 копейки (рисунок 3).

В абсолютном выражении в 2020 году объем долгосрочных заемных ресурсов был меньше, чем краткосрочных. Так, в базисном периоде суммарный объем долгосрочных кредитов предприятия составлял 681,6 млн руб., в то время как краткосрочных – на треть больше (962,3 млн руб.). В последние 2 года отмечен рост объема долгосрочных заемных средств предприятия практически вдвое: в 2021 году суммарный объем долгосрочных кредитов и займов составлял 1213 млн руб., а в 2022 году снизился на 13% – до 1052 млн руб.

В свою очередь, суммарный объем краткосрочных заемных средств предприятия в 2020 году составлял 962,3 млн руб., а к 2021 году снизился до 707,3 млн руб. В 2022 году отмечен рост краткосрочных кредитов и займов до 905,8 млн руб., что выше уровня предыдущего года на 28%. Изменение структуры заемных средств АО «Артель» в пользу долгосрочных заемных средств необходимо рассматривать с положительной стороны, поскольку долгосрочные заемные средства формируют устойчивый капитал (рисунок 4).

Изменение структуры заемных средств в АО «Артель» Курской области в 2020-2022 гг.

|

Показатель |

Значение |

Изменение, % |

|||

|

2020 |

2021 |

2022 |

В 2021 г. к 2020 г. |

В 2022 г. к 2021 г. |

|

|

Долгосрочные заемные средства |

|||||

|

Долгосрочные кредиты, тыс. руб. |

681 552 |

1 212 965 |

1 052 011 |

78,0 |

-13,3 |

|

Краткосрочные заемные средства |

|||||

|

Краткосрочные займы, тыс. руб. |

19 130 |

545 |

20 409 |

-97,2 |

- |

|

Краткосрочные кредиты, тыс. руб. |

943 141 |

706 767 |

885 342 |

-25,1 |

25,3 |

|

Доля краткосрочных займов, % |

2,0 |

0,1 |

2,3 |

-1,9 |

2,2 |

|

Доля краткосрочных кредитов, % |

98,0 |

99,9 |

97,7 |

1,9 |

-2,2 |

Долгосрочные заемные средства предприятия представлены только долгосрочными кредитами, объем которых к 2021 году вырос на 78%, а к 2022 году – снизились более чем на 13% (таблица).

В структуре краткосрочных заемных средств предприятия выделяются краткосрочные кредиты и займы. Объем краткосрочных займов в 2020 году составлял 19,13 млн руб., а в 2021 году снизился до 545 тыс. руб. В 2022 году отмечен очередной рост краткосрочных займов до 20,4 млн руб. Объем краткосрочных кредитов АО «Артель» в 2020 году составлял 943,1 млн руб., а к 2021 году снизился на четверть – до 706,8 млн руб. В 2022 году отмечается очередной рост объема краткосрочных кредитов на 25% – до 885,3 млн руб. В структуре краткосрочных заемных средств более 95% устойчиво приходится на кредиты, в то время как доля займов варьирует в пределах 2,3%.

Заключение

В актуальных экономических условиях заемные средства составляют неотъемлемую часть источников формирования имущества коммерческих предприятий, поскольку зачастую становятся единственным способом увеличения основного и оборотного капитала. В АО «Артель», являющемся одним из крупных зернопроизводящих предприятий Курской области, доля заемных источников формирования имущества составляет 37% в общей структуре, при этом удельный вес устойчивого капитала предприятия находится на уровне 81%. В расчете на 1 рубль заемных средств объем собственных ресурсов в 2022 году составлял 1,69 рубля. Это свидетельствует о том, что предприятие обладает высоким уровнем автономии, поскольку собственные средства занимают подавляющую долю в структуре источников формирования имущества. Общий объем долгосрочных заемных средств АО «Артель» в 2022 году превысил 1 млрд руб., а краткосрочных заемных средств вырос до 905,8 млн руб. В структуре заемных средств предприятия лидируют долгосрочные заемные средства, что формирует более высокую степень финансовой устойчивости и особенно актуально в условиях усиления экономического кризиса.