Введение

Сегодня в Российской Федерации в секторе телекоммуникационных услуг основными предприятиями выступают: ПАО «МТС», «Ростелеком», ПАО «Мегафон» и ПАО «Вымпелком».

ПАО «Ростелеком» позиционирует себя как крупнейший в России интегрированный провайдер цифровых услуг и решений, который присутствует во всех сегментах рынка и охватывает миллионы домохозяйств, государственных и частных организаций [1].

Компания «МегаФон» является национальным российским оператором цифровых возможностей, занимающим лидирующие позиции на телекоммуникационном рынке в России и мире [2].

ПАО «Вымпелком» (бренд Билайн) входит в группу компаний VEON, которая в свою очередь является мировым поставщиком связи, со стремлением быть первым в персональных интернет-сервисах для более чем 212 миллионов клиентов, которых компания обслуживает на данный момент, и для многих других в ближайшие годы [3].

Проведя анализ финансовой отчетности данных предприятия за 2020 и 2021 год, было выявлено, что для организаций телекоммуникационной отрасли характерна одинаковая структура баланса. Этот факт подтверждается тем, что у компаний «МТС» [4], «Мегафон» [2], «Ростелеком» [1] и «Вымпелком» [3] большую часть всей величины активов составляют внеоборотные активы предприятия. Пассивы телекоммуникационных компаний в наибольшей степени представлены долгосрочными обязательствами.

Проанализировав структуру обязательств компании, было выявлено, что «Ростелеком», «Мегафон» и «Вымпелком» также как «МТС» не привлекают краткосрочные кредиты и займы, а кредиторскую задолженность составляют остатки по долгосрочным кредитам и займам.

Далее в динамике рассмотрим показатели, характеризующие деловую активность компаний телекоммуникационной отрасли России. Сначала проанализируем показатели ПАО «МТС». Результаты проведенного анализа представлены в таблице 1.

Далее рассмотрим показатели деловой активности компании ПАО «Мегафон», которые отображены в таблице 2.

Аналогичным образом, за тот же период времени было рассчитаны показатели для ПАО «Ростелеком» и ПАО «Вымпелком».

Исходя из полученных данных авторы делают вывод о том, что для компаний телекоммуникационной сферы является характерным небольшой период оборачиваемости запасов и отрицательный финансовый цикл, что объясняется спецификой деятельности компаний.

Таблица 1

Показатели, характеризующие деловую активность ПАО «МТС», млн руб.

|

Показатель |

2015 год |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

2021 год |

|

Период оборачиваемости запасов, в днях |

32 |

30 |

23 |

42 |

33 |

31 |

35 |

|

Период оборота кредиторской задолженности, в днях |

129 |

86 |

107 |

120 |

152 |

113 |

132 |

|

Период оборота дебиторской задолженности, в днях |

30 |

25 |

24 |

28 |

28 |

24 |

26 |

|

Финансовый цикл, дни |

-67 |

-31 |

-60 |

-50 |

-91 |

-58 |

-71 |

|

Коэффициент текущей ликвидности |

1,01 |

0,71 |

0,93 |

0,91 |

0,56 |

0,80 |

0,56 |

Таблица 2

Показатели, характеризующие деловую активность ПАО «Мегафон», млн руб.

|

Показатель |

2015 год |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

2021 год |

|

Период оборачиваемости запасов, в днях |

38 |

36 |

38 |

36 |

34 |

36 |

45 |

|

Период оборота кредиторской задолженности, в днях |

199 |

167 |

192 |

193 |

183 |

165 |

173 |

|

Период оборота дебиторской задолженности, в днях |

25 |

22 |

30 |

32 |

39 |

31 |

39 |

|

Финансовый цикл, дни |

-137 |

-109 |

-123 |

-125 |

-109 |

-98 |

-89 |

|

Коэффициент текущей ликвидности |

0,72 |

0,73 |

0,73 |

0,78 |

1,01 |

0,61 |

0,58 |

Отрицательный финансовый цикл у компаний «МТС», «Ростелеком», «Мегафон» и «Вымпелком» говорит о том, что они эффективно управляют кредиторской и дебиторской задолженностями и не имеют потребности в краткосрочном финансировании своей текущей деятельности, так как имеют в распоряжении денежные средства контрагентов.

Материалы и методы исследования

Финансовый цикл и рентабельность активов являются двумя взаимосвязанными понятиями в бизнесе. Финансовый цикл описывает период времени, необходимый компании для превращения ее инвестиций в денежные средства. Считаем, что в основном, именно рентабельность активов показывает, насколько успешно они использовались для генерации прибыли. Высокая рентабельность активов означает, что компания эффективно использует свои активы, что приводит к увеличению прибыли.

Взаимосвязь длительности финансового цикла, характеризующей эффективность управления оборотного капитала, и рентабельности компаний изучалась многими исследователями на протяжении многих лет.

Так, в своей работе Jose M., Lancaster C. and Stevens J. [5] исследовали большую выборку компаний из семи разных отраслей за 20-летний период. Авторы, сопоставив рентабельность активов и финансовой цикл компании, сделали вывод о том, что между данными показателями присутствует сильная обратная связь [5].

В работе Efficiency of Working Capital Management and Corporate Profitability [6] было установлено, что для роста показателей ликвидности, в частности коэффициента текущей ликвидности, коммерческой организации нужно улучшать результаты по своему финансовому циклу. В то же время, для роста рентабельности длительность финансового цикла должна стремиться к нулю [6]. Помимо этого также было установлено наличие обратной зависимости между финансовым циклом и показателями рентабельности активов. Таким образом, преследуя цель увеличения рентабельности, компаниям следует уменьшать величину своего финансового цикла до оптимального нулевого значения с учетом своего текущего уровня ликвидности, то есть уровень ликвидности, измеряемый показателем текущей ликвидности, служит ограничением на величину финансового цикла.

Ряд ученых также изучают взаимосвязь ликвидности фирмы и ее рентабельности, и получают противоречивые результаты. Eljelly, A [7] проанализировал данные по выборке 29 торгуемых компаний Саудовской Аравии, при этом автор сделал выводы о наличии статистически значимой обратной связи между уровнями ликвидности и рентабельности этих фирм [7]. Проанализировав 94 крупные пакистанские компании, котирующиеся на рынке ценных бумаг, Padachi, K [8] сделалн обоснованные выводы о наличии прямой зависимости между размером компании и показателями ее рентабельности, а также об отрицательной корреляции между коэффициентами рентабельности и ликвидности предприятия [8]. Однако некоторые исследования подтверждают наличие существенной прямой статистической связи между показателем рентабельности компании и коэффициентом текущей ликвидности (показателем ликвидности) [9, 10].

На величину финансового цикла коммерческого предприятия оказывает существенное влияние еще два фактора: отраслевая специфика и временя оценки (период). В исследовании Hawawini, G. [11] подтверждено значительное влияние отраслевой специфики, как на размер инвестиций в оборотные средства, а далее на показатель финансового цикла компаний. Рассматривая данные рассуждения можно сказать, что в разных отраслях народного хозяйства влияние финансового цикла на показатели, которые выступают целями управления оборотным капиталом, будет различным. Успешное управление финансовым циклом может способствовать увеличению рентабельности активов компании. Компания, которая ускоряет свой финансовый цикл, может получить доступ к наличным деньгам быстрее, что может увеличить ее способность к инвестированию и генерации прибыли. Быстрый финансовый цикл также может означать более эффективное управление запасами и ускорение производственного цикла. Увеличение скорости оборота по показателю «финансовый цикл» благоприятно влияет на величину рентабельности активов.

Авторы, опираясь на мнение различны специалистов, которое представлено выше, поддерживают тезис о прямой взаимосвязи финансового цикла компании и рентабельности ее активов. Успешное управление финансовым циклом может способствовать увеличению прибыли и рентабельности активов компании.

Проверим данное утверждение, опираясь на показатели финансовой отчетности ведущих компаний телекоммуникационной отрасли Российской Федерации.

Методической основой проведенного исследования выступили принципы диалектики, единства исторического и логического подходов к исследованию экономических и финансовых процессов на предприятиях. В работе используется системный подход, базирующийся на сравнительном, расчетном, факторном и математическом анализе, а также теоретические методы познания, к числу которых можно отнести анализ, обобщение и абстрагирование.

В методологическом плане работа основана на методах функционального и структурного анализа. Основой признак заявленной проблемы, которой посвящено исследования, предъявил авторам необходимость обеспечить системный подход, а также последовательность в изучении круга взаимосвязанных вопросов.

Результаты моделирования и их обсуждение

При анализе влияния финансового цикла на рентабельность активов компаний телекоммуникационной сферы использовалась эконометрическая модель – модель множественной линейной регрессии. Её специфика заключается в том, что в рамках данной модели происходит исследование зависимости одной переменной от нескольких объясняющих факторов [12].

Множественную линейную регрессию можно представить в следующем виде:

y = a + b1x1 + b2x2 + … + bnxn, (1)

где у – результативный признак; x1,x2, … xn – факторные признаки; a, b1,b2, … bn – оценки заданных параметров.

Исходя из поставленной задачи в исследовании под y понимаем рентабельность активов компании, х1 – период оборачиваемости запасов, х2 – период оборота дебиторской задолженности, х3 – период оборота кредиторской задолженности, x4 – финансовый цикл, x5 – коэффициент текущей ликвидности.

Выбор параметров произведен исходя из коэффициентов корреляции, которые показывают степень взаимосвязи между двумя показателями, и находится в диапазоне от – 1 до 1 [13].

Результаты расчетов коэффициентов корреляции представлены в таблице 3.

Данные, представленные в таблице 3, позволяют сделать следующие выводы:

– между рентабельностью активов и периодом оборачиваемости запасов, а также финансовым циклом наблюдается прямая умеренная связь, что говорит о том, что с увеличением X1 (Тоб.З) увеличивается и У (ROA);

– между рентабельностью активов и периодом оборота кредиторской и дебиторской задолженностей заметна обратная умеренная связь, т.е. при увеличении Х2 (Тоб.ДЗ) и Х3 (Тоб.КЗ) уменьшается У (ROA);

– между рентабельностью активов и коэффициентом текущей ликвидности наблюдается очень слабая связь, при этом обратная;

– между периодом оборачиваемости запасов и периодом оборота дебиторской задолженности наблюдается умеренная обратная связь поэтому при увеличении x2 (Тоб.ДЗ) уменьшается x1 (Тоб.З);

– между периодом оборота кредиторской задолженности и финансовым циклом существует сильная обратная связь, что говорит о том, что при увеличении Х3 (Тоб.КЗ) происходит снижение Х4 (ФЦ).

Таблица 3

Полученные коэффициенты корреляции

|

У (ROA) |

X1 (Тоб.З) |

Х2 (Тоб.ДЗ) |

Х3 (Тоб.КЗ) |

Х4 (ФЦ) |

Х5 (Коэф.т.л.) |

|

|

У (ROA) |

1 |

0,36 |

-0,31 |

-0,37 |

0,36 |

-0,07 |

|

X1 (Тоб.З) |

– |

1 |

-0,53 |

0,18 |

-0,09 |

0,15 |

|

Х2 (Тоб.ДЗ) |

– |

– |

1 |

-0,28 |

0,36 |

-0,37 |

|

Х3 (Тоб.КЗ) |

– |

– |

– |

1 |

-0,98 |

0,21 |

|

Х4 (ФЦ) |

– |

– |

– |

– |

1 |

-0,24 |

|

Х5 (Коэф.т.л.) |

– |

– |

– |

– |

– |

1 |

Таблица 4

Фрагмент массива данных для модели множественной линейной регрессии

|

№ |

У (ROAрас.) |

X1 (Тоб.З) |

Х2 (Тоб.ДЗ) |

Х3 (Тоб.КЗ) |

Х4 (Коэф.т.л.) |

У (ROA) |

|

1 |

2,00 |

14,05 |

56,30 |

139,69 |

0,51 |

2,20 |

|

7 |

2,89 |

16,54 |

37,24 |

108,40 |

0,58 |

4,68 |

|

28 |

3,05 |

25,10 |

26,97 |

260,48 |

0,53 |

2,66 |

Таблица 5

Табличная форма модели линейной регрессии

|

Параметры b |

b4 |

b3 |

b2 |

b1 |

a |

Параметр a |

|

-1,76 |

-0,02 |

-0,10 |

0,07 |

10,74 |

||

|

Стандартная ошибка для параметра b |

2,17 |

0,01 |

0,06 |

0,05 |

3,87 |

Стандартная ошибка для параметра a |

|

Коэффициент детерминации |

0,40 |

2,31 |

Ошибка регрессии |

|||

В целом можно сделать вывод о том, что большинство коэффициентов корреляции показали умеренную связь между заданными параметрами, что говорит о том, что при изменениях одного показателя другой изменится незначительно.

В связи с тем, что финансовый цикл включает в себя период оборачиваемости запасов, период оборота кредиторской и дебиторской задолженности использовать его при построении модели множественной линейной регрессии нецелесообразно, т.к. он даст двойной повторяющийся результат.

В таблице 4 представлен фрагмент массив экспериментальных данных, использующийся в расчетах коэффициента корреляции и модели линейной регрессии.

Результаты модели множественной линейной регрессии представлены в таблице 5.

На основании результатов, полученных в таблице 7 была преобразована формула (1):

y = 10,74 + 0,07x1 + (-0,10)×x2 +

+ (-0,02)×x3 + (-1,76)×x4 (2)

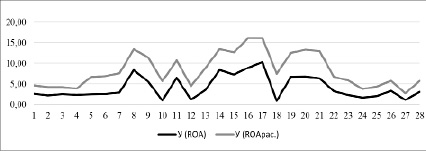

Для того чтобы определить верность построенной модели необходимо обратить внимание на данные из рисунка.

Рисунок показывает, что рассчитанный У (ROAрас.) хорошо описывает исходное значение У (ROA), так как их динамика похожа. Из этого следует вывод о том, что построенная множественная линейная регрессия является верной и ей можно пользоваться для прогнозирования расчетного значения y (У (ROAрас.)).

Графический метод модели множественной линейной регрессии

Заключение

Подводя итоги, можно сделать вывод о том, что между финансовым циклом и рентабельностью активов телекоммуникационных компаний существует слабая зависимость.

На отсутствие сильной взаимосвязи между финансовым циклом и рентабельностью активов влияет отраслевая принадлежность компаний. Телекоммуникационные компании – это в первую очередь компании, оказывающие услуги, которым характерна маленькая доля запасов, отрицательный финансовый цикл, сильная финансовая зависимость и небольшой уровень рентабельности активов.

Небольшая рентабельность активов телекоммуникационных компаний объясняется плавной динамикой чистой прибыли, которая в свою очередь изменяется за счет небольшого роста выручки и увеличения расходов.

Увеличение рентабельности активов компании, как правило, показывает рост доходов фирмы, увеличение количества продаж, снижения расходов и издержек компании.