Введение

Объем мирового фармацевтического рынка на начало 2023 года составляет около 1,5 трлн долл. [1]. Фармацевтическая промышленность включает в себя производство широкого спектра препаратов – от антибиотиков, с которых, можно сказать, началась история данной отрасли, до генной терапии и последних технологий персонализированных методов лечения. Все более широкое использование больших данных (big data) и искусственного интеллекта в исследованиях различных заболеваний и разработке новых лекарственных препаратов значительно ускоряет темпы развития данной отрасли.

В 2020-2021 годах весь мир наблюдал за фармацевтической отраслью. Безусловно, это было связано с пандемией COVID-19 и необходимостью возвращения к «нормальной» жизни, что казалось возможным только после создания безопасных и эффективных вакцин и совершенствования методов лечения. Такие фармацевтические компании, как BioNTech (Германия) и Moderna (США), ранее практически неизвестные широкой публике, стали центрами мирового интереса и продолжают подчеркивать важную роль этой технологичной и инновационной отрасли.

Пандемия COVID-19 оказала неравное воздействие на финансовые рынки всех стран мира.

Влияние COVID-19 на фармацевтический рынок

Официальное начало глобальной пандемии (согласно ВОЗ) – 11 марта 2020 года. Пандемия COVID-19 стала крупнейшим за последние десятилетия глобальным кризисом в области здравоохранения. Но в то же время, была продемонстрирована беспрецедентная способность всей глобальной системы здравоохранения к адаптации и быстрому реагированию. Так, например, глобальная программа вакцинации, принятая ВОЗ и реализованная странами и промышленностью, беспрецедентна по своей скорости и охвату, включая страны с низким уровнем дохода, которые ранее считались недоступными для реализации подобных программ.

Финансовые последствия влияния пандемии на мировой фармацевтический рынок правомерно рассматривать в краткосрочном и долгосрочном периоде.

Краткосрочные последствия COVID-19

1) Изменение спроса, которое привело к дефициту из-за индуцированного спроса и «панических покупок» препаратов, особенно для терапии хронических заболеваний, что было вызвано как пандемией, так и дефицитом из-за изменений в цепочке поставок.

• Согласно данным исследований, опубликованным в 2020 году, индуцированный спрос на мировом фармацевтическом рынке, главным образом из-за «панических покупок», увеличился и составил +8,9% [9].

• Дефицит поставок как активных фармацевтических субстанций (АФС), так и готовой продукции. Китай и Индия являются основными мировыми поставщиками АФС (вещество или смесь веществ, которые предназначены для использования в производстве лекарственного препарата и при таком использовании становятся его активным ингредиентом (действующим веществом)) [10], ключевых исходных материалов (основное сырье для производства важнейших лекарственных препаратов в больших объемах, за исключением упаковочного материала; являются «строительными блоками» АФС), а также готовой фармацевтической продукции. Из-за пандемии были снижены темпы производства, что способствовало дефициту, а также росту цен на основные рецептурные препараты, включая антибиотики.

2) Смещение коммуникации и продвижения фармацевтических препаратов в сторону дистанционного взаимодействия (различные онлайн каналы связи и телемедицина).

• Как на глобальном, так и на локальном уровнях в связи с введением обязательной социальной дистанцированности, маркетинг и продвижение медицинских товаров среди поставщиков сместились от личного общения к дистанционному взаимодействию и телекоммуникациям, включая поддержку пациентов. В США в 2020 году число пациентов, очно посетивших врача, сократилось на 70-80% [9].

3) Изменения в сфере НИОКР.

• Произошел настоящий «бум» исследований препаратов и вакцин для пациентов с диагнозом COVID-19, что увеличило в разы финансирование всего НИОКР. В разгар пандемии, в 2020 году проводилось 924 исследования, причем только 15% из них были основаны на традиционных методах рандомизированных клинических исследований [9]. Это привело к тому, что на фармацевтический рынок вышло большое количество неэффективных препаратов, на которые были затрачены значительные инвестиции. Что касается источника финансирования НИОКР, то оно различается, так в России это – государство (около 67,8%). В целом ряде стран это в основном частные инвестиции: США (около 66,3%), Германия (около 64,5%), Китай (около 77,5%), Япония (около 78,3%).

• В период с 2018 по 2022 год американские компании представили 159 новых химических или биологических веществ. За тот же период в Европе и Японии было создано 74 и 46 новых веществ соответственно. В 2022 году мировая фармацевтическая промышленность потратила 238 млрд долл. на НИОКР. Для сравнения, расходы на НИОКР в 2012 году составляли 137 млрд долл., в 2018 году – 179 млрд долл. [1].

• В период пандемии было приостановлено проведение большого количества клинических исследований препаратов для терапии различных хронических заболеваний. Причин было несколько: ограничительные мероприятия с сохранением безопасности пациентов, включенных в эти исследования, всплеск заболеваемости COVID-19, перепрофилирование стационаров в ковидные, логистические проблемы в цепочках поставок исследуемого препарата и изменении лабораторий, в которых проводятся анализы, и учреждений, где проводятся визуализирующие исследования. Все это привело к увеличению стоимости клинических исследований.

4) Задержка одобрения фармацевтических препаратов, не связанных с COVID-19, поскольку все страны находились под давлением кризиса, и их приоритетом был контроль распространения COVID-19.

Все вышеперечисленные причины повлияли на глобальный рост потребления фармацевтических препаратов и средств гигиены. Так, например, закупки безрецептурных лекарственных средств (БАДы, муколитики, жаропонижающие) в странах Европы и Ближнего Востока выросли на 10,8% [11, 12]. В странах Ближнего Востока закупки средств гигиены увеличились на 403%, препаратов для реанимации – на 67%, сахароснижающих препаратов – на 40%, статинов – на 23% [12]. В США было зафиксировано 7, 6, 5, 4 и 2 млн случаев выписки дополнительного рецепта при гипертонии, психических расстройствах, респираторных заболеваниях, сахарном диабете и тревожности, соответственно [9].

Выручка мировой фармацевтической промышленности к концу 2021 года составила 1,45 трлн долл. (к концу 2020 года – 1,31 трлн долл.) [1].

Долгосрочные последствия COVID-19

1) Самообеспечение фармацевтической промышленности странами и регионами и/или смена поставщиков АФС с принятием соответствующих нормативно-правовых актов.

2) Изменение портфельного фокуса крупных фармацевтических компаний.

• Высокий процент летальности и сложности в подборе терапии пациентам с тяжелыми хроническими заболеваниями при инфицировании COVID-19 привело к растущему спросу на лекарственные препараты для различных терапевтических областей (включая орфанные заболевания, болезнь Альцгеймера и другие) по всему миру. Это привело к тому, что крупные фармацевтические компании стали уделять все больше внимания НИОКР для расширения своего портфеля наряду с существующей уже линейкой препаратов.

• Растущая распространенность и осведомленность о хронических заболеваниях, таких как рак, сахарный диабет, ожирение, ИБС и другие, среди пациентов приводит к росту спроса на лекарственные препараты во всем мире и соответственно увеличению продаж, в том числе и непатентованных препаратов (дженериков и биосимиляров). В 2018 году мировая выручка препарата Хумира (рекомбинантное моноклональное антитело) компании AbbVie для терапии ревматоидного и псориатического артрита, болезни Крона, анкилозирующего спондилита, язвенного колита, псориаза, увеита и некоторых других аутоиммунных заболеваний составила 13,6 млрд долл., в 2019 году – 19,74 млрд долл., в 2021 году – 21 млрд долл. [1]. И только в 2022 году в силу выхода на рынок биосимиляров препарата Хумира и продолжающейся пандемии COVID-19 она уступила место вакцинам.

• Продолжающиеся исследования вакцин против COVID-19. В 2022 году первое место в мире по продажам заняла вакцина Comirnaty против COVID-19 компаний Pfizer/BioNTech с доходом в размере 40,8 млрд долл. [1].

3) Децентрализация клинических исследований и автоматизация процедур побудили фармацевтические компании увеличивать свои расходы на НИОКР и деятельность по разработке новых препаратов и методов лечения, расширять сотрудничество с компаниями – разработчиками искусственного интеллекта, чтобы обеспечить проведение автоматизированных клинических исследований.

4) Количество слияний и поглощений среди фармацевтических компаний увеличилось.

• При оценке сектора медицины, фармацевтики и биотехнологий во временном интервале 2018 – 2022 годов наблюдается тенденция увеличения объема и количества сделок. Так, в 2018 году их было 1860, в 2020 году – 1849, а в 2021 году – 2979, что обусловлено высокой инвестиционной привлекательностью на фоне пандемии COVID-19 [17]. В декабре 2021 года Pfizer Inc. приобрела компанию Arena Pharmaceuticals, занимающуюся разработкой лекарственных препаратов для терапии аутовоспалительных, желудочно-кишечных, дерматологических и кардиологических заболеваний. Сумма сделки составила 6,7 млрд долл. [13].

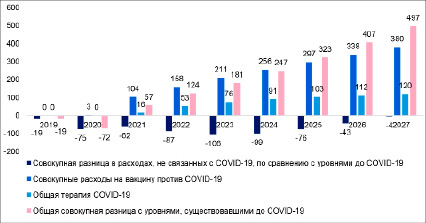

Изменения в исторической и прогнозируемой глобальной модели расходов на фармацевтические препараты в связи с COVID-19, 2019–2027 гг., млрд долл. Источник: Институт IQVIA, ноябрь 2022 г.

5) В настоящее время изучено влияние инфекции практически на все системы органов, известное как постковидный синдром (long-COVID), при котором у 10-20% пациентов, перенесших COVID-19, наблюдаются стойкие симптомы, требующие постоянного обращения за медицинской помощью, часто с использованием старых непатентованных препаратов.

По прогнозам, глобальные расходы здравоохранения, включая вакцины и терапию COVID-19, превысят допандемический уровень до 2027 года на 497 млрд долл. (рисунок) [2].

Мировые тенденции фармацевтического рынка в постковидный период

Тенденции роста фармацевтического рынка отличаются по регионам. Одни региональные рынки растут за счет объема производства, в то время как другие вносят больший вклад за счет внедрения инноваций.

Население Латинской Америки сегодня составляет 8,2% от населения земного шара [3]. Бразилия представляет собой крупнейший фармацевтический рынок Латинской Америки. В 2021 году доход от продажи фармацевтических препаратов составил 14,92 млрд долл. (в 2019 году – около 6,2 млрд долл.), т.е. 2% мирового фармацевтического рынка. что ставит Бразилию на 8-е место в мире. Экспорт фармацевтических препаратов в 2021 году составил 1,10 млрд долл. [2].

Один из самых динамично развивающихся рынков Юго-Восточной Азии — это Сингапур. С принятием правительственной инициативы по привлечению иностранных и частных инвестиций торговый баланс фармацевтической отрасли остается положительным и постоянно растет. Сингапур входит в число немногих стран мира, в которых стоимость экспорта фармацевтической продукции значительно превышает стоимость импорта. В настоящее время в Сингапуре расположены крупнейшие фармацевтические компании мира, такие как Abbot, GlaxoSmithKline и Lonza. Рост фармацевтического рынка Сингапура идет ежегодными темпами в 5% с 948 млн долл. в 2017 году до 1,2 млрд долл. в 2021 году. В 2021 году вклад фармацевтической промышленности Сингапура в ВВП составил около 10,5 млрд сингапурских долларов (прирост по сравнению с предыдущим годом) [2].

В Африке проживает 14% жителей земного шара. Среди африканских стран Алжир, Египет и Южная Африка имеют самый высокий доход от фармацевтической деятельности. Объем фармацевтического рынка Южной Африки в 2021 году оценивался в 4,6 млрд долл. (в 2019 году составлял 4,2 млрд долл.). По прогнозам, в течение прогнозируемого периода (2022-2026 годы) рынок будет расти в среднем ежегодно более чем на 4% [15].

Что же касается общего объема доходов от фармацевтической деятельности Азиатско-Тихоокеанского региона и Африки, то он составил около 316 млрд долл. в 2021 году. И прогнозируемый рост этих регионов в ближайшие пять лет составит около 5-8% [2].

Индию иногда называют «аптекой мира», потому что она играет важную роль в мировой фармацевтической промышленности и производстве вакцин. По данным India Brand Equity Foundation (IBEF), Индия является крупнейшим поставщиком непатентованных лекарственных средств в мире. Ключевыми сегментами индийской фармацевтической промышленности являются ОТС препараты (продаваемые без рецепта), дженерики, АФС, вакцины, биоаналоги. Доля фармацевтических препаратов Индии на мировом рынке составляет 5,92%. В течение 2021-2022 годов страна экспортировала фармацевтической продукции на сумму 24,62 млрд долл. (в 2020 году – на 20 млрд долл.) [14].

Из стран Ближнего Востока наибольший вклад в мировой фармацевтический рынок вносит Израиль. Объем фармацевтического рынка Израиля в 2021 году достиг 5,3 млрд долл. Совокупный годовой темп роста фармацевтического рынка Израиля с 2018 по 2021 год составил +8,56%. Ожидается, что рынок продолжит стабильно расти, благодаря высокому уровню проникновения инновационных лекарственных средств [7].

Китай, являющийся второй страной в мире по объему расходов на фармацевтику, в течение пяти лет планирует увеличить объем производства в совокупности на 8%, а расходов – на 19%. Улучшение здоровья граждан Китая является одной из приоритетных задач правительства страны, что отражается в увеличении государственных инвестиций в здравоохранение в последние годы. Общий объем расходов на здравоохранение (т.е. государственное финансирование, социальное медицинское страхование и расходы пациентов за счет собственных средств) в 2020 году достигли 7,23 трлн юаней, что составило 7,12% ВВП по сравнению с 4,06 трлн юаней в 2015 году (6,0% ВВП) [8]. Этот рост в основном обусловлен увеличением расходов по программам социального медицинского страхования, в то время как расходы на оплату медицинских услуг за счет личных средств пациентов в этот период оставались стабильными и составляли около 30% от общих расходов на здравоохранение. При этом основное внимание уделяется расширению доступа к новым лекарственным препаратам через Национальный список лекарственных средств, подлежащих возмещению (National Reimbursement Drug List, NRDL) [4].

В странах Восточной Европы расходы на фармацевтику в ближайшие пять лет вырастут на 45%, в то время как объем продаж увеличится всего на 1%, что связано с региональными проблемами из-за военного конфликта на Украине и отражает ожидаемое внедрение новых лекарственных препаратов, хотя и более позднее, чем в Западной Европе и на других развитых рынках. Так, в 2021 году ведущим фармацевтическим рынком в Восточной Европе стала Польша, выручка которой составила около 7,9 млрд евро. В последние годы стоимость польского экспорта фармацевтической продукции значительно выросла. В 2008 году стоимость экспорта фармацевтической продукции составляла около 1,1 млрд евро, тогда как в 2021 году – около 2,9 млрд евро. Стоимость импортируемой в Польшу фармацевтической продукции составила около 7 млрд евро. Второе место заняла Румыния с доходом фармацевтического рынка в 3,9 млрд евро; третье место занимает Чехия – около 3,4 млрд евро [5].

Западная Европа – колыбель фармацевтической промышленности в том виде, в котором она существует в настоящее время. Именно тут расположена старейшая, по настоящее время функционирующая фармацевтическая компания в мире: Merck KGaA, которой в 2023 году исполнилось 355 лет. Западная Европа и США остаются крупнейшими и наиболее заметными фармацевтическими рынками. Их компании остаются крупнейшими в мире спонсорами НИОКР. Неудивительно, что одна из первых вакцин против COVID-19, которая получила широкое одобрение и использовалась во всем мире, была произведена в рамках американо-европейского сотрудничества между немецкой компанией BioNTech и американской компанией Pfizer.

США – ведущий мировой фармацевтический рынок. В 2021 году внутренняя выручка составила около 334 млрд долл. Среди 15 ведущих мировых фармацевтических компаний по количеству разрабатываемых препаратов шесть из США. В 2022 году расходы США на НИОКР составили 240 млрд долл. (в 2019 году – 83 млрд долл.) [2].

Япония является третьим по величине фармацевтическим рынком в мире и важнейшим экспортным рынком для американской фармацевтики. Согласно статистическому отчету Министерства здравоохранения, труда и благосостояния Японии объем японского рынка фармацевтических средств в 2020 году оценивался в 109 млрд долл. [6]. По прогнозам, до 2025 года фармацевтический рынок Японии будет сокращаться на 0,2-1,2% в год, в то время как рост мирового фармацевтического рынка за тот же период времени составит 4,4%. Одной из причин прогнозируемого снижения японского фармацевтического рынка является одновременное сокращение японского рынка непатентованных лекарственных средств. Однако ожидается, что рынок патентованных лекарственных средств – сегмент японского рынка, на котором продукция американских компаний занимает ведущее место, – будет продолжать расти в течение всего этого периода времени [2].

Фармацевтический рынок Австралии стабильно растёт в течение последнего десятилетия. В течение прогнозируемого периода до 2028 года темпы роста фармацевтического рынка Австралии составят 3% [2]. Австралийская фармацевтическая и биотехнологическая промышленность привлекла значительные иностранные инвестиции, но, несмотря на экспорт, составляющий более 2 млрд австралийских долларов в год, Австралия остается чистым импортером фармацевтических препаратов. Ежемесячный объем экспорта медицинских и фармацевтических товаров Австралией значительно ниже месячного объема импорта.

В 2022 году объем российского фармацевтического рынка составил около 2,6 млрд руб., что почти на 12% больше, чем в предыдущем году. По прогнозам, в 2024 году объем продаж фармацевтической продукции увеличится до 2,9 трлн руб. [2]. Рынок фармацевтических препаратов представлен в основном дженериками, составившими в 2022 году 68,7% от всего объёма [16].

Заключение

Прошедшая пандемия COVID-19 затронула каждого. Она стала настоящим испытанием для мировой политики, экономики и науки.

Благодаря непрерывному научно-техническому прогрессу именно фармацевтическая отрасль становится источником новых технологических инноваций. Например, искусственный интеллект, big data, редактирование генов и другие технологии значительно повысят уровень медицинского обслуживания, а также эффективность исследований и разработок новых фармацевтических препаратов.

Фармацевтическая отрасль является емким рынком, и, согласно прогнозам, в будущем она сохранит тенденцию к быстрому росту. Пандемия и спрос на лечение и вакцины привели к значительному росту доходов мирового фармацевтического рынка в 2020-2021 годах. Отмечается рост инвестиций в НИОКР по всему миру. В целом, ожидается, что к 2024 году мировое потребление лекарств и расходы на них вернутся к темпам роста, предшествовавшим пандемии. При этом в ближайшие два года не исключены неопределенности, связанные с различными вариантами вируса, возможным развертыванием вакцинации и недостаточным использованием бустерных вакцин, а также экономические риски, связанные с инфляцией, геополитическими конфликтами и изменением климата.