На сегодняшний день набирает актуальность понятия платежеспособности и ликвидности в жизнедеятельности организаций. Своевременная оплата кредиторам и дебиторов позволит лучшим образом укрепить экономический потенциал компании [3].

В научной литературе существует множество исследований, посвященных понятиям ликвидности и платежеспособности. В данной статье я хочу провести сравнительный анализ научных дефиниций «ликвидность» и «платежеспособность».

Е.М. Сорокина рассматривает исследуемую категорию как способность экономического субъекта погашать имеющиеся обязательства в установленном порядке [5].

И.А. Бланк определяет, что платежеспособность – это не просто способность предприятия погашать имеющиеся обязательства. Экономический субъект является платежеспособным, по мнению автора, только в том случае если погашает обязательства за счет ликвидных (оборотных) активов [1].

Таким образом, платежеспособность исходя из авторской позиции представляет собой характеристику финансового состояния предприятия, которая определяет способности данного предприятия по погашению имеющихся обязательств и причитающихся процентов за счет ликвидных активов в установленные договором сроки. Платежеспособность характеризует финансовое состояние в краткосрочной перспективе, поскольку определяет возможности погасить обязательства в отчетном периоде. В системе мониторинга финансового состояния важным является контроль денежных потоков, осуществление функции планирования для своевременной разработки мер по сохранению платежеспособности предприятия [6].

Если говорить о платежеспособности, то нужно рассматривать текущие и краткосрочные обязательства. Под текущими обязательствами понимаются суммы, которые должны быть уплачены в течении одного года или меньше, в то время как краткосрочные обязательства обычно имеют срок погашения менее одного года. Оценка платежеспособности включает анализ финансовых отчетов, потока денежных средств, положение на рынке и прогнозы развития.

Платежеспособность имеет прямое отношение к финансовой устойчивости и способности субъекта управлять своими финансами. Если компания не имеет возможности вовремя выполнить свои обязательства, возникает риск неплатежей, задолженностей, ухудшения кредитной репутации и даже финансового краха.

Оценка платежеспособности важна для инвесторов, кредиторов, партнеров и других заинтересованных сторон, которые должны принимать решения о финансовом взаимодействии с субъектом. Адекватный уровень платежеспособности является ключевым фактором для обеспечения устойчивого развития и финансовой безопасности экономического субъекта.

Платежеспособность и ликвидность – взаимосвязанные категории, которые зачастую в экономической литературе отождествляются. Однако, такой подход не является целесообразным. Представим трактовки понятия ликвидности как характеристики финансового состояния предприятия:

Э.А. Маркарьян рассматривает ликвидность как наличие у предприятия ликвидных активов, которые оно способно использовать для погашения имеющихся обязательств [2].

Г.В. Савицкая определяет ликвидность как совокупность ресурсов, которые могут использоваться для платы за использование заемного капитала [4]. Таким образом, под ликвидностью мы будем понимать способность предприятия в установленные сроки по стоимости близкой к рыночной преобразовывать активы в денежные средства для покрытия текущих обязательств и причитающихся по ним обязательств.

Оценка ликвидности включает анализ структуры активов и обязательств, времени погашения долговых обязательств, способности продать активы на рынке, оценку денежного потока и другие факторы.

Ликвидность также является ключевым фактором для инвесторов и кредиторов, которые оценивают финансовое положение субъекта и его способность осуществлять операции без проблем. Компании часто стремятся поддерживать достаточный уровень ликвидности, чтобы управлять финансовыми рисками и обеспечить финансовую стабильность.

Ликвидность является достаточно широким понятием, которое может рассматриваться на различных уровнях с позиции формирования бухгалтерского баланса экономического субъекта, а также с позиции управления предприятием в целом.

Анализ платежеспособности и ликвидности в экономической литературе представлен в рамках единого направления, поскольку данные категории характеризуют одну сторону финансового состояния предприятия. При этом определим, что платежеспособность характеризует способность погашать обязательства в установленные сроки, по установленным суммам.

В то время как ликвидность – это способность предприятия преобразовывать имеющиеся активы в денежные средства в кратчайшие сроки по стоимости близкой к рыночной.

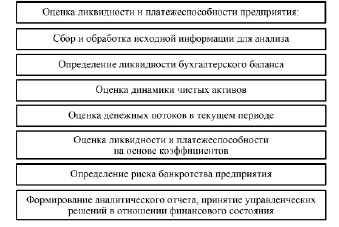

Последовательность анализа и оценки платежеспособности, ликвидности в системе мониторинга финансового состояния экономического субъекта

Как платежеспособность, так и ликвидность характеризуют финансовое состояние в краткосрочной перспективе. Поэтому особое внимание должно уделяться планированию денежных потоков и определению рисков нарушения финансового состояния в отчетном периоде. Любые проблемы, возникающие в отношении ликвидности и платежеспособности предприятия в дальнейшем определяют основы для роста риска банкротства предприятия. Поэтому мы предлагаем следующую методику оценки ликвидности и платежеспособности при мониторинге финансового состояния предприятия (рисунок).

Таким образом в рамках представленного алгоритма первым этапом осуществляется сбор и обработка исходной информации. Здесь следует отметить, что информация, формируемая в рамках оценки ликвидности и платежеспособности должна быть определена принципами: надежности, качественности, полезности. Любые искажения информации приведут к неверному принятию управленческих решений, а соответственно повысят вероятность возникновения риска банкротства или определят возникновение иных неблагоприятных ситуаций. В качестве основы для оценки платежеспособности и ликвидности предприятия можно использовать различные информационные источники, среди которых особое внимание уделяется бухгалтерской отчетности.

Далее на втором этапе предлагается проводить оценку ликвидности бухгалтерского баланса предприятия для того, чтобы установить пропорции между различными видами активов предприятия и установить предпосылки формирования финансового состояния предприятия.

На третьем этапе предполагается провести анализ чистых активов, под которыми понимается реальное имущество организации, которые она использует в ходе функционирования.

В основе платежеспособности лежат денежные потоки организации, поэтому на четвертом этапе предлагается провести подробный анализ денежных потоков экономического субъекта.

Таким образом, на представленных четырех этапах проводится горизонтальный и вертикальный анализ исходной информации в рамках бухгалтерской отчетности.

Пятый этап представляет собой коэффициентный анализ по различным методикам. В современной экономической литературе представлены различные методики оценки ликвидности и платежеспособности. Мы предлагаем исходить из информационной базы и потребности анализа конкретного предприятия, поскольку чрезмерное расширение аналитических процедур индикаторами увеличит время на обработку информации и ее преобразование. Соответственно управленческие решения могут приниматься несвоевременно, что усугубит финансовое состояние предприятия.

Поскольку оценка ликвидности и платежеспособности в целом осуществляется для того, чтобы проводить мониторинг финансового состояния, то рекомендуется проводить и диагностику вероятности возникновения риска банкротства.

На последнем – седьмом этапе осуществляется обработка полученных результатов и принимаются соответствующие управленческие решения в отношении стабилизации финансового состояния через повышение ликвидности и платежеспособности предприятия.

При этом определим, что в отношении анализа могут использоваться различные методики, представленные в экономической литературе или разработанные для отдельного предприятия. Мы предлагаем рассмотреть наиболее общий подход к оценке ликвидности и платежеспособности, который может использоваться любым современным отечественным предприятием для мониторинга финансового состояния. Так, в первую очередь, мы рекомендуем сгруппировать активы и пассивы баланса по степени ликвидности и срочности погашения для установления ликвидности бухгалтерского баланса предприятия [7].

В таблице 1 представлены критерии группировки.

Баланс считается ликвидным при условии: А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Если выполняются все представленные условия, то баланс можно считать ликвидным. Однако следует понимать, что четвертое условие можно назвать дополнительным, поскольку оно определяет балансирующую функцию. Далее проводится коэффициентный анализ ликвидности и платежеспособности. Для этого мы предлагаем использовать совокупность индикаторов, которые отразим в таблице 2.

Таблица 1

Критерии группировки активов и пассивов для анализа финансового состояния экономического субъекта

|

В зависимости от степени ликвидности |

В зависимости от срока погашения |

|

А1 – наиболее ликвидные активы А1 = стр. 1250 + стр. 1240 |

П1 – наиболее срочные обязательства П1 = стр.1520 |

|

А2 – быстрореализуемые активы А2 = стр. 1230 + стр. 1260 |

П2 – краткосрочные обязательства П2 = стр. 1510 + стр. 1540 + стр. 1550 |

|

А3 – медленно реализуемые активы А3 = стр. 1210 + стр. 1220 + стр. 1170 |

П3 – долгосрочные обязательства П3 = стр. 1400 |

|

А4 – труднореализуемые активы А4 = стр. 1100 + стр. 1120 + стр. 1130 + стр. 1140 + стр. 1150 + + стр. 1160 + стр. 1180 + стр. 1190 |

П4 – труднореализуемые обязательства П4 = стр. 1300 + стр. 1530 |

Таблица 2

Коэффициентный анализ платежеспособности и ликвидности для оценки финансового состояния экономического субъекта

|

Наименование показателя |

Нормативное значение |

Формула расчета |

|

Общий показатель ликвидности |

1 |

(А1+0,5А2+0,3А3) / (П1+0,5П2+0,3П3) |

|

Коэффициент абсолютной ликвидности |

≥0,2-0,25 |

Денежные средства + Краткосрочные финансовые вложения / Краткосрочные кредиты + Кредиторская задолженность |

|

Коэффициент быстрой (срочной) ликвидности |

≥0,7-1 |

Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность / Краткосрочные кредиты + Кредиторская задолженность |

|

Коэффициент текущей ликвидности |

≈2-2,5 |

Оборотные активы / Краткосрочные кредиты + Кредиторская задолженность |

|

Коэффициент обеспеченности собственными средствами |

≥0,1 |

Капитал и резервы – Внеоборотные активы / Оборотные активы |

При этом следует понимать, что платежеспособность может рассматриваться в краткосрочной и долгосрочной перспективе. Если речь идет о долгосрочной платежеспособности, то определяется способность предприятия погасить обязательства в долгосрочном периоде. Для данной цели широко используются функции планирования денежных потоков. Текущая платежеспособность определяется исключительно на основе возможности погашения текущих обязательств [2].

Таким образом, ликвидность и платежеспособность – важнейшие характеристики финансового состояния экономического субъекта. В условиях негативного воздействия внешних факторов на предприятии рекомендуется внедрить систему мониторинга финансового состояния предприятия. Представленные категории являются взаимосвязанными, но не должны отождествляться, поскольку ликвидность – способность преобразовывать активы по стоимости близкой к рыночной, в то время как платежеспособность – способность погашать обязательства в установленные сроки. Для мониторинга финансового состояния используются различные методики и алгоритмы, которые могут детализироваться под конкретное предприятие. Однако, мы можем представить наиболее общий подход, включающий в себя: сбор и последующую обработку информации для формирования информационной базы анализа, проведение вертикального и горизонтального анализа финансовой отчетности предприятия, расчет и оценку коэффициентов ликвидности и платежеспособности. По итогу проведенного анализа должен формироваться аналитический отчет, на основе которого будут приниматься управленческие решения в отношении финансового состояния предприятия.