Введение

В рамках проводимого исследования финансового регулирования социальных инноваций считаем таковой самозанятость, исходя из авторской трактовки социальных инноваций как новых идей, решений, технологий, процесс реализации которых позволяет нивелировать трансформационные изменения, обусловленные провалами рынка и государства, и более эффективно удовлетворять общественные потребности в результате качественных преобразований сложившихся социально-экономических систем за счет полноценного финансового обеспечения» [1].

Социальные инновации, с экономической точки зрения, предполагают позитивные изменения уровня благосостояния общества с опорой на финансовые возможности, но не столько в смысле определенного объема финансовых ресурсов, сколько в виде конкретных методов, способов, форм воздействия на финансовые отношения – через финансовое регулирование.

По нашему мнению, самозанятость является таким новым решением, которое позволяет получить официальный статус гражданам, получавшим доходы без их легализации (отметим, что на уплату налога на профессиональный доход (НПД) могут перейти и уже зарегистрированные ранее как индивидуальные предприниматели (ИП), в этом случае речь идет о выведении из «тени» части доходов в связи с низкой ставкой НПД). Легализация доходов самозанятых лиц обеспечивает рост доходов региональных бюджетов от поступлений налога на профессиональный доход, Фонда обязательного медицинского страхования (ФОМС) – от взносов на ОМС, на добровольной основе возможна уплата взносов в Социальный фонд России на цели пенсионного и социального страхования (на случай болезни, беременности и т.д.). Меняется ситуация на рынке труда за счет сокращения числа безработных граждан. Указанные и другие обстоятельства [2], позволяют считать самозанятость решением, положительно влияющим на социально-экономическую ситуацию, в первую очередь на решение социальных проблем.

На сегодняшний день в России активно используется термин «самозанятый» в отношении людей, официально зафиксировавших свой статус и применяющих специальный налоговый режим «Налог на профессиональный доход». Совсем недавно такие лица не имели особого статуса, соответственно, заработанные ими денежные средства носили «теневой» характер, поэтому встал вопрос в регулировании данной формы занятости на уровне законодательства.

Отметим, что понятие «самозанятый гражданин» до сих пор не имеет законодательного закрепления, прежде всего, оно отсутствует в основополагающем документе [3], а также Гражданском кодексе РФ. В некоторых официальных документах оно упоминается, однако этого недостаточно для «полноценного формирования данного правового института» [4, с. 52]. Проблемы идентификации самозанятых поднимаются российскими исследователями [5-7].

В связи с этим поясним, что в данной статье под самозанятостью понимается деятельность граждан по получению дохода в результате самостоятельной деятельности, без работодателя и сотрудников, без заключения официального трудового договора, это работа «на себя», предполагающая получение статуса плательщика налога на профессиональный доход (специального налогового режима).

По мнению Жуковой Т.В. и Миркина Я.М., финансы самозанятых включают: «доходы самозанятых, их сбережения, налоги и льготы, кредиты, инвестиции, пенсионные накопления и пенсионные права» [8, с. 39]. Считаем такую трактовку чрезмерно широкой, выходящей за границы финансовых отношений (особенно в части пенсионных прав), тем не менее этот термин звучит более благозвучно, чем «самозанятые финансы» [9]. Следует различать финансы самозанятых от личных финансов, хотя у субъектов малого бизнеса происходит «смешение денег от бизнеса с личными финансами» [10, с. 123].

В научных исследованиях, посвященных финансовым вопросам самозанятости, основное внимание сосредоточено на государственной поддержке в целом [11], налогообложении [12-19], пенсионных аспектах [8, 20].

Цель исследования – определить проблемы и перспективы развития финансового регулирования самозанятости в условиях проведения эксперимента по установлению специального налогового режима «Налог на профессиональный доход».

Материалы и методы исследования

Методы исследования включают общенаучные (анализ и синтез, обобщение, сравнение) и специальные (экспертных оценок, статистического анализа данных). Информационной базой послужили нормативно-правовая документация, материалы и статистика Федеральной налоговой службы Российской Федерации и Росстата из открытых источников, научная литература.

Результаты исследования и их обсуждение

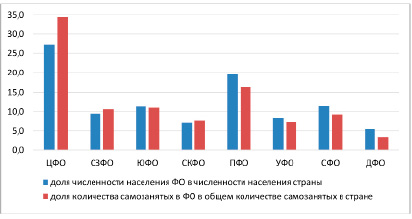

В последние годы самозанятость в России становится все более популярной формой трудовой деятельности. Согласно данным ФНС РФ, на 30.06.2023 года число самозанятых в России составило 7856417 человек. Можно сказать, что число самозанятых с момента начала проведения эксперимента (2019 год) до 2023 года ежегодно удваивалось. Распределение числа самозанятых в сравнении с общей численностью населения в разрезе федеральных округов (ФО) представлено на рис. 1.

Как показывают данные рис. 1, есть незначительные несоответствия по месту федеральных округов в численности населения и количестве самозанятых, но в целом можно говорить о прямой зависимости количества зарегистрированных самозанятых от общей численности населения соответствующей территории. Более заметные разнонаправленные отклонения – по Центральному и Дальневосточному ФО.

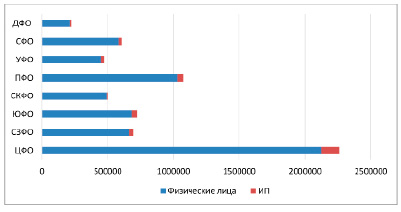

Среди самозанятых преобладают физические лица (рис. 2), на долю индивидуальных предпринимателей (ИП) в среднем по стране приходится 5,2%, по ЦФО – 6,1%, по остальным варьируется в пределах 4-5%, только по СКФО заметно ниже – всего 2%.

С 2023 года в статистике появились данные по новым территориям, городу и космодрому Байконур (таблица). Данные свидетельствуют о быстром росте числа самозанятых на указанных территориях.

Анализируя статистику по численности самозанятых, интерес представляют отдельные их категории, например, молодежь. Так, по состоянию на 30.06.2023 г. статус самозанятых получили уже более 4 млн молодых людей, из них 95 тыс несовершеннолетних в возрасте 14-17 лет, 1,48 млн чел. – в возрасте 18-24 лет, 1,09 млн чел. – в возрасте 25-29 лет, 1,58 млн чел. – 30-35 лет [24].

Увеличение числа самозанятых привело к увеличению доходов от налога на профессиональный доход (НПД) и, следовательно, росту доходов региональных бюджета. За период 2019-2022 гг. доходы самозанятых составили почти 2 трлн руб., сумма начисленного налога – 81 млрд руб. [25], что сопоставимо с общим объемом расходов некоторых региональных бюджетов (например, Пензенской или Калужской областей). Поступления НПД от самозанятых молодых людей составили 55,8 млн руб. [24].

Рис. 1. Соотношение численности населения и количества самозанятых по федеральным округам на 30.06.2023 г., % (рассчитано автором по данным [21, 22])

Рис. 2. Численности самозанятых физических лиц и индивидуальных предпринимателей по федеральным округам на 30.06.2023 г., чел. (рассчитано автором по данным [22])

Сведения о количестве самозанятых граждан, зафиксировавших свой статус и применяющих специальный налоговый режим «Налог на профессиональный доход», человек

|

Наименование субъекта Российской Федерации |

на 31.01.2023 |

на 30.06.2023 |

||||

|

Всего |

в том числе: |

Всего |

в том числе: |

|||

|

физлица |

ИП |

физлица |

ИП |

|||

|

Российская Федерация |

6781028 |

6427447 |

353581 |

7856417 |

7467837 |

388580 |

|

По территориям: |

757 |

727 |

30 |

6 390 |

6 162 |

228 |

|

Город и космодром Байконур |

15 |

12 |

3 |

66 |

57 |

9 |

|

Запорожская область |

40 |

37 |

3 |

378 |

365 |

13 |

|

Донецкая народная республика |

431 |

416 |

15 |

4 078 |

3 918 |

160 |

|

Луганская народная республика |

255 |

246 |

9 |

1 677 |

1 638 |

39 |

|

Херсонская область |

16 |

16 |

0 |

191 |

184 |

7 |

Источник: данные Единого реестра субъектов малого и среднего предпринимательства [23].

На основе анализа имеющейся научной литературы, данных официальной статистики, экспертных оценок и личного опыта самозанятости, выделим ключевые факторы роста количества самозанятых в России, которые нами разделены на положительные (являющиеся легитимными, дающими положительный социально-экономический эффект, реализующие замысел эксперимента по установлению НПД) и негативные (связанные с обходом действующего законодательства, влекущие недопоступление доходов в бюджет).

К положительным факторам относятся следующие:

– государством проводится активная работа по популяризации самозанятости через национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы», в рамках которого выделен федеральный проект «Поддержка самозанятых»;

– удобство и простота регистрации в статусе плательщика специального налогового режима «Налог на профессиональный доход» и дальнейшего его применения (мобильное приложение «Мой бизнес» автоматизирует процесс уплаты налога и, тем самым, избавляет самозанятых от отчетности, а также позволяет выполнять все функции без взаимодействия с налоговыми органами);

– невысокий размер налоговых ставок по НПД по сравнению с другими вариантами налогообложения предпринимательской деятельности, что подтверждается данными о том, что среди самозанятых большая часть лиц, ранее не декларировавших доходы;

– переход на уплату НПД индивидуальными предпринимателями, что придает им статус самозанятых, в целях снижения налогового бремени (это, безусловно, отражается на доходах бюджетов, но способствует в целом развитию предпринимательской инициативы) и упрощения учета и отчетности;

– бурное развитие цифровой экономики, особенно спровоцированное последствиями распространения пандемии COVID-19, обусловило возможность работать удаленно через Интернет;

– расширение доступа к цифровому сервису (приложение «Мой бизнес») у граждан страны, так как доступ к сети Интернет растет, по состоянию на 2022 год его имели 86,6% домохозяйств по сравнению с 76,9% в 2019 году (хотя 27% домохозяйств в Псковской области, а это самый низкий показатель по стране, остается пока без доступа к сети Интернет) [26];

– введение учета на новых российских территориях (как мы видели по данным табл. 1, рост количества самозанятых за 5 месяцев 2023 года составил более 8 раз).

Отрицательные факторы связаны с:

– переводом работодателями своих сотрудников на самозанятость для сокращения обязательных страховых взносов в государственные внебюджетные фонды (Социальный фонд и ФОМС), для выявления таких фактов налоговыми органами разработана специальная скоринговая система;

– возможностью уклонения от уплаты НПД, поскольку самозанятые могут указывать свой доход не полностью, а только частично его легализовать.

Развитие института самозанятых, с точки зрения финансового регулирования, предполагает задействование разнообразных финансовых инструментов, среди которых выделим:

1) прямые, предполагающие иъятие/предоставление денежных средств самозанятому в различных формах:

– специальный налоговый режим «Налог на профессиональный доход», применение которого и определяет статус самозанятого лица, является одним из ключевых финансовых инструментов для поддержания социально-экономической стабильности и обеспечения равенства перед законом;

– микрозаймы (льготная ставка) государственных микрофинансовых организаций. Например, Автономная некоммерческая организация – микрофинансовая компания «Ростовское региональное агентство поддержки предпринимательства» предлагает микрофинансовый продукт «Самозанятые» от 50 тыс руб. до 1 млн руб. при наличии залога под 1%, без залога (под поручительство) – 3% годовых [27];

– льготные кредиты кредитных организаций в рамках нацпроекта, например, в Ростовской области 24 банка участвуют в программе льготного кредитования, а в Москве – 53 [28];

– компенсация по арендным платежам за пользование частными помещениями;

– выплаты по социальному контракту, включающие субсидию на открытие бизнеса, на ведение личного подсобного хозяйства. В 2022 году в целом по стране 32,7% социальных контрактов было заключено на осуществление индивидуальной предпринимательской деятельности, это 90,3 тыс граждан [29] – это 3,3% от общего числа зарегистрированных как самозанятые в 2022 году;

– льготное финансирование для доступа самозанятых на краудинвестинговые и краудфандинговые платформы (субсидирование платы за оказание услуг оператора платформы или части стоимости привлечения средств);

2) косвенные, создающие благоприятные условия без перечисления средств самозанятому для развития, в целом, и экономию средств самозанятого, в частности:

– налоговый вычет в размере 10 тыс. руб., который понижает налоговую ставку на 1-2% в зависимости от вида дохода (получен от физических или от юридических лиц);

– гарантии АО «Корпорация МСП» и региональных гарантийных организаций при получении кредитов;

– льгота в виде работы без онлайн-кассы (это экономия на ее покупке и обслуживании) для самозанятых-физических лиц;

– аренда помещений (производственных и офисных) на льготных условиях;

– участие в закупках для государственных (муниципальных) нужд (как субъекты малого бизнеса);

– информационно-консультационная и образовательная поддержка самозанятых через Центры «Мой бизнес», портал «Бизнес-навигатор «Бизнес МСП»» и др., которая финансируется за счет средств бюджетов публично-правовых образований.

Выводы

В рамках применения инструментов финансового регулирования самозанятости считаем полезным реализацию следующих предложений:

1) предусмотреть дифференциацию налоговых ставок по НПД в зависимости от уровня дохода самозанятых. Подобная практика уже введена в некоторых странах. Обращаясь к зарубежному опыту, можно заметить, что в странах Центральной и Восточной Европы уже действует такой подход: для слабых экономических групп предусмотрены низкие взносы, имеется возможность выплаты самозанятым части взносов, существует преференциальный режим (к примеру, для художников) [30];

2) повысить размер субсидии по социальному контракту либо дифференцировать его в зависимости от предполагаемого вида деятельности;

3) ввести налоговые каникулы (до одного года) по НПД для самозанятых, ставших таковыми при заключении социального контракта, поскольку речь идет о малоимущих гражданах, им требуется больше времени на развитие предпринимательских навыков, повышение уровня жизни, нежели для лиц, стартующих с лучших позиций;

4) предусмотреть дополнительный налоговый бонус для молодых самозанятых людей в возрасте 16-18 лет или до окончания обучения в высшем учебном заведении, что позволит не бросать учебу и активнее развивать молодежное предпринимательство на базе университетов, где активизирована работа по созданию максимально комфортных условий;

5) ввести налоговые каникулы или скидки для самозанятых социальных предпринимателей, деятельность которых всецело должна поощряться, поскольку направлена на решение социальных проблем, выполнение социальной миссии;

6) внедрение цифрового налогового администрирования для обеспечения точной и эффективной системы финансового контроля за потоками доходов населения для выявления «теневых» доходов, в частности можно распознавать ежемесячные выплаты (регулярные перечисления с одного и того же счета на один и тот же счет, например, при аренде имущества);

7) повышение финансовой грамотности населения через активную информационную работу. Она ведется в рамках реализации нацпроекта, однако следует расширять аудиторию, причем не только за счет школьников, студентов, которые уже вовлечены в информационно-обучающую компанию по повышению финансовой грамотности, но и лиц старшего возраста, которые более экономически активны.

Предлагаемые изменения, по нашему мнению, приведут к более комплексной системе финансового регулирования самозанятости, надлежащему учету профессиональных видов доходов, полному и справедливому их налогообложению, стимулированию к получению официального статуса самозанятого большего числа граждан, в том числе продолжающих сегодня получать «теневые» доходы.